В 2026 году, для оформления выплаты дивидендов единственному учредителю, необходимо подготовить соответствующий документ — решение об утверждении размера выплаты дивидендов. В этом документе должны быть указаны основные детали операции, включая размер дивидендов и планы по их распределению. Решение должно быть принято собранием учредителей и должным образом оформлено, чтобы быть правомерным и документально подтвержденным.

Что надо указать в решении о выплате дивидендов

1. Формат решения

Решение о выплате дивидендов следует оформить в письменной форме. Оно должно содержать заголовок «Решение о выплате дивидендов» и указание на компанию, которая осуществляет выплату.

2. Дата принятия решения

В решении должна быть указана дата принятия решения о выплате дивидендов. Это позволяет определить момент начала исполнения решения и соблюдение сроков выплаты.

3. Сумма и форма выплаты

Необходимо указать сумму, которую будет выплачивать компания в качестве дивидендов единственному учредителю. Также следует определить форму выплаты — наличные или безналичные средства.

4. Доля дивидендов

В решении необходимо указать долю дивидендов, которая будет выплачиваться единственному учредителю. Это может быть фиксированная сумма или процент от общей прибыли компании.

5. Срок выплаты

В решении следует указать срок, в течение которого компания обязуется произвести выплату дивидендов. Это позволяет установить конкретные сроки и более точно планировать финансовые потоки.

6. Реквизиты для выплаты

Для осуществления безналичной выплаты дивидендов необходимо указать реквизиты, на которые будут перечислены средства. Это могут быть реквизиты банковского счета единственного учредителя.

7. Разрешение единственного учредителя

Решение о выплате дивидендов должно быть подписано единственным учредителем компании или уполномоченным им лицом. Это подтверждает согласие на выплату дивидендов и осуществление всех необходимых юридических действий.

8. Уведомление о выплате

По окончании процесса выплаты дивидендов необходимо составить уведомление, в котором указать сумму и дату выплаты, а также реквизиты, на которые были произведены средства. Это позволяет документально зафиксировать факт выплаты и иметь информацию для бухгалтерии.

Соблюдение всех указанных моментов в решении о выплате дивидендов гарантирует правильную организацию процесса и минимизацию рисков возникновения проблем в будущем. Важно помнить, что перед принятием решения рекомендуется проконсультироваться с юристом или специалистом по бухгалтерии для соблюдения всех требований закона и правил внутреннего учета.

Отчетность при выплате дивидендов

Вот несколько основных документов, которые требуются при выплате дивидендов единственному учредителю:

1. Решение о выплате дивидендов

Принятие решения о выплате дивидендов единственному учредителю является первым и самым важным шагом в этом процессе. В этом решении должны быть указаны размер дивидендов, дата выплаты и другие особенности.

2. Бухгалтерская отчетность

Для оформления выплаты дивидендов необходимо предоставить актуальную бухгалтерскую отчетность компании. Это включает в себя отчет о прибылях и убытках, отчет о движении денежных средств и бухгалтерский баланс.

3. Реестр акционеров

В реестре акционеров должна быть указана информация о всех акционерах, включая единственного учредителя. Данная информация позволяет убедиться в том, что выплата дивидендов осуществляется исключительно тем лицам, которые имеют право на них.

4. Декларация по налогу на прибыль

Для правильного оформления выплаты дивидендов необходимо предоставить декларацию по налогу на прибыль. В этой декларации указывается сумма дивидендов и размер налоговых выплат.

5. Банковская документация

Для осуществления денежного перевода при выплате дивидендов необходимо предоставить банковскую документацию, такую как выписка по счету компании и согласование банка на осуществление платежа.

Следуя этим рекомендациям и предоставляя необходимую отчетность, вы сможете правильно оформить выплату дивидендов единственному учредителю в 2026 году.

Источник дивидендов ООО

Компания с ограниченной ответственностью (ООО) может выплачивать дивиденды своим учредителям в зависимости от их доли в уставном капитале. Уставный капитал ООО формируется из вкладов учредителей, которые определяются при создании компании.

Дивиденды являются выплатами, которые осуществляются участникам (учредителям) ООО из чистой прибыли компании после уплаты налогов. Они могут быть выплачены в денежной форме или в виде других ценностей, таких как акции компании.

Каким документом оформляется выплата дивидендов единственному учредителю в 2026 году?

Выплата дивидендов единственному учредителю ООО должна быть оформлена решением общего собрания участников компании. Это решение должно быть принято большинством голосов участников и должно содержать следующую информацию:

- Размер выплачиваемых дивидендов;

- Способ выплаты дивидендов (денежные средства, акции и т.д.);

- Срок и порядок выплаты дивидендов;

- Дату принятия решения о выплате дивидендов;

- Подписи участников, принявших решение.

Решение общего собрания участников ООО о выплате дивидендов единственному учредителю должно быть оформлено в письменной форме и подписано всеми участниками или их представителями.

Налоговые последствия выплаты дивидендов

Выплата дивидендов единственному учредителю ООО может иметь налоговые последствия для обеих сторон — компании и учредителя. Учредитель будет обязан уплатить налог на полученные дивиденды по ставке 13%, если размер выплачиваемых дивидендов превышает 4 миллиона рублей в год.

ООО также будет обязано уплатить налог на прибыль по ставке 20%, но сумма выплаченных дивидендов будет уменьшать облагаемую налогом базу.

| Размер выплачиваемых дивидендов | Ставка налога на полученные дивиденды |

|---|---|

| до 4 миллионов рублей в год | 0% |

| свыше 4 миллионов рублей в год | 13% |

При выплате дивидендов единственному учредителю ООО, обе стороны должны учитывать налоговые последствия исходя из размера и способа выплаты.

Важно проконсультироваться со специалистами в области налогообложения для правильного оформления и учета налоговых обязательств при выплате дивидендов единственному учредителю ООО.

Почему нельзя просто взять и потратить деньги

1. Финансовая устойчивость

Разумное использование денежных средств позволяет обеспечить финансовую устойчивость. Расхищение денег без разбору может вызвать финансовые трудности и привести к нехватке средств в будущем. Необходимо обеспечивать сбалансированность между текущими и будущими потребностями, а также учитывать возможные неожиданные обстоятельства.

2. Планирование и достижение целей

Деньги могут стать мощным инструментом для достижения жизненных и деловых целей. Потратив их без разбору, мы лишаемся возможности инвестировать важные проекты, образование, имущество или финансовую защиту. Необходима проработка финансовых планов и рациональное использование денег в соответствии с поставленными задачами.

3. Экономическая стабильность

Потребление без контроля может негативно сказаться на экономической стабильности и развитии страны или организации. За счет неправильного использования финансовых ресурсов могут возникнуть финансовые кризисы или даже банкротство. Для обеспечения устойчивости и роста экономики необходимо правильно расходовать средства и инвестировать в развитие.

4. Безопасность и защита от рисков

Поддержание безопасности и защита от финансовых рисков также требуют правильного управления деньгами. Если денежные средства не используются с умом, возможно возникновение долгов, пропущенных возможностей или даже крайних ситуаций, связанных с потерей денег. Эффективное планирование и управление деньгами помогут минимизировать финансовые риски и обеспечить защиту интересов.

Используя средства разнообразными способами, основываясь на целях и планах, можно обеспечить финансовую стабильность, достичь успеха и защитить от рисков. Помните, что деньги – это не просто бумажки или цифры на банковском счете, это полезный ресурс, который нужно использовать с умом и вниманием.

Какие нюансы нужно учитывать при выплате дивидендов физическому лицу

Выплата дивидендов физическому лицу имеет свои особенности и требует соблюдения определенных нюансов. Ниже перечислены ключевые правила и рекомендации, которые необходимо учитывать при осуществлении таких выплат.

1. Соблюдение требований законодательства

При выплате дивидендов физическому лицу необходимо полностью соблюдать требования законодательства в отношении их расчета, уплаты налогов и оформления соответствующей документации.

2. Определение размера дивидендов

Перед выплатой дивидендов физическому лицу необходимо определить размер вознаграждения, исходя из финансовых результатов компании и установленных уставом условий выплаты.

3. Учет налоговых обязательств

При выплате дивидендов физическому лицу следует учитывать налоговые обязательства, связанные с такими выплатами. Необходимо правильно определить ставку налога на дивиденды и обеспечить его уплату в установленные сроки.

4. Оформление документов

Выплата дивидендов физическому лицу требует оформления соответствующих документов, подтверждающих факт проведения выплаты. Это могут быть акты, платежные поручения, справки и другие документы.

5. Учет сроков и порядка выплаты

Необходимо соблюдать установленные законодательством сроки и порядок выплаты дивидендов физическому лицу. В случае нарушения сроков, могут возникнуть штрафные санкции или иные правовые последствия.

6. Учет специфических требований

При выплате дивидендов физическому лицу следует учитывать специфические требования, которые могут быть установлены компанией или законодательством. Это может включать ограничения на выплату дивидендов или требования к их документальному подтверждению.

7. Сотрудничество с профессионалами

Для обеспечения правильной и безопасной выплаты дивидендов физическому лицу рекомендуется сотрудничать с юристами и налоговыми консультантами, специализирующимися в области корпоративного права и налоговых вопросов.

Выплата дивидендов физическому лицу требует тщательного учета различных нюансов и соблюдения правил. Следование вышеуказанным рекомендациям позволяет уверенно и правильно осуществить такие выплаты.

Периодичность начисления дивидендов

Можно ли начислять дивиденды периодически?

Согласно действующему законодательству, процесс начисления дивидендов не ограничен во времени. Организации разрешено проводить выплаты как в установленные законодательством сроки, так и по усмотрению ее учредителей. Периодичное начисление дивидендов может быть востребовано в ситуациях, когда участникам предприятия требуется стабильный дополнительный доход или компенсация вложенных средств.

Необходимость разработки процедуры начисления дивидендов

Для обеспечения прозрачности и эффективности процесса начисления дивидендов рекомендуется разработать соответствующую процедуру внутреннего контроля. Это позволит свести к минимуму возможность ошибок и споров между учредителями.

Примерные шаги по разработке процедуры начисления дивидендов:

- 1. Определение даты и периодичности начисления дивидендов.

- 2. Установление критериев, по которым будет производиться расчет суммы дивидендов.

- 3. Введение механизма учета и контроля выплат дивидендов.

- 4. Утверждение процедуры начисления дивидендов учредителями организации.

Важность учета изменений законодательства

Следует помнить, что принимаемые законы и нормативные акты могут влиять на порядок начисления дивидендов. Для того чтобы быть в курсе последних изменений, рекомендуется регулярно проверять обновления в законодательстве. В случае вступления в силу новых норм действительности, руководство компании должно обеспечить своевременное внесение изменений в процедуру начисления дивидендов.

Важно помнить!

Начисление дивидендов — это ответственный и нежелательный для многих участников процесс ведения бизнеса. Данная процедура требует внимания и осведомленности от ответственных лиц. Разработка четкой процедуры и учет последних изменений законодательства поможет избежать возни и конфликтов внутри организации и сохранить бизнес от ненужных рисков и затрат.

Дивиденды – что это такое

Дивиденды выплачиваются как физическим лицам, так и юридическим лицам, в том числе и единственным учредителям компании. Они могут быть выплачены наличными деньгами либо зачислены на банковский счет акционера. Выплата дивидендов производится на основании решения общего собрания акционеров компании или иного органа управления.

Основные характеристики дивидендов:

- Вид выплаты: денежные средства или зачисление на банковский счет;

- Размер: определяется величиной прибыли компании и долей акционера в ее капитале;

- Срок выплаты: устанавливается органом управления компании в соответствии с законодательством;

- Налогообложение: дивиденды подлежат налогообложению в соответствии с законодательством о налогах;

- Право получения: возникает у акционеров, у которых есть доли в капитале компании;

- Способы получения: наличными либо банковским переводом;

- Информирование: акционеры уведомляются о выплате дивидендов через письменное сообщение или иной способ, предусмотренный уставом компании;

- Регулирование: порядок выплаты дивидендов регулируется законодательством и уставом компании;

Дивиденды являются одной из формообразующих частей финансовых взаимоотношений между компанией и ее акционерами. Они отражают финансовый успех организации и служат мотивацией для участников долевого участия в деятельности компании.

Что надо сделать перед принятием решения

Прежде чем принять решение о выплате дивидендов единственному учредителю в 2026 году, необходимо выполнить ряд юридических формальностей. Эти действия помогут обеспечить соблюдение требований законодательства и гарантировать правомерность и законность данного решения. Вот несколько шагов, которые следует предпринять:

1. Проверить уровень прибыли

Нужно убедиться, что прибыль компании позволяет осуществить выплату дивидендов. Это можно сделать путем анализа финансовой отчетности и расчета доступного денежного потока.

2. Свериться с уставом

Следует проверить устав организации, чтобы убедиться, что он не содержит ограничений на выплату дивидендов или требует дополнительных процедур для их осуществления.

3. Провести собрание учредителей

Для легитимного принятия решения о выплате дивидендов необходимо провести собрание учредителей. На собрании должно быть присутствие единственного учредителя или его представителя.

4. Принять решение о выплате дивидендов

На собрании учредителей следует принять решение о выплате дивидендов единственному учредителю. Решение должно быть принято большинством голосов, установленным уставом.

5. Оформить протокол собрания

Составить протокол собрания, в котором фиксируются все принятые решения и представленные документы. Протокол должен быть подписан единственным учредителем или его представителем.

6. Составить документ о выплате дивидендов

На основе принятого решения и протокола собрания следует составить документ о выплате дивидендов, который должен содержать информацию о размере дивиденда, дате выплаты и реквизитах получателя.

7. Подписать документ о выплате дивидендов

Документ о выплате дивидендов должен быть подписан руководителем компании или уполномоченным лицом и снабжен печатью организации. Если выплата производится наличными, необходимо учесть требования закона о применении контрольно-кассовой техники.

Соблюдение всех вышеперечисленных действий поможет выплатить дивиденды единственному учредителю в 2026 году в соответствии с требованиями законодательства.

Налог на дивиденды

Налог на дивиденды представляет собой налог, который взимается с выплаты дивидендов акционерам или участникам компании. В России налог на дивиденды регулируется налоговым законодательством и требует соответствующего оформления. В данном контексте рассмотрим, каким документом оформляется выплата дивидендов единственному учредителю в 2026 году.

Документы, оформляющие выплату дивидендов

Оформление выплаты дивидендов единственному учредителю в 2026 году требует следующих документов:

- Решение о выплате дивидендов: Единственный учредитель компании должен принять решение о выплате дивидендов. Это решение должно быть оформлено в виде протокола собрания учредителей или иного учредительного органа и содержать информацию о размере и способе выплаты дивидендов.

- Декларация по налогу на дивиденды: Для уплаты налога на дивиденды единственный учредитель должен подать декларацию в налоговый орган. Декларация должна содержать информацию о размере полученных дивидендов и рассчитанную сумму налога.

- Бухгалтерская отчетность: Единственный учредитель должен предоставить бухгалтерскую отчетность компании, включая баланс и отчет о финансовых результатах, для подтверждения выплаты дивидендов.

- Платежное поручение: Для перечисления дивидендов на счет единственного учредителя должно быть оформлено платежное поручение, которое содержит информацию о получателе и сумме платежа.

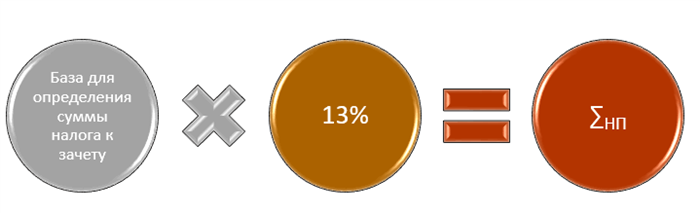

Налоговые последствия выплаты дивидендов

Выплата дивидендов единственному учредителю подлежит налогообложению. В 2026 году налог на дивиденды составляет 13% от суммы дивидендов. Налог удерживается и перечисляется в бюджет компанией, выплачивающей дивиденды. Единственный учредитель также обязан подать декларацию по налогу на дивиденды и уплатить оставшуюся сумму налога, если налог, удержанный компанией, не покрывает полную сумму налога по дивидендам.

Оформление выплаты дивидендов единственному учредителю в 2026 году требует ряда документов, включая решение о выплате дивидендов, декларацию по налогу на дивиденды, бухгалтерскую отчетность и платежное поручение. Выплата дивидендов подлежит налогообложению в размере 13% от суммы дивидендов. Единственный учредитель обязан подать налоговую декларацию и уплатить оставшуюся сумму налога, если налог, удержанный компанией, недостаточен. Соблюдение процедур оформления и уплаты налога на дивиденды позволяет избежать возможных правовых проблем и обеспечить финансовую прозрачность компании.

Проводки и пояснения для бухгалтеров

Определение порядка и проведение выплаты дивидендов единственному учредителю в 2026 году требует строго выполнения правил и процедур бухгалтерского учета. В данной статье представлены ключевые моменты и пошаговые инструкции, которые помогут бухгалтерам осуществить проводки и пояснения связанные с выплатой дивидендов.

1. Определение суммы дивидендов

Прежде всего необходимо определить сумму дивидендов, которую следует выплатить единственному учредителю. Для этого рекомендуется провести анализ финансовой отчетности и установить доступные для распределения прибыли.

2. Подготовка документации

Для оформления выплаты дивидендов единственному учредителю необходимо подготовить следующую документацию:

- расчет дивидендов;

- приказ о выплате дивидендов;

- счет-фактура на выплату дивидендов;

- бухгалтерская запись о выплате дивидендов.

3. Проведение проводок

Для правильной регистрации выплаты дивидендов на бухгалтерском учете необходимо выполнить следующие проводки:

| Счет | Дебет | Кредит | Пояснение |

|---|---|---|---|

| 76 «Расчеты по выплате дивидендов» | Сумма выплаченных дивидендов | Зачисление дивидендов по счету 76 | |

| 51 «Расчетные счета» | Сумма выплаченных дивидендов | Списание суммы дивидендов с расчетного счета |

4. Предоставление пояснений

Для обеспечения прозрачности и документального подтверждения проведенных проводок рекомендуется предоставить соответствующие пояснения. В пояснениях необходимо указать основные детали выплаты дивидендов, включая сумму, дату и получателя.

Пример пояснения:

Пояснение к бухгалтерской записи о выплате дивидендов: Сумма дивидендов в размере 100 000 рублей была выплачена единственному учредителю ООО «Название компании» по банковскому переводу на расчетный счет.

Проведение выплаты дивидендов единственному учредителю в 2026 году является важной процедурой, которая требует строгого соблюдения правил бухгалтерского учета. Описанные в статье шаги помогут бухгалтерам провести все необходимые проводки и оформить соответствующую документацию.

Когда взимаются налоги с выплаченных дивидендов

Налоги с выплачиваемых дивидендов оформляются согласно действующему законодательству и предписаниям налоговых органов. Налоговые обязательства по дивидендам возникают в момент их выплаты и должны быть уплачены в установленные сроки.

Основные моменты в взимании налогов с дивидендов:

- Тип налога: В России дивиденды облагаются налогом на доходы физических лиц по ставке 13%.

- Обязательное начисление налога: Безусловно, налог на дивиденды должен быть начислен на всю выплаченную сумму. Ниже приведена формула для расчёта размера налоговой обязанности:

| Величина выплаченных дивидендов | Сумма налога |

|---|---|

| до 8 млн рублей | 13% |

| свыше 8 млн рублей | сумма выплаченных дивидендов * 13% |

Таким образом, если сумма выплаченных дивидендов составляет менее 8 млн рублей, налоговая ставка составит 13%. Если сумма превышает 8 млн рублей, то налоговая обязанность будет рассчитана как произведение суммы выплаченных дивидендов на ставку налога, которая также составляет 13%.

Сроки уплаты налогов:

Согласно налоговому законодательству, налог на дивиденды должен быть уплачен в России не позднее 15-го числа месяца, следующего за месяцем, в котором дивиденды были начислены и выплачены. Налоговая декларация должна быть представлена налоговым органам не позднее 20-го числа месяца, следующего за кварталом, в котором произошла выплата дивидендов.

В случае, если дивиденды выплачиваются единственному учредителю, уплата налогов должна быть осуществлена в полном объеме, и налоговая декларация должна быть представлена согласно установленным срокам. Нарушение установленных сроков ведет к применению штрафных санкций и возможным последствиям в виде дополнительных налоговых проверок и штрафов.

Расчет и примеры расчетов выплаты дивидендов единственному учредителю в 2026 году

Выплата дивидендов единственному учредителю оформляется путем составления и утверждения решения об их выплате. Решение должно быть принято на основании учетных данных и финансовой отчетности юридического лица.

Для расчета суммы дивидендов необходимо учесть следующие факторы:

1. Чистая прибыль организации

Для определения суммы дивидендов следует изначально вычислить чистую прибыль организации за отчетный период. Чистая прибыль рассчитывается путем вычета всех расходов и налоговых обязательств из суммы полученных доходов.

2. Решение об установлении размера дивидендов

Далее единственный учредитель должен принять решение об установлении размера дивидендов, исходя из чистой прибыли организации и других факторов. Решение должно быть оформлено в письменном виде и содержать информацию о размере дивидендов, сроках и порядке их выплаты, а также других условиях.

3. Налогообложение дивидендов

При выплате дивидендов единственному учредителю необходимо учесть налоговые обязательства. В соответствии с действующим законодательством, дивиденды облагаются налогом на доходы физических лиц. Ставка налога может зависеть от различных факторов, включая сумму дивидендов и другие доходы получателя.

Пример расчета:

Предположим, что чистая прибыль организации за отчетный период составила 1 миллион рублей. Единственный учредитель принял решение о выплате дивидендов в размере 50% от чистой прибыли. Ставка налога на доходы физических лиц составляет 13%. Расчет суммы дивидендов будет следующим:

- Чистая прибыль 1 000 000 рублей

- Сумма дивидендов (50% от чистой прибыли) 500 000 рублей

- Налог на дивиденды (13% от суммы дивидендов) 65 000 рублей

- Итого к выплате 435 000 рублей

Таким образом, в данном примере единственному учредителю будет выплачено 435 000 рублей в качестве дивидендов.

Нотариальное заверение решения о выплате дивидендов единственному учредителю в 2026 году

В случае, когда единственный учредитель организации решает получить дивиденды, требуется оформить документ, подтверждающий данное решение. Данное действие может быть затребовано как для фиксации решения учредителя, так и для множества юридических целей. К одному из таких документов относится нотариальное заверение решения о выплате дивидендов.

Нотариальное заверение – это процедура, при которой нотариус подтверждает подлинность подписи и правильность содержания документа. В случае решения о выплате дивидендов единственному учредителю, нотариус будет считать и подтверждать, что решение действительно было принято единственным учредителем и подписано соответствующим образом.

Процедура нотариального заверения

Процедура нотариального заверения документов обычно включает в себя следующие шаги:

- Участие нотариуса: Нотариус является независимой стороной, которая организует и проводит процедуру нотариального заверения.

- Подготовка документа: Перед посещением нотариуса, единственный учредитель должен подготовить документ со всей необходимой информацией, включая решение о выплате дивидендов, информацию о сумме выплаты, а также дату решения.

- Подписание документа: Учредитель должен подписать документ в присутствии нотариуса.

- Заверение документа: Нотариус заверяет документ, подтверждая его подлинность и правильность содержания.

Цель нотариального заверения

Основная цель нотариального заверения решения о выплате дивидендов единственному учредителю в 2026 году заключается в обеспечении подлинности и доказательной силы данного решения. Такое заверение может потребоваться для различных юридических целей:

- Регистрация: Нотариальное заверение может быть требованием для регистрации решения о выплате дивидендов в реестре учредителей.

- Подтверждение: Заверенное нотариально решение может служить доказательством при возникновении споров или конфликтов, связанных с выплатой дивидендов.

- Фиксация: Заверенное решение обеспечивает фиксацию решения единственного учредителя и его выполнение.

Таким образом, нотариальное заверение решения о выплате дивидендов единственному учредителю в 2026 году является важной юридической процедурой, устанавливающей подлинность и доказательную силу данного решения.

Месяц бухгалтерского обслуживания в подарок: эффективная стратегия для вашего бизнеса

В современном мире, где бизнес-процессы становятся все более сложными, бухгалтерское обслуживание играет решающую роль в успешной деятельности компании. Но как выбрать надежного партнера, который сможет эффективно управлять вашими финансами?

На рынке существует множество предложений, но только наша компания готова предложить вам уникальную акцию: месяц бухгалтерского обслуживания в подарок! Мы верим в то, что наша профессиональная команда сможет удивить вас качеством и скоростью выполнения задач, а также найти индивидуальный подход к ведению вашего бизнеса.

Что вы получите в ходе месяца бухгалтерского обслуживания в подарок?

- Полный анализ и оптимизация финансовых процессов вашей компании;

- Составление отчетности согласно действующему законодательству;

- Консультации специалистов по вопросам налогообложения и учетной политики;

- Формирование и анализ бюджета компании;

- Ведение операций по оплате поставщиков и клиентов;

- И многое другое!

Наши специалисты имеют многолетний опыт работы в области бухгалтерии и финансов, а также постоянно обновляют свои знания в соответствии с последними изменениями законодательства. Мы гарантируем, что вы получите максимальную пользу от нашего сотрудничества и сможете сосредоточиться на развитии вашего бизнеса.

Не упустите возможность улучшить финансовое состояние вашей компании!

Закажите пробный месяц бухгалтерского обслуживания прямо сейчас и получите реальные результаты уже через 30 дней. Мы уверены, что наша акция поможет вам повысить эффективность вашего бизнеса и заинтересует вас долгосрочным сотрудничеством.