Группа учета осуществляет контроль и учет основных средств предприятия, в том числе и офисного оборудования. В эту группу входят все средства, которые служат для организации и обеспечения работы офиса. К ним относятся компьютеры, принтеры, сканеры, ксероксы, факс-аппараты и другие устройства, используемые в офисной среде. Учет и контроль этих средств позволяет организации эффективно управлять своими ресурсами и осуществлять процесс замены и модернизации оборудования по мере необходимости.

Учет основных средств на предприятии в 2026-2026 годах

Значение учета основных средств

Точный учет основных средств позволяет предприятию:

- Определить стоимость активов и правильно учесть их в бухгалтерии;

- Контролировать использование основных средств и своевременно производить их техническое обслуживание и ремонт;

- Определить эффективность использования активов и принимать управленческие решения по их модернизации и замене;

- Следить за соблюдением законодательства в области использования и учета основных средств.

Новые подходы к учету основных средств

В 2026-2026 годах предприятия сталкиваются с новыми вызовами и задачами в учете основных средств:

- Оценка основных средств производится на основе их рыночной стоимости, учитывая факторы современности и эксплуатационной пригодности.

- Введение системы автоматизации учета основных средств позволяет уменьшить вероятность ошибок и ускорить процесс.

- Учет основных средств ведется в соответствии с международными стандартами финансовой отчетности.

Особенности учета основных средств в 2026-2026 годах

Учет основных средств в 2026-2026 годах имеет свои особенности:

| Особенность | Объяснение |

|---|---|

| Амортизация | В 2026-2026 годах производится дифференцированная амортизация основных средств в зависимости от их срока службы и технических характеристик. |

| Инвентаризация | Регулярная инвентаризация основных средств позволяет проверить их наличие, состояние и соответствие учетным данным. |

| Материально-ответственные лица | Определение материально-ответственных лиц, которые отвечают за возникновение, перемещение и списание основных средств. |

Учет основных средств на предприятии в 2026-2026 годах является важной задачей, которая требует внимания и профессионального подхода. Правильный учет основных средств позволяет эффективно управлять активами предприятия и принимать обоснованные решения по их использованию и модернизации.

Бухгалтерский учет компьютеров

Виды компьютеров, подлежащих учету

- Настольные компьютеры (персональные компьютеры, стационарные компьютеры)

- Ноутбуки и ультрабуки (портативные компьютеры)

- Планшеты

- Серверы

Как проводить учет компьютеров?

Для правильного учета компьютеров необходимо:

- Присвоить каждому компьютеру уникальный идентификатор (инвентарный номер или серийный номер), который будет использоваться для его идентификации и отслеживания.

- Зарегистрировать каждый компьютер в учетной системе компании, указав его основные характеристики (модель, производитель, год выпуска и другие сведения).

- Фиксировать перемещения компьютеров между отделами или сотрудниками, а также их списание, ремонт и другие операции.

- Периодически проверять соответствие фактического наличия компьютеров и данных в учетной системе.

Учет амортизации компьютеров

Компьютеры являются основными средствами, которые со временем изнашиваются и устаревают. Для отражения этого в бухгалтерии проводится учет амортизации компьютеров.

Формула для расчета годовой амортизации компьютера:

Амортизация = (Стоимость компьютера — Остаточная стоимость) / Срок службы компьютера

Остаточная стоимость — ожидаемая стоимость компьютера по истечению его срока службы.

Наиболее распространенные методы начисления амортизации:

- Линейный метод — амортизация равномерно распределяется на протяжении всего срока службы компьютера.

- Ускоренный метод — более высокая амортизация начисляется в первые годы использования компьютера, чтобы учесть его более быстрое старение и устаревание.

- Метод уменьшаемого остатка — амортизация начисляется на остаточную стоимость компьютера после вычитания уже начисленной амортизации.

Бухгалтерский учет компьютеров является важной задачей для компаний, поскольку позволяет эффективно управлять активами и контролировать их использование. Правильный учет компьютеров включает идентификацию, регистрацию, отслеживание перемещений и списаний, а также учет амортизации. Рациональный выбор метода начисления амортизации позволяет отразить износ и старение компьютеров в бухгалтерии.

Ликвидация ОС в бухучете

Порядок ликвидации основных средств

Для проведения ликвидации ОС в бухгалтерии необходимо выполнить следующие шаги:

- Оценка и подготовка ОС к ликвидации. Перед проведением ликвидации необходимо оценить состояние и стоимость ОС. Также важно провести инвентаризацию и установить фактическую стоимость актива.

- Принятие решения о ликвидации. Руководство компании должно принять соответствующее решение о ликвидации ОС, определить метод ликвидации и назначить ответственных лиц.

- Фиксация в учетной системе. Ликвидация ОС должна быть оформлена в учетной системе компании, включая изменение балансовой стоимости, дебетование или кредитование соответствующих счетов.

- Учет прибыли или убытка от ликвидации. В зависимости от метода ликвидации ОС может возникнуть прибыль или убыток. Данные показатели также должны быть отражены в учетной системе.

- Обновление документации. После проведения ликвидации необходимо обновить документацию, связанную с ОС, включая акты учета, накладные и другие документы.

Особенности ликвидации различных видов основных средств

Ликвидация ОС может иметь свои особенности, в зависимости от их вида. Например, для офисного оборудования, такого как принтеры, компьютеры и копировальные аппараты, может быть применена продажа или списание. Ликвидация производственного оборудования или недвижимости может включать выбытие из эксплуатации и передачу на баланс другой организации.

Ликвидация ОС в бухгалтерии является неотъемлемой частью учетного процесса компании. Она требует правильного выполнения всех необходимых шагов и точного отражения в учетной системе. Правильная ликвидация ОС позволяет компаниям оптимизировать свои активы и поддерживать надлежащий уровень финансовой дисциплины.

Группы амортизации основных средств в 2026 году: таблица

| Группа амортизации | Описание | Срок амортизации |

|---|---|---|

| Группа 1 | Здания, сооружения, помещения | 40 лет |

| Группа 2 | Машины, оборудование | 10 лет |

| Группа 3 | Транспортные средства, автомобили | 5 лет |

| Группа 4 | Компьютеры, офисное оборудование | 3 года |

Важно отметить, что указанные сроки амортизации являются общепринятыми, и могут отличаться в зависимости от конкретных условий использования основных средств. При этом, в 2026 году, установленные сроки актуальны для большинства предприятий и организаций в России.

Что изменилось в порядке учета ос офисного оборудования?

С учетом изменений в законодательстве и требованиях бухгалтерской отчетности, порядок учета основных средств (ОС) и офисного оборудования (ОО) изменился. Важно учесть эти изменения для корректного ведения учета и подготовки финансовой отчетности.

1. Особенности учета основных средств

ОС, такие как здания, транспортные средства, оборудование и прочие материальные ценности, должны быть отражены в учете в соответствии с установленными правилами. Ранее ОС учитывались по первоначальной стоимости, а теперьтребуется проведение его переоценки. После оценки стоимости и последующего пересчета, их стоимость увеличивается на разницу.

2. Новые правила учета офисного оборудования

Правила учета ОО также были изменены. Ранее можно было учесть его по первоначальной стоимости, но в новом порядке требуется провести детальную переоценку и отразить разницу в стоимости. Если оборудование служит более одного года, оно должно быть переоценено в соответствии с новыми нормами.

3. Обязательное формирование группы учета ос офисного оборудования

Согласно новым требованиям, необходимо обязательное формирование группы учета ОС и ОО в бухгалтерской отчетности. Это позволяет учет осуществлять более структурированно и детально. В рамках группы учета можно отразить различные категории оборудования, а также указать его первоначальную стоимость и переоценку.

4. Изменения в отчетности и документообороте

В связи с изменениями в порядке учета ос офисного оборудования, также необходимо внести изменения в отчетность и документооборот. В отчетности нужно указать информацию о группе учета, а также провести детальную расшифровку стоимости каждого отдельного оборудования.

Важно: правила учета ос офисного оборудования могут различаться в зависимости от отрасли и организационно-правовой формы предприятия. Рекомендуется консультироваться с профессионалами, чтобы быть уверенными в правильном применении новых правил.

Способы учета компьютеров

1. Инвентаризация

Первым шагом в учете компьютеров является их инвентаризация. Все компьютеры должны быть зарегистрированы и пронумерованы для более удобного отслеживания. Основные данные, которые необходимо учитывать при инвентаризации, включают модель компьютера, серийный номер, дату приобретения и отдел, в котором находится компьютер.

2. Учет движения

Для более детального учета компьютеров важно отслеживать их движение внутри организации. Это может включать перемещение компьютеров между отделами или использование компьютеров сотрудниками вне офиса. Учет движения компьютеров помогает контролировать их местоположение и предотвращать потерю или кражу оборудования.

3. Техническое обслуживание и ремонт

Учет компьютеров также может включать информацию о техническом обслуживании и ремонте. Необходимо отслеживать даты проведения технического обслуживания, виды проведенных работ и заменяемые компоненты. Это помогает планировать предупреждающее обслуживание и своевременно обнаруживать проблемы с оборудованием.

4. Учет программного обеспечения

Компьютеры также могут использоваться с различными программами и лицензиями. Важно вести учет установленного программного обеспечения, его версий и лицензий. Это помогает контролировать легальность использования программного обеспечения и предотвращает нарушение авторских прав.

5. Оценка стоимости

Учет компьютеров также может включать оценку их стоимости. Это важно для бухгалтерии предприятия или организации. Необходимо учитывать стоимость приобретения компьютеров, стоимость технического обслуживания и ремонта, а также их текущую рыночную стоимость. Это помогает оценить общую стоимость компьютерного оборудования и распределить затраты в бюджете.

В целом, учет компьютеров позволяет эффективно управлять оборудованием и планировать его замену и обновление. Использование всех вышеуказанных способов учета помогает организации быть в курсе состояния своего компьютерного парка и снизить риски, связанные с его использованием.

Как определять ликвидационную стоимость по ФСБУ 6/2020

Определение контекста поставки

Первым шагом является определение контекста, в котором осуществляется оценка. Важно учесть все факторы, которые могут повлиять на стоимость, такие как наличие рынка, сроки, условия продажи и другие факторы, указанные в ФСБУ 6/2020.

Выбор метода оценки

Следующим шагом является выбор метода оценки. В ФСБУ 6/2020 представлены несколько методов, которые можно использовать для определения ликвидационной стоимости, такие как сравнительный метод, затратный метод, доходный метод и другие. Необходимо выбрать метод, который наиболее точно отражает реальную стоимость имущества.

Оценка величины дисконта

Для определения ликвидационной стоимости также необходимо учесть величину дисконта. Дисконт представляет собой снижение цены имущества из-за его быстрой продажи или ограниченности рынка. Величина дисконта может быть определена с использованием методов, указанных в ФСБУ 6/2020.

Учет прямых расходов

При определении ликвидационной стоимости также необходимо учесть прямые расходы, связанные с процессом ликвидации. Это могут быть, например, расходы на транспортировку имущества, хранение и другие затраты, связанные с продажей имущества в установленные сроки.

Итоговая оценка ликвидационной стоимости

В результате выполнения всех вышеперечисленных шагов можно определить итоговую ликвидационную стоимость имущества. Это позволяет оценить, сколько будет стоить имущество при продаже на условиях ликвидации компании.

Важно помнить, что оценка ликвидационной стоимости должна проводиться в соответствии с требованиями ФСБУ 6/2020 и другими нормативными актами. Только такой подход обеспечит правильность оценки и управленческую отчетность компании.

Выбор КВР и кодов КОСГУ для группы учета ос офисного оборудования

Группа учета ос офисного оборудования включает в себя различные предметы, необходимые для работы в офисе, например, компьютеры, принтеры, сканеры и другое офисное оборудование. При ведении учета таких объектов необходимо правильно выбрать Код вида расходов (КВР) и коды Комплексного Объекта Статистики Государственных Услуг и Учреждений (КОСГУ).

Выбор КВР

Код вида расходов (КВР) представляет собой специальный код, присваиваемый каждому виду расходов. Он позволяет классифицировать расходы по конкретной категории, что упрощает ведение учета и анализ финансовой деятельности организации. При выборе КВР для группы учета ос офисного оборудования следует учесть следующие моменты:

- Цель использования – определите, для каких целей будет использоваться данное оборудование. Например, если вы приобретаете принтер для печати документов, то целью использования может быть «Печать документов».

- Технические характеристики – учтите особенности каждого отдельного устройства. Например, если у вас есть компьютеры нескольких моделей, то в зависимости от характеристик каждой модели можно выбрать соответствующий КВР.

Выбор кодов КОСГУ

Коды КОСГУ представляют собой систему классификации и кодирования объектов статистики государственных услуг и учреждений. Они помогают собирать и анализировать данные об оказываемых услугах и функциональных зонах организации. При выборе кодов КОСГУ для группы учета ос офисного оборудования учитывайте следующие факторы:

- Виды услуг – определите, какие услуги оказывает ваша организация при использовании офисного оборудования. Например, если вы предоставляете услугу печати документов, то соответствующим кодом КОСГУ может быть «Услуги печати».

- Функциональные зоны – учтите функциональные зоны или подразделения организации, которые используют офисное оборудование. Например, если у вас есть отдел маркетинга, то для него можно выбрать соответствующий код КОСГУ.

Таким образом, для выбора КВР и кодов КОСГУ для группы учета ос офисного оборудования необходимо учесть цель использования оборудования, его технические характеристики, виды оказываемых услуг и функциональные зоны организации. Это позволит более точно классифицировать расходы и упростить финансовый учет и анализ деятельности организации.

Как найти группу амортизации в классификаторе ОС

Чтобы найти группу амортизации для нужного оборудования, необходимо пройти следующие шаги:

1. Определить вид и назначение оборудования

Первым шагом является определение вида оборудования, например, компьютеры, принтеры, сканеры и т.д. Также необходимо учесть назначение оборудования, например, офисное, производственное или специализированное.

2. Изучить классификатор ОС

Для определения группы амортизации необходимо изучить классификатор основных средств, который содержит перечень всех возможных групп амортизации. Классификатор можно найти в бухгалтерской системе компании или на официальных сайтах налоговых служб и стандартов.

3. Проверить требования нормативной базы

Важно проверить требования нормативной базы, такие как законы, постановления и инструкции, связанные с учетом основных средств и амортизацией. Некоторые виды оборудования могут иметь специфические требования, которые могут отличаться от общих правил.

4. Определить группу амортизации

После исследования классификатора и требований нормативной базы можно определить группу амортизации для нужного оборудования. Группа амортизации указывается в документации, прикрепленной к оборудованию или в его сертификате. Если нет прикрепленной документации, то можно использовать общие правила для определения группы амортизации в соответствии с классификатором.

Важно правильно определить группу амортизации для офисного оборудования, чтобы обеспечить корректный учет и установить правильный срок использования и процент нормы амортизации.

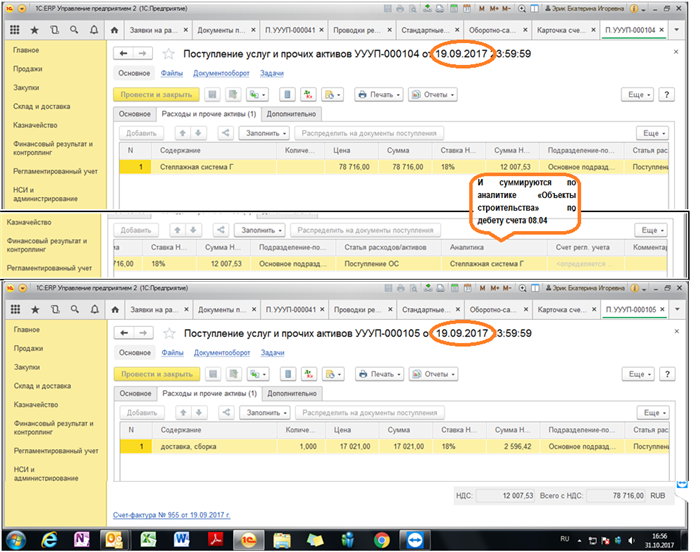

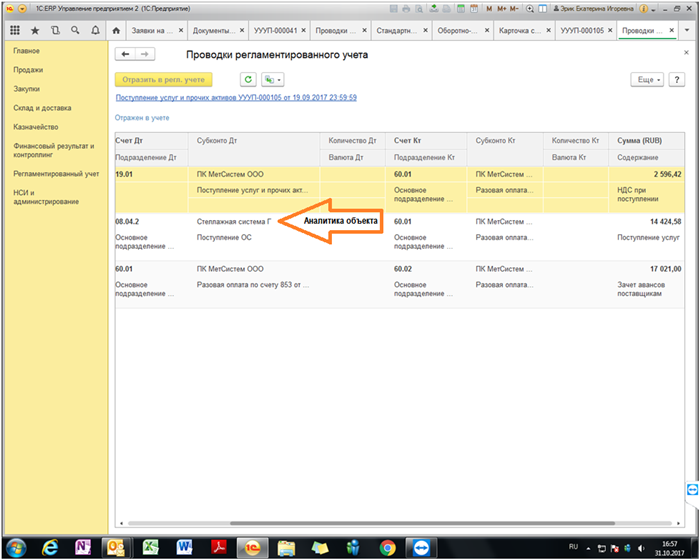

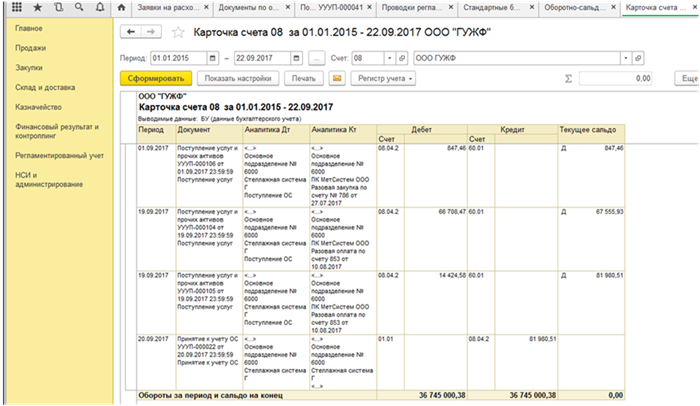

Порядок бухучета поступления ОС в фирме

Процедура поступления ОС

При поступлении основных средств в фирму необходимо выполнять следующие шаги:

- Получение товарно-транспортной накладной или акта приемки-передачи, подтверждающих поступление ОС;

- Проверка соответствия поступившего ОС указанным в накладной или акте характеристикам: наименование, модель, серийный номер и др.;

- Оформление первичной бухгалтерской документации (накладных, актов, договоров и т.д.), которая будет использоваться для последующей учетной записи ОС;

- Регистрация поступившего ОС в учетной системе, присвоение уникального кода или номера;

- Отражение поступления ОС в учетных книгах и формирование соответствующего бухгалтерского учета.

Документы и записи в бухучете

Следующие документы и записи должны быть включены в бухгалтерский учет поступления ОС:

- Товарно-транспортная накладная или акт приемки-передачи;

- Документы, подтверждающие покупку или получение ОС, такие как договоры купли-продажи, акты выполненных работ и т.д.;

- Акт о передаче ОС в эксплуатацию внутри фирмы, если требуется;

- Журнал учета поступления ОС, в котором фиксируются все операции по поступлению ОС;

- Карточка ОС с основными характеристиками и данными об учете.

Учет расходов на поступление ОС

При учете поступления ОС также необходимо учитывать расходы, связанные с их приобретением или получением. Расходы могут включать:

- Стоимость самого ОС;

- Транспортные расходы, связанные с доставкой ОС;

- Таможенные платежи и налоги, если ОС было приобретено за рубежом;

- Расходы на монтаж, наладку, обучение персонала и т. д.

Все эти расходы необходимо учесть при определении стоимости поступившего ОС и его последующей амортизации.

Амортизация ОС

ОС, поступившие в фирму, подлежат амортизации, то есть распределению стоимости по периодам их использования. Амортизация проводится с учетом срока службы и износа ОС.

Для правильного учета амортизации ОС необходимо:

- Определить срок службы каждого ОС;

- Выбрать метод расчета амортизации (линейный, ускоренный и др.);

- Сформировать амортизационную группу ОС с одинаковым сроком службы;

- Распределить стоимость ОС по периодам с помощью выбранного метода расчета амортизации;

- Отразить амортизацию ОС в учете.

Амортизацию ОС необходимо проводить регулярно, в соответствии с установленными сроками и методами расчета. Это позволит отразить стоимость ОС на финансовых отчетах фирмы и правильно учесть износ ОС в процессе бухгалтерского учета.

Что такое инвентарный объект

Инвентарные объекты бывают двух типов: имущественные комплексы и представляющие собой самостоятельное имущество. К имущественным комплексам относятся здания, сооружения, транспортные средства и другие объекты, которые используются для производства или оказания услуг. К самостоятельному имуществу относятся машины, оборудование, инструменты, запасы и другие предметы, которые необходимы для работы предприятия.

Примеры инвентарных объектов:

- Здания и сооружения – офисные помещения, склады, производственные цехи, магазины;

- Транспортные средства – автомобили, грузовики, спецтехника;

- Машины и оборудование – компьютеры, принтеры, ксероксы, станки, генераторы;

- Инструменты и приспособления – отвертки, ключи, сверла, паяльники;

- Запасы и материалы – товары на складе, сырье, комплектующие детали;

Амортизация инвентарных объектов

Инвентарные объекты подвержены физическому износу и моральному устареванию, поэтому они амортизируются. Амортизация – это систематическое распределение стоимости инвентарных объектов на протяжении их срока службы. Путем амортизации организация учитывает потери стоимости объектов и формирует резервы для их замены в будущем.

Способы амортизации могут быть различными и зависят от типа и характеристик инвентарных объектов. Например, для зданий и сооружений используется линейный метод амортизации, а для транспортных средств и оборудования может применяться ускоренный метод.

Что важно помнить при продаже недостроенных объектов

1. Юридическая проверка документов

Перед продажей недостроенного объекта необходимо провести тщательную юридическую проверку всех документов. Это позволит убедиться в законности строительства и наличии необходимых разрешений. Также следует обратить внимание на возможные ограничения, связанные с использованием земельного участка.

2. Продавец – юридическое лицо

Если недостроенный объект принадлежит юридическому лицу, то важно удостовериться, что оно имеет все необходимые полномочия на продажу данного объекта. В противном случае, сделка может быть признана недействительной.

3. Создание договора купли-продажи

Для осуществления продажи недостроенного объекта необходимо заключить договор купли-продажи. Важно составить договор с учетом всех юридических нюансов и рисков. Договор должен содержать информацию о стадии строительства, порядке оплаты, сроках завершения строительства и других важных условиях.

4. Залог недостроенного объекта

При продаже недостроенного объекта может возникнуть вопрос о залоге. В случае, если продавец обязался возвести объект на земельном участке, который еще не принадлежит ему, покупатель может потребовать залога для обеспечения исполнения обязательств продавца.

5. Переход права собственности

Переход права собственности на недостроенный объект происходит после его фактической передачи покупателю. Важно учесть, что в случае прекращения строительства или его задержки, покупатель имеет право требовать компенсации.

6. Защита интересов покупателя

При продаже недостроенных объектов важно обеспечить защиту интересов покупателя. Это может быть осуществлено путем включения в договор купли-продажи специальных условий, предусматривающих гарантии и компенсации в случае нарушения обязательств продавцом.

7. Консультация юриста

Для избежания возможных проблем при продаже недостроенных объектов рекомендуется обратиться за консультацией к опытному юристу. Это позволит правильно оформить все документы и учесть все юридические нюансы.

Что надо отразить в учетной политике организации

1. Основные принципы учета

В учетной политике следует указать основные принципы, которыми организация руководствуется при ведении учета. К таким принципам относятся:

- Принцип обязательности учета – все хозяйственные операции должны быть обязательно отражены в учете;

- Принцип непрерывности – учет должен быть веден непрерывно, без пропусков;

- Принцип индивидуализации – каждая финансовая операция должна быть отражена отдельно;

- Принцип объективности – учет должен отражать реальное положение дел организации без субъективных искажений;

- Принцип осторожности – все возможные расходы и убытки должны быть учтены заранее, а доходы и прибыли – только после их поступления;

- Принцип систематичности – учет должен быть веден систематически и последовательно.

2. Методы учета

В учетной политике необходимо указать методы учета, которыми организация пользуется. К таким методам относятся:

- Метод начисления – доходы и расходы отражаются исходя из факта возникновения обязательств или прав;

- Метод кассового учета – доходы и расходы отражаются только при их фактическом поступлении или выплате;

- Метод инвентаризационного учета – все имущественные ценности организации периодически подлежат инвентаризации;

- Метод стоимостной оценки – имущество и обязательства оцениваются по их стоимости на определенную дату.

3. Порядок отражения операций

В учетной политике необходимо указать порядок отражения различных операций организации, таких как:

- Приобретение и списание основных средств и нематериальных активов;

- Получение и отпуск товаров и услуг;

- Образование и использование резервов и фондов;

- Займы и кредиты;

- Налогообложение и учет налоговых платежей;

- Образование и использование нефинансовых активов;

- Учет доходов и расходов.

4. Система показателей учета

Учетная политика должна включать описание системы показателей учета, которые применяются организацией. К таким показателям относятся:

- Финансовые результаты деятельности;

- Бухгалтерская отчетность;

- Аналитические отчеты по счетам и подсчетам;

- Текущий баланс и статистика состояния организации;

- Динамика изменения показателей;

- Отклонения от плановых показателей.

В учетной политике организации следует также указать сроки хранения учетной документации, ответственность за нарушение учетных правил и порядок аудита.

Нюансы бухучета передачи ОС в уставный капитал ООО

1. Оценка стоимости ОС

Перед передачей ОС в уставный капитал необходимо оценить их рыночную стоимость. Данная оценка должна быть проведена независимыми оценщиками или компетентными лицами, которые имеют соответствующие знания в данной области. Он должен основываться на объективных факторах и учитывать техническое состояние и степень износа ОС.

2. Списание и передача ОС

Для того чтобы ОС были переданы в уставный капитал ООО, их необходимо списать с бухгалтерского учета компании. Списание осуществляется на основании решения учредителей (участников) ООО о вкладе ОС в уставный капитал. После списания ОС и передачи их в уставный капитал, производится соответствующая запись в бухгалтерском учете.

3. Бухгалтерский учет передачи ОС

Передача ОС в уставный капитал ООО должна быть отражена в бухгалтерском учете согласно действующему законодательству. Для этого используются следующие бухгалтерские проводки:

- Списание ОС с учета

- Передача ОС в уставный капитал

- Увеличение стоимости уставного капитала ООО на сумму переданных ОС

4. НДС при передаче ОС в уставный капитал

При передаче ОС в уставный капитал ООО возникают вопросы по учету НДС. В соответствии с законодательством, в случае передачи ОС в уставный капитал, НДС не начисляется и не учитывается в бухгалтерии, так как данная операция не относится к обороту товаров, работ и услуг.

5. Отчетность по передаче ОС

После передачи ОС в уставный капитал ООО, необходимо представить отчетность в налоговые органы. В отчетности указывается информация о переданных ОС, их оценочная стоимость и общая сумма вклада ОС в уставный капитал. Также необходимо предоставить документы, подтверждающие правомерность и обоснованность передачи ОС.

ОС: лимит стоимости

Лимит стоимости для ОС зависит от законодательства, а именно от нормативного акта, который регулирует учет основных средств. В России основное законодательство в этой области – Положение (стандарт) бухгалтерского учета № 6, утвержденного приказом Минфина.

Определение лимита стоимости

Лимит стоимости – это определенная величина, которая определяет границу между основными средствами и нематериальными активами. Он указывает на то, что активы, стоимость которых превышает установленный лимит, относятся к основным средствам.

Какой лимит стоимости действует

В соответствии с Положением бухгалтерского учета № 6, лимит стоимости для ОС составляет 40 000 рублей. Это означает, что если стоимость основных средств превышает указанную сумму, они подлежат учету в составе основных средств.

Какая стоимость учитывается

При определении стоимости основных средств учитывается их исходная стоимость, то есть стоимость по факту их приобретения или создания. Дополнительные затраты, такие как установка, транспортировка или амортизационные отчисления, не включаются в стоимость основных средств.

Неполные составы основных средств

Если состав ОС не полностью учитывается в бухгалтерии, то они должны быть учтены как нематериальные активы. Также есть возможность применения метода группирования активов по единому предназначению, когда в составе группы основных средств ведется учет незавершенного и незавершившегося строительства.

Что изменилось в ФСБУ 26/2020 «Капитальные вложения» в 2026 году

Государственный Комитет по стандартизации Минфина России опубликовал изменения, внесенные в Федеральные стандарты бухгалтерского учета (ФСБУ) 26/2020 «Капитальные вложения». Новые изменения вступили в силу с 1 января 2026 года и коснулись нескольких важных аспектов учета капитальных вложений. Давайте рассмотрим эти изменения подробнее.

1. Расширение понятия капитальных вложений

В соответствии с новыми изменениями, понятие капитальных вложений было расширено и теперь включает следующие виды активов:

- Здания и сооружения;

- Машины и оборудование;

- Транспортные средства;

- Нематериальные активы, связанные с созданием ПО и баз данных;

- Нематериальные активы, связанные с исследованиями и разработками;

- Нематериальные активы, связанные с передачей технологий и лицензированием.

2. Уточнение правил оценки капитальных вложений

Были уточнены правила оценки капитальных вложений. Оценка активов должна проводиться по справедливой стоимости на дату их приобретения или по начисленной стоимости при условии ее не превышения справедливой стоимости.

Если капитальные вложения были приобретены за иностранную валюту, их стоимость должна быть пересчитана в российские рубли по официальному курсу, установленному Центральным Банком России на дату приобретения активов.

3. Особенности амортизации капитальных вложений

Были внесены изменения в правила амортизации капитальных вложений. В случае, если активы используются в рамках группы учета основных средств, то амортизация должна начисляться отдельно для каждого объекта недвижимости и объекта подвижного имущества.

Амортизация капитальных вложений должна начисляться на основе срока их использования, установленного с учетом исторической потребности и продолжительности использования активов.

4. Особенности списания капитальных вложений

Были уточнены правила списания капитальных вложений. Списание активов должно происходить по мере их износа, исчерпания полезного воздействия или утраты значимости.

Списание капитальных вложений должно проводиться в соответствии с принципами регулярности и оправданности, исходя из фактического использования активов.

5. Особенности учета изменений стоимости капитальных вложений

Были внесены изменения в правила учета изменений стоимости капитальных вложений. Изменения стоимости капитальных вложений, обусловленные расчетами индекса обесценения (инфляции), должны отражаться в бухгалтерском учете на основе применения правил, установленных Минфином России.

Изменения, связанные с понижением стоимости капитальных вложений, должны быть отражены в учете на убыток.

Внесенные изменения в ФСБУ 26/2020 «Капитальные вложения» в 2026 году способствуют более точному и прозрачному учету капитальных вложений. Соблюдение новых правил позволит предприятиям более эффективно управлять своими активами и принимать взвешенные решения на основе достоверной информации о стоимости и состоянии капитальных вложений.

Амортизация и переоценка основных средств в бухгалтерии

Хотя амортизация и переоценка несут схожие функции, их отличия все же существенны. Амортизация отражает постепенное уменьшение стоимости ОС из-за их износа и устаревания. В свою очередь, переоценка является процедурой пересмотра стоимости ОС для отражения изменений в их рыночной стоимости.

Амортизация ОС

Амортизация осуществляется в течение срока службы ОС и позволяет равномерно распределить их стоимость на протяжении этого срока. Существуют различные методы амортизации, включая линейный метод (равномерное распределение расходов), ускоренный метод (большая доля амортизационных отчислений в начале срока эксплуатации) и дегрессивный метод (пропорционально уменьшающийся процент от остаточной стоимости ОС).

При проведении амортизации необходимо учитывать фактическую продолжительность использования ОС, так как она может отличаться от нормативного срока службы, который устанавливается законодательством. Также стоит учесть факторы, влияющие на стоимость ОС, такие как инфляция или изменения в технологиях.

Переоценка ОС

Переоценка осуществляется для обновления бухгалтерской стоимости ОС с учетом изменений в их рыночной стоимости. Чаще всего переоценка проводится при значительных изменениях стоимости ОС, например, вследствие инфляции или изменений в рыночной конъюнктуре.

Переоценка может быть как положительной, так и отрицательной. Положительная переоценка увеличивает бухгалтерскую стоимость ОС, а отрицательная — снижает. При этом, переоценка не влияет на фактическую стоимость ОС, а лишь корректирует бухгалтерские показатели предприятия.

Бухгалтерский учет амортизации и переоценки ОС

Амортизация и переоценка осуществляются в бухгалтерии с использованием специальных счетов и проводок. Амортизационные отчисления отражаются на счете «Амортизация ОС», а результаты переоценки — на счете «Разница переоценки ОС».

- Амортизационные отчисления уменьшают стоимость ОС и отражаются в дебете счета «Амортизация ОС».

- Переоценка увеличивает или уменьшает стоимость ОС и отражается в кредите или дебете счета «Разница переоценки ОС».

Бухгалтерский учет амортизации и переоценки ОС позволяет предприятию получать объективную информацию о стоимости своих активов, их износе и изменениях рыночной стоимости.

Амортизация и переоценка основных средств являются важными процессами в бухгалтерском учете, позволяющими корректно учитывать стоимость и состояние ОС. Амортизация отражает износ и устаревание ОС, а переоценка — изменения их рыночной стоимости. Оба процесса требуют правильного бухгалтерского учета и позволяют предприятию получать актуальную информацию о состоянии своих активов.

Организация бухгалтерского учета при продаже основных средств

Шаг 1: Определение стоимости продаваемой основной средства

Первым шагом при продаже основной средства является определение его стоимости. Для этого необходимо учесть начальную стоимость приобретения, амортизацию за период использования, возможные затраты на ремонт и обслуживание. Полученная стоимость будет являться базой для дальнейшего учета.

Шаг 2: Формирование группы учета основных средств

Для более удобной организации учета основных средств целесообразно создать отдельную группу учета в программе бухгалтерии. В рамках данной группы можно производить записи о приобретении, амортизации и продаже основных средств.

Шаг 3: Оформление первичных документов

При продаже основного средства необходимо оформить соответствующие договоры и прочие первичные документы. Записи о продаже должны быть отражены в учете по дебету счета «Денежные средства» и по кредиту счета «Основные средства». Документы о продаже также должны содержать информацию о стоимости проданного объекта и условиях сделки.

Шаг 4: Отражение операции в бухгалтерии

После оформления первичных документов необходимо отразить продажу основного средства в бухгалтерии. Для этого необходимо произвести записи в учетные регистры по соответствующим счетам. Сумма продажи должна быть учтена в доходах организации.

Шаг 5: Проведение инвентаризации

После продажи основного средства рекомендуется провести инвентаризацию остатков, чтобы убедиться в правильности учета и отражении данной операции.

Таким образом, организация бухгалтерского учета при продаже основных средств является неотъемлемой составляющей высококачественной финансовой отчетности. С помощью правильно организованного учета можно обеспечить прозрачность и достоверность информации о продаже основных средств, а также правильно оценить финансовое положение предприятия.