Прогрессивная шкала налога на доходы физических лиц – система налогообложения, при которой ставка налога зависит от размера доходов. В период с 1997 по 2007 год в России введена прогрессивная шкала налога на доходы физических лиц, которая предусматривала различные ставки налога для разных категорий граждан в зависимости от их уровня доходов. Это был период, когда в стране происходили существенные изменения в налоговой системе, и прогрессивная шкала стала одним из основных инструментов для обеспечения социальной справедливости и регулирования неравенства доходов.

С какой суммой сравнивать лимит 5 млн руб.

Сумма, с которой сравнивается лимит 5 млн руб., определяется как общий доход налогоплательщика за налоговый период. Эта сумма включает в себя все виды доходов: заработную плату, доходы от предпринимательской деятельности, арендные платежи, проценты по вкладам и другие.

Примеры доходов, учитываемых при сравнении:

- Заработная плата

- Премии и бонусы

- Дивиденды

- Проценты по вкладам

- Доходы от аренды

- Доходы от продажи недвижимости и ценных бумаг

- Доходы от предпринимательской деятельности

Если общий доход налогоплательщика за налоговый период превышает 5 млн руб., то применяется следующая шкала налогообложения:

| Доход, руб. | Ставка НДФЛ |

|---|---|

| Свыше 5 млн руб. до 15 млн руб. | 15% |

| Свыше 15 млн руб. до 25 млн руб. | 20% |

| Свыше 25 млн руб. | 13% |

Таким образом, если ваш общий доход превышает 5 млн руб., вы будете обязаны уплатить налог по прогрессивной шкале, и ставка будет зависеть от диапазона, в который попадает ваш доход.

С каких доходов считают повышенный налог

На территории Российской Федерации действует прогрессивная шкала налога на доходы физических лиц (НДФЛ). Согласно ст. 224 Налогового кодекса РФ, повышенный налоговый тариф применяется к таким видам доходов:

Трудовой доход

Повышенный налоговый тариф применяется к трудовому доходу физического лица, полученному от работодателя. Доход включает в себя заработную плату, премии, вознаграждения и другие выплаты связанные с трудовой деятельностью. Для трудового дохода распространяется особый порядок исчисления и удержания налога, при этом налоговые вычеты и льготы могут применяться. Возможными налоговыми вычетами являются расходы на обучение, медицинские расходы и т.д.

Доходы от предпринимательской деятельности

При осуществлении предпринимательской деятельности физическим лицом, доходы от этой деятельности также подлежат налогообложению по повышенному налоговому тарифу. При этом отдельные виды доходов могут облагаться налогом отдельно, к примеру, доходы от деятельности по оказанию услуг могут облагаться упрощенной системой налогообложения.

Доходы от сдачи имущества в аренду

Физические лица, получающие доходы от сдачи имущества в аренду, также подпадают под действие повышенного налогового тарифа. В данном случае, доходы рассчитываются как сумма арендной платы, полученной от арендатора, минус расходы, связанные с содержанием сдаваемого имущества.

Проценты по вкладам и кредитам

Проценты, полученные по вкладам в банке или выплаченные по кредиту, также подлежат налогообложению по повышенному налоговому тарифу.

Прибыль от продажи недвижимости и ценных бумаг

Полученная прибыль от продажи недвижимости или ценных бумаг также подлежит налогообложению по повышенному налоговому тарифу. Причем, для недвижимости, налоговая база рассчитывается как разница между стоимостью продажи и стоимостью приобретения, а для ценных бумаг — как разница между стоимостью продажи и номинальной стоимостью.

Иные виды доходов

Кроме вышеупомянутых видов доходов, существует ряд иных видов доходов, которые могут быть облагаемы повышенным налогом. К ним относятся, например, доходы от алгоритмической торговли, доходы от индивидуальной сублицензии и др. Каждый такой вид дохода требует отдельного описания и облагается по своим правилам и тарифам.

НДФЛ и доходы населения

Прогрессивная шкала НДФЛ в период с 1997 по 2007 год обеспечивала постепенное увеличение налоговой ставки в зависимости от уровня дохода. Ставки для различных категорий населения были разделены на три основных уровня: низкий, средний и высокий доход. Каждый уровень имел свои ставки налогообложения.

Низкий доход

- Ставка налога — 10%

- Доходы до определенного порога (в каждом году этот порог меняется)

- Освобождение от уплаты налога для некоторых категорий граждан

Средний доход

- Ставка налога — 20%

- Доходы выше порога для низкого дохода, но ниже порога для высокого дохода

Высокий доход

- Ставка налога — 30%

- Доходы выше порога для среднего дохода

Такая система налогообложения позволяла более честно распределить налоговое бремя среди населения, учитывая различия в доходах. Высокие ставки налога для лиц с высокими доходами способствовали снижению социальной неравенства и увеличению доходов государства.

Однако, в 2008 году система прогрессивной шкалы НДФЛ была изменена, и стало установлено единое значение налоговой ставки — 13%. Это привело к упрощению налоговой системы, но также снизило прогрессивность налогообложения. В последующие годы ставка НДФЛ оставалась на уровне 13%.

Сегодня НДФЛ и доходы населения тесно связаны. Определение правильной ставки налога позволяет обеспечить справедливое распределение налоговой нагрузки между гражданами и сделать систему налогообложения более эффективной.

Прогрессивная шкала и налоговые льготы

Прогрессивная шкала налогообложения:

- С 1997 по 1998 годы: 12%;

- С 1999 по 2000 годы: 20%;

- С 2001 по 2002 годы: 30%;

- С 2003 по 2006 годы: 35%;

- С 2007 года: 13% и 30% (для доходов свыше определенной суммы).

Прогрессивная шкала налоговой ставки позволяла обеспечить более справедливое распределение налогового бремени между различными категориями налогоплательщиков. Однако, вместе с этим шкала вводила определенные ограничения и налоговые льготы для различных категорий налогоплательщиков.

Налоговые льготы:

- Льготы для малоимущих: некоторые категории налогоплательщиков с низким доходом могли иметь право на освобождение от уплаты налога или уменьшение его размера.

- Льготы для семей с детьми: налоговые вычеты предоставлялись родителям на каждого ребенка, что снижало их налоговые обязательства.

- Льготы для инвесторов: определенные категории инвесторов могли получать налоговые льготы при инвестировании в определенные отрасли или регионы.

- Льготы для самозанятых: индивидуальные предприниматели и самозанятые лица имели право на определенные налоговые льготы и преференции.

Налоговые льготы позволяли снизить налоговое бремя для определенных категорий налогоплательщиков и способствовали стимулированию экономического развития и инвестиций. Они также улучшали условия жизни для малоимущих и семей с детьми.

Аргументы против прогрессивной шкалы налогообложения в России

Прогрессивная шкала налогообложения в России вызывает много дискуссий и критики со стороны экономистов, бизнесменов и налогоплательщиков. Вот несколько основных аргументов против прогрессивной шкалы налогообложения в России:

1. Неравенство перед законом

Прогрессивная шкала налогообложения создает неравенство перед законом, так как одни налогоплательщики обязаны платить больше налогов, чем другие. Это противоречит принципу равенства всех граждан перед законом.

2. Отток капитала

Более высокие ставки налога для богатых людей и корпораций могут привести к оттоку капитала из страны. Богатые индивиды и компании могут решить перенести свои активы и предприятия в другие страны с более низкими ставками налогообложения.

3. Снижение инвестиций и предпринимательства

Высокие налоги для богатых людей и компаний могут снизить стимулы к инвестициям и предпринимательству. Богатые индивиды могут отказаться от создания новых предприятий и инвестирования в экономику из-за высоких налоговых ставок.

4. Ущемление экономического роста

Прогрессивная шкала налогообложения может привести к ущемлению экономического роста страны. Богатые люди и компании, которые являются движущей силой экономики, могут столкнуться с увеличенными налоговыми бременами, что может привести к сокращению инвестиций и ограничению потенциального роста экономики.

5. Отрицательное влияние на бизнес

Высокие налоговые ставки для богатых бизнесменов и компаний могут негативно сказаться на бизнес-среде. Это может привести к сокращению числа открытий новых предприятий, увольнению сотрудников и ограничению экономического развития.

6. Нарушение принципа налоговой справедливости

Прогрессивная шкала налогообложения может нарушать принцип налоговой справедливости. Это когда богатые люди и компании должны платить больше налогов только потому, что они зарабатывают больше других. Вместо этого, налоги должны быть основаны на принципах эффективности и объективности.

| Аргумент | Пояснение |

|---|---|

| Неравенство перед законом | Прогрессивная шкала налогообложения создает неравенство перед законом, так как одни налогоплательщики обязаны платить больше налогов, чем другие. |

| Отток капитала | Более высокие ставки налога для богатых людей и корпораций могут привести к оттоку капитала из страны. |

| Снижение инвестиций и предпринимательства | Высокие налоги для богатых людей и компаний могут снизить стимулы к инвестициям и предпринимательству. |

| Ущемление экономического роста | Прогрессивная шкала налогообложения может привести к ущемлению экономического роста страны. |

| Отрицательное влияние на бизнес | Высокие налоговые ставки для богатых бизнесменов и компаний могут негативно сказаться на бизнес-среде. |

| Нарушение принципа налоговой справедливости | Прогрессивная шкала налогообложения может нарушать принцип налоговой справедливости. |

Прогрессивная шкала налогообложения в России вызывает серьезные сомнения и опасения относительно ее негативного влияния на экономику и бизнес-среду. Альтернативные подходы к налогообложению могут быть более эффективны и справедливы.

Как правильно заполнить 6-НДФЛ при получении больших заработных плат

При получении больших заработных плат важно знать, как правильно заполнить форму 6-НДФЛ, чтобы избежать возможных ошибок и проблем при подаче декларации. В данной статье мы расскажем о основных моментах, которые следует учесть при заполнении данной формы.

1. Укажите все источники дохода

При больших зарплатах часто возникают дополнительные источники дохода, например, сдача имущества в аренду или получение процентов от вложений. В форме 6-НДФЛ необходимо указать все эти источники дохода и соответствующие суммы.

2. Обратите внимание на правила округления

Сумма дохода, указываемая в форме 6-НДФЛ, округляется в меньшую сторону до целых рублей. Например, если ваш доход составляет 1 235 789 рублей, в форме следует указать сумму 1 235 788 рублей.

3. Уточните правила учета налоговых вычетов

При больших зарплатах налоговые вычеты могут существенно влиять на итоговую сумму налога к уплате. В форме 6-НДФЛ имеется отдельный раздел для указания налоговых вычетов. Уточните правила и суммы, которые вы можете включить в свою декларацию как налоговые вычеты.

4. Не забудьте указать все расходы

При заполнении формы 6-НДФЛ также необходимо указать все расходы, которые имеют отношение к вашему доходу. Это могут быть расходы на обучение, лечение, благотворительность и другие, которые подлежат учету при расчете налога.

5. Проверьте правильность заполнения

После заполнения формы 6-НДФЛ внимательно проверьте все указанные данные и суммы. Небольшая ошибка или опечатка может привести к задержке в обработке декларации или даже к штрафу. Уделите время на тщательную проверку всех полей и сумм.

Пример заполнения формы 6-НДФЛ:

| Секция | Параметр | Значение |

|---|---|---|

| 1 | Фамилия, имя, отчество | Иванов Иван Иванович |

| 2 | ИНН | 123456789012 |

| 3 | Полученные в 2019 году доходы от источников в Российской Федерации в т.ч. | 2 500 000 рублей |

| 4 | Полученные в 2019 году доходы за пределами Российской Федерации | 50 000 долларов США |

Прогрессивная шкала и социальная справедливость

Прогрессивная шкала налога на доходы физических лиц (НДФЛ) используется в различных странах для обеспечения социальной справедливости. Эта шкала предусматривает постепенное увеличение ставок налога с увеличением дохода. Данный подход позволяет более справедливо распределить налоговую нагрузку между разными социальными группами и способствует реализации принципа «от каждого по его способностям, каждому по его потребностям».

Преимущества прогрессивной шкалы:

- Социальная справедливость: Прогрессивная шкала позволяет снизить неравенство в обществе и увеличить социальную справедливость. Более состоятельные люди платят больший процент своих доходов в виде налогов, что помогает обеспечить равные условия и возможности для всех.

- Распределение бремени налога: Прогрессивная шкала позволяет более справедливо распределить налоговую нагрузку между разными социальными группами. Люди с более высокими доходами платят больше налогов, тогда как люди с низкими доходами имеют возможность платить меньший процент своих доходов в виде налогов.

- Стимулирование экономического развития: Прогрессивная шкала может способствовать экономическому развитию, поскольку уменьшает разрыв между богатыми и бедными слоями населения. Богатые люди могут платить больше налогов, что может быть направлено на социальные программы и инфраструктурные проекты, способствующие развитию общества в целом.

Прогрессивная шкала НДФЛ в России:

| Год | Ставка налога |

|---|---|

| 1997 | 12% |

| 1998-1999 | 20% |

| 2000-2001 | 30% |

| 2002-2007 | 13%, 30% |

В России прогрессивная шкала НДФЛ предусматривала различные ставки налога в зависимости от суммы дохода и периода времени. Начиная с 1997 года и до 2001 года, ставка налога постепенно увеличивалась с 12% до 30%. С 2002 по 2007 годы было установлено две ставки налога — 13% для доходов, не превышающих определенный порог, и 30% для доходов, превышающих этот порог. Такая шкала позволяла более справедливо распределить налоговую нагрузку и учитывать различия в доходах населения.

Прогрессивная шкала налога на доходы физических лиц в период с 1997 по 2007 года способствовала достижению социальной справедливости и более равномерному распределению налоговой нагрузки. Этот подход позволял учитывать различия в доходах населения и обеспечивать равные условия для всех членов общества.

Как рассчитать НДФЛ по повышенной ставке

Кто должен платить НДФЛ по повышенной ставке?

НДФЛ по повышенной ставке должны платить граждане, чьи доходы подпадают под определенные категории. Сюда могут входить, например, доходы от продажи недвижимости, ценных бумаг или других имущественных прав, а также доходы от дарения или наследования.

Как рассчитать НДФЛ по повышенной ставке?

Для расчета НДФЛ по повышенной ставке необходимо следовать определенной формуле. Для начала, необходимо определить базу налогообложения — сумму полученного дохода, по которой будет производиться расчет. Затем необходимо умножить эту сумму на ставку налога, которая устанавливается каждым конкретным случаем.

Например, если ставка НДФЛ по повышенной ставке составляет 15%, а полученный доход равен 100 000 рублей, то для расчета налога следует умножить 100 000 рублей на 0,15. Результатом будет 15 000 рублей — сумма НДФЛ, которую необходимо заплатить.

Как заплатить НДФЛ по повышенной ставке?

Заплатить НДФЛ по повышенной ставке можно различными способами. В зависимости от возможностей и предпочтений, можно воспользоваться следующими вариантами:

- Перечисление налога через банк;

- Оплата налога по почте;

- Оплата налога через систему электронных платежей;

- Лично в офисе налоговой службы.

Важно помнить!

Расчет и уплата НДФЛ по повышенной ставке является юридической обязанностью каждого гражданина. Необходимо соблюдать сроки уплаты налога и не допускать задолженностей перед налоговой службой. В случае нарушения правил, могут быть применены штрафные санкции.

Что такое прогрессивная шкала в налоге на доходы физических лиц?

Особенности прогрессивной шкалы

- Ступенчатая структура: Прогрессивная шкала представляет собой набор ступеней, каждая из которых соответствует определенному диапазону доходов. По мере роста дохода человека, его налоговая ставка увеличивается, переходя на следующую ступень.

- Большая ставка для богатых: Прогрессивная шкала направлена на обеспечение справедливости в системе налогообложения. Богатые люди обязаны платить больший процент своих доходов в качестве налогов, чтобы облегчить финансовую нагрузку на менее обеспеченных граждан.

- Поощрение для низкого дохода: Прогрессивная шкала также предусматривает снижение налогообложения для людей с низкими доходами, помогая им сохранить больше своих заработанных денег.

Прогрессивная шкала в системе налогообложения России

С 1997 года в России действует прогрессивная шкала налога на доходы физических лиц. В течение нескольких лет существовало несколько ступеней налоговой ставки, зависящих от размера дохода гражданина.

| Доход, тыс. руб. | Ставка налога, % |

|---|---|

| до 100 | 12 |

| свыше 100 до 300 | 20 |

| свыше 300 | 30 |

Прогрессивная шкала в налоге на доходы физических лиц является справедливым и эффективным инструментом налогообложения. Она способствует более равномерному распределению финансовой нагрузки между гражданами, позволяет более обеспеченным группам населения нести большую долю налоговых обязательств, а менее обеспеченным – снижать свои налоговые платежи.

На что обратить внимание при прогрессивной шкале НДФЛ в 1997-2007 годах

Прогрессивная шкала налогообложения по доходам физических лиц (НДФЛ) в период с 1997 по 2007 годы предусматривала налоговые ставки, которые зависели от уровня дохода налогоплательщика. При этом, чтобы учесть все нюансы и не допустить ошибок при заполнении налоговой декларации, необходимо обратить внимание на несколько ключевых моментов:

1. Знание налоговой шкалы

Ознакомьтесь с действовавей налоговой шкалой НДФЛ в период с 1997 по 2007 годы, чтобы иметь представление о налоговых ставках, которые применялись в разные годы в зависимости от уровня дохода.

2. Вычисление налогооблагаемой базы

Необходимо правильно определить налогооблагаемую базу, которая включает в себя все доходы и вычеты, предусмотренные налоговым законодательством. Учтите все возможные источники дохода, такие как заработная плата, сдача в аренду имущества или проценты по вкладам.

3. Применение соответствующей налоговой ставки

Используйте правильную налоговую ставку в зависимости от уровня дохода. При этом обратите внимание на год, за который вы заполняете налоговую декларацию, и примените соответствующую ставку из налоговой шкалы.

4. Учет налоговых льгот и вычетов

Не забудьте учесть все возможные налоговые льготы и вычеты, которые действовали в указанный период. Это могут быть вычеты на детей, на обучение, на лечение и другие. Проверьте, какие именно вычеты предусмотрены налоговым законодательством в соответствующий год.

5. Проверка заполненной налоговой декларации

Перед отправкой налоговой декларации обязательно проверьте ее на наличие ошибок и неточностей. Убедитесь, что все доходы и вычеты указаны правильно, налоговые ставки применены корректно, и все необходимые документы приложены.

На какой КБК платить НДФЛ

Вот некоторые типы доходов и их соответствующие КБК для уплаты НДФЛ:

- Зарплата и другие доходы от трудовой деятельности: КБК 182 103 030100110

- Проценты по депозитам: КБК 182 103 040200110

- Дивиденды: КБК 182 103 040600110

- Сдача недвижимости в аренду: КБК 182 103 041200110

- Вознаграждение за авторские права: КБК 182 103 040700110

Важно правильно указывать КБК при оплате НДФЛ, так как неправильное указание кода может привести к проблемам с бухгалтерией и налоговой службой.

Также стоит отметить, что КБК может варьироваться в зависимости от региона. Поэтому перед уплатой НДФЛ рекомендуется обратиться к налоговому органу или специалисту-бухгалтеру для уточнения актуального КБК.

Роль НДФЛ в формировании бюджета России

Прогрессивная шкала НДФЛ в 1997-2007 годах

- 1997 год: НДФЛ начинает взиматься с доходов физических лиц по прогрессивной шкале: от 12% до 35% в зависимости от дохода;

- 1 апреля 2001 года: введение новой шкалы ставок НДФЛ: 12%, 20%, 30% и 35%;

- 2002 год: вводится временная ставка НДФЛ в размере 13%, которая применялась в течение года и затем была отменена. Основная шкала ставок оставалась без изменений;

- 2005 год: ставка НДФЛ для граждан, получающих доход от профессиональной деятельности, устанавливается в размере 6%;

- 2006 год: вводится новая ставка НДФЛ — 9%, которая применяется к доходам от продажи имущественных прав собственности на недвижимость.

Изменения прогрессивной шкалы НДФЛ в этот период позволили более справедливо распределить налоговую нагрузку между гражданами в зависимости от их доходов.

Вклад НДФЛ в бюджет России

Налог на доходы физических лиц является одним из важнейших источников доходов бюджета России. В 2020 году доходы от НДФЛ составили около 3,8 трлн рублей, что составляет значительную долю в общем объеме доходов государственного бюджета.

Эти средства позволяют государству финансировать свои социальные и экономические программы, включая здравоохранение, образование, социальную защиту населения, а также развитие инфраструктуры и другие важные проекты.

«Внесение НДФЛ является гражданским долгом и важной составляющей нашего взаимодействия социальных групп с государством. Это позволяет нам обеспечивать финансовую стабильность и развитие страны». — отмечает Российский налоговый кодекс.

| Год | Ставка НДФЛ |

|---|---|

| 1997 | 12-35% |

| 2001 | 12%, 20%, 30%, 35% |

| 2002 | 13% (временная ставка) |

| 2005 | 6% (доходы от профессиональной деятельности) |

| 2006 | 9% (доходы от продажи имущественных прав собственности на недвижимость) |

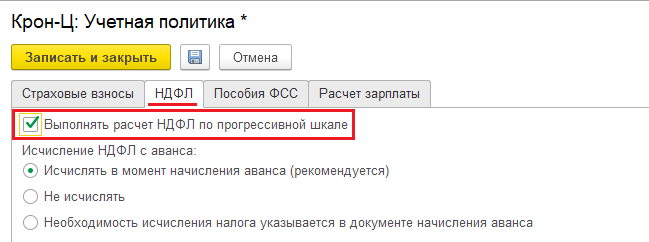

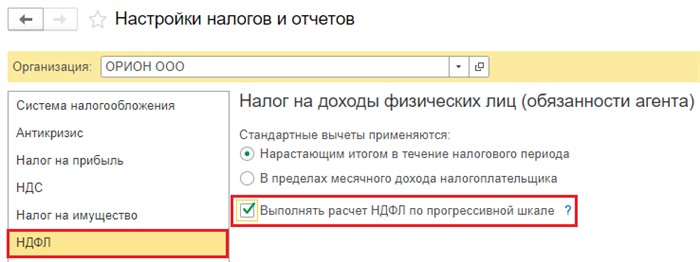

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Для того чтобы включить прогрессивную шкалу НДФЛ в программных продуктах «1С:БП» и «1С:ЗУП», необходимо выполнить следующие шаги:

- Обновить программные продукты: перед включением прогрессивной шкалы НДФЛ рекомендуется обновить программные продукты «1С:БП» и «1С:ЗУП» до последней версии.

- Настроить НДФЛ: в настройках программы «1С:БП» или «1С:ЗУП» найдите раздел, отвечающий за налог на доходы физических лиц (НДФЛ) и установите параметр, отвечающий за включение прогрессивной шкалы. Обычно этот параметр называется «Использовать прогрессивную шкалу НДФЛ» или аналогично.

- Настроить ставки НДФЛ: после включения прогрессивной шкалы НДФЛ необходимо настроить ставки для каждого уровня дохода. В программе «1С:БП» или «1С:ЗУП» вы можете указать различные ставки НДФЛ для разных диапазонов дохода. Обычно это делается в специальной таблице, в которой указываются уровни дохода и соответствующие ставки НДФЛ.

- Проверить расчеты НДФЛ: после настройки прогрессивной шкалы НДФЛ рекомендуется провести тестовый расчет для убедиться в правильности настроек. Проверьте, что ставки НДФЛ правильно применяются к соответствующим уровням дохода и расчеты НДФЛ выполняются корректно.

Теперь вы знаете, как включить прогрессивную шкалу НДФЛ в программных продуктах «1С:БП» и «1С:ЗУП». Пользуйтесь этой функцией для автоматизации расчетов НДФЛ и удобства в управлении налогами своей компании.