Расчет земельного налога для служебных гаражей является важным этапом для собственников таких объектов. В данной статье мы рассмотрим основные моменты и правила расчета данного налога, а также приведем примеры расчета.

Штрафы за нарушение сроков

В системе налогообложения предусмотрены различные штрафы за нарушение сроков. Независимо от того, являетесь ли вы физическим или юридическим лицом, необходимо соблюдать установленные законом сроки и обязательства по уплате налогов и других платежей.

Штрафы для физических лиц:

- Задержка в уплате налогов — может привести к начислению пени в размере 1/300 ставки рефинансирования Центрального банка России за каждый день просрочки.

- Непредставление декларации в срок — может привести к начислению штрафа в размере 5% от суммы налога, указанного в декларации.

- Невыполнение обязанности по уплате налога — может привести к начислению штрафа в размере 20% от суммы неуплаченного налога.

Штрафы для юридических лиц:

- Непредставление отчетности в установленный срок — может привести к начислению штрафа в размере от 1/150 до 1/300 ставки рефинансирования Центрального банка России за каждый день просрочки.

- Несвоевременная уплата налогов — может привести к начислению пени в размере 1/300 ставки рефинансирования Центрального банка России за каждый день просрочки.

- Уклонение от уплаты налогов — может привести к начислению штрафа в размере 20% от суммы неуплаченного налога, а также уголовному преследованию.

Процедура оспаривания штрафов:

Если вы считаете, что начисленный штраф является необоснованным или его размер неправильно определен, вы имеете право подать жалобу или апелляцию в налоговую инспекцию или в судебные органы. На основании представленных доказательств суд может принять решение о снижении или отмене штрафа.

Как начисляется земельный налог

Основание для начисления земельного налога

Основание для начисления земельного налога – наличие права собственности или иного права на земельный участок. При этом налог не начисляется с федеральной собственности, а также с объектов, на которых расположены природные ресурсы, объекты культурного наследия или объекты военного назначения.

Расчет налоговой ставки

Налоговая ставка на земельный налог определяется в процентах от кадастровой стоимости земельного участка. Кадастровая стоимость – это оценка стоимости земельного участка, которая проводится ежегодно органами государственной власти.

Налоговая ставка может быть различной в зависимости от целевого назначения земельного участка и его категории. Например, для земель сельскохозяйственного назначения налоговая ставка может быть установлена на более низком уровне, чем для земель промышленного назначения.

Формула расчета земельного налога

Формула расчета земельного налога имеет вид:

Земельный налог = Кадастровая стоимость × Налоговая ставка

Упрощенное начисление земельного налога

Для некоторых категорий земельных участков предусмотрен упрощенный порядок начисления и уплаты земельного налога. Например, для земель сельскохозяйственного назначения или земель, занятых индивидуальным жилищным строительством.

Сроки уплаты земельного налога

Земельный налог должен быть уплачен в бюджеты муниципальных образований, в которых расположены земельные участки, не позднее 1 декабря текущего года. В случае неуплаты налога в установленные сроки, могут быть применены штрафные санкции.

Получение льгот по земельному налогу

Лица, которые пользуются определенными льготами, могут получить снижение суммы земельного налога. К таким льготам могут относиться наличие инвалидности, использование земельного участка для индивидуального жилищного строительства или предоставление земли в аренду для целей сельского хозяйства в соответствии с законодательством.

Земельный налог: примеры расчета

Ниже приведены примеры расчета земельного налога для различных типов земельных участков:

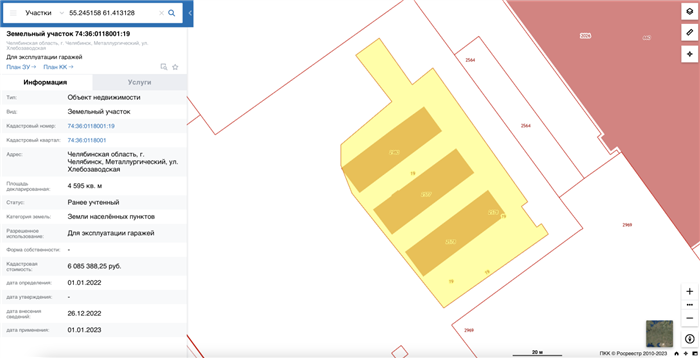

Пример 1: Земельный участок под служебные гаражи

Рассмотрим случай, когда владелец земельного участка использует его для размещения служебных гаражей. Для расчета земельного налога необходимо знать следующие параметры:

- Площадь земельного участка: 1000 квадратных метров

- Кадастровая стоимость земли: 1 000 000 рублей

- Коэффициент кадастровой стоимости: 0.6

- Ставка земельного налога: 0.1%

Для расчета земельного налога применяется следующая формула:

Земельный налог = (Площадь земельного участка * Кадастровая стоимость земли * Коэффициент кадастровой стоимости * Ставка земельного налога)

В данном случае, расчет будет следующим:

Земельный налог = (1000 * 1 000 000 * 0.6 * 0.1%) = 6000 рублей

Пример 2: Земельный участок под жилую застройку

Рассмотрим случай, когда владелец земельного участка использует его для индивидуальной жилой застройки. В этом случае, ставка земельного налога может быть разной в зависимости от муниципалитета. Предположим, что ставка земельного налога для данного участка составляет 0.3%.

Для расчета земельного налога применяется та же формула:

Земельный налог = (Площадь земельного участка * Кадастровая стоимость земли * Коэффициент кадастровой стоимости * Ставка земельного налога)

Допустим, что параметры для расчета следующие:

- Площадь земельного участка: 800 квадратных метров

- Кадастровая стоимость земли: 2 000 000 рублей

- Коэффициент кадастровой стоимости: 0.8

- Ставка земельного налога: 0.3%

Расчет будет следующим:

Земельный налог = (800 * 2 000 000 * 0.8 * 0.3%) = 38 400 рублей

Таким образом, для разных типов земельных участков применяются разные ставки земельного налога, что может повлиять на итоговую сумму налога.

Куда и когда платить

Оплата земельного налога за служебные гаражи производится в соответствии с установленными сроками и порядком. Обязанность по уплате налога возлагается на владельца или пользовате-ли земельного участка, на котором расположены гаражи.

Дата и сроки уплаты земельного налога утверждаются местными органами исполнительной власти, которые осуществляют соответствующий контроль за своевременной уплатой налога. Обычно налог платится в регулярном порядке — ежегодно или в соответствии с графиком, установлен-ным местными налоговыми органами.

Для уплаты земельного налога необходимо обратиться в налоговую инспекцию по месту нахождения гаражей, предоставив соответствующую документацию и заполнив налоговую декларацию. В декларации указываются все необходимые данные о земельном участке, его стоимость и размер налога. После этого производится расчет необходимой суммы налога и получение платежного поручения.

Сумма земельного налога за служебные гаражи может быть увеличена или умень-шена в зависимости от различных факторов, включая кадастровую стоимость участка, предназначение гаража и наличие других объектов на территории.

Итак, земельный налог за служебные гаражи является обязательным платежом, который должен быть уплачен в установленные сроки. Для уплаты налога необходимо своевре-менно обратиться в налоговую инспекцию, предоставить необходимые документы и заполнить налоговую декларацию. Точные сроки и порядок уплаты налога могут отличаться в зависимости от региона. В случае невыполнения своей обязанности по уплате земельного налога могут быть применены административные и юридические меры в отношении виновной стороны.