В России с 1 января 2021 года вступили в силу изменения в системе налогообложения — упрощенная система налогообложения (УСН) стала доступной для предпринимателей, чей доход не превышает 150 миллионов рублей в год. Теперь эти предприниматели смогут платить только 1 процент налога от своего оборота вместо ранее установленных 6 процентов. Такое решение было принято с целью стимулирования малого и среднего бизнеса в условиях экономического кризиса.

Страховые взносы на УСН в 2026 году

Страховые взносы на упрощенную систему налогообложения (УСН) в 2026 году остаются одной из важных составляющих финансовых обязательств для предпринимателей. В этом году было принято решение снизить ставку страховых взносов с 3% до 1%. Новые правила вступают в силу с 1 января 2026 года.

Особенности страховых взносов на УСН в 2026 году:

- Ставка страховых взносов снижена с 3% до 1%.

- Новые правила вступают в силу с 1 января 2026 года.

- Упрощенная система налогообложения предоставляется некоторым категориям предпринимателей.

- Основными условиями для применения УСН является общая выручка компании за год, ограниченная суммой.

Преимущества страховых взносов на УСН:

- Сниженная ставка страховых взносов позволит предпринимателям сэкономить значительную сумму средств.

- Упрощенная система налогообложения облегчает процесс ведения бухгалтерии и учета.

- Отсутствие необходимости платить прибыльный налог и НДС позволяет сократить налоговую нагрузку на предпринимательскую деятельность.

- Применение УСН позволяет сосредоточиться на основной деятельности предприятия, минимизируя административные расходы.

Как оформить страховые взносы на УСН в 2026 году?

Оформление страховых взносов на УСН в 2026 году производится в соответствии с установленными правилами и сроками. Предпринимателям необходимо регулярно подавать отчетность в налоговые органы и своевременно уплачивать страховые взносы.

| Сроки | Действия |

|---|---|

| Ежеквартально | Подача отчетности в налоговые органы |

| 1-го числа каждого месяца | Уплата страховых взносов |

Соблюдение всех необходимых условий и сроков позволит предпринимателям постоянно находиться в рамках действующего законодательства и избегать налоговых санкций.

Основные изменения в страховых взносах на УСН в 2026 году:

«Снижение ставки страховых взносов с 3% до 1% в 2026 году способствует улучшению финансового положения предпринимателей и стимулирует развитие малого и среднего бизнеса.»

— Налоговый эксперт

Страховые взносы на УСН в 2026 году являются важной составляющей налоговой системы и представляют собой финансовые обязательства для предпринимателей. Снижение ставки страховых взносов позволяет предпринимателям сэкономить средства и расширить возможности для развития своего бизнеса.

Переход на УСН 1%: оптимизируйте налоги легальным способом!

Упрощенная система налогообложения (УСН) стала доступнее для бизнеса в России. Снижение налоговой ставки УСН до 1 процента от выручки позволяет оптимизировать налоговые платежи легальным путем. В данной статье мы рассмотрим, как можно воспользоваться этой возможностью и сэкономить на налогах.

1. Кто может перейти на УСН 1%?

Перейти на УСН 1% могут малые предприятия и индивидуальные предприниматели, чей объем доходов за предыдущий год не превысил 150 миллионов рублей. Это отличная возможность для малого и среднего бизнеса снизить свою налоговую нагрузку.

2. Какие выгоды дает УСН 1%?

Переход на УСН 1% позволяет оптимизировать налоговые платежи и существенно снизить налоговую нагрузку. Вместо оплаты отчетных периодов (каждый квартал) по НДС (20%) и налогу на прибыль (20%), компании, перешедшие на УСН 1%, оплачивают только 1% от выручки. Это позволяет значительно снизить затраты на налоги и вложить высвобожденные средства в развитие бизнеса.

3. Как осуществить переход на УСН 1%?

Для перехода на УСН 1% необходимо подать заявление в налоговую инспекцию по месту нахождения вашей компании. В заявлении следует указать, что вы желаете перейти на УСН по ставке 1% и предоставить необходимую документацию о доходах предыдущего года. После рассмотрения заявления налоговая инспекция принимает решение о переходе на УСН 1% и уведомляет вас о результате.

4. Какие документы нужно вести при переходе на УСН 1%?

При переходе на УСН 1% вам необходимо вести следующие документы:

- Единую форму учета доходов;

- Книгу учета доходов и расходов;

- Форму учета применяемых общепроизводственных затрат;

- Форму учета накопленной амортизации основных средств.

5. Что нужно учесть при переходе на УСН 1%?

Переход на УСН 1% имеет свои особенности, которые необходимо учесть:

- Вы не имеете права участвовать в госзакупках;

- Вы не можете применять систему налогообложения НДС;

- Вы не можете участвовать в программе преференций для малого и среднего бизнеса.

Переход на УСН 1% — отличная возможность легально снизить налоговые платежи и оптимизировать финансовую деятельность вашего предприятия. Не упустите эту возможность и внимательно изучите все возможности, которые дает Упрощенная система налогообложения!

Запрет применять УСН для ювелиров с 2026 года

Вступление

В 2026 году вступит в силу запрет на применение упрощенной системы налогообложения (УСН) для предприятий ювелирной отрасли. Данное решение принято с целью борьбы с необоснованными бюджетными убытками и недостаточным контролем за финансовой деятельностью предприятий данной отрасли. В данной статье рассмотрим основные аргументы за введение данного запрета.

Расширение возможностей контроля

Администрация президента РФ обосновывает введение запрета на применение УСН для ювелиров необходимостью расширения возможностей контроля за финансовой деятельностью предприятий данной отрасли. Система УСН предоставляет предпринимателям меньше обязательств по отчетности и освобождает их от необходимости ведения сложной налоговой документации. Таким образом, контроль за правильным уплатой налоговых платежей становится затруднительным.

Элиминация бюджетных убытков

Еще одним аргументом за запрет УСН для ювелиров является необходимость элиминировать бюджетные убытки, связанные с неправильным учетом доходов и налоговых платежей. Ювелирные предприятия, использующие систему УСН, имеют возможность необоснованно уменьшать показатели прибыли и, соответственно, налоговые платежи. Это приводит к значительным потерям в бюджете государства, которые могут быть избежаны при переходе на общую систему налогообложения.

Анализ эффективности управления

Запрет на применение УСН для ювелиров позволит также провести анализ эффективности управления предприятиями данной отрасли. Общая система налогообложения предоставляет больше информации и возможностей для оценки деятельности ювелирных предприятий. Отказ от упрощенной системы позволит отслеживать правильность инвестиций, контролировать баланс доходов и расходов, а также определить факторы, влияющие на прибыль предприятий данной отрасли.

Таким образом, запрет применения УСН для ювелиров с 2026 года позволит расширить возможности контроля за финансовой деятельностью предприятий данной отрасли, элиминировать бюджетные убытки и провести анализ эффективности управления. Данное решение способствует улучшению финансовой дисциплины и повышению прозрачности в ювелирной отрасли.

Моё дело Бюро: надежный партнер в решении юридических вопросов

Наши преимущества:

- Опытные юристы. Команда Моё дело Бюро состоит из квалифицированных специалистов с большим опытом работы в различных правовых областях.

- Индивидуальный подход. Мы стремимся понять потребности каждого клиента и предложить наилучшее решение для его конкретной ситуации.

- Полное сопровождение дела. Мы берем на себя все этапы работы: от консультации до представительства в суде. Вам не нужно беспокоиться о деталях — мы заботимся о каждом аспекте вашего дела.

- Конфиденциальность и надежность. Мы гарантируем абсолютную конфиденциальность информации, предоставленной нам клиентами, а также честность и ответственность во всех наших действиях.

Наши услуги:

- Консультации и разработка правовых мнений. Наши юристы помогут вам разобраться в сложных юридических вопросах и дадут полезные рекомендации.

- Составление и проверка договоров. Мы разрабатываем юридически правильные и защищенные договоры, а также проводим их проверку на соответствие действующему законодательству.

- Представительство в суде. Мы обеспечим квалифицированное представительство в судах различных инстанций по различным категориям дел, включая гражданские, административные и уголовные дела.

- Защита прав и интересов клиентов. Мы защитим ваши права и интересы в любых юридических спорах и конфликтах. Наша цель — достижение наилучшего результата для вас.

Отзывы наших клиентов:

«Моё дело Бюро — профессиональная команда, которая оперативно и эффективно решает все юридические вопросы. Я остался доволен качеством их работы и рекомендую их всем, кто ищет надежных юристов.»

— Иван Петров

«За долгие годы сотрудничества с Моё дело Бюро они доказали свою профессиональность и надежность. Я рекомендую их как надежного партнера в юридических вопросах.»

— Екатерина Смирнова

Свяжитесь с нами:

Если у вас возникли юридические вопросы или вы нуждаетесь в квалифицированной юридической помощи, обратитесь в Моё дело Бюро. Мы готовы помочь!

Получите бесплатные чек-листы для упрощенной системы налогообложения (УСНО) и общей системы налогообложения (ОСНО)!

Если вы являетесь предпринимателем и выбираете между УСНО и ОСНО, то мы готовы помочь вам сделать правильный выбор. Мы предоставляем бесплатные чек-листы, которые помогут вам разобраться в особенностях каждой системы налогообложения.

Чек-лист для УСНО:

1. Отраслевая принадлежность:

- Определите, относится ли ваша деятельность к одной из отраслей, для которых предусмотрены льготы и упрощенные условия налогообложения по УСНО.

- Узнайте, какие условия и ограничения распространяются на каждую отрасль.

2. Оборот предприятия:

- Оцените годовой оборот вашей компании и узнайте, соответствует ли он ограничениям, установленным для УСНО.

- При необходимости, рассмотрите возможность перехода на ОСНО, если ваш оборот превышает установленные лимиты.

3. Упрощенная система налогообложения:

- Изучите основные преимущества и недостатки УСНО, чтобы убедиться, что она соответствует вашим потребностям.

- Получите информацию о том, какие документы и отчеты необходимо предоставлять в налоговую, и какие налоги вы будете платить.

Чек-лист для ОСНО:

1. Оборот предприятия:

- Оцените годовой оборот вашей компании и узнайте, соответствует ли он условиям и требованиям ОСНО.

- При необходимости, рассмотрите возможность перехода на УСНО, если ваш оборот удовлетворяет критериям упрощенной системы налогообложения.

2. Вид деятельности:

- Определите, относится ли ваша деятельность к тем, для которых налогообложение по ОСНО является обязательным.

- Узнайте о специфических налоговых ставках и правилах, применяемых к вашей отрасли.

3. Обязательства и отчетность:

- Изучите все требования, связанные с ведением бухгалтерии, подачей отчетности и уплатой налогов по ОСНО.

- Узнайте о сроках и способах предоставления документов в налоговые органы и правилах контроля со стороны налоговых инспекторов.

Не забудьте, что консультация с квалифицированным налоговым специалистом может помочь вам сделать правильный выбор между УСНО и ОСНО. Получите наши бесплатные чек-листы и быть вооружены всей необходимой информацией!

Налоговые ставки УСН в 2026 году

Налоговая ставка на упрощенную систему налогообложения (УСН) будет изменена в 2026 году. Подробные изменения приведены ниже:

1. УСН для организаций, применяющих патентную систему налогообложения:

- Ставка единого налога составит 6% от выручки.

2. УСН для организаций, применяющих общую систему налогообложения и имеющих оборот не более 150 миллионов рублей в год:

- Ставка налога на добавленную стоимость (НДС) составит 1% от выручки.

- Ставка единого налога на вмененный доход (ЕНВД) составит 1% от выручки.

- Ставка единого социального налога (ЕСН) для работников будет установлена на уровне 1%.

3. УСН для организаций, применяющих общую систему налогообложения и имеющих оборот более 150 миллионов рублей в год:

- Ставка налога на добавленную стоимость (НДС) составит 2% от выручки.

- Ставка налога на прибыль (НДФЛ) будет установлена на уровне 3%.

- Ставка единого социального налога (ЕСН) для работников будет установлена на уровне 1.5%.

Важно отметить, что данные ставки на УСН в 2026 году могут быть подвержены изменениям в соответствии с налоговым законодательством.

Перечень регионов, в которых применяется пониженная ставка налога УСН

Пермский край

Пермский край установил пониженную ставку налога УСН для определенных видов деятельности. Например, для искусственного исеменения животных, оптовой и розничной торговли, оказания услуг по ремонту и обслуживанию автомобилей и другим.

Республика Татарстан

В Республике Татарстан действует пониженная ставка налога УСН для предприятий индустрии туризма. Это включает гостиничные и ресторанные услуги, организацию развлекательных мероприятий и другие связанные виды деятельности.

Липецкая область

Липецкая область предоставляет пониженную ставку налога УСН для компаний, занимающихся развитием сельского хозяйства и переработкой сельскохозяйственной продукции.

Приморский край

Приморский край предусмотрел пониженную ставку налога УСН для предприятий, осуществляющих розничную и оптовую торговлю на рынках, а также для услуг в сфере бытового обслуживания населения.

- Кировская область

- Удмуртская Республика

- Самарская область

- Саратовская область

- Тверская область

| Регион | Отрасли с пониженной ставкой |

|---|---|

| Пермский край | искусственное исеменение животных, оптовая и розничная торговля, услуги по ремонту и обслуживанию автомобилей |

| Республика Татарстан | туристическая отрасль: гостиничные и ресторанные услуги, развлекательные мероприятия |

| Липецкая область | сельское хозяйство, переработка сельскохозяйственной продукции |

| Приморский край | рыночная торговля, услуги бытового обслуживания |

| Кировская область | нефтяная и газовая отрасль |

| Удмуртская Республика | индустрия переработки и добычи полезных ископаемых |

| Самарская область | производство продуктов питания, текстиля и одежды |

| Саратовская область | сельское хозяйство, производство транспортных средств, мебели и прочих нестандартных изделий |

| Тверская область | строительство, лесопильная и деревообрабатывающая отрасли |

Перечень регионов, в которых предусмотрена пониженная ставка налога УСН, обширен и включает множество отраслей экономики. Это способствует развитию предпринимательства и обеспечивает условия для процветания бизнеса в данных регионах.

Месяц бухгалтерского обслуживания в подарок

Почему стоит выбрать именно нас?

- Опытные специалисты в области бухгалтерии, которые гарантируют точность и аккуратность ведения бухгалтерского учета.

- Использование современных программных решений, позволяющих упростить и автоматизировать процессы бухгалтерии.

- Индивидуальный подход к каждому клиенту, учитывающий особенности вашего бизнеса.

- Минимизация рисков и соблюдение требований законодательства.

- Конфиденциальность и защита данных клиента.

Что включает в себя бухгалтерское обслуживание?

На протяжении месяца вы получите полный спектр услуг по ведению бухгалтерского учета:

- Оформление первичной документации.

- Ведение журнала учета доходов и расходов.

- Расчет заработной платы и начисление налогов.

- Составление и сдача отчетности в налоговые органы.

- Консультационная поддержка по вопросам налогообложения и бухгалтерии.

Как пользоваться акцией?

Чтобы воспользоваться нашей акцией, просто свяжитесь с нашими специалистами и заключите договор на бухгалтерское обслуживание. В течение месяца вы получите все выгоды использования наших услуг без дополнительных затрат.

Не упустите возможность получить месяц бухгалтерского обслуживания в подарок! Откройте для себя надежного партнера в бухгалтерии и сэкономьте средства на оплате услуг.

Когда был подписан закон о нулевой ставке

Закон о нулевой ставке, позволяющий установить ставку НДС на определенные товары и услуги равной нулю процентов, был подписан в российской Федерации с целью стимулирования развития определенных отраслей экономики.

Закон был утвержден и подписан президентом России 10 апреля 2018 года, вступил в силу 1 января 2019 года. Он был введен в рамках налоговой реформы, направленной на упрощение системы налогообложения и привлечение инвестиций в российскую экономику.

Особенности закона о нулевой ставке

- Закон о нулевой ставке предусматривает применение ставки НДС равной 0% к определенным товарам и услугам.

- Это позволяет снизить цены на данные товары и услуги для потребителей, а также создает условия для развития отраслей экономики, связанных с ними.

- Нулевая ставка НДС применяется, например, к экспорту товаров, международным авиаперевозкам, медицинским услугам, социальному жилью и некоторым другим видам деятельности.

Положительные аспекты закона

- Разработанный закон позволяет улучшить конкурентоспособность российских товаров на международном рынке и способствует развитию экспорта.

- Он также способствует притоку инвестиций в отрасли, к которым применяется нулевая ставка.

- Закон о нулевой ставке может положительно сказаться на доступности медицинских услуг и социального жилья для населения.

Результаты введения закона о нулевой ставке

| Отрасли | Результаты |

|---|---|

| Экспорт товаров |

|

| Международные авиаперевозки |

|

| Медицинские услуги |

|

| Социальное жилье |

|

Введение закона о нулевой ставке в России и его применение к определенным отраслям экономики способствует стимулированию экономического развития, улучшению конкурентоспособности на мировом рынке и повышению доступности для населения определенных видов товаров и услуг.

Новая форма декларации по УСН в 2026 году

В 2026 году вступит в силу новая форма декларации по упрощенной системе налогообложения (УСН), которая принесет значительные изменения в процесс подачи декларации. Новые правила помогут предпринимателям более точно и удобно распределять свои доходы и налогооблагаемые суммы.

Главные изменения

- Сокращение количества полей: новая форма декларации будет содержать только необходимую информацию о доходах и расходах предпринимателя.

- Упрощение заполнения: добавлены подсказки и комментарии к каждому полю декларации, что позволит быстро и корректно заполнить необходимые данные.

- Возможность предоставления электронной подписи: предприниматели смогут подписывать свою декларацию электронной подписью, что сделает процесс подачи более удобным и быстрым.

Цель новой формы декларации

Основная цель новой формы декларации по УСН в 2026 году — упростить процедуру подачи декларации для предпринимателей и снизить риск допущения ошибок при заполнении. Также новые правила помогут государству более точно контролировать налоговую базу и собирать налоги.

Преимущества новой формы декларации

- Уменьшение времени на заполнение декларации: упрощенная форма и подсказки значительно ускорят процесс заполнения.

- Снижение риска ошибок: новые комментарии и подсказки помогут предпринимателям черпать необходимую информацию и избегать ошибок при заполнении декларации.

- Легкость подачи: возможность использования электронной подписи позволит сэкономить время и силы предпринимателя.

- Более точный контроль государства: новая форма декларации позволит государству лучше контролировать налоговую базу и собирать налоги.

Передача информации в налоговую службу

Новая форма декларации по УСН в 2026 году предусматривает возможность передачи информации в налоговую службу не только в печатном виде, но и в электронной форме. Это позволит предпринимателям значительно ускорить процесс подачи декларации и минимизировать риски возникновения ошибок при механическом вводе данных.

Новая форма декларации по УСН в 2026 году принесет значительные изменения в процесс подачи декларации. Упрощение заполнения, возможность использования электронной подписи и более точный контроль государства — все это поможет предпринимателям более эффективно распоряжаться своими финансами и сделает процесс подачи декларации более удобным и уверенным.

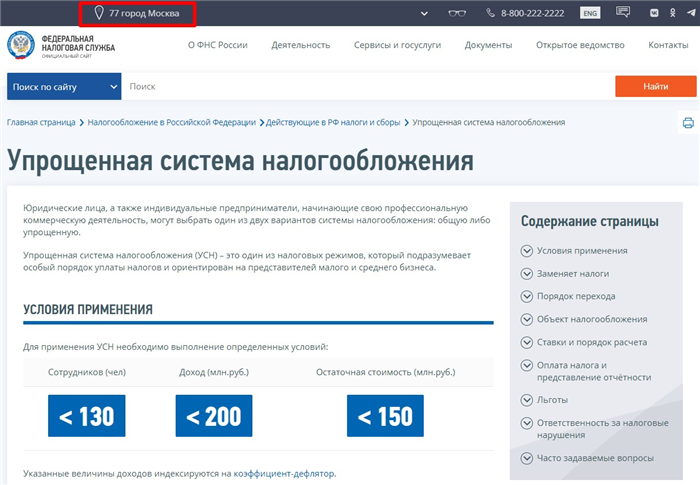

Лимиты на УСН в 2026 году

В 2026 году Упрощенная система налогообложения (УСН) будет действовать с ограничениями, которые необходимо учитывать при ведении бизнеса.

Основные изменения касаются снижения лимитов на обороты и доходы для предпринимателей, применяющих УСН. В следующем году действующие предприниматели и новые участники рынка должны учитывать следующие ограничения:

- Максимальный годовой оборот по общему УСН составит 150 миллионов рублей;

- Для применения УСН с «доходами минус расходы» оборот не должен превышать 112 миллионов рублей;

- При применении УСН с «доходами минус расходы» общая сумма расчетов не должна превышать 112 миллионов рублей;

- Лимит на величину страховых взносов составляет 600 000 рублей в год;

- Инвестиции в основные средства не должны превышать 130 миллионов рублей;

- Количество сотрудников должно быть не более 50 человек.

Снижение лимитов на УСН в 2026 году связано с необходимостью повышения налоговых поступлений и контроля со стороны государства. Ограничения позволяют сбалансировать бюджет и обеспечить равные условия для всех участников рынка.

Примечание: Для новых предпринимателей, желающих применять УСН в 2026 году, важно учесть лимиты, чтобы правильно оценить свои возможности и ограничения ведения бизнеса.

| Тип УСН | Максимальный годовой оборот | Максимальная сумма расчетов | Максимальная величина инвестиций в основные средства | Максимальное количество сотрудников | Максимальная сумма страховых взносов |

|---|---|---|---|---|---|

| Общий УСН | 150 млн руб | — | — | 50 | — |

| УСН с «доходами минус расходы» | 112 млн руб | 112 млн руб | 130 млн руб | 50 | 600 000 руб |

Ограничения на УСН в 2026 году являются важным аспектом для всех предпринимателей, применяющих эту систему налогообложения. Соблюдение лимитов поможет избежать нарушений и проблем с налоговыми органами.

Что могут изменять в регионах

В регионах России имеется определенная автономия, что позволяет им самостоятельно регулировать многие сферы своего развития. Законодательные и исполнительные органы власти в регионах имеют широкий набор полномочий, позволяющих им вносить изменения в различные области жизни регионов.

Вот некоторые из важных сфер, которые могут быть изменены в регионах:

Экономика

Региональные власти могут проводить экономические реформы, направленные на стимулирование предпринимательства и привлечение инвестиций в регион. Они могут предоставлять льготы и субсидии для развития определенных отраслей экономики и принимать решения о налоговых льготах для местных предприятий.

Образование

Региональные власти могут разрабатывать свои программы образования, вносить изменения в учебные планы и стандарты. Они могут также определять финансирование образовательных учреждений и принимать решения о проведении региональных конкурсов и олимпиад для стимулирования образовательного процесса.

Здравоохранение

Региональные власти имеют возможность определять политику в здравоохранении, включая финансирование медицинских учреждений и организацию медицинской помощи населению. Они могут вносить изменения в программах профилактики заболеваний и проводить реформы в системе здравоохранения для повышения доступности и качества медицинских услуг.

Жилищно-коммунальное хозяйство

Региональные власти имеют полномочия в области жилищно-коммунального хозяйства, включая установление тарифов на коммунальные услуги, регулирование работы управляющих компаний и предоставление жилых помещений социальным категориям граждан. Они могут разрабатывать программы субсидирования жилищных затрат и поддержки малоимущих семей.

Транспорт

Региональные власти имеют возможность вносить изменения в организацию транспортной системы региона, включая разработку маршрутов и графиков движения общественного транспорта, строительство и ремонт дорог, развитие инфраструктуры общественного транспорта и принятие мер по снижению загрязнения окружающей среды.

Это лишь некоторые примеры областей, в которых региональные власти могут вносить изменения. Каждый регион имеет свои особенности и сферы, которые требуют наибольшего внимания и регулирования.

Методы оптимизации налогов

1. Управление затратами

Один из основных методов оптимизации налогов — управление затратами. Отслеживайте и анализируйте свои затраты, чтобы исключить ненужные расходы и максимизировать налоговые льготы, связанные с определенными категориями расходов.

2. Использование налоговых льгот

Информируйтесь о налоговых льготах, доступных в вашей юрисдикции. Некоторые страны предоставляют налоговые стимулы для определенных отраслей или видов деятельности. Воспользуйтесь этими возможностями, чтобы снизить свою налоговую нагрузку.

3. Оптимизация структуры бизнеса

Рассмотрите возможность изменения структуры вашего бизнеса, чтобы максимизировать налоговые выгоды. Некоторые режимы налогообложения могут быть более выгодными для определенных структур, например, создание холдинговой компании или использование оффшорных схем.

4. Использование налоговых вычетов

Изучите возможность использования налоговых вычетов, предоставляемых налоговым законодательством. Некоторые страны предоставляют вычеты на определенные категории расходов, такие как образование, медицинские расходы или благотворительность. Внимательно изучите налоговые правила и узнайте, какие вычеты могут быть применимы к вашей ситуации.

5. Международное налогообложение

Если ваш бизнес или финансовые активы находятся в разных странах, обратите внимание на международное налогообложение. В зависимости от вашей ситуации, международные структуры и соглашения о двойном налогообложении могут помочь вам снизить налоги и упростить процесс уплаты налогов.

6. Рационализация налоговых обязательств

Проконсультируйтесь с профессиональным налоговым консультантом или юристом, чтобы рационализировать ваши налоговые обязательства. Они могут помочь вам разработать наиболее эффективную налоговую стратегию, учитывая вашу индивидуальную ситуацию и особенности законодательства.

Оптимизация налогов является сложным и многогранным процессом, требующим глубоких знаний налогового законодательства и финансового планирования. Однако правильное управление налоговыми обязательствами может существенно снизить нагрузку на ваш бизнес или личные финансы, что в конечном итоге приведет к увеличению прибыли.

Сроки действия нулевой ставки по УСН

Сроки действия нулевой ставки по УСН могут варьироваться в зависимости от нескольких факторов. Ознакомимся с основными сроками:

1. Срок для новых участников УСН

- На протяжении первых двух лет с момента включения в систему УСН, предприятие или индивидуальный предприниматель могут применять нулевую ставку по налогу на прибыль.

2. Срок для участников, которые переходят на УСН с других налоговых режимов

- Если предприятие или индивидуальный предприниматель переходят на УСН с общей или упрощенной системы налогообложения, то они также имеют право на применение нулевой ставки по налогу на прибыль в течение первых двух лет.

3. Срок для участников, которые ранее были исключены из УСН

- Если предприятие или индивидуальный предприниматель были исключены из УСН, а затем снова включены, то они могут применять нулевую ставку по налогу на прибыль в течение первых двух лет с момента повторного включения.

По истечении указанного срока, участники УСН могут перейти на обычную ставку налога на прибыль в соответствии с установленными нормами и порядком. Важно отметить, что применение нулевой ставки по УСН требует соблюдения определенных условий и предоставления необходимых документов налоговым органам.

ВАЖНО

Сроки действия нулевой ставки могут быть изменены в рамках законодательства и в зависимости от конкретных изменений в налоговой политике страны. Поэтому важно следить за обновлениями и консультироваться со специалистами, чтобы быть в курсе всех изменений и правил применения УСН.

Компания РИКС КОНСАЛТ рекомендует!

Преимущества работы с нами:

- Компетентность и опыт наших специалистов;

- Индивидуальный подход к каждому клиенту;

- Высокий уровень качества предоставляемых услуг;

- Понятные и прозрачные тарифы;

- Соблюдение сроков выполнения работ;

- Конфиденциальность информации;

- Надежность и ответственность в работе.

Наши услуги:

Мы оказываем полный спектр услуг, связанных с управлением бизнесом:

- Юридическое консультирование;

- Разработка и анализ бизнес-планов;

- Управленческий консалтинг;

- Финансовый анализ и контроллинг;

- Консультации по стратегическому развитию;

- Оптимизация бизнес-процессов;

- Аутсорсинг и аутстаффинг;

- Правовая поддержка при судебных спорах;

- Кадровый консалтинг и подбор персонала;

- Информационная безопасность.

Отзывы наших клиентов:

«Мы сотрудничаем с компанией РИКС КОНСАЛТ уже несколько лет и всегда остаемся довольны качеством услуг. Специалисты компании отлично разбираются в своей сфере и всегда готовы помочь нам в решении сложных задач. Мы рекомендуем РИКС КОНСАЛТ как надежного партнера!»

Иванов Алексей, генеральный директор компании «Альфа»

«Сотрудничество с РИКС КОНСАЛТ превзошло все наши ожидания. Компания предоставила нам полный спектр услуг, которые были выполнены на высоком профессиональном уровне. Мы надежно чувствуем поддержку РИКС КОНСАЛТ в развитии нашего бизнеса!»

Смирнова Елена, руководитель отдела маркетинга компании «Бета»

| Наименование услуги | Стоимость |

|---|---|

| Юридическое консультирование | от 10 000 руб. |

| Управленческий консалтинг | от 15 000 руб. |

| Финансовый анализ и контроллинг | от 20 000 руб. |

Как узнать о льготах по УСН в вашем регионе

Если вы являетесь предпринимателем, выбравшим упрощенную систему налогообложения (УСН), то вам доступны различные льготы и преимущества. Однако, так как УСН может отличаться в разных регионах, важно знать, какие конкретно льготы предусмотрены в вашей местности.

1. Проверьте законодательство вашего региона

Для начала, вам следует ознакомиться с законодательством вашего региона. В каждом регионе могут существовать особенности, касающиеся льгот и преимуществ по УСН. Проверьте местные нормативные акты, официальные сайты налоговых органов, а также информацию, предоставляемую в рамках бизнес-сообщества вашего региона.

2. Обратитесь к экспертам

Для более детальной информации и консультации по вопросам льгот по системе УСН можно обратиться к юристам или бухгалтерам, осведомленным в данной области. Они помогут разобраться в специфике вашего регионального законодательства и расскажут о возможных льготах, которые вам доступны.

3. Изучите программы поддержки предпринимателей

Многие регионы предлагают различные программы поддержки для предпринимателей, включая тех, кто работает по системе УСН. Ознакомьтесь с такими программами, которые могут включать льготы по налогам, субсидии, государственные гарантии и другие бенефиты. Информацию о таких программах можно найти на официальных сайтах региональных властей и налоговых органов.

4. Обратитесь в налоговые органы

При возникновении вопросов или желании уточнить информацию о льготах по УСН в вашем регионе, обратитесь в налоговые органы. Сотрудники налоговых органов смогут предоставить конкретную и актуальную информацию о льготах и преимуществах, которые вам доступны в вашем регионе.

Чтобы быть в курсе всех возможностей и льгот, предоставляемых по УСН в вашем регионе, важно регулярно обновлять информацию и следить за обновлениями законодательства. Только внимательное отношение к региональным нормативным актам поможет вам получить все преимущества, которые даёт упрощенная система налогообложения.

Кто может воспользоваться нулевой ставкой

- Малые предприятия. К ним относятся юридические лица и индивидуальные предприниматели, которые являются налоговыми резидентами Российской Федерации и входят в систему налогообложения Упрощенная система налогообложения (УСН).

- Предприятия с объемом доходов и расходов, не превышающим 60 миллионов рублей в год. Данное условие установлено законодательством для юридических лиц.

- Индивидуальные предприниматели, отчисления в пенсионный фонд которых осуществляются по сниженным тарифам.

- Предприятия, осуществляющие не более 30% доходов от продажи товаров в розничной торговле.

- Организации, занимающиеся ремонтом и обслуживанием легковых автомобилей, мотоциклов или электроавтомобилей.

- Предприятия, занимающиеся образовательной деятельностью, не включая деятельность научных учреждений.

- Организации, осуществляющие деятельность в сфере спорта и физкультуры.

Нулевая ставка по Усн — важное нововведение, которое позволит предпринимателям снизить налоговое бремя и вести свой бизнес более эффективно.