Пенсионеры имеют право на определенные льготы, однако вопрос о возможности возврата 13 процентов от стоимости приобретения квартиры остается актуальным. В данной статье рассмотрим условия и возможности получения такого возмещения.

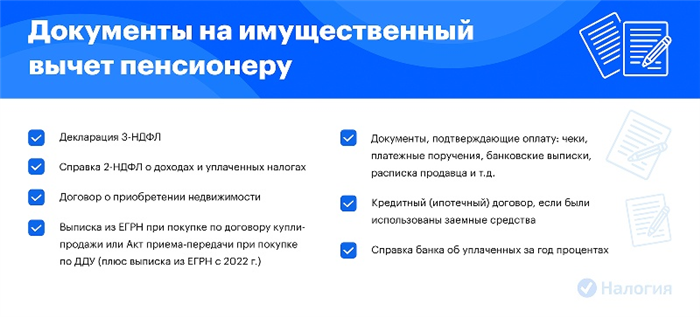

Документы для оформления вычета пенсионеру

Если вы являетесь пенсионером и хотите оформить вычет за покупку квартиры, вам потребуется предоставить следующие документы:

1. Свидетельство о праве собственности на квартиру

Для оформления вычета необходимо иметь свидетельство о праве собственности на приобретаемую квартиру. Этот документ подтверждает ваше владение недвижимостью и является основанием для оформления вычета.

2. Договор купли-продажи квартиры

Для оформления вычета также требуется договор купли-продажи квартиры, в котором указаны все условия и сумма сделки. Этот документ подтверждает факт приобретения недвижимости.

3. Справка о доходах и налогах

Для учета вашего дохода и налоговой базы необходимо предоставить справку о доходах и налогах за предыдущий год. В этой справке должна быть указана сумма вашего пенсионного дохода, а также другие доходы, если они имеются.

4. Паспорт и СНИЛС

В процессе оформления вычета вам необходимо предоставить копию паспорта и СНИЛСа. Эти документы нужны для идентификации вас как пенсионера и подтверждения вашего права на вычет.

5. Заполненная форма 3-НДФЛ

Для оформления вычета пенсионером необходимо заполнить и подписать форму 3-НДФЛ. В этой форме указываются все данные о приобретаемой квартире и ваши личные данные. Она служит основанием для начисления и зачисления вычета вам.

- Оформление вычета по приобретению квартиры для пенсионера требует предоставления нескольких документов: свидетельства о праве собственности на квартиру, договора купли-продажи, справки о доходах и налогах, копии паспорта и СНИЛСа, а также заполненной формы 3-НДФЛ.

- Свидетельство о праве собственности подтверждает ваше владение квартирой и является необходимым документом для оформления вычета.

- Договор купли-продажи квартиры подтверждает факт приобретения недвижимости и также требуется для оформления вычета.

- Справка о доходах и налогах нужна для учета вашего пенсионного дохода и других доходов, если они есть.

- Копия паспорта и СНИЛСа необходимы для идентификации вас как пенсионера и подтверждения вашего права на вычет.

- Заполненная и подписанная форма 3-НДФЛ является основанием для начисления и зачисления вычета вам.

Имущественный вычет пенсионерам

Пенсионерам также доступен имущественный вычет при переходе от квартиры в собственности на жилое помещение, совместное строительство или приобретение жилья в собственностью лицом, являющимся их иждивенцем.

Условия получения имущественного вычета

Для того чтобы получить имущественный вычет, пенсионер должен соответствовать следующим условиям:

- Быть пенсионером по возрасту или по инвалидности;

- Приобрести жилье на территории Российской Федерации;

- Быть гражданином Российской Федерации;

- Не иметь другого жилья в собственности;

- Сдать декларацию по налогу на доходы физических лиц.

Сумма имущественного вычета

Сумма имущественного вычета для пенсионеров составляет 2 миллиона рублей. Однако, в некоторых регионах России эта сумма может быть увеличена до 6 миллионов рублей. Точную сумму вычета можно уточнить в налоговой инспекции по месту жительства.

Порядок получения имущественного вычета

Для получения имущественного вычета пенсионер должен предоставить налоговой инспекции следующие документы:

- Копию паспорта;

- Копию пенсионного удостоверения;

- Документы, подтверждающие право собственности или право пользования купленным жильем;

- Документы, подтверждающие стоимость жилья;

- Декларацию по налогу на доходы физических лиц

Преимущества имущественного вычета для пенсионеров

Получение имущественного вычета позволяет пенсионерам значительно снизить стоимость покупки жилья и сэкономить средства. Кроме того, данный вычет позволяет улучшить жилищные условия и обеспечить комфортную жизнь в старости.

Имущественный вычет является важным инструментом поддержки пенсионеров при покупке жилья. Он позволяет снизить финансовую нагрузку и облегчить процесс приобретения жилья. Пенсионерам стоит обратить внимание на возможность получения данного вычета и воспользоваться им для улучшения своих жилищных условий.

Кто из пенсионеров имеет право на вычет

Пенсионеры, имеющие право на вычет

Пенсионеры, имеющие право на вычет, включают:

- Граждане, достигшие пенсионного возраста;

- Инвалиды, получающие инвалидность в старости;

- Вдовы и вдовцы пенсионеров;

- Лица, получающие социальные выплаты по инвалидности или утрате кормильца.

Для того чтобы иметь право на вычет, пенсионер должен иметь статус налогового резидента Российской Федерации.

Вычет при покупке квартиры

Пенсионеры, имеющие право на вычет, могут воспользоваться данным вычетом при покупке квартиры. Размер вычета зависит от многих факторов, включая возраст пенсионера и цену приобретаемого жилья.

Вычеты для пенсионеров от 55 до 60 лет

Пенсионеры в возрасте от 55 до 60 лет имеют право на вычет в размере 1 миллиона рублей при покупке квартиры. Этот вычет может быть использован единоразово.

Вычеты для пенсионеров от 60 до 70 лет

Пенсионеры в возрасте от 60 до 70 лет также имеют право на вычет в размере 1 миллиона рублей при покупке квартиры. Однако, в отличие от предыдущей категории, этот вычет может быть использован раз в три года.

Вычеты для пенсионеров старше 70 лет

Пенсионеры старше 70 лет имеют право на вычет при покупке квартиры размером 2 миллиона рублей. Данный вычет может быть использован каждые три года.

Документы для получения вычета

Для того чтобы воспользоваться вычетом при покупке квартиры, пенсионер должен предоставить следующие документы:

- Заявление;

- Копия пенсионного удостоверения;

- Копия паспорта;

- Копия договора купли-продажи;

- Копия свидетельства о государственной регистрации права собственности;

- Копия документа о расчетном счете;

- Документы, подтверждающие факт покупки квартиры и оплату (например, квитанции об оплате).

Если все необходимые документы предоставлены, то пенсионер сможет воспользоваться вычетом при покупке квартиры и вернуть часть денег.

Не все пенсионеры имеют право на вычет при покупке квартиры. Право на вычет имеют пенсионеры, достигшие пенсионного возраста, инвалиды, вдовы и вдовцы пенсионеров, а также лица, получающие социальные выплаты по инвалидности или утрате кормильца. Размер вычета зависит от возраста пенсионера и цены приобретаемого жилья. Для получения вычета необходимо предоставить определенные документы. Будьте внимательны и ознакомьтесь с законодательством, чтобы получить максимально возможный вычет.

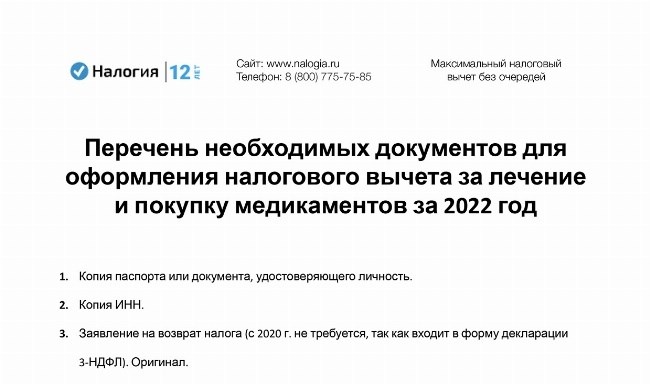

Вычет за лечение

В России граждане имеют право на получение вычета за лечение в размере до 120 000 рублей в год. Это означает, что определенную сумму, потраченную на медицинские услуги и лекарства, можно вернуть себе в качестве налогового вычета.

Для получения вычета за лечение необходимо учесть следующие моменты:

- Оформление документов: Для получения вычета необходимо предоставить в налоговую декларацию копии медицинских документов, подтверждающих понесенные расходы. Это могут быть счета, квитанции, рецепты, договоры с медицинскими учреждениями.

- Лимиты и сроки: Вычет за лечение может быть получен только в пределах установленного лимита в 120 000 рублей в год. Это означает, что если сумма ваших расходов превышает этот лимит, вы сможете вернуть только часть средств. Кроме того, заявление на вычет необходимо подать в налоговую до 30 апреля следующего года.

- Условия: Вычет за лечение может быть получен только за оплату медицинских услуг и лекарств, которые были проведены или приобретены на территории России. Вычет не предоставляется за услуги, полученные за границей, а также за безналичные платежи.

Преимущества получения вычета за лечение:

- Возможность существенно сократить расходы на оплату медицинских услуг и лекарств.

- Возможность освобождения от уплаты определенной суммы налогов.

- Возможность получить дополнительные средства для лечения или улучшения качества жизни.

Стоит отметить, что вычет за лечение доступен не только пенсионерам, но и другим гражданам России. Однако, для пенсионеров это может быть особенно полезным и важным, так как они зачастую нуждаются в дополнительном финансировании для покрытия медицинских расходов.

| Полезная информация | Контакты |

|---|---|

| Официальный сайт ФНС России | www.nalog.ru |

| Телефон горячей линии ФНС России | 8-800-222-22-22 |

Итак, вычет за лечение позволяет гражданам России существенно снизить расходы на медицинские услуги и лекарства. Для получения вычета необходимо оформить соответствующие документы и учесть установленные лимиты и сроки. Вычет за лечение доступен для всех граждан России, а особенно полезен для пенсионеров, которым дополнительные финансовые средства могут быть необходимы для оплаты медицинских расходов.

Льготные условия на вычет пенсионерам при покупке квартиры

Пенсионерам, которые решили вложить средства в покупку квартиры, доступны льготные условия на вычет. Эта возможность предоставляется для поддержки пенсионеров в решении жилищных вопросов. Ниже приведены основные моменты, которые стоит учитывать.

1. Размер вычета

Сумма вычета составляет 13% от стоимости купленной квартиры. Это означает, что пенсионер может вернуть 13% от суммы, которую он заплатил за жилье. Но при этом есть ограничение на максимальную сумму вычета, которая не может превышать определенного уровня.

2. Условия получения вычета

Для получения вычета пенсионер должен соответствовать определенным условиям:

- Быть пенсионером, достигшим пенсионного возраста;

- Не иметь других недвижимостей в собственности;

- Приобретать жилье для личного проживания;

- Оформить сделку на покупку квартиры по договору купли-продажи.

3. Оформление вычета

Для получения вычета пенсионеру необходимо предоставить определенный пакет документов. К ним обычно относятся:

- Заявление на получение вычета;

- Копия свидетельства о праве собственности на приобретаемую квартиру;

- Копия договора купли-продажи;

- Копия пенсионного удостоверения;

- Копия паспорта.

Документы обычно подаются в налоговую инспекцию по месту жительства.

4. Сроки получения вычета

Специальные льготные условия на вычет пенсионерам при покупке квартиры позволяют получить компенсацию в течение относительно короткого срока. Обычно время рассмотрения заявления и выплаты вычета составляет до нескольких месяцев.

5. Другие важные моменты

Однако, следует помнить, что в случае продажи приобретенной квартиры в течение определенного периода, пенсионер должен будет вернуть полученный вычет. Также стоит учитывать, что льготы на вычет доступны только на первое жилье.

Вычет работающим пенсионерам

Работающие пенсионеры также могут воспользоваться вычетом на приобретение жилья. В данном случае применяются те же правила, что и для остальных граждан. Пенсионерам, строившим или покупавшим жилье до 1 января 2014 года, пенсия при расчете учетного периода исключается. Однако после этой даты правила изменились, и при расчете срока учета пенсия учитывается в полной мере.

Если пенсионер является собственником только доли в квартире или доме, вычет предоставляется в соответствии с долей владения. И пенсионерам, и неработающим пенсионерам вычет доступен для каждой сделки по приобретению жилья, осуществленной с 1 января 2018 года. Это означает, что пенсионер может получить вычет за покупку нескольких квартир или домов.

Тем не менее, следует помнить, что для использования вычета работающие пенсионеры должны иметь доходы, подлежащие обложению налогом по ставке 13%. Если доходы не достигают порогового значения, вычет не сможет быть применен.

В итоге, работающие пенсионеры могут воспользоваться вычетом на приобретение жилья, если сумма доходов превышает пороговую величину. Для этого они должны соответствовать общим требованиям и условиям, установленным законодательством. Применение вычета позволяет пенсионерам уменьшить налоговую базу и получить определенную компенсацию за покупку жилья.