Возврат НДС представляет собой процесс возвращения налога на добавленную стоимость организациям и предпринимателям, которые имеют право на его компенсацию. Организации, осуществляющие внешнеэкономическую деятельность, а также совершающие импорт товаров или услуг, могут вернуть себе определенную сумму уплаченного НДС. Данный механизм является важным инструментом снижения налоговой нагрузки и стимулирования развития бизнеса.

Основное про НДС: виды порядка, особенности, ставка

Виды налогообложения

Существуют два вида налогообложения при НДС:

- Налогообложение по общим правилам. Оно применяется к большинству организаций и предприятий.

- Упрощенная система налогообложения. Она применяется, если оборот компании не превышает определенную сумму.

Порядок уплаты НДС

Уплата НДС осуществляется в соответствии с определенным порядком. По истечении налогового периода предприятие должно представить декларацию по НДС в налоговую. В случае положительного остатка НДС, предприятию выплачивается соответствующая сумма. В случае отрицательного остатка, предприятие может воспользоваться возможностью получения возврата НДС от налоговой.

Ставки НДС

Ставки НДС в России составляют:

- Ставка 20% — применяется к основным товарам и услугам, которые не включены в список исключений.

- Ставка 10% — применяется к определенным товарам и услугам, включенным в список исключений.

Важно помнить, что ставка НДС может быть изменена в соответствии с законодательством и решениями правительства.

В каких случаях можно вернуть НДС из бюджета

Отчетный период

Компании, желающие вернуть НДС, должны иметь отчетный период, в течение которого они предоставляют сведения о своих доходах, расходах и уплаченном НДС. Обычно отчетный период составляет один месяц, но есть и другие варианты, например, квартальный.

Условия возврата НДС

- Компания должна быть зарегистрирована в налоговом органе и иметь свой учетный номер НДС;

- Расходы, по которым хочется вернуть НДС, должны быть связаны с осуществлением предпринимательской деятельности;

- Компания должна иметь документы, подтверждающие совершение расходов и уплату НДС;

- Сумма НДС, подлежащая возврату, должна превышать определенный установленный порог.

Какие расходы могут быть включены в стоимость

Некоторые расходы могут быть включены в стоимость и учитываться при возврате НДС. К ним относятся:

- Приобретение товаров и услуг для предпринимательской деятельности;

- Расходы на транспортировку и доставку товаров;

- Расходы на услуги связи и интернет;

- Расходы на аренду помещений и офисного оборудования.

Как получить возврат НДС

Чтобы получить возврат НДС из бюджета, компания должна подготовить и подать налоговую декларацию и сопроводительные документы. Затем налоговый орган производит проверку и рассмотрение заявки на возврат НДС.

В случае положительного решения компания получает свою сумму НДС, а в случае отрицательного решения — может обратиться с жалобой в налоговую инспекцию.

Кто имеет право на возмещение НДС?

Кто имеет право на возмещение НДС?

Право на возмещение НДС может быть предоставлено юридическим и физическим лицам, осуществляющим предпринимательскую деятельность:

- Юридические лица имеют право на возмещение НДС при выполнении следующих условий:

- Регистрация в качестве плательщика НДС;

- Наличие договора или иного подтверждающего документа о поставке товаров или оказании услуг;

- Соблюдение сроков и порядка подачи налоговой отчетности.

- Физические лица могут иметь право на возмещение НДС при выполнении определенных условий:

- Осуществление предпринимательской деятельности на основании индивидуальной предпринимательской лицензии или иного аналогичного документа;

- Регистрация в качестве плательщика НДС;

- Соблюдение сроков и порядка подачи налоговой отчетности.

В отдельных случаях право на возмещение НДС может быть предоставлено и нерезидентам, осуществляющим предпринимательскую деятельность на территории России. Для получения возмещения необходимо соблюдение определенных условий, предусмотренных налоговым законодательством.

Преимущества возмещения НДС

Возмещение НДС предоставляет ряд преимуществ для предпринимателей:

- Снижение стоимости приобретения товаров и услуг;

- Улучшение финансового положения предприятия;

- Стимулирование развития предпринимательской деятельности;

- Повышение конкурентоспособности на рынке;

- Обеспечение устойчивого бизнес-климата.

Возмещение НДС является важным инструментом для поддержки предпринимателей и развития бизнеса. Компаниям и физическим лицам, осуществляющим предпринимательскую деятельность, необходимо быть внимательными к условиям возмещения НДС и соблюдать требования налогового законодательства, чтобы воспользоваться преимуществами данного механизма.

Особенности возврата НДС для экспортеров сырья

1. Условия для получения возврата НДС

Для получения возврата НДС экспортеры сырья должны соответствовать определенным условиям. Одним из главных требований является факт экспорта. То есть, товар должен быть отправлен за пределы территории России. Кроме того, необходимо иметь документальное подтверждение факта экспорта, такое как таможенные декларации, транспортные накладные и прочие документы.

2. Процедура получения возврата НДС

Процедура получения возврата НДС для экспортеров сырья включает следующие этапы:

- Составление и подача налоговой декларации на возврат НДС;

- Предоставление необходимых документов, подтверждающих факт экспорта;

- Проверка документов налоговыми органами;

- Выплата возврата НДС на расчетный счет экспортера.

3. Особенности возврата НДС по экспорту сырья

Для экспортеров сырья существуют некоторые особенности возврата НДС. Во-первых, возврат осуществляется в полном объеме, без учета налоговых вычетов и ограничений. Во-вторых, сроки возврата НДС могут быть установлены сокращенными для экспортеров сырья, что позволяет быстрее получить деньги обратно.

4. Роль налоговых агентов

Налоговые агенты являются важными участниками процесса возврата НДС для экспортеров сырья. Они оказывают помощь в составлении и подаче налоговой декларации, а также взаимодействуют с налоговыми органами. Работа с налоговым агентом позволяет экспортерам сырья эффективно осуществлять возврат НДС и избежать возможных ошибок и задержек в процессе.

Таким образом, возврат НДС для экспортеров сырья имеет свои особенности, которые нужно учитывать при организации этого процесса. Соблюдение правил и условий позволит экспортёрам сырья максимально эффективно получать возвращенный налог на добавленную стоимость.

Как происходит возврат НДС

Шаг 1: Подготовка документов

- Соберите все документы, подтверждающие платежи НДС: накладные, счета, кассовые чеки и т.д.

- Убедитесь, что документы содержат необходимые реквизиты, такие как наименование продавца, его ИНН, сумма налога и другие данные, требуемые налоговыми органами.

- Выделите документы, которые относятся к одному налоговому периоду и одному налоговому агенту.

Шаг 2: Заполнение налоговой декларации

- На основании собранных документов заполните налоговую декларацию о возврате НДС. В данной декларации указываются все суммы налога, которые вы хотите вернуть.

- Важно правильно заполнить декларацию, следуя инструкциям и требованиям налоговой службы.

- Добавьте все необходимые приложения и подписи налогоплательщика.

Шаг 3: Представление документов в налоговую службу

Завершив заполнение декларации, необходимо представить ее в налоговую службу. Для этого есть несколько опций:

- Личное обращение в налоговую инспекцию с документами и декларацией. При этом вы получите отметку о приеме документов.

- Отправка декларации почтой с уведомлением о вручении.

- Электронная подача декларации через специальный портал налоговой службы.

Шаг 4: Рассмотрение декларации и возврат НДС

После представления декларации налоговая служба проводит ее рассмотрение. В течение определенного времени вам может потребоваться предоставить дополнительные документы или уточнения по декларации.

По итогам рассмотрения декларации налоговая служба принимает решение о возврате НДС. Если все условия выполнены и требования соблюдены, возврат происходит на указанный вами расчетный счет.

Возврат НДС может занять некоторое время, так как налоговая служба обязана провести проверку и верификацию предоставленных документов. Однако, имея все необходимые и правильно оформленные документы, вы имеете право рассчитывать на возврат НДС в разумные сроки.

Важно помнить, что правила и процедуры возврата НДС могут различаться в разных странах и зависеть от вида деятельности и оборотов вашей компании. Чтобы избежать ошибок и проблем при возврате НДС, рекомендуется проконсультироваться с профессионалами или обратиться в налоговую службу для получения подробной информации о требованиях и процедуре возврата НДС в вашей стране.

Условия возврата НДС по такс-фри

Условия для возврата НДС по такс-фри:

- Быть иностранным гражданином: Возврат НДС по такс-фри применим только для иностранных граждан, не являющихся резидентами страны, в которой была совершена покупка. Резидентам страны данная услуга не доступна.

- Покупка товаров в магазинах, участвующих в такс-фри: Для возможности возврата НДС необходимо приобрести товары в магазинах, участвующих в такой программе. Обычно такие магазины предоставляют специальные чеки или документы, подтверждающие покупку.

- Сумма покупки должна превышать определенный порог: Каждая страна или магазины могут устанавливать собственные правила по минимальной сумме покупки, чтобы квалифицироваться для возврата НДС. В большинстве случаев, эта сумма составляет от 100 до 200 евро.

- Выезд из страны в течение установленного срока: Обычно, чтобы получить возврат НДС, необходимо покинуть страну, в которой была совершена покупка, в течение определенного срока. Данный срок может быть различным для каждой страны, но обычно составляет от 3 месяцев до 1 года.

Процесс возврата НДС по такс-фри:

Процесс возврата НДС включает в себя несколько шагов:

- Собрать необходимые документы: После совершения покупки, нужно сохранить все чеки и документы, подтверждающие покупку товаров.

- Оформить чеки по такс-фри: В магазине, где была совершена покупка, необходимо попросить продавца оформить чеки по такс-фри. Обычно это специальные формы, на которых указывается сумма покупки и заполняются контактные данные покупателя.

- Пройти процедуру возврата на границе: Перед выездом из страны, нужно предъявить чеки по такс-фри и товары таможенному офицеру на границе. Офицер проверит документы и поставит штамп, после чего покупатель сможет получить возврат НДС.

- Получить возврат НДС: После прохождения таможенной процедуры, покупатель может получить возврат НДС. Это можно сделать в специальных офисах или банкоматах, которые предоставляют данную услугу.

Возврат НДС по такс-фри может быть выгодным для иностранных граждан, путешествующих за границу и делающих крупные покупки. Однако, перед совершением покупки, стоит ознакомиться с условиями возврата НДС и убедиться, что магазин, в котором планируется сделать покупку, участвует в такс-фри программе.

Возмещение налога на добавленную стоимость: основные этапы

Возмещение налога на добавленную стоимость (НДС) представляет собой процесс возврата исчисленных и уплаченных сумм данного налога государству. Этот процесс включает несколько этапов, которые необходимо пройти для успешного получения возмещения.

1. Сбор и подготовка документов

Первым шагом в процессе возмещения НДС является сбор всех необходимых документов. Важно иметь точное представление о периоде, за который осуществляется запрос на возврат, а также о правильной классификации расходов, связанных с НДС. Кроме того, необходимо иметь подтверждающую документацию, такую как счета, накладные и другие финансовые документы.

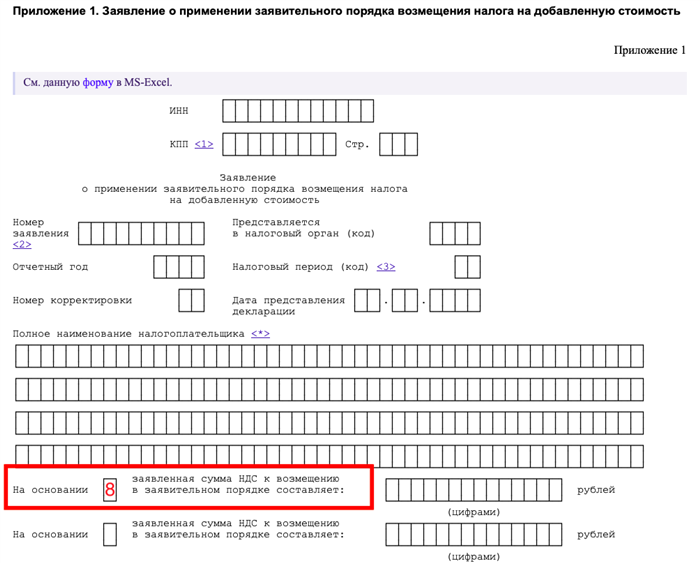

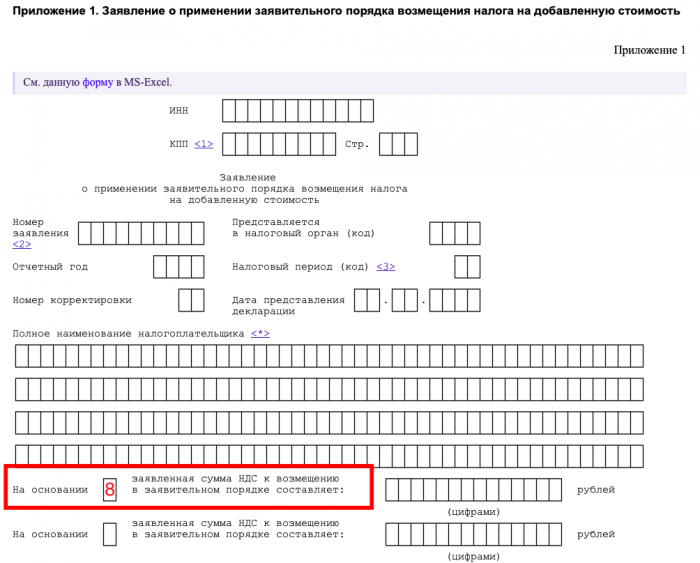

2. Подача заявки на возмещение НДС

После сбора всех необходимых документов следует подать заявку на возмещение НДС в соответствующий налоговый орган. В заявке необходимо указать все детали и суммы, связанные с возмещением НДС, а также приложить копии всех подтверждающих документов.

3. Проверка заявки на возмещение НДС

После подачи заявки на возмещение НДС налоговый орган производит ее проверку. Налоговый инспектор проверяет правильность заполнения заявки и соответствие представленных документов. В процессе проверки может потребоваться дополнительная информация или документация.

4. Рассмотрение и принятие решения

После проверки заявки налоговый орган принимает решение о возмещении или отказе в возмещении НДС. В случае положительного решения, налоговый орган проводит возврат суммы НДС на указанный в заявке банковский счет.

5. Контроль и сопровождение

После получения возмещения НДС важно осуществлять контроль и сопровождение данного процесса. Необходимо следить за справедливостью и точностью полученного возмещения, а также хранить копии всех документов в случае необходимости предоставления дополнительной информации в будущем.

Что нужно запомнить о возврате НДС из бюджета

1. Условия возврата

Для получения возврата НДС предприниматель должен быть зарегистрирован как плательщик НДС и иметь право на его вычет. Также необходимо правильно оформить налоговые документы и соблюдать сроки подачи заявления на возврат.

2. Документы и процедуры

Основными документами, необходимыми для возврата НДС, являются налоговые накладные и налоговые декларации. Плательщик НДС должен правильно заполнять и подавать эти документы в налоговую службу в установленные сроки. Также важно своевременно получать и хранить все документы, подтверждающие проведение покупок и оплату НДС.

3. Проверка налоговой службой

После подачи заявления на возврат НДС, налоговая служба проводит проверку документов и соблюдение условий возврата. Налоговая служба может запрашивать дополнительные документы или информацию для уточнения данных. В случае выявления нарушений, налоговая служба может отказать в возврате или назначить штрафные санкции.

4. Сроки и суммы возврата

Сроки и суммы возврата НДС могут варьироваться в зависимости от региона и других факторов. Обычно возврат НДС происходит в течение нескольких месяцев после подачи заявления. Сумма возврата будет равна сумме уплаченного НДС за определенный период, за вычетом суммы НДС, которую должен предприниматель выплатить в бюджет.

5. Помощь юристов и специалистов

В процессе возврата НДС могут возникать сложности и неоднозначные ситуации. Поэтому рекомендуется обратиться за помощью к юристам или специалистам в области налогового права. Они помогут разобраться в правилах и процедурах, а также защитят интересы предпринимателя при взаимодействии с налоговой службой.

Что такое такс-фри?

Данная программа действует во многих странах и регулируется соответствующими правилами и законодательством. Она предоставляет иностранным туристам возможность сэкономить сумму налога, уплаченного при покупке товаров, и получить часть средств обратно.

Преимущества системы такс-фри:

- Экономия денежных средств.

- Удобство и простота в использовании.

- Широкий выбор товаров и мест для покупки.

- Дополнительный стимул для развития туристического сектора.

Как получить возврат НДС?

Для получения возврата налога по программе такс-фри необходимо выполнить следующие шаги:

- Совершить покупку товаров, квалифицирующихся для возврата НДС.

- Предъявить паспорт и заполнить специальную декларацию о покупке.

- Получить налоговый чек и убедиться, что продавец его подписал.

- После выезда из страны подойти к официальному пункту возврата такс-фри и предоставить им полученные налоговые чеки и паспорт для подтверждения.

- Получить возврат налога в указанной вами форме (наличными или на банковскую карту).

Ограничения и условия возврата

Система такс-фри имеет определенные ограничения и условия, которые необходимо учитывать:

- Минимальная сумма покупки, квалифицирующаяся для возврата, может быть установлена.

- Существует максимальный срок для подачи заявки на возврат налога (обычно не более 3 месяцев).

- Некоторые товары могут быть исключены из системы такс-фри.

- Необходимо предъявить товары в оригинальной упаковке и сохранить чеки.

- При возврате сумма налога может быть уменьшена из-за комиссии, которую может взимать пункт возврата.

Такс-фри — это удобная программа, позволяющая зарубежным туристам сэкономить деньги при покупках в других странах. Следуя определенным правилам и условиям, путешественник может получить часть возвращаемого НДС и повысить свою экономическую выгоду от поездки.

Что такое ускоренный режим возмещения НДС

Преимущества ускоренного режима возмещения НДС:

- Быстрый и оперативный возврат НДС: организации могут получить возврат НДС в краткие сроки, что позволяет им оперативно использовать эти средства и улучшить финансовое положение компании.

- Удобство и простота процедуры: организации могут получить возврат НДС без необходимости предоставления дополнительных документов и учета отношений с контрагентами. Это значительно упрощает процесс возврата НДС и сокращает время, затрачиваемое на его оформление.

- Оптимальный контроль над документами: организация имеет возможность более эффективно контролировать возврат НДС, так как не требуется предоставлять документы контрагентам, и все процедуры осуществляются непосредственно с налоговыми органами. Это позволяет избежать возможных ошибок и уточнений, связанных с документацией.

Как получить ускоренный режим возмещения НДС:

Для получения ускоренного режима возмещения НДС необходимо обратиться в налоговую инспекцию с заявлением. В заявлении организация указывает, что она желает получить ускоренный возврат НДС и предоставляет необходимые документы, подтверждающие право на ускоренный возврат.

| Необходимые документы для получения ускоренного режима возмещения НДС: |

|---|

| Заявление на ускоренный возврат НДС |

| Копии налоговых деклараций по НДС за последний налоговый период |

| Копии первичных документов, подтверждающих расчеты по НДС |

После подачи заявления и предоставления необходимых документов налоговая инспекция рассматривает заявление и проводит аудиторскую проверку. Если все требования выполнены, организация будет включена в реестр организаций, имеющих право на ускоренный возврат НДС.

Важно отметить:

Ускоренный режим возмещения НДС может быть предоставлен только тем организациям, которые имеют хорошую кредитную историю, не имеют задолженностей по налогам и являются активными и надежными участниками экономики.

Виды порядка НДС

Общий порядок НДС

Общий порядок НДС применяется большинством налогоплательщиков и предусматривает уплату налога по ставке 20%. При этом налогоплательщик имеет возможность восстановления входного НДС, который был уплачен поставщикам товаров и услуг.

- Ставка НДС: 20%

- Возможность восстановления входного НДС

- Обязанность подачи квартальной отчетности

Упрощенный порядок НДС

Упрощенный порядок НДС применяется для некоторых категорий налогоплательщиков, которым установлены преимущества и сниженные ставки налога.

- Налоговая ставка может быть 5, 10 или 15%

- Отсутствие возможности восстановления входного НДС

- Упрощенная система отчетности

Нулевая ставка НДС

Нулевая ставка НДС предусмотрена для определенных видов товаров и услуг, и означает, что ставка НДС равна 0%, но при этом налогоплательщик имеет право на восстановление входного НДС.

Примеры товаров и услуг, на которые распространяется нулевая ставка НДС:

- Экспорт товаров

- Продажа товаров на территории особых экономических зон

- Перевозка грузов за пределы таможенной территории Российской Федерации

Единый налог на вмененный доход

Единый налог на вмененный доход (ЕНВД) — это альтернативная форма налогообложения для некоторых видов деятельности, при которой уплачивается фиксированная сумма ежемесячно, вместо уплаты НДС и налога на прибыль.

| Вид деятельности | Ставка ЕНВД |

|---|---|

| Розничная торговля | 1,5% от выручки |

| Общественное питание | 3% от выручки |

| Автотранспортные услуги | 6% от выручки |

Каждый вид порядка НДС имеет свои особенности и преимущества, и выбор порядка зависит от вида деятельности и целей налогоплательщика.

Как вернуть НДС в ускоренном режиме

Ускоренный режим возврата НДС является отличным инструментом для приоритетного и оперативного возврата налога. Заявка на ускоренный возврат позволяет предприятию получить деньги уже через 20 дней после подачи заявления.

Преимущества ускоренного режима:

- Быстрый возврат денежных средств

- Удобство и оперативность процесса

- Повышение ликвидности предприятия

- Сокращение времени ожидания возврата

- Увеличение доверия со стороны контрагентов

Как осуществить возврат НДС в ускоренном режиме:

Шаг 1: Подготовка документации

Необходимо собрать и подготовить следующие документы:

- Копии счетов-фактур и копии товарно-транспортных накладных

- Заявление на возврат НДС в ускоренном режиме

- Протоколы заседаний управляющих органов предприятия, если таковые имеются

Шаг 2: Подача заявления

После подготовки документов необходимо подать заявление в налоговый орган, в котором указать основные сведения о предприятии, обоснование применения ускоренного режима возврата, а также приложить собранные документы.

Шаг 3: Проверка заявления

Налоговый орган проводит проверку заявления и представленных документов, включая проверку налоговой задолженности и исполнения всех налоговых обязательств.

Шаг 4: Получение денежных средств

Если заявление и документы прошли проверку, налоговый орган производит возврат средств предприятию или индивидуальному предпринимателю в установленный срок, который составляет 20 дней с момента подачи заявления.

| № | Наименование документа |

|---|---|

| 1 | Копия счета-фактуры |

| 2 | Копия товарно-транспортной накладной |

| 3 | Заявление на возврат НДС в ускоренном режиме |

| 4 | Протоколы заседаний управляющих органов предприятия (при наличии) |

Возврат НДС в ускоренном режиме позволяет предприятиям оперативно получить обратно средства, уплаченные в качестве налога на добавленную стоимость. Соблюдение требований, подача правильно оформленного заявления и предоставление необходимых документов являются ключевыми аспектами успешного возврата НДС в ускоренном режиме.

Риски, связанные с возвратом НДС

1. Несоответствие документации

Один из основных рисков при возврате НДС — несоответствие документации требованиям налогового законодательства. Неправильное оформление, отсутствие необходимых документов или ошибки в их заполнении могут стать причиной отказа в возврате НДС.

2. Неправомерные операции

Еще одним риском является проведение неправомерных операций, которые нарушают законодательство о налогах и могут привести к отказу в возврате НДС. Например, использование поддельных счетов или фиктивных договоров, создание искусственных схем для получения НДС.

3. Проверки со стороны налоговых органов

При возврате НДС существует риск проведения проверок со стороны налоговых органов. Они могут провести проверку внутренних документов, финансовой отчетности и провести аудит в целях установления законности и обоснованности заявленных сумм.

4. Возможность задержки возврата

Еще одним риском является задержка возврата НДС. В связи с необходимостью проведения проверок и анализа представленной документации, налоговая служба может длительное время задерживать возврат средств. Это может оказать негативное воздействие на финансовое состояние предприятия.

5. Ошибки при расчете суммы возврата

Недостаточное внимание к расчету суммы возврата НДС может привести к ошибкам и потере возможности получить полный ожидаемый возврат. При подготовке заявления на возврат НДС необходимо тщательно проанализировать суммы, участвующие в расчете, и учесть все необходимые условия.

Как видно из приведенного выше, возврат НДС сопряжен с определенными рисками. Для минимизации этих рисков необходимо внимательно изучить требования законодательства, правильно оформить документацию и выполнять налоговые обязанности в соответствии с законом.

Документы для возмещения НДС

- Налоговая накладная, которая выдается поставщиком товаров или услуг в момент их поставки или оказания;

- Счет-фактура, которая выставляется поставщиком и содержит информацию о поставщике, покупателе, товаре или услуге;

- Корректурная счет-фактура, которая используется для внесения изменений в ранее выставленную счет-фактуру;

- Документы, подтверждающие оплату НДС, такие как расходные кассовые ордера, банковские выписки и другие;

- Доверенность, если иностранному представителю предоставляются полномочия на получение возмещения НДС.

При подаче заявления на возмещение НДС, налогоплательщик должен предоставить все необходимые документы, а также заполненные и подписанные налоговые формы.

Итак, для возмещения НДС необходимо собрать и предоставить соответствующие документы, которые подтверждают право на получение возмещения. Тщательное соблюдение всех правил и требований налоговых органов в этом процессе поможет избежать проблем и ускорить получение возмещения НДС.