Проведение суммы по решению суда в бухгалтерии является важным шагом для любой компании. В этой статье мы расскажем вам о том, как правильно провести данную сумму, чтобы избежать ошибок и быть в соответствии с законодательством.

Отчет по исполнительным листам

Отчет по исполнительным листам представляет собой документ, который составляется в бухгалтерии для отражения исполнения сумм, указанных в решении суда. В данном отчете предоставляются подробности о каждом исполнительном листе, исполненной сумме и дате исполнения.

Структура отчета по исполнительным листам

Отчет по исполнительным листам имеет следующую структуру:

- Заголовок, включающий название отчета и период, за который он составлен;

- Таблица, в которой указываются следующие столбцы:

| Исполнительный лист | Сумма по исполнительному листу | Дата исполнения |

|---|---|---|

| Исполнительный лист №1 | 100 000 рублей | 10.01.2026 |

| Исполнительный лист №2 | 50 000 рублей | 15.01.2026 |

| Исполнительный лист №3 | 75 000 рублей | 20.01.2026 |

Роль отчета по исполнительным листам в бухгалтерии

Отчет по исполнительным листам играет важную роль в бухгалтерии, так как он позволяет контролировать и отслеживать исполнение судебных решений и своевременно учитывать суммы, которые нужно списать со счетов организации. Он также помогает правильно составлять отчетность о финансовом состоянии организации и предоставлять информацию для внешних аудитов.

Цитата: «Отчет по исполнительным листам является неотъемлемой частью бухгалтерии и позволяет достичь прозрачности и точности в учете исполнения сумм, указанных в решениях суда.»

Отчет по исполнительным листам позволяет бухгалтерии контролировать и учитывать исполнение сумм, указанных в решениях суда. Он имеет четкую структуру и включает информацию о каждом исполнительном листе, его сумме и дате исполнения. Такой отчет необходим для правильного ведения бухгалтерии, формирования отчетности и предоставления информации для внешних аудитов.

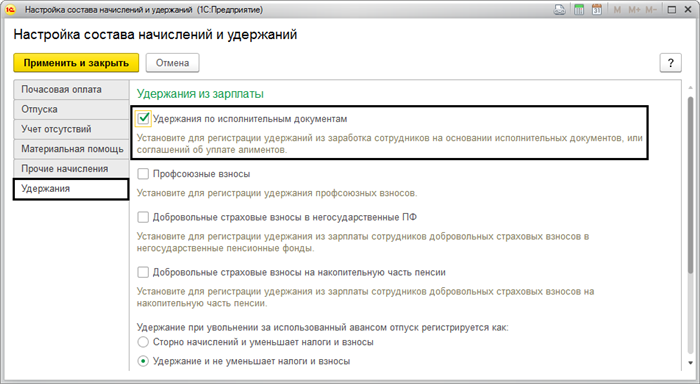

Возможности настройки программы и порядок осуществления расчетов

Для проведения расчетов по решению суда в бухгалтерии необходимо правильно настроить программу и следовать определенному порядку действий. В данной статье будут рассмотрены возможности настройки программы и описан порядок осуществления расчетов.

Настройка программы

Для проведения расчетов по решению суда в бухгалтерии необходимо настроить программу в соответствии с требованиями и параметрами решения суда. Возможности настройки программы включают:

- Установку нужной ставки налога или процента по решению суда.

- Настройку соответствующих счетов для учета начислений и выплат по решению суда.

- Настройку автоматического расчета и начисления пени или штрафов, если они предусмотрены в решении суда.

Порядок осуществления расчетов

Осуществление расчетов по решению суда в бухгалтерии происходит следующим образом:

- Изучение решения суда и определение сроков и размеров начислений и выплат.

- Внесение соответствующих данных в программу для расчета.

- Проведение расчетов и получение необходимых отчетов.

- Проверка полученных данных с решением суда и внесение исправлений при необходимости.

- Фиксация расчетов и формирование соответствующих бухгалтерских документов.

Правильная настройка программы и строгое соблюдение порядка осуществления расчетов позволят провести сумму по решению суда в бухгалтерии без ошибок и в соответствии с требованиями закона.

Как отразить в учете судебные расходы?

Отражение судебных расходов в учете:

1. Создание субсчета для отражения судебных расходов

В учете необходимо создать отдельный субсчет, который будет отражать судебные расходы. Это позволяет более четко учеть данные расходы и отслеживать их общую сумму.

2. Отражение судебных расходов в бухгалтерии

- В принципе двойной записи, судебные расходы отражаются дебетом счета «Судебные расходы» и кредитом счета «Денежные средства» или другого соответствующего счета учета.

- Для отражения судебных расходов безналичным путем, используются дополнительные счета, например, «Расчетные счета в банках».

3. Предоставление первичных документов

Для правильного отражения судебных расходов в бухгалтерии необходимо предоставить первичные документы, такие как счета, квитанции, судебные решения и другие документы, подтверждающие факт понесения расходов.

4. Учет налогов при отражении судебных расходов

При отражении судебных расходов в учете необходимо учитывать налоговые аспекты. В зависимости от правовой системы и финансовых законов вашей страны, возможно применение налоговых льгот или налогообложение судебных расходов. Уточните это с вашим налоговым специалистом или консультантом.

5. Анализ и контроль судебных расходов

Регулярный анализ и контроль судебных расходов позволяет оценить эффективность участия компании в судебных процессах. Это также помогает выявить возможные пути снижения расходов и оптимизации бизнес-процессов.

Примерная форма учетной записи:

| Счет | Дебет | Кредит |

|---|---|---|

| Судебные расходы | 3000 | — |

| Денежные средства | — | 3000 |

Важно помнить, что настоящая статья не является юридической консультацией. Мы рекомендуем обратиться к профессиональному бухгалтеру или юристу для получения информации, соответствующей вашим индивидуальным условиям и требованиям.

Доходы и НДС

Доходы

Доходы — это сумма денег или ценностей, полученных предприятием за оказание услуг или продажу товаров. Они могут быть различного характера:

- Выручка от продажи товаров

- Оплата услуг

- Проценты от банковских вкладов

- Доходы от аренды

- Дивиденды и другие инвестиционные доходы

Все доходы должны быть правильно учтены в бухгалтерии, чтобы обеспечить точность финансовой отчетности и расчет налогов.

НДС

Налог на добавленную стоимость (НДС) является одним из важнейших налоговых показателей. Он взимается с каждого этапа производства и продажи товара или услуги, а затем уплачивается в бюджет государства. Расчет НДС основывается на разнице между суммой налога, уплаченной поставщиками, и суммой налога, взысканной у покупателей.

Ставка НДС может быть различной и зависит от типа товара или услуги. Обычно это 20%, 10% или 0% (освобождение от налога).

| Сторона сделки | Ставка НДС |

|---|---|

| Поставщик | 0%, 10% или 20% |

| Покупатель | 0%, 10% или 20% |

Правильный учет НДС позволяет предприятию отчитываться перед налоговыми органами, а также получать возможность вернуть налоговый кредит, если сумма уплаченного НДС превышает сумму полученного НДС.

Важно отметить, что неправильный расчет и учет доходов и НДС может привести к нарушению налогового законодательства и потенциальным штрафам со стороны налоговых органов.

Таким образом, для бизнеса очень важно правильно учитывать и проводить суммы по решениям суда в бухгалтерии, чтобы избежать потенциальных негативных последствий и обеспечить соответствие требованиям законодательства.

Как мировое соглашение влияет на учет судебных расходов

Влияние мирового соглашения на учет судебных расходов может быть выражено в следующих аспектах:

- Возврат судебных расходов.

- Учет судебных расходов для налогообложения.

- Списание судебных расходов.

- Предоставление документов о судебных расходах.

1. Возврат судебных расходов

Во многих случаях, при заключении мирового соглашения, сторона, которая неправомерно инициировала судебный процесс или следствие, обязуется возместить судебные расходы другой стороне. Это может быть выплата фиксированной суммы или компенсация реальных затрат, понесенных на юридическую помощь, экспертизы и другие необходимые расходы.

2. Учет судебных расходов для налогообложения

Судебные расходы, понесенные при рассмотрении спора и определенные мировым соглашением, могут быть учтены для целей налогообложения. Это означает, что сторона, которая заплатила эти расходы, может включить их в налоговые вычеты или использовать для снижения налоговой базы.

3. Списание судебных расходов

Если сторона доказывает, что судебные расходы были необходимы для защиты своих законных прав и заключает мировое соглашение, которое подтверждает произошедший спор, судебные расходы могут быть списаны в бухгалтерии как операционные расходы.

4. Предоставление документов о судебных расходах

Стороны, заключившие мировое соглашение, обязаны предоставить друг другу документы о судебных расходах в соответствии с условиями соглашения. Это может включать счета, квитанции, договоры с адвокатами и другими специалистами, а также подтверждающие документы о понесенных затратах.

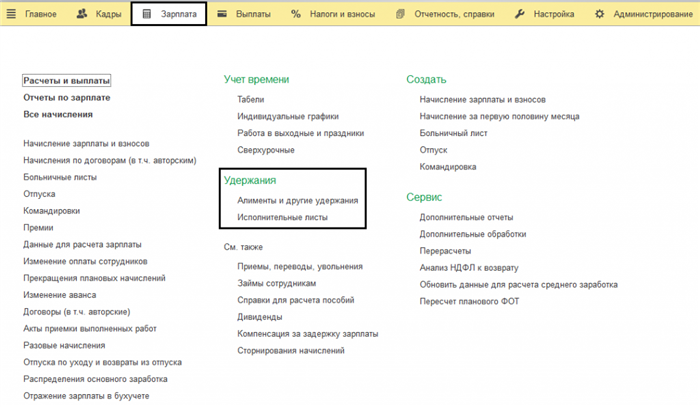

Как закрывается исполнительный документ в 1С

1. Открытие исполнительного документа

Для начала закрытия исполнительного документа в 1С, необходимо открыть его соответствующим образом. Открыв исполнительный документ, вы сможете выполнить все необходимые операции для его закрытия.

2. Проверка соответствия данных

Перед закрытием исполнительного документа внимательно проверьте все данные, чтобы убедиться в их точности и соответствии требованиям. Если данные не соответствуют, отредактируйте их перед закрытием документа.

3. Изменение статуса документа

Чтобы закрыть исполнительный документ, необходимо изменить его статус на «Закрыт». В 1С это можно сделать, выбрав соответствующую команду в меню или используя сочетание клавиш.

4. Подтверждение закрытия

После изменения статуса на «Закрыт» система 1С запросит подтверждение закрытия исполнительного документа. Внимательно прочтите предупреждение и убедитесь, что все данные были сохранены и подтвердите закрытие документа.

5. Сохранение изменений

После подтверждения закрытия исполнительного документа, 1С автоматически сохранит все изменения. Убедитесь, что все необходимые изменения сохранены, чтобы избежать потери данных.

6. Завершение закрытия документа

После сохранения изменений, процесс закрытия исполнительного документа в 1С считается завершенным. Проверьте, что документ корректно закрыт и готов к дальнейшим операциям в системе.

Следуя этим шагам, вы сможете правильно закрыть исполнительный документ в программе 1С. Этот процесс является важной частью бухгалтерского учета и должен выполняться аккуратно и точно.

Разрешение споров в третейском суде

Преимущества третейского суда:

- Добровольность: третейский суд возможен только при наличии согласия всех сторон.

- Ускорение процесса: разбирательство в третейском суде проводится быстрее, чем в обычных судах, что помогает минимизировать временные затраты.

- Экспертиза специалистов: стороны могут выбрать третейского судью с необходимыми знаниями и опытом в учетной сфере.

- Гарантия исполнения решения: решение третейского суда является обязательным для исполнения сторонами, что обеспечивает стабильность в бухгалтерии.

- Конфиденциальность: все данные, представленные в третейском суде, остаются конфиденциальными, что защищает коммерческую тайну и деловую репутацию.

Процедура разрешения споров в третейском суде включает следующие этапы:

- Согласование условий: стороны должны согласовать договор третейского суда, в котором устанавливаются правила процедуры и полномочия третейского судьи.

- Представление позиций сторон: стороны представляют свои аргументы и доказательства в поддержку своей позиции.

- Рассмотрение дела: третейский судья анализирует представленные материалы, проводит заседания и принимает решение на основе закона и справедливости.

- Исполнение решения: после принятия решения третейского суда, стороны обязаны его исполнить, иначе возможно применение мер юридического принуждения.

«Разрешение споров в третейском суде» — это эффективный инструмент, позволяющий сторонам в бухгалтерии разрешить споры с учетом их потребностей. Он обеспечивает быстрое и справедливое разрешение споров, сохраняя конфиденциальность и гарантируя исполнение принятого решения.

Налог на прибыль: основные аспекты и расчет

Расчет налога на прибыль осуществляется на основе финансовых результатов деятельности организации. Для этого необходимо учесть следующие аспекты:

Основные ставки налога на прибыль

- Основная ставка налога на прибыль составляет 20% от общей суммы прибыли предприятия.

- Для некоммерческих организаций, а также для малого и среднего бизнеса с установленным специальным статусом применяются льготные ставки налога.

Расчет прибыли для уплаты налога

Для определения прибыли, по которой будет рассчитываться налог, следует принять во внимание следующие факторы:

- Доходы от основной деятельности, включая продажу товаров, оказание услуги и прочие.

- Расходы, связанные с основной деятельностью, включая закупку товаров, оплату услуг, аренду помещений, заработную плату сотрудников и прочие издержки.

- Налоги и обязательные платежи, уплаченные предприятием в течение отчетного периода.

- Финансовые результаты от внереализационных операций, например, доходы от продажи активов или образования внереализационных резервов.

Обязательство по уплате налога

Предприятие имеет обязательство уплатить налог на прибыль в установленные сроки. Сроки и порядок оплаты указаны в налоговом кодексе. Нерасчет или неполное уплаты налога может повлечь за собой штрафные санкции и возможное привлечение к ответственности.

Польза от оплаты налога

Уплата налога на прибыль способствует правильной организации финансовой системы в государстве и обеспечивает осуществление социальных программ и развитие инфраструктуры. Кроме того, это признак честности и гражданской ответственности бизнеса перед государством.

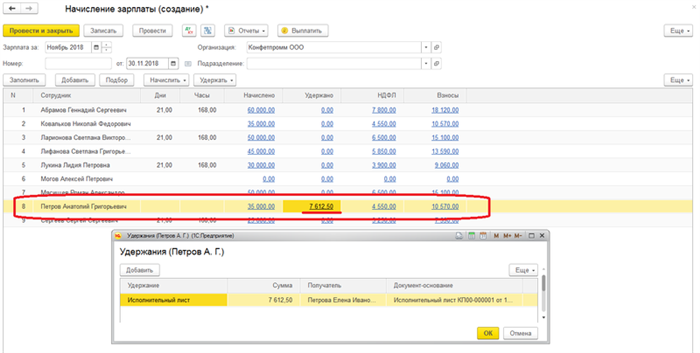

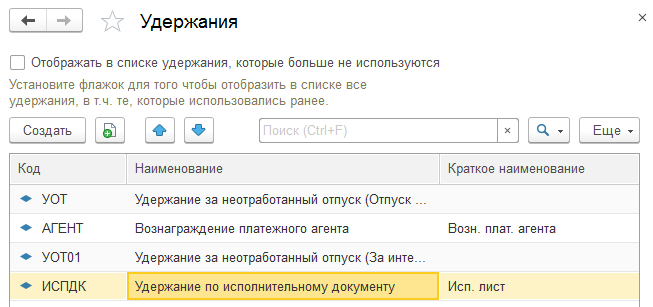

В проведении исполнительного листа в программе 1С:ЗУП можно отметить несколько ключевых моментов. Прежде всего, необходимо правильно оформить исполнительный лист в соответствии с требованиями закона. Для этого следует указать все необходимые сведения о должнике и кредиторе, сумму по исполнительному листу, дату и место его выдачи.

Далее необходимо аккуратно внести все данные из исполнительного листа в программу 1С:ЗУП. Это включает в себя указание суммы по исполнительному листу, кредитора и должника, а также других сведений, касающихся исполнения решения суда.

После внесения данных, необходимо провести соответствующие операции в программе: создать акт о вручении исполнительного листа должнику, отразить сумму по решению суда в бухгалтерии и т.д.

Важно отметить, что правильное проведение исполнительного листа в программе 1С:ЗУП позволяет не только обеспечить исполнение требований решения суда, но и упростить процесс бухгалтерского учета. Это позволяет избежать ошибок и ускорить процесс исполнения решения суда, что является важным фактором в деловой практике.