Расчетный счет – это банковский счет, открытый учреждению или организации, который используется для проведения операций по расчетам с контрагентами. Он имеет свой уникальный номер, на который могут поступать денежные средства от клиента или быть сняты. Расчетный счет является основным финансовым инструментом, обеспечивающим безопасность и надежность финансовых операций.

Как расшифровать цифры в расчетном счете

Для корректной работы с расчетным счетом необходимо уметь расшифровывать цифры, которые содержатся в нем. Знание основных правил и принципов поможет вам легко и быстро разобраться в этой информации.

Структура расчетного счета

Расчетный счет — это банковский счет, который открывается для осуществления банковских операций. Он состоит из следующих элементов:

- БИК (банковский идентификационный код) — уникальный код, который присваивается банку. Он состоит из 9 цифр и помогает идентифицировать банк, в котором открыт счет.

- Регистрационный номер счета — это уникальный номер счета, который присваивается клиенту банка. Он может содержать от 20 до 25 цифр.

Давайте рассмотрим подробнее, как расшифровывать цифры в расчетном счете.

БИК (банковский идентификационный код)

БИК — это идентификационный номер банка. Он содержит следующую информацию:

- Первые 4 цифры — региональный код, который указывает на местонахождение банка.

- Пятая и шестая цифры — код типа банка (например, коммерческий или сберегательный).

- Оставшиеся 3 цифры — контрольное число, которое помогает проверить правильность введенного БИК.

Например, если в расчетном счете указан БИК 044525225, это означает, что банк находится в Москве (0445 — региональный код Москвы) и является коммерческим банком.

Регистрационный номер счета

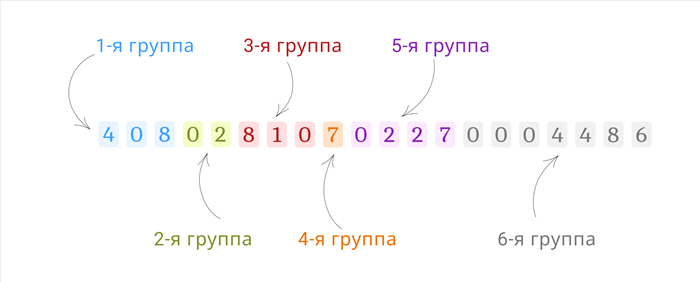

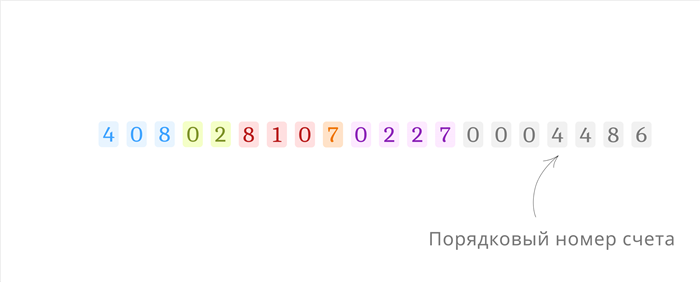

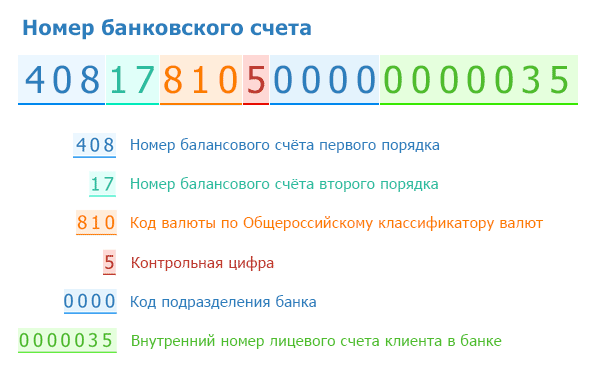

Регистрационный номер счета содержит следующую информацию:

- Первые 5 цифр — код банка, которому был присвоен счет.

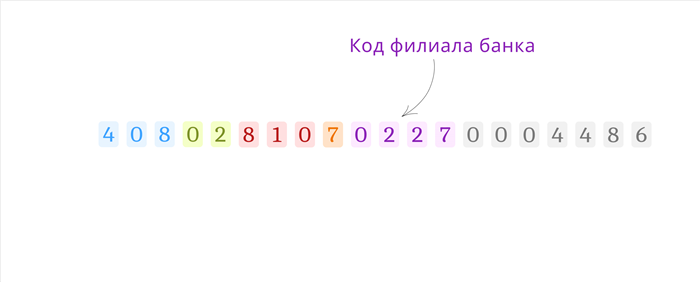

- Следующие 3 цифры — код филиала банка (если применимо).

- Оставшиеся цифры — уникальный номер счета клиента в банке.

Например, если регистрационный номер счета состоит из 20 цифр и начинается с 12345, это означает, что счет открыт в банке с кодом 12345 и принадлежит определенному клиенту.

Теперь, когда вы знаете основные принципы расшифровки цифр в расчетном счете, вы можете легко разобраться в информации, которая содержится в нем. Будьте внимательны и не допускайте ошибок при осуществлении банковских операций!

Как отразить операции с расчетным счетом в бухгалтерском учете

Вот несколько шагов, которые помогут отразить операции с расчетным счетом в бухгалтерском учете:

1. Открытие расчетного счета

Первым шагом является открытие расчетного счета в банке. Для этого необходимо обратиться в банк с нужными документами, такими как учредительные документы организации и паспорт руководителя.

2. Запись входящих операций

Для отражения входящих операций на расчетном счете необходимо провести следующие действия:

- Получить выписку с расчетного счета или информацию о поступлении денежных средств;

- Создать записи в журнале учета операций;

- Занести сумму поступления на соответствующий счет (счет «Банк»);

- Отразить операцию в основных документах (например, в книге покупок или книге продаж).

3. Запись исходящих операций

Исходящие операции с расчетным счетом отражаются следующим образом:

- Получить информацию о переводе денежных средств с расчетного счета;

- Создать запись в журнале учета операций;

- Занести сумму перевода на соответствующий счет (счет «Расчеты с поставщиками и подрядчиками» или другой соответствующий счет);

- Отразить операцию в основных документах (например, в расходной накладной или акте выполненных работ).

4. Расчет комиссий и процентов

При проведении операций с расчетным счетом может возникать необходимость в учете комиссий и процентов, удерживаемых банком. Эти суммы также должны быть отражены в бухгалтерском учете.

5. Мониторинг баланса расчетного счета

Важно регулярно следить за остатками на расчетном счете и своевременно пополнять его для обеспечения нормального функционирования предприятия.

Отражение операций с расчетным счетом в бухгалтерском учете позволяет предприятию контролировать свои финансы и операциями, связанными с денежными потоками.

Что делать после заключения договора с банком

После того, как вы заключили договор с банком о расчетном счете, важно выполнить несколько действий, чтобы обеспечить гладкое функционирование вашего счета и получить доступ ко всем возможностям, предоставляемым банком.

Вот, что нужно делать после заключения договора с банком:

1. Подготовьте необходимые документы

Перед тем, как приступить к использованию расчетного счета, вам может потребоваться предоставить дополнительные документы или заполнить определенные формы. Это может включать в себя:

- Копию договора о расчетном счете;

- Данные о компании и ее учредителях;

- Подтверждение адреса регистрации компании;

- Копию устава или учредительного договора;

- Иные документы, запрашиваемые банком.

2. Откройте доступ к интернет-банкингу

Интернет-банкинг — это удобный способ управлять своим расчетным счетом через интернет. Чтобы воспользоваться этой услугой, вам нужно активировать доступ к интернет-банкингу. Для этого обычно требуется зарегистрироваться на сайте банка и получить логин и пароль для входа в систему.

3. Установите мобильное приложение банка

Многие банки предлагают своим клиентам мобильные приложения, которые позволяют управлять расчетным счетом с помощью смартфона или планшета. Установите приложение своего банка и войдите в свой аккаунт с помощью данных, полученных при регистрации в интернет-банкинге.

4. Узнайте о комиссиях и ограничениях

После заключения договора о расчетном счете необходимо ознакомиться с условиями обслуживания, комиссиями и ограничениями, установленными банком. Вы должны быть в курсе всех финансовых условий и требований, чтобы избежать непредвиденных расходов и проблем.

5. Начните использовать расчетный счет для своих финансовых операций

После выполнения всех необходимых шагов вы готовы начать использовать свой расчетный счет для своих финансовых операций. Это может включать в себя:

- Получение платежей от клиентов;

- Оплату счетов поставщикам;

- Переводы между своими счетами;

- Иные операции, связанные с вашим бизнесом.

Не забывайте следить за состоянием своего расчетного счета, чтобы быть уверенным в том, что все операции проводятся корректно и без задержек.

Примеры расчетных счетов и их расшифровка

Пример 1: ООО «РосТех»

Расчетный счет: 40702810800000012345.

Расшифровка:

- 407 — тип счета (расчетный счет);

- 028 — код банка, в котором открыт счет;

- 108 — код отделения банка, ответственного за обслуживание данного счета;

- 00000012345 — индивидуальный номер счета, присвоенный банком для идентификации клиента.

Пример 2: ИП Иванов Иван Иванович

Расчетный счет: 40817810000001234567.

Расшифровка:

- 408 — тип счета (расчетный счет);

- 178 — код банка, в котором открыт счет;

- 10000001 — индивидуальный номер счета, присвоенный банком для идентификации клиента;

- 234567 — дополнительный номер счета, используемый для различных целей, например, для учета финансовых операций.

Пример 3: ОАО «ГазПром»

Расчетный счет: 30101810200000000593.

Расшифровка:

- 301 — тип счета (расчетный счет);

- 018 — код банка, в котором открыт счет;

- 10200000000 — уникальный код банка, открывающего счет;

- 593 — индивидуальный номер счета, присвоенный банком для идентификации клиента.

| Тип счета | Расшифровка |

|---|---|

| 301 | Расчетный счет юридического лица |

| 408 | Расчетный счет индивидуального предпринимателя |

| 407 | Расчетный счет организации |

Таким образом, расчетный счет состоит из различных кодов, которые позволяют идентифицировать тип счета, банк и клиента. Знание расшифровки расчетного счета позволяет более точно проводить и анализировать финансовые операции.

Пример расчетного счета в банке

Информация о банке

- Название банка: Банк «Пример»

- Адрес: г. Москва, ул. Примерная, 1

- Телефон: +7 (123) 456-78-90

Информация о клиенте

- Наименование клиента: ООО «Примерная компания»

- ИНН: 1234567890

- ОГРН: 1234567890123

Данные расчетного счета

| Номер счета: | 12345678901234567890 |

| Название счета: | Расчетный счет |

| Валюта счета: | Российский рубль |

Дополнительная информация

Расчетный счет предназначен для проведения операций по получению и переводу денежных средств, а также для осуществления платежей. В случае необходимости клиент может обратиться в банк для получения выписки по счету, сведений о движении средств и выполнения других операций.

Расчетный счет должен быть указан во всех документах, связанных с финансовыми операциями клиента, включая договоры, счета-фактуры и платежные поручения.

Как выглядит счет в банке и для чего используется

Как выглядит счет в банке?

Образец счета в банке носит стандартный вид и содержит следующую информацию:

- Наименование банка — указывается полное наименование банка, в котором открыт счет.

- Банковский идентификационный код (БИК) — уникальный код, присваиваемый каждому банку для идентификации.

- Номер счета — уникальный номер, присваиваемый клиенту для идентификации его счета.

- ФИО клиента — полные фамилия, имя и отчество клиента, открытого счета.

- Дата открытия счета — дата, когда был открыт счет.

- Валюта счета — указывается в какой валюте открыт счет (например, рубли, доллары, евро и т.д.).

- Остаток на счете — сумма денежных средств, находящихся на счете в данный момент.

Для чего используется счет в банке?

Счет в банке имеет несколько основных функций и предназначен для:

- Хранения денежных средств — на счете клиента хранятся его денежные средства, которые могут быть использованы в любое время по его усмотрению.

- Операций по платежам — счет используется для осуществления платежей, в том числе переводов и оплаты счетов.

- Получения денежных средств — на счет могут поступать денежные средства от различных источников, например, заработной платы, пенсии, бизнеса и т.д.

- Контроля и учета финансовых операций — счет позволяет вести учет поступлений и расходов, а также контролировать движение денежных средств.

- Привлечения дополнительных услуг — наличие счета в банке позволяет получить доступ к различным банковским услугам, таким как кредиты, депозиты, услуги интернет-банкинга и многое другое.

«Счет в банке — это основа для осуществления финансовых операций и контроля за состоянием денежных средств. Он содержит важную информацию о банке и клиенте, а также позволяет использовать широкий спектр банковских услуг. Благодаря своей стандартизированной форме, счет в банке легко узнаваем и понятен для всех участников банковской сферы.» — отмечают эксперты.

Для чего нужна расшифровка расчетного счета в банке?

Важность расшифровки расчетного счета:

- Идентификация счета: Расшифровка расчетного счета позволяет однозначно определить номер банковского счета и его владельца. Это помогает предотвратить ошибки и недоразумения при проведении финансовых операций.

- Оформление документов: Расшифровка расчетного счета используется при составлении договоров, счетов-фактур и других документов, связанных с финансовыми операциями. Знание точного номера счета помогает избежать возможных ошибок, которые могут повлечь за собой юридические последствия.

- Обмен информацией с банком: Расшифровка расчетного счета позволяет упростить общение с банком. Представление точной информации о счете упрощает процедуры открытия счета, переводов, получения выписок и других операций.

- Бухгалтерская отчетность: Расшифровка расчетного счета используется при формировании бухгалтерской отчетности. Учетные записи и отчеты сопровождаются информацией о расчетном счете, что упрощает аудиторскую проверку и согласование с банком.

Пример расшифровки расчетного счета:

| Наименование поля | Описание |

|---|---|

| БИК банка | Уникальный код банка, используемый для идентификации банковских учреждений |

| Номер счета | Уникальный номер банковского счета в формате, установленном банком |

| Наименование банка | Полное наименование банка, в котором открыт счет |

| Наименование владельца счета | Полное наименование юридического лица, которому принадлежит счет |

Какие документы нужны для открытия счета индивидуальному предпринимателю и ООО

Список документов для ИП:

- Заявка на открытие расчетного счета – заполняется в банке, указываются все необходимые данные о предпринимателе;

- Копия паспорта физического лица – предоставляется для идентификации предпринимателя;

- Документ, подтверждающий государственную регистрацию ИП – выдается Федеральной налоговой службой;

- Свидетельство о постановке на учет в налоговом органе – также является обязательным документом;

- Договор аренды или собственности помещения – в случае, если предприниматель использует офис или магазин;

- Документ, подтверждающий право предпринимателя на осуществление определенного вида деятельности – такой документ выдается в зависимости от сферы бизнеса, например сертификат о регистрации в Роспатенте, лицензия и т.д.;

- Приказ о назначении главного бухгалтера, если такой имеется в штате ИП;

- Доверенность на перевод денежных средств с расчетного счета – если предприниматель планирует передавать право на совершение финансовых операций.

Список документов для ООО:

- Учредительные документы – уставное общее собрание учредителей и протокол о создании ООО;

- Заявление на открытие расчетного счета, подписанное директором ООО;

- Копии учредительных документов и их заверенные копии;

- Копии паспортов учредителей или руководителя;

- Свидетельство о государственной регистрации ООО;

- Свидетельство о постановке ООО на учет в налоговом органе;

- Документ, подтверждающий право на осуществление видов деятельности, указанных в учредительных документах;

- Приказ о назначении главного бухгалтера;

- Доверенность на право осуществления финансовых операций с расчетного счета ООО – если такая доверенность требуется.

Необходимость предоставления перечисленных выше документов может различаться в зависимости от политики конкретного банка и законодательства страны, поэтому перед открытием счета рекомендуется связаться с банком и узнать подробности.

Как выбрать выгодный тариф расчетно-кассового обслуживания (РКО) и сэкономить деньги

1. Определите потребности вашей компании

Анализируйте объем и частоту платежей, которые приходится обрабатывать вашей компании. Учтите специфику вашего бизнеса: возможность проведения безналичных операций, необходимость работы с наличными деньгами и т.д. Определите, какие услуги банка вам наиболее важны и приоритетны.

2. Изучите предложения различных банков

Проведите исследование рынка и изучите тарифы на РКО различных банков, а также условия предоставления услуг. Узнайте, какие операции включены в стоимость тарифа, какие дополнительные услуги предлагаются, каковы комиссии за операции и обслуживание счета.

3. Сравните стоимость и условия РКО

Сравните тарифы разных банков и оцените их стоимость в соотношении с предоставляемыми услугами. Учтите не только комиссии, но и скрытые платежи, возможность использования онлайн-банкинга и мобильных приложений, а также уровень качества обслуживания.

4. Обратите внимание на дополнительные услуги

Узнайте, какие дополнительные услуги предлагает банк в рамках РКО. Это может быть выгодной опцией, так как банк предоставляет дополнительные услуги по более выгодным тарифам или включает их в стоимость основных тарифных планов.

5. Учтите географическое расположение банка

Если ваша компания имеет филиалы или представительства в разных городах, учтите географическое расположение банковских отделений. Выберите банк, которые имеет более удобные для вас отделения или предоставляет возможность осуществления операций удаленно.

| Банк | Тарифы | Условия | Дополнительные услуги |

|---|---|---|---|

| Банк А | Тариф 1 Тариф 2 |

Комиссия 1 Комиссия 2 |

Услуга 1 Услуга 2 |

| Банк Б | Тариф 1 Тариф 2 |

Комиссия 1 Комиссия 2 |

Услуга 1 Услуга 2 |

| Банк В | Тариф 1 Тариф 2 |

Комиссия 1 Комиссия 2 |

Услуга 1 Услуга 2 |

Приведенная выше таблица содержит пример сравнения тарифов разных банков. Она поможет вам структурировать информацию и принять обоснованное решение.

Выбор выгодного тарифа РКО является важным шагом в эффективном управлении финансами компании. Основывайте свой выбор на анализе потребностей вашего бизнеса, изучайте рынок и сравнивайте стоимость и условия, а также учитывайте дополнительные услуги и географическое расположение банка. Тщательный подход поможет вам сэкономить деньги и получить оптимальные условия обслуживания.

Недостатки использования расчетного счета

1. Высокие комиссионные платежи

Открытие и ведение расчетного счета обычно сопровождается определенными комиссионными платежами. Банки могут взимать плату за открытие счета, ведение счета, за обработку платежей и т.д. Это может значительно увеличить затраты для предприятия, особенно для малых и средних бизнесов, где каждая рубля имеет значение.

2. Ограничения в использовании

Некоторые расчетные счета имеют ограничения в использовании. К примеру, банки могут устанавливать минимальный остаток на счете, который необходимо поддерживать, чтобы избежать штрафных санкций. Это ограничение может быть проблемой для предприятий, особенно в периоды времени с низкой активностью и проблем с оплатой.

3. Риски безопасности

Расчетный счет представляет определенные риски безопасности. В случае кражи или утраты банковской карты, злоумышленники могут получить доступ к расчетному счету и совершить несанкционированные транзакции. Это может привести к финансовым потерям и сложностям в восстановлении утраченных средств.

4. Ограниченный доступ к средствам

В некоторых случаях, доступ к средствам на расчетном счете может быть ограничен. Банк может временно заморозить счет или установить лимиты на снятие наличных средств. Это может быть проблемой в ситуациях, когда требуется немедленный доступ к деньгам, например, для покрытия срочных расходов или выплаты заработной платы сотрудникам.

5. Усложненная бухгалтерия

Использование расчетного счета для финансовых операций требует дополнительных усилий по ведению бухгалтерского учета. Каждая транзакция должна быть правильно зарегистрирована и учтена в бухгалтерской системе компании. Это может потребовать дополнительного времени и ресурсов, особенно для малых предприятий, где отсутствуют специалисты по бухгалтерии.

| Недостатки использования расчетного счета |

|---|

| Высокие комиссионные платежи |

| Ограничения в использовании |

| Риски безопасности |

| Ограниченный доступ к средствам |

| Усложненная бухгалтерия |

Расчетный счет: что это такое простыми словами

Если вы владелец бизнеса, то вам необходимо открыть расчетный счет, чтобы иметь возможность получать платежи от клиентов, выплачивать зарплату сотрудникам, проводить оплату поставщикам и выполнять другие денежные операции.

Основные характеристики расчетного счета:

- Уникальный номер: Каждый расчетный счет имеет свой уникальный номер, который служит для идентификации организации или предпринимателя.

- Валюта: Расчетный счет может быть открыт в разной валюте: рублях, долларах, евро и т.д. В зависимости от потребностей бизнеса, можно открыть счет в нужной валюте и проводить операции в этой валюте.

- Операции: На расчетном счете можно проводить различные операции, такие как: получение денежных средств, переводы, оплата счетов, покупка валюты и т.д.

- Доступы: К расчетному счету можно получить доступ через интернет-банкинг, банкоматы, терминалы самообслуживания или в отделениях банка.

- Комиссии: За обслуживание расчетного счета может взиматься комиссия, которая зависит от банка и условий договора.

Открытие расчетного счета является одним из первых шагов при регистрации бизнеса. Это позволяет организовать финансовое управление и эффективно управлять финансовыми потоками в рамках своей деятельности.

| Преимущества | Пояснение |

|---|---|

| Удобство ведения денежных операций | Расчетный счет позволяет быстро и удобно проводить все необходимые операции, связанные с финансовыми потоками бизнеса. |

| Прозрачность и контроль | По расчетному счету можно отследить все поступления и расходы средств, что обеспечивает прозрачность и контроль над финансовыми операциями. |

| Доступность и надежность | Расчетный счет доступен в любое время и место, а также обеспечивает безопасное хранение и управление деньгами. |

Структура расчетного счета

1. Банковский идентификационный код (БИК)

БИК — это уникальный восьмизначный код, который присваивается каждому банку Национальным банком. Он является основным идентификатором банка и необходим для осуществления переводов и расчетов между счетами разных банков.

2. Номер расчетного счета

Номер расчетного счета состоит из девяти или десяти цифр и уникален для каждого юридического или индивидуального предпринимателя. Он используется для идентификации и проведения финансовых операций на счете.

3. Корреспондентский счет

Корреспондентский счет — это счет, который открывается у банка-корреспондента. Он необходим для проведения взаиморасчетов между различными банками. Данный счет не является основным и используется только для взаимодействия между банками.

4. Название и адрес банка

В структуре расчетного счета указывается название и адрес банка, в котором открыт счет. Этот элемент несет информацию о банке, в котором клиент имеет свой расчетный счет.

5. Корреспондентский банк

Корреспондентский банк — это банк-корреспондент, с которым у банка-владельца расчетного счета установлены взаимоотношения. Этот элемент структуры расчетного счета важен для проведения операций между банками.

6. Цель использования счета

Цель использования счета может быть различной и зависит от видов деятельности клиента. Этот элемент в структуре расчетного счета помогает банку определить, какие операции будут проводиться на счете и применимые к ним правила и условия.

7. Валюта счета

Валюта, в которой открывается расчетный счет, указывается в его структуре. Это может быть российский рубль, иностранная валюта или международная валюта.

Структура расчетного счета имеет свои основные элементы, которые позволяют банку и клиенту проводить финансовые операции и осуществлять контроль над движением средств на счете.

Другие виды расчетно-кассового обслуживания

Помимо обычного расчетного счета, существует несколько альтернативных видов расчетно-кассового обслуживания. Каждый из них имеет свои особенности и предоставляет различные услуги, подходящие для разных бизнес-ситуаций. Рассмотрим некоторые из них:

1. Электронный кошелек

Электронный кошелек – это специальная электронная система, позволяющая пользователю хранить деньги и проводить различные операции в интернете. Он может быть удобен для малого бизнеса, который активно работает онлайн и имеет постоянные клиенты, совершающих покупки через интернет.

2. Интернет-банкинг

Интернет-банкинг предоставляет возможность клиентам управлять своими финансами через интернет. С его помощью можно осуществлять платежи, просматривать выписки по счетам и делать другие операции в любое время и в любом месте. Это удобно для компаний, которые хотят иметь постоянный доступ к своим финансовым данным.

3. Безналичные платежные системы

Безналичные платежные системы, такие как пластиковые карты или мобильные приложения, позволяют клиентам оплачивать товары и услуги без использования наличных денег. Это удобно для бизнесов, которые хотят предоставить своим клиентам различные способы оплаты и упростить процесс оплаты.

4. Виртуальный расчетный счет

Виртуальный расчетный счет – это электронный счет, который позволяет клиентам осуществлять операции через интернет без необходимости открывать обычный банковский счет. Это удобно для небольших бизнесов, которые ведут деятельность в основном онлайн и хотят избежать ограничений и непроизводительных процессов, связанных с открытием и ведением обычного счета.

| Вид обслуживания | Особенности | Применение |

|---|---|---|

| Электронный кошелек | Хранение денег и проведение операций в интернете | Малый бизнес, активно работающий онлайн |

| Интернет-банкинг | Управление финансами через интернет | Любой бизнес, желающий иметь постоянный доступ к финансовым данным |

| Безналичные платежные системы | Оплата товаров и услуг без использования наличных | Бизнесы, предоставляющие различные способы оплаты |

| Виртуальный расчетный счет | Операции через интернет без необходимости открывать обычный банковский счет | Небольшие бизнесы, ведущие деятельность в основном онлайн |

Каждый из этих видов расчетно-кассового обслуживания имеет свои преимущества и может быть полезным для определенного типа бизнеса. Выбор подходящего вида обслуживания зависит от потребностей и целей компании.

Причины отказа банка в открытии счета

1. Недостаточная документация

Одна из основных причин отказа банка в открытии счета — предоставление неполной или некорректной документации. Банк требует определенные документы для открытия счета, такие как учредительные документы, свидетельство о государственной регистрации, паспорт руководителя организации и т.д. Если клиент не предоставляет все необходимые документы или они содержат ошибки или противоречия, банк может отказать в открытии счета.

2. Недостаточная кредитная история

Еще одной причиной отказа банка может быть недостаточная или негативная кредитная история клиента. Банк анализирует кредитную историю клиента, чтобы оценить его надежность и платежеспособность. Если у клиента имеются просрочки по кредитам, задолженности или другие негативные факты в кредитной истории, банк может принять решение отказать в открытии счета.

3. Проблемы со статусом клиента

Банк может отказать в открытии счета, если у клиента есть проблемы со статусом, например, если клиент является физическим лицом без регистрации как предприниматель или организацией. Кроме того, банк может проверять наличие судимостей или участия в незаконных деятельностях клиента, что также может стать причиной отказа.

4. Связанные с риском операции

Еще одна причина отказа банка — операции, связанные с высокими финансовыми рисками. Банк может отказать в открытии счета, если клиент занимается опасными или незаконными видами деятельности, такими как оружейная торговля, легализация денег или финансирование террористических организаций.

5. Неправильное пользование предыдущего счета

Если клиент имел предыдущий расчетный счет в банке и пользовался им неадекватно или нарушал условия, это может послужить основанием для отказа в открытии нового счета. Банк может анализировать историю использования предыдущего счета, чтобы оценить, насколько клиент является надежным партнером для банка.

Важно помнить, что банк имеет право отказать в открытии счета без объяснения причин, если клиент не соответствует требованиям банка или представляет риск для банковского бизнеса.

Для чего нужен расчетный счет?

- Удобство и гибкость. Расчетный счет предоставляет возможность осуществлять расчеты как в наличной, так и безналичной форме. Это позволяет организации поддерживать и развивать бизнес в различных условиях и ситуациях.

- Безопасность и надежность. Расчетный счет обеспечивает сохранность финансовых средств организации и дает возможность контролировать все платежи. Благодаря единому счету, можно легко отслеживать все поступления и расходы, что облегчает управление финансами и бухгалтерию.

- Повышение имиджа. Наличие расчетного счета у организации свидетельствует о ее стабильности и серьезности на рынке. Это придает доверие партнерам и клиентам, а также позволяет укреплять деловые отношения.

- Возможность расширения бизнеса. Расчетный счет дает возможность организации осуществлять расчеты с разными контрагентами и расширять сферу деятельности. Это важно для развития бизнеса и привлечения новых клиентов и партнеров.

Расчетный счет – это неотъемлемая часть работы организации и важный элемент ее финансовой системы. Благодаря расчетному счету организация может эффективно вести свою деятельность, контролировать финансы и укреплять позиции на рынке. Поэтому наличие расчетного счета является необходимостью для любой организации в современной экономической среде.

Часто задаваемые вопросы о расчетных счетах

1. Что такое расчетный счет?

Расчетный счет — это банковский счет, предназначенный для осуществления операций по расчетам между юридическими и физическими лицами.

2. Как открыть расчетный счет?

Для открытия расчетного счета необходимо обратиться в банк с соответствующими документами, такими как учредительные документы организации, паспортные данные руководителя и др.

3. Какие документы требуются для открытия расчетного счета?

Для открытия расчетного счета вам потребуются следующие документы:

- Учредительные документы организации (Устав, Свидетельство о государственной регистрации и др.);

- Паспортные данные руководителя организации;

- Доверенность на представителя организации, если он будет открывать счет от имени организации.

4. Какой банк выбрать для открытия расчетного счета?

Выбор банка для открытия расчетного счета зависит от ваших индивидуальных потребностей и предпочтений. Важно учитывать такие факторы, как уровень обслуживания, комиссионные сборы, доступность услуги онлайн-банкинга и т. д.

5. Какие операции можно производить с расчетным счетом?

С помощью расчетного счета можно осуществлять следующие операции:

- Получение и перевод денежных средств;

- Оплата поставщиков и контрагентов;

- Оплата налогов и сборов;

- Поступление заработной платы и выплаты сотрудникам;

- Открытие депозитов и использование других банковских услуг.

6. Можно ли открыть расчетный счет в нескольких банках?

Да, юридическим лицам разрешено иметь расчетные счета в нескольких банках одновременно. Это может быть полезно для разделения финансовых потоков или получения дополнительных услуг, предлагаемых различными банками.

7. Какую информацию содержит выписка по расчетному счету?

Выписка по расчетному счету содержит информацию о движении денежных средств, включая поступления и расходы, а также остаток на счете на определенную дату. Это важный инструмент для контроля за финансовыми операциями организации.

Надеемся, что этот список часто задаваемых вопросов помог вам лучше разобраться в теме расчетных счетов. Если у вас возникли дополнительные вопросы, всегда можно обратиться в свой банк или юриста для получения консультации.

Другие виды счетов

Кроме расчетного счета, в банковской деятельности существует еще ряд других видов счетов, которые используются для различных целей.

Виды счетов:

- Специальные счета. Данный вид счетов может быть открыт для определенных категорий клиентов, например, для государственных организаций или некоммерческих организаций, для которых устанавливаются специальные условия предоставления банковских услуг.

- Зарплатные счета. Эти счета открываются для начисления и выплаты заработной платы сотрудникам организации. На таких счетах можно дополнительно получать информацию о начислениях, проводить платежи по условиям договоренности с банком.

- Депозитные счета. Данный вид счетов предназначен для размещения временно свободных средств и получения дохода в виде процентов по вкладу. Чаще всего с такими счетами заключается договор депозита, который определяет срок вклада и процентную ставку.

- Кредитные счета. На таких счетах получаются средства кредита, выплачивается сумма кредита и начисляются проценты.

- Валютные счета. Предназначены для осуществления операций в иностранной валюте. На таких счетах можно содержать свободные доверительные средства в другой валюте.

- Торговые счета. Открыты для ведения бизнеса с организациями и физическими лицами. Существуют различные виды таких счетов в зависимости от вида активности и операций, которые предполагается проводить.

Преимущества использования других видов счетов:

- Позволяют организовывать работы по различным направлениям деятельности;

- Упрощают учет и контроль за финансовыми потоками;

- Позволяют получать дополнительные финансовые услуги по условиям, согласованным с банком;

- Оптимизируют работу с финансовыми средствами и повышают эффективность бизнес-процессов.

Каждый вид счета имеет свои особенности и может быть открыт в разных валютах. При выборе необходимого вида счета важно учесть цели, для которых он будет использоваться, а также условия, предлагаемые банком.

Какие документы необходимы для открытия расчетного счета в банке

Основные документы, которые необходимо предоставить для открытия расчетного счета:

- Учредительные документы — учредительный договор, свидетельство о регистрации организации или ЕГРЮЛ.

- Выписка из ЕГРИП — для индивидуальных предпринимателей.

- Паспорт — паспорт основного участника организации или индивидуального предпринимателя.

Важно помнить, что каждый банк может иметь свои дополнительные требования и документы, поэтому перед открытием счета необходимо обратиться в выбранный банк и уточнить полный списки необходимых документов.

Примерный список дополнительных документов:

- Документы, подтверждающие адрес местонахождения организации — устав, договор аренды помещения, акт приема-передачи и пр.

- Налоговая отчетность — налоговая декларация, справка о доходах и прочие документы, подтверждающие финансовое положение организации.

- Документы, подтверждающие полномочия представителей — доверенность или приказ о назначении руководителя и других уполномоченных лиц, имеющих право действовать от имени организации.

- Лицензии и разрешительные документы — если ваша организация занимается определенным видом деятельности, требующим специального разрешения или лицензии.

Важно уделить внимание правильности заполнения документов и предоставить все необходимые копии в надлежащем порядке, чтобы не задерживать процесс открытия счета.

Для примера расшифруем счет 40702810200210000237:

Банк:

Префикс 407028 указывает, что данный счет открыт в банке с БИК (банковским идентификационным кодом) 040702810. БИК – это уникальный идентификатор банка, который присваивается каждому банку в России.

Отделение банка:

Далее следует номер отделения банка, в данном случае 10200. Это номер филиала или отделения, где открыт данный счет.

Тип счета:

Далее идет код типа счета, который в данном примере равен 210000237. Номер типа счета указывает на назначение данного счета, например, 210 означает, что это расчетный счет для корпоративного клиента.

Таким образом, расшифровка счета 40702810200210000237 может быть представлена в следующем виде:

| Префикс | БИК | Отделение банка | Тип счета |

|---|---|---|---|

| 407028 | 040702810 | 10200 | 210000237 |

Как выбрать тариф РКО: итог

1. Определите свои потребности и возможности

Перед выбором тарифа РКО, важно четко определить свои потребности и возможности. Определите, какие операции вы будете выполнять на своем расчетном счете, какие объемы платежей вы ожидаете, какие дополнительные услуги могут вам понадобиться. Учитывайте свои финансовые возможности и годовой оборот компании.

2. Проанализируйте предложения банков

После определения своих потребностей, проведите анализ предложений различных банков. Сравните тарифы РКО по условиям обслуживания, комиссиям за операции, доступу к Интернет-банкингу и другим дополнительным услугам. Обратите внимание на размеры комиссий за обслуживание, внесение и снятие наличных, проведение электронных платежей и переводов между счетами.

3. Обратите внимание на репутацию банка

При выборе тарифа РКО, уделите внимание репутации банка. Исследуйте, насколько надежен и устойчив банк, и какие отзывы имеются о его работе. Проверьте наличие лицензии на осуществление банковских операций, рейтинг банка и статистику предоставления услуг.

4. Обратитесь за консультацией к экспертам

Если вы не уверены в своих знаниях или навыках в этой области, не стесняйтесь обратиться за консультацией к экспертам. Банковские специалисты помогут вам разобраться в условиях тарифов и выбрать наиболее выгодный вариант, учитывая ваши потребности и особенности вашего бизнеса.

Подведя итог, можно сказать, что выбор тарифа РКО – это индивидуальный процесс, который требует внимательного изучения и анализа предложений. Не спешите сделать выбор, обратитесь за консультацией, сравните предложения и выберите тариф, который наиболее точно соответствует вашим потребностям и возможностям. И помните, правильно выбранный тариф РКО поможет оптимизировать расходы и повысить эффективность работы вашего расчетного счета.