Контрольно-надзорная проверка (КНП) завершилась с выявлением серьезных нарушений со стороны проверяемой компании. В ходе проверки было обнаружено несоответствие нормативным требованиям, а также нарушения правил безопасности и условий труда. Компания ожидают штрафы и другие санкции в соответствии с действующим законодательством.

Проверка документов и грузов

Проверка документов

Проверка документов является обязательным шагом при оформлении груза и имеет целью убедиться в его законности и соответствии требованиям. Следующие документы обязательно подлежат проверке:

- Товарно-транспортная накладная (ТТН), которая должна содержать информацию о грузе, отправителе и получателе, месте и времени доставки.

- Договор на перевозку, который определяет правила и условия перевозки груза.

- Сертификаты качества на товары, подтверждающие их соответствие установленным стандартам.

- Разрешительные документы (например, разрешение на перевозку опасных грузов или особо ценных товаров).

Также важно проверить подлинность документов и соответствие их информации друг другу.

Проверка грузов

Проверка грузов осуществляется с целью обеспечить безопасность перевозки и предупредить возможные нарушения. Вот некоторые важные аспекты проверки грузов:

- Визуальный осмотр груза: обнаружение видимых повреждений, несоответствий между документацией и грузом.

- Проверка целостности упаковки: сомнительная или поврежденная упаковка может говорить о возможных нарушениях или риске повреждения груза.

- Использование технических средств: при необходимости можно использовать различное оборудование для проверки содержимого грузовых контейнеров.

- Сопоставление данных: сравнение информации на самом грузе, его маркировке и с документацией, чтобы убедиться в соответствии.

Проверка документов и грузов является неотъемлемой частью успешного и безопасного транспортирования грузов. Это помогает избежать возможных проблем и нарушений, а также обеспечить правильное оформление и доставку товаров. Регулярная и внимательная проверка – залог качественного выполнения задачи и удовлетворенности заказчиков.

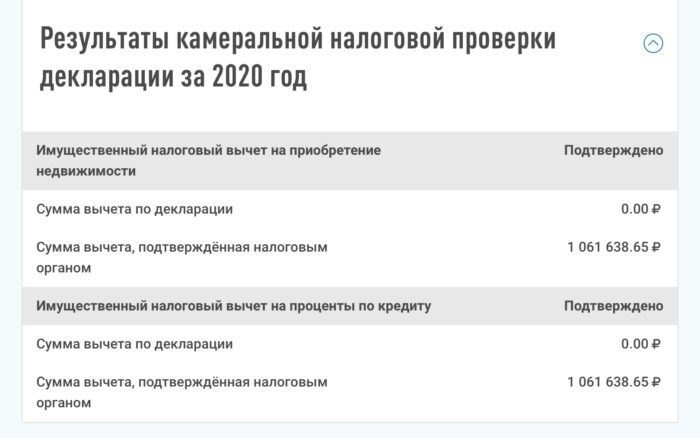

Как узнать на какой стадии находится налоговый вычет

1. Проверьте состояние вашей налоговой декларации

Первый шаг — проверить стадию рассмотрения вашей налоговой декларации. Если вы уже подали декларацию, узнайте, была ли она принята налоговым органом. Это можно сделать через электронные сервисы налоговой службы или путем обращения в налоговый орган лично.

2. Следите за статусом вашего заявления

Чтобы узнать на какой стадии находится ваш налоговый вычет, вы можете следить за статусом своего заявления. Налоговые службы обычно предоставляют онлайн-сервисы, где вы можете авторизоваться и отслеживать текущее состояние вашего заявления.

3. Обратитесь в налоговый орган

Если у вас возникли вопросы по поводу стадии рассмотрения вашего налогового вычета, вы всегда можете обратиться в налоговый орган или позвонить на горячую линию. Сотрудники налоговых органов смогут предоставить вам информацию о текущем статусе вашего вычета.

4. Возможные стадии налогового вычета

- Подача заявления — вы подали заявление на налоговый вычет и ожидаете его рассмотрения;

- Рассмотрение — налоговый орган рассматривает ваше заявление и проводит проверку предоставленной информации;

- Принятие решения — налоговый орган принимает решение о выдаче или отказе в выдаче налогового вычета;

- Выдача вычета — в случае положительного решения, вам будет выдан налоговый вычет;

- Отказ — если ваше заявление налогового вычета было отклонено, вы получите соответствующее уведомление.

5. Проверьте свой банковский счет

Если ваш налоговый вычет был одобрен и выдан, проверьте свой банковский счет на наличие зачисления суммы вычета. Обычно налоговый вычет перечисляется на указанный вами банковский счет.

Получение налогового вычета — важный этап для многих налогоплательщиков. Следите за стадией вашего налогового вычета, чтобы быть в курсе процесса и своевременно получить вычет.

Как сотрудники участвуют в процессе КНП с нарушениями?

1. Предоставление информации и документов

Сотрудники должны предоставить все запрашиваемые контролерами документы и информацию для проведения проверки. Они могут быть обязаны предоставить копии договоров, отчетов, актов и других документов, связанных с деятельностью организации.

2. Оказание содействия и сотрудничество

Сотрудники должны оказывать содействие контролерам во время проверки. Это может включать предоставление рабочего места, доступ к информационным системам и помощь в объяснении деталей работы организации.

3. Предоставление объяснений и комментариев

Сотрудники могут давать объяснения и комментарии по поводу выявленных нарушений. Они могут обосновывать причины нарушений, предлагать внести поправки или пояснить различия в интерпретации законодательства.

4. Участие в проверочных мероприятиях

Сотрудники могут быть приглашены для участия в осмотрах, перекличках, опросах и других мероприятиях, проводимых в рамках контрольно-надзорной проверки. Их присутствие может быть необходимо для получения дополнительной информации или подтверждения фактов.

5. Подготовка плана мероприятий по исправлению

Сотрудники могут быть назначены для разработки плана мероприятий по устранению выявленных нарушений. Они могут провести анализ ситуации, определить необходимые шаги и сроки исправления, а также оценить возможные риски и препятствия.

6. Ведение документации и отчетности

Сотрудники могут быть ответственными за ведение документации и отчетности, связанной с проведенной контрольно-надзорной проверкой. Они могут составлять акты, протоколы, отчеты и другие документы, содержащие информацию о выявленных нарушениях и принятых мерах по исправлению.

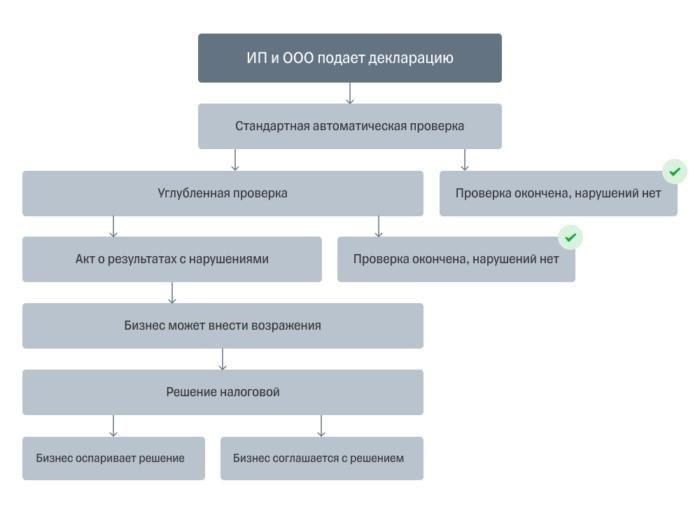

Как понять, что камеральная проверка завершена

Существует несколько признаков, по которым можно понять, что камеральная проверка завершена:

1. Получение уведомления о завершении проверки

После окончания камеральной проверки, налоговая инспекция отправляет налогоплательщику уведомление о завершении проверки. В уведомлении указывается, какое решение было принято – результаты проверки либо рекомендация произвести дополнительные расчеты.

2. Отсутствие запросов на дополнительные документы

Если налоговая инспекция не запрашивает дополнительные документы или сведения, это может указывать на завершение камеральной проверки.

3. Возврат документов

Если налогоплательщик предоставлял налоговой инспекции оригиналы документов, то в случае завершения проверки, инспекция должна возвратить эти документы.

4. Получение уведомления о суммах к уплате

После завершения камеральной проверки и принятия решения о размере налоговых обязательств, налогоплательщик получает уведомление о суммах, которые необходимо уплатить.

5. Поступление корректировочных документов

При завершении камеральной проверки, налоговая инспекция может направить налогоплательщику дополнительные корректировочные документы. Они могут включать в себя дополнительные требования к уплате, изменения в декларации и прочие инструкции.

6. Изменение налогового статуса

Если после завершения камеральной проверки налоговый статус налогоплательщика изменился (например, его стали налоговым резидентом), это может свидетельствовать о завершении проверки.

Опираясь на указанные признаки, налогоплательщик может ориентироваться в том, что камеральная проверка завершена.

Что означает завершение камеральной налоговой проверки

Когда камеральная налоговая проверка завершается, это означает, что налоговые органы:

1. Провели всесторонний анализ документов

Проверяющие специалисты изучили декларации, бухгалтерскую отчетность и другие документы, предоставленные налогоплательщиком. В ходе анализа были выявлены возможные нарушения и расхождения в налоговых расчетах.

3. Передали результаты проверки налогоплательщику

4. Приостановили или завершили дальнейшие действия

После передачи результатов проверки налогоплательщику, налоговые органы могут приостановить дальнейшие действия или приступить к взысканию налогов и штрафов. В зависимости от заключения проверки, налогоплательщик должен выполнить требуемые поправки и/или оплатить задолженность в указанный срок.

5. Предоставили налогоплательщику право на апелляцию

После завершения камеральной налоговой проверки, налогоплательщик имеет право обжаловать результаты проверки в апелляционном порядке. Для этого он должен представить соответствующую жалобу в налоговые органы в установленные сроки и с соблюдением требуемых процедур.

6. Решение по нарушениям

В дальнейшем, в зависимости от результатов апелляционного процесса, налоговые органы могут принять решение о взыскании задолженности и штрафа либо о признании отсутствия нарушений и закрытии дела.

Завершение камеральной налоговой проверки означает окончание этапа анализа налоговой отчетности и передачу результатов налогоплательщику, после чего могут быть приняты различные меры в соответствии с выявленными нарушениями.

Что такое отложенная переплата

Отложенная переплата является одним из видов правонарушений и представляет собой ситуацию, когда организация или предприниматель принимает неправомерные действия либо не осуществляет обязательные действия, вызывающие дополнительные негативные последствия для окружающей среды.

Примеры отложенной переплаты:

- Нарушение требований экологического законодательства;

- Неправомерное использование природных ресурсов;

- Осуществление деятельности без необходимых разрешений и лицензий;

- Нарушение условий лицензионного соглашения;

- Нарушение требований по охране окружающей среды и безопасности;

- Несоблюдение сроков и порядка уплаты налогов и сборов.

В случае выявления отложенной переплаты Комиссия по недропользованию и добыче полезных ископаемых проводит проверку и принимает соответствующие меры в соответствии с законодательством. Возможные меры могут включать штрафы, приостановление лицензии, ограничение деятельности и другие меры, направленные на недопущение дальнейшего нарушения.

Важно отметить, что отложенная переплата может иметь серьезные последствия для предпринимателей и организаций, включая финансовые потери, ухудшение репутации и утрату возможности дальнейшего осуществления деятельности.

Кто проводит проверку

Государственные органы

Одним из основных проводителей проверки являются государственные органы, такие как налоговая инспекция, прокуратура или контрольно-надзорные органы. Они вправе проводить проверку в соответствии с законодательством и имеют право требовать предоставление необходимых документов и информации. Проверки могут осуществляться планово или по жалобам граждан.

Независимые аудиторы

Помимо государственных органов, проведение проверки также может быть поручено независимым аудиторам. Они имеют специальную лицензию и профессиональные навыки для проведения аудиторских проверок. Независимые аудиторы часто приглашаются для оценки финансовой отчетности предприятий или проверки правильности реализации проектов в рамках государственных программ.

Внутренние службы контроля

Во многих крупных организациях и компаниях имеются внутренние службы контроля, которые проводят внутренние проверки. Они занимаются выявлением нарушений внутри предприятия и разработкой мер по их предотвращению. Внутренние службы контроля следят за соблюдением правил и процедур, а также осуществляют мониторинг финансовой деятельности и деятельности персонала.

Судебные органы

В случае наличия серьезных нарушений, проверку может проводить судебный орган. Судебные органы имеют специализированные подразделения, которые занимаются расследованием фактов нарушений законодательства. Судебные органы также имеют право применять санкции в случае выявления нарушений.

- Государственные органы — налоговая инспекция, прокуратура, контрольно-надзорные органы

- Независимые аудиторы

- Внутренние службы контроля

- Судебные органы

Как получить налоговый вычет быстро

Для быстрого получения налогового вычета важно правильно организовать процесс подачи документов и следовать необходимым шагам. В этой статье я расскажу вам о том, как можно получить налоговый вычет быстро и без лишних проблем.

Вот несколько полезных советов:

Шаг 1: Проверьте свою право на вычет

Первым шагом перед подачей документов в налоговую службу необходимо проверить, имеете ли вы право на налоговый вычет. Проверьте требования и ограничения, которые применяются к вашей ситуации.

Шаг 2: Соберите необходимые документы

Перед тем, как начать процесс подачи налоговой декларации, убедитесь, что у вас есть все необходимые документы. Обычно требуется предоставить документы, подтверждающие ваши расходы, например, счета и квитанции.

Шаг 3: Заполните налоговую декларацию правильно

Важно заполнить налоговую декларацию правильно и внимательно. Прежде чем отправить декларацию, проверьте все данные и убедитесь, что они верны. Ошибки в декларации могут привести к задержкам в получении вычета.

Шаг 4: Подайте документы в налоговую службу

После того, как вы собрали все необходимые документы и заполнили налоговую декларацию, подайте их в налоговую службу. Лучше всего сделать это через Интернет, используя электронные сервисы для подачи документов.

Шаг 5: Ожидайте обработку вашей декларации

После подачи документов необходимо ожидать обработку вашей налоговой декларации. Обычно это занимает некоторое время, поэтому будьте терпеливыми. Если у вас есть вопросы или проблемы, вы можете связаться с налоговой службой для получения информации о статусе вашей декларации.

Следуя этим шагам, вы сможете получить налоговый вычет быстро и без лишних проблем. Важно помнить, что каждая ситуация может быть индивидуальной, поэтому всегда проверяйте требования и советуйтесь с профессионалами.

Почему важно закончить КПЗ без нарушений

Завершение контракта подряда (КПЗ) в соответствии с законодательством без нарушений имеет большое значение для всех сторон, участвующих в проекте. Нарушения могут привести к серьезным последствиям, включая юридические претензии, финансовые убытки и повреждение репутации.

1. Защита прав и интересов сторон

Важно закончить КПЗ без нарушений, чтобы защитить права и интересы всех сторон. Контрактные условия устанавливаются заранее и должны быть соблюдены во время выполнения работ. Нарушение этих условий может привести к юридическим проблемам и потере доверия между сторонами.

2. Оправдание инвестиций

Завершение КПЗ без нарушений позволяет оправдать инвестиции всех участников проекта. Когда контрактные обязательства выполняются в полном объеме, стороны получают ожидаемые результаты и награды. Нарушения могут привести к качественным и количественным потерям, которые можут быть трудно восстановить.

3. Финансовая безопасность

Закончить КПЗ без нарушений важно для обеспечения финансовой безопасности. Нарушения контрактных условий могут привести к штрафам и санкциям, которые могут серьезно повлиять на финансовое положение сторон. Важно соблюдать условия КПЗ, чтобы избежать неожиданных финансовых обязательств.

4. Улучшение репутации

Закончить КПЗ без нарушений помогает улучшить репутацию всех участников проекта. Последовательное соблюдение контрактных обязательств свидетельствует о профессионализме и надежности сторон. Это может привлечь новые возможности и укрепить доверие клиентов и партнеров.

5. Психологический комфорт

Закончить КПЗ без нарушений поддерживает психологический комфорт всех участников проекта. Нарушения могут вызвать межличностные конфликты, стресс и давление. Соблюдение контрактных условий позволяет участникам работать в спокойной обстановке и сосредоточиться на достижении общих целей.

| Последствия | Стороны, которых они касаются |

|---|---|

| Юридические проблемы | Заказчик, подрядчик |

| Финансовые потери | Заказчик, подрядчик |

| Повреждение репутации | Заказчик, подрядчик |

| Потеря доверия | Заказчик, подрядчик |

| Судебные претензии | Заказчик, подрядчик |

Сроки перевода денег налоговой

При проведении налоговых операций и выплате возможных возвратов денежных средств, налоговые органы устанавливают определенные сроки выполнения этих процедур.

Скорость перевода денег налоговой может зависеть от различных факторов, таких как тип налогов, способ возврата и выбранные налоговой системой процедуры.

Сроки перевода денег при возврате налогов

В случае получения потребителем суммы налогового возмещения от налоговой службы требуется время на обработку и проверку заполненных документов.

- Подача декларации — обычно до 30 апреля текущего года, но он может быть продлен на 2 месяца;

- Обработка заявления — обычно до 60 дней;

- Перевод денежных средств — обычно до 30 дней с момента одобрения и завершения процедуры.

Сроки перевода денег при уплате налогов

При уплате налогов налогоплательщик должен действовать в соответствии с установленным порядком и сроками.

- Уплата налога до срока исчисления процентов по налоговой задолженности;

- Перечисление налоговой суммы — обычно до 5 рабочих дней после уплаты налога;

- Получение подтверждения о переводе — обычно до 10 рабочих дней после перечисления суммы налога.

Важные моменты о переводе денег налоговой

При проведении операций с денежными средствами взаимодействие с налоговыми органами включает в себя несколько этапов:

- Подача документов о налоговых операциях;

- Проверка и обработка представленных документов;

- Решение по переводу или возврату денежных средств;

- Оповещение налогоплательщика о результатах решения;

- Перевод денежных средств или обновление налоговой задолженности.

Необходимо учитывать, что сроки перевода денег налоговой могут быть изменены в соответствии с законодательными актами или внутренними процедурами каждой отдельной налоговой службы.

Как оспорить результат: правовые механизмы

Вот 5 основных правовых механизмов, которые могут быть использованы для оспаривания результата оспариваемого кнп:

1. Апелляционная жалоба

Апелляционная жалоба является одним из наиболее распространенных способов оспаривания решения суда. При этом оспаривается не само решение, а его правильность и законность. В апелляционной жалобе необходимо указать на нарушения процесса или неправильное применение норм права, которые, по мнению истца, привели к неправильному результату.

2. Частичная реабилитация

Если результат кнп не является полностью неправильным, но содержит ошибки по отдельным вопросам, то можно обратиться с частичной реабилитацией. В этом случае истец должен доказать, что решение содержит определенные нарушения, которые могли повлиять на исход дела.

3. Кассационная жалоба

Кассационная жалоба подается в случае нарушений процедурного права или неправильного применения норм закона. В отличие от апелляционной жалобы, в кассационной можно оспорить не только само решение, но и его обоснование.

4. Возможность обратиться в Европейский суд по правам человека

Если все внутренние судебные инстанции вынесли неправильное решение, можно обратиться в Европейский суд по правам человека в случае нарушения гарантированных Конвенцией прав и свобод.

5. Отзыв решения

Если истец обнаруживает фальсификацию доказательств или нарушение правил процессуального права, он может обратиться в суд с заявлением об отзыве решения в связи с обнаружением новых обстоятельств.

Оспорить результат кнп возможно с использованием различных юридических механизмов. Необходимо правильно подобрать и применять их в каждом конкретном случае, чтобы добиться правосудия и защитить свои права.

Как быстро приходит налоговый вычет после камеральной проверки

Подача налогового вычета после камеральной проверки может занять некоторое время. Однако, существуют определенные шаги, которые можно предпринять, чтобы ускорить процесс получения данного вычета.

1. Предоставление правильных и точных документов

Перед подачей налогового вычета, убедитесь, что у вас есть все необходимые документы, такие как копии налоговых деклараций, справок о доходах и документов, подтверждающих право на вычет. Важно предоставить правильную и точную информацию, чтобы избежать возможных задержек или отказов в получении вычета.

2. Соблюдение сроков подачи документов

Обратите внимание на дату окончания срока подачи налогового вычета и постарайтесь подать все необходимые документы заранее. Это поможет избежать лишних задержек и своевременно получить вычет.

3. Регулярный контроль статуса заявки

После подачи налогового вычета, регулярно проверяйте статус вашей заявки. Следите за обновлениями и, если возникнут вопросы или требуется предоставить дополнительные документы, свяжитесь с налоговыми органами и оперативно отреагируйте на запросы.

4. Развитие доверительных отношений с налоговыми органами

Постарайтесь установить доверительные отношения с налоговыми органами и поддерживать их на протяжении всего процесса получения налогового вычета. Это поможет сократить время на проверку и обработку вашей заявки.

5. Обращение к специалисту

Если у вас возникли затруднения или вопросы в процессе получения налогового вычета, рекомендуется обратиться к опытному специалисту в области налогового права или бухгалтерии. Он поможет вам разобраться во всех нюансах и правильно оформить заявку, что может существенно ускорить получение налогового вычета.

Почему не поступают деньги за налоговый вычет?

При заполнении налоговой декларации многие граждане ожидают получить возврат средств в виде налогового вычета. Однако, не всегда деньги приходят вовремя или вовсе не поступают. Рассмотрим основные причины, почему такое может происходить.

1. Неправильно оформленная декларация

Одной из основных причин задержки или неполучения денег за налоговый вычет является неправильное оформление налоговой декларации. Граждане должны соблюдать все необходимые требования и правила при заполнении декларации, а также предоставить все необходимые документы. Если декларация заполнена неправильно или не полностью, это может привести к задержкам в получении денежных средств.

2. Отсутствие нужных документов

Для подтверждения права на налоговый вычет, гражданам необходимо предоставить определенные документы. Это могут быть копии трудовой книжки, договоров аренды или иных документов, подтверждающих право на вычет. Если у вас нет необходимых документов или они не предоставлены вовремя, это может привести к задержке выплаты или отказу в получении вычета.

3. Неполное или неправильное заполнение реквизитов для перевода

Если вы указали неправильные реквизиты для перевода денежных средств, банк не сможет осуществить перевод. Проверьте правильность написания номера счета, названия банка и других данных. Ошибки при заполнении реквизитов могут привести к тому, что деньги не поступят на ваш счет.

4. Нарушение сроков обработки заявления

Возможна ситуация, когда налоговые органы не обрабатывают заявления граждан вовремя. Это может быть связано с большим количеством поданных заявлений или просто с перегрузкой работников. В результате, деньги за налоговый вычет могут задержаться и прийти позже ожидаемого.

5. Неправильное начисление или списание суммы вычета

Иногда заявление на налоговый вычет может быть рассмотрено, но сумма вычета будет начислена неправильно или списана неполностью. Это может быть связано с ошибками в расчетах, неправильным применением налоговых правил или иной технической ошибкой. В таком случае, необходимо обращаться в налоговую службу для уточнения и исправления ошибки.

Причины неполной выплаты налогового вычета

1. Ограничения и порядок выплаты

В некоторых случаях налоговый вычет может иметь ограничение по сумме или быть выплачен только частично. Исходя из законодательства, есть пределы на сумму, которую вы можете вернуть в виде налогового вычета. В таких случаях, даже если ваши расходы превышают установленные ограничения, вы получите только ту часть налогового вычета, которая укладывается в лимиты.

2. Неправильное заполнение документов

Если вы заполнили документы неправильно или допустили ошибку в информации, связанной с налоговым вычетом, это может привести к неполной выплате. Ошибки могут касаться как суммы расходов, так и документов, приложенных к заявлению о налоговом вычете.

3. Наличие долгов перед государством

Если у вас есть долги перед государством, такие как неуплаченные налоги или штрафы, сумма налогового вычета может быть удержана в качестве погашения этих долгов. В этом случае, вы получите только оставшуюся после удержания сумму налогового вычета.

4. Проверки и задержки

Некоторые налоговые органы могут проводить дополнительные проверки перед выплатой налогового вычета. Это может привести к задержке или неполной выплате налогового вычета. В таких случаях, вы должны обратиться в налоговый орган для уточнения причин и ожидаемого срока выплаты.

5. Изменение налогового законодательства

Иногда неполная выплата налогового вычета может быть связана с изменениями в налоговом законодательстве. Если вы подали заявление о налоговом вычете ранее, а после этого вступили в силу новые правила, ваша сумма вычета может быть скорректирована в соответствии с новыми нормами.

Все вышеуказанные причины могут привести к неполной выплате налогового вычета. Если вы обнаружили, что сумма вашего налогового вычета не соответствует ожиданиям, рекомендуется обратиться в налоговый орган для уточнения причин и возможности получения дополнительной информации. В некоторых случаях, вам может потребоваться предоставить дополнительные документы или исправить ошибки, чтобы получить полную сумму налогового вычета, которая вам положена.

Как долго идет платеж в налоговую

Узнать, сколько времени займет платеж в налоговую службу, зависит от разных факторов. Важно знать, что каждый платеж должен проходить через несколько этапов обработки и проверок. Ниже представлены основные этапы и возможное время их выполнения.

Обработка заявки на платеж

Когда вы предоставляете заявку на платеж в налоговую службу, она проходит первоначальную обработку. На этом этапе проверяется правильность заполнения документов и соблюдения необходимых форматов. Время, затрачиваемое на эту обработку, может варьироваться от нескольких часов до нескольких дней.

Проверка информации

После обработки заявки на платеж налоговая служба проводит проверку предоставленной информации. Это может включать проверку суммы платежа, соответствие кодов налоговой отчетности, наличие необходимых документов и другие параметры. Время, затрачиваемое на эту проверку, зависит от сложности информации и может занимать от нескольких дней до нескольких недель.

Обработка платежа

После успешной проверки информации, налоговая служба приступает к обработке самого платежа. Это включает проверку платежных систем, банковских переводов и других финансовых операций. Время, затрачиваемое на эту обработку, зависит от внешних факторов, таких как скорость работы банковских систем и платежных шлюзов. Обычно этот процесс занимает от нескольких дней до двух недель.

Подтверждение и уведомление

После завершения обработки платежа, налоговая служба отправляет подтверждение об успешном платеже. Это может быть в виде уведомления на вашу электронную почту или почтовое уведомление. Время доставки подтверждения может варьироваться в зависимости от выбранного способа доставки и места проживания.

Время идет, но следите за платежом

Важно отметить, что все вышеописанные временные рамки являются приблизительными и могут варьироваться в зависимости от различных условий. Чтобы быть в курсе ситуации, рекомендуется следить за статусом платежа на вашем личном кабинете налоговой службы или обращаться в них для получения дополнительной информации.

Что означает статус «Передано на исполнение» налогового вычета?

Статус «Передано на исполнение» налогового вычета обозначает, что ваше заявление о налоговом вычете было рассмотрено и принято налоговым органом. Это означает, что вы получите возможность использовать этот вычет при определенных условиях и сумме, указанной в вашей налоговой декларации.

Основные характеристики статуса «Передано на исполнение» налогового вычета:

- Подтверждение принятия заявления: эта отметка означает, что налоговый орган проверил ваше заявление и установил его соответствие требованиям закона.

- Условия использования: сумма налогового вычета и условия его применения указаны в вашей налоговой декларации. Вы можете использовать этот вычет для сокращения своей налоговой обязанности.

- Ожидание исполнения: после того, как статус передан на исполнение, выжидается его дальнейшая обработка и начисление вам вычета на сумму, указанную в заявлении.

Как правило, для получения налогового вычета требуется следующая документация:

- Заявление о налоговом вычете, которое подается в налоговый орган.

- Копии документов, подтверждающих право на получение вычета (например, документы о расходах на образование, лечение или ипотеку).

- Справка о доходах и уплаченных налогах.

Примеры ситуаций, когда можно получить налоговый вычет:

| Тип налогового вычета | Условия получения |

|---|---|

| Вычет на обучение | Затраты на обучение в официальном учебном заведении. |

| Вычет на лечение | Расходы на лечение себя, близких родственников или на оплату лекарственных препаратов и медицинских услуг. |

| Вычет на ипотеку | Расходы на приобретение или строительство жилого помещения. |

Статус «Передано на исполнение» налогового вычета означает, что ваше заявление рассмотрено и утверждено, и вы получите возможность использовать этот вычет при заполнении вашей налоговой декларации. После этого статуса следует ожидать обработки вашего заявления и начисления вам вычета налоговым органом.

Правила и порядок проведения Кнп завершена с нарушениями

Проведение Кнп завершена с нарушениями регламента и требований к осуществлению данной процедуры. Для предотвращения подобных ситуаций и обеспечения правильного проведения Кнп в дальнейшем, необходимо придерживаться следующих правил и установленного порядка:

1. Соблюдение правил регламента

При проведении Кнп необходимо строго соблюдать установленные правила регламента, которые регулируют порядок и процедуру проведения данного мероприятия. Ознакомление с регламентом является обязательным для всех участников Кнп.

2. Подготовка и планирование

Для успешного проведения Кнп необходимо провести необходимую подготовку и планирование. Это включает в себя определение целей и задач Кнп, подготовку необходимых документов и материалов, а также распределение ролей и ответственностей между участниками процесса.

3. Соблюдение этических норм

При проведении Кнп необходимо соблюдать этические нормы и принципы поведения. Это включает в себя уважительное отношение к участникам, неприкосновенность информации, конфиденциальность и другие аспекты, которые способствуют эффективному проведению Кнп и достижению его целей.

4. Своевременное информирование

Все участники Кнп должны быть своевременно и полно информированы о целях, задачах и плане проведения данного мероприятия. Это позволит участникам быть готовыми к участию в процессе и достичь наилучших результатов в рамках данной процедуры.

5. Учет рекомендаций и замечаний

По окончании проведения Кнп необходимо учитывать все полученные рекомендации и замечания и принять соответствующие меры для их исправления. Это позволит избежать повторения нарушений и улучшить процедуру проведения Кнп в будущем.

Итог

Правильное проведение Кнп требует соблюдения установленных правил и порядка, подготовки и планирования, соблюдения этических норм, своевременного информирования всех участников и учета полученных рекомендаций и замечаний. Только при соблюдении этих условий можно достичь эффективных результатов и минимизировать возможность нарушений.