Уважаемые коллеги,

С радостью сообщаем, что после длительных исследований и переговоров наши усилия по получению банковской гарантии наконец-то увенчались успехом. Благодаря этому письму мы хотим ознаменовать важный этап нашего пути к обеспечению надежности финансовых операций, а также повысить наш имидж на рынке. Банковская гарантия сейчас является одним из ключевых факторов успешного ведения бизнеса, и мы рады, что получим ее.

Итак, дорогие друзья и коллеги, это начало новой и успешной главы для нашей компании.

Мы испытываем глубокую благодарность всем, кто принял участие в этом сложном процессе, и надеемся, что наше сотрудничество будет продолжаться и дальше. Наша команда весьма мотивирована и готова к новым вызовам, а получение банковской гарантии стало важным шагом в нашем стремлении к достижению финансовой стабильности. Мы уверены, что это открывает перед нами широкие перспективы и возможности для дальнейшего роста и развития.

С уверенностью в будущем и заметным оптимизмом,

Команда [название компании]

В каких случаях отказывают в раскрытии банковской гарантии?

1. Неправильное оформление документов

Банк может отказать в раскрытии банковской гарантии, если документы были оформлены неправильно или содержат ошибки. При оформлении гарантии необходимо строго соблюдать все требования банка и предоставить полный комплект документов.

2. Недостаточная финансовая обеспеченность

Если компания, на которую выдается гарантия, не обладает достаточной финансовой обеспеченностью, банк может отказать в ее раскрытии. Банк требует уверенности в том, что компания сможет выполнить свои обязательства и погасить гарантийное обязательство.

3. Негативная кредитная история

Банк может отказать в выдаче гарантии, если компания имеет негативную кредитную историю. Наличие задолженностей по кредитам или непогашенных обязательств может стать основанием для отказа в раскрытии гарантии.

4. Сомнительность предмета гарантии

Если предмет гарантии вызывает сомнения у банка в связи с его законностью или целесообразностью, банк может отказать в раскрытии гарантии. Банк должен быть уверен, что предмет гарантии является законным и действительным.

5. Отсутствие полномочий у лица, подающего заявление

Если у лица, подающего заявление на получение банковской гарантии, отсутствуют необходимые полномочия, банк может отказать в выдаче гарантии. При подаче заявления необходимо убедиться, что у лица есть все необходимые полномочия для представления компании.

6. Невозможность подтверждения выплат

Если компания не может подтвердить свою финансовую способность выполнить обязательства по гарантии, банк может отказать в раскрытии гарантии. Банк нуждается в достоверной информации о финансовом состоянии компании и ее способности выполнить обязательства.

В случае отказа в раскрытии банковской гарантии необходимо обратиться к банку для получения информации о причинах отказа и возможности их устранения. Для увеличения вероятности успешного получения гарантии рекомендуется обратиться к профессионалам в области юридического сопровождения сделок.

Нужен ли оригинал банковской гарантии заказчику?

Оригинал банковской гарантии: что это такое?

Оригинал банковской гарантии представляет собой печатное или электронное издание документа, содержащего полный перечень условий и соглашений, заключенных между банком-гарантом и заказчиком, включая сумму гарантии, срок ее действия и условия возможного исполнения.

Необходимость предоставления заказчику оригинала гарантии

В большинстве случаев заказчик требует представления оригинала банковской гарантии в целях обеспечения своих интересов и уверенности в надежности и достоверности предоставленной гарантии. Оригинал гарантии дает заказчику возможность с легкостью проверить подлинность документа и его соответствие заключенному соглашению.

Возможные альтернативы

Однако, в современных условиях, когда большинство банков предоставляют гарантии как электронные документы с электронной подписью, многие заказчики готовы рассмотреть и альтернативные варианты. Например, предоставление нотариально заверенной копии гарантии или ссылки на хранение электронной версии документа на сайте банка-гаранта.

- Нотариально заверенная копия: такой вариант может быть удобен как для заказчика, так и для банка-гаранта. Заказчик получает копию гарантии, которая имеет юридическую силу, а также возможность проверить подлинность документа.

- Электронная версия на сайте банка: некоторые банки предоставляют возможность заказчику сохранить гарантию на сайте, где она будет доступна по ссылке. Это удобно для обеих сторон, так как заказчик всегда сможет проверить актуальность и подлинность документа.

Какой вариант выбрать?

Выбор варианта предоставления гарантии зависит от условий конкретного сделки и требований заказчика. Если заказчик настаивает на предоставлении оригинала, то лучшим вариантом будет обеспечение доступности и его доставка в надлежащем виде. В случае, если заказчик готов рассмотреть альтернативные варианты, можно обсудить возможность предоставления нотариально заверенной копии или электронной версии на сайте банка.

Выбор подходящего предложения

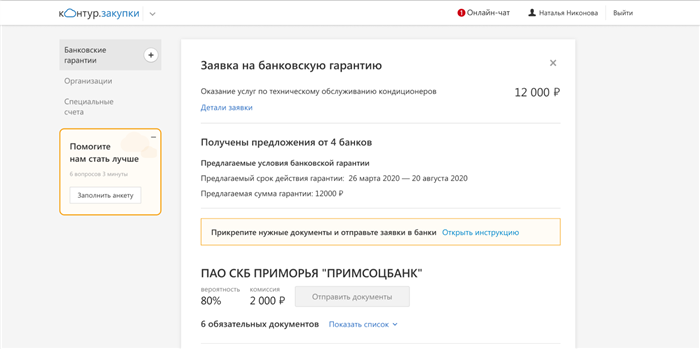

При выборе подходящего предложения для получения банковской гарантии необходимо учитывать ряд важных факторов. Эти факторы помогут определить наиболее выгодное и надежное предложение.

1. Репутация банка

Одним из главных факторов является репутация банка, который выдает банковскую гарантию. Необходимо обращать внимание на долговременность работы банка, его финансовую устойчивость и рейтинги ведущих агентств.

2. Условия и требования

Важно внимательно изучить условия и требования, предъявляемые банком для получения гарантии. Необходимо убедиться, что условия предложения соответствуют вашим потребностям и возможностям.

3. Стоимость и комиссии

Стоимость получения банковской гарантии варьируется в зависимости от банка и предлагаемых условий. Важно сравнить стоимость предложений разных банков и оценить комиссии, связанные с использованием гарантии.

4. Опыт работы

При выборе предложения стоит обратить внимание на опыт работы банка в выдаче банковских гарантий. Банк с большим опытом и успешными предыдущими сделками может считаться более надежным партнером.

5. Объем предложения

Необходимо оценить объем предложения банка в сфере банковских гарантий. Чем больше гарантий выдает банк и чем шире его спектр услуг, тем больше вероятность получить подходящее предложение.

6. Компетентность персонала

Важно учитывать компетентность персонала банка, с которым вы будете взаимодействовать при получении банковской гарантии. Квалифицированный и профессиональный персонал поможет решить любые вопросы и проблемы в процессе работы.

7. Преимущества и дополнительные услуги

Необходимо изучить преимущества и дополнительные услуги, которые предлагает банк в рамках предложения по банковской гарантии. Банки могут предложить различные возможности, такие как онлайн-управление счетами и удобные платежные системы.

| Факторы выбора предложения: | Значимость |

| Репутация банка | Высокая |

| Условия и требования | Средняя |

| Стоимость и комиссии | Высокая |

| Опыт работы | Средняя |

| Объем предложения | Средняя |

| Компетентность персонала | Средняя |

| Преимущества и дополнительные услуги | Средняя |

При выборе предложения для получения банковской гарантии необходимо учитывать репутацию банка, условия и требования, стоимость и комиссии, опыт работы, объем предложения, компетентность персонала, а также преимущества и дополнительные услуги. Различные факторы имеют разную значимость и необходимо учитывать их все при принятии решения.

Что делать, если банк требует вернуть оригинал банковской гарантии?

В первую очередь, следует внимательно изучить договор, в котором были оговорены условия возврата гарантии. Возможно, что согласно условиям договора, банк имеет право потребовать вернуть оригинал в случае определенных обстоятельств.

Варианты дальнейших действий:

1. Проверить основания банка

Прежде чем вернуть оригинал гарантии, важно убедиться в законности требования банка. Отправьте официальный запрос в банк с просьбой предоставить основания для возврата гарантии. Если банк предоставит законный основание, следует согласовать с ним детали и условия возврата.

2. Предложить альтернативные варианты обеспечения

Если банк настаивает на возврате оригинала гарантии, можно предложить ему альтернативный вариант обеспечения исполнения обязательств. Это может быть другая банковская гарантия, залог или поручительство третьей стороны. Важно обосновать, почему предложенный вариант будет не менее надежным и безопасным для банка.

3. Договориться о замене гарантии

Если предыдущий вариант не подходит, можно попытаться договориться с банком о замене гарантии. Например, предложить заменить более дорогую гарантию на более низкую сумму или изменить срок ее действия. Важно помнить, что договоренность должна быть в письменной форме.

4. Обратиться за юридической консультацией

Если все вышеперечисленные меры не приводят к результату, возможно, целесообразно обратиться за юридической консультацией. Специалист поможет разобраться в юридических аспектах и возможностях решения данной проблемы.

В итоге, в случае, если банк требует вернуть оригинал банковской гарантии, необходимо внимательно изучить условия договора и откликнуться на требование банка соответствующим образом. Важно помнить о возможности предложить альтернативные варианты обеспечения или договориться о замене гарантии. При необходимости, всегда можно обратиться за юридической помощью.

Срок предоставления оригинала банковской гарантии

Согласно общепринятым правилам, банк обязан предоставить оригинал банковской гарантии в течение определенного срока. Этот срок определяется соглашением сторон, закрепленным в контракте или в специальных условиях, указанных в гарантии. Обычно срок предоставления оригинала банковской гарантии составляет 10-15 рабочих дней с момента получения заявления на выдачу банковской гарантии.

Правда или миф?

Миф: Банки всегда предоставляют оригинал банковской гарантии в установленные сроки.

Правда: Не всегда банки предоставляют оригинал банковской гарантии в оговоренные сроки. Возможны задержки в связи с внутренними процедурами банка или другими причинами. Поэтому важно включить этот вопрос в договор с банком и указать необходимый срок предоставления оригинала гарантии.

Последствия просрочки

Просрочка предоставления оригинала банковской гарантии может негативно повлиять на бизнес-партнеров или заказчиков. Задержка может вызвать сомнения в надежности банка, снизить доверие со стороны клиентов и даже привести к утрате возможных бизнес-возможностей.

Способы соблюдения срока:

- Следите за проведением всех необходимых процедур передачи гарантии в банке сразу после ее выдачи.

- Получайте обратную связь от банка о статусе предоставления оригинала гарантии.

- Проактивно взаимодействуйте с банком, чтобы получить информацию о возможных задержках и причинах.

- При необходимости обратитесь к юристу или специалисту по вопросам банковских гарантий, чтобы узнать о своих правах и возможных действиях в случае просрочки.

Срок предоставления оригинала банковской гарантии должен быть четко определен в договоре или условиях гарантии. Важно помнить о важности своевременного предоставления данного документа и принимать меры для его соблюдения. В случае возникновения задержек, рекомендуется обратиться за помощью к юристу или специалисту в области банковских гарантий для защиты своих интересов и установления причин задержки.

Когда возникает необходимость в выплате по банковской гарантии?

1. Невыполнение или ненадлежащее выполнение контрагентом своих обязательств

Одной из основных ситуаций, при которой возникает потребность в выплате по банковской гарантии, является невыполнение или ненадлежащее выполнение контрагентом своих обязательств по договору. Если контрагент не смог выполнить свои обязательства или сделал это не надлежащим образом, бенефициар имеет право предъявить требование на получение денежных средств или иных действий указанных в гарантии.

2. Нарушение сроков выполнения работ или поставки товаров

Еще одна ситуация, при которой может возникнуть необходимость в выплате по банковской гарантии – это нарушение сроков выполнения работ или поставки товаров. Если контрагент не успевает выполнить работы или поставить товары в оговоренные сроки, бенефициар может отправить требование на получение компенсации или возмещения убытков, указанных в гарантии.

3. Банкротство или неплатежеспособность контрагента

В случае, когда контрагент объявляет о своем банкротстве или становится неплатежеспособным, банковская гарантия может быть использована для получения выплаты. Бенефициар имеет право обратиться к банку с требованием на получение денежных средств или совершение действий, предусмотренных в гарантии.

4. Неисполнение контрагентом других обязательств

Помимо вышеупомянутых причин, существуют и другие случаи, когда может возникнуть необходимость в выплате по банковской гарантии. Например, если контрагент неисполнил другие обязательства, предусмотренные договором или гарантией, бенефициар вправе обратиться к банку с требованием на получение денежных средств или выполнение соответствующих действий.

Таким образом, необходимость в выплате по банковской гарантии возникает при невыполнении или ненадлежащем выполнении контрагентом своих обязательств, нарушении сроков, банкротстве или неплатежеспособности контрагента, а также при неисполнении других обязательств, указанных в гарантии.

Как открыть спецсчет для закупок

Ниже представлены основные шаги, которые необходимо выполнить при открытии специального счета для закупок:

1. Выбор банка

Первым шагом является выбор банка, в котором вы планируете открыть специальный счет. Рекомендуется обратиться в надежный и проверенный банк, который предлагает условия, наиболее соответствующие вашим потребностям.

2. Подготовка необходимых документов

Для открытия специального счета вам потребуется предоставить следующие документы:

- Учредительные документы организации

- Документы, подтверждающие полномочия лица, открывающего счет

- Копии паспортов учредителей и представителей организации

- ИНН организации и учредителей

3. Обращение в банк

После подготовки необходимых документов, следует обратиться в выбранный банк. В банке вы получите консультацию по открытию специального счета, а также предоставите все необходимые документы. Банк проведет проверку предоставленных документов и оформит открытие счета.

4. Пользование счетом

После открытия специального счета, вы получите доступ к нему с помощью интернет-банкинга или получения банковской карты. Теперь вы можете осуществлять финансовые операции, связанные с закупками, с легкостью и удобством.

5. Управление счетом

Специальный счет для закупок позволяет эффективно управлять финансами, контролировать доходы и расходы, а также отслеживать платежи. Банк предоставляет возможность создания автоматических платежей и получение отчетов о состоянии счета.

6. Ведение учета

Важным аспектом открытия специального счета для закупок является ведение учета. Специальный счет позволяет хранить денежные средства, связанные с закупками, отдельно от других счетов, что облегчает учет и анализ финансовых операций.

7. Поддержка банка

В случае возникновения вопросов или проблем при использовании специального счета для закупок, вам всегда есть возможность обратиться за поддержкой в банк. Банк предоставляет услуги консультации и помощи клиентам в решении любых финансовых вопросов.

Открытие специального счета для закупок является важным шагом для бизнеса. Соблюдение всех необходимых процедур и выбор надежного банка поможет облегчить управление финансами и осуществление закупок.

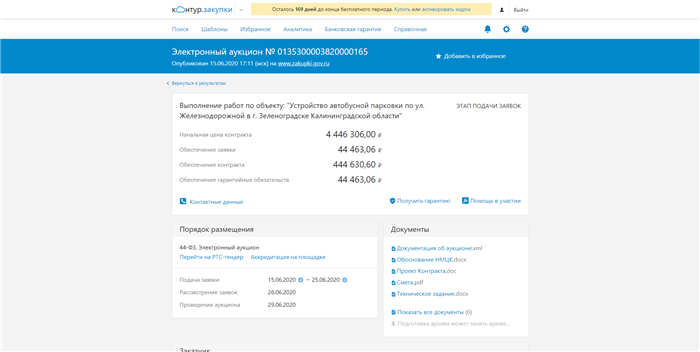

Как получить банковскую гарантию

Если вам необходимо получить банковскую гарантию, вам следует следовать определенной процедуре:

1. Выберите надежный банк

Перед тем как обратиться в банк за гарантией, исследуйте репутацию и надежность банка. Ознакомьтесь с его условиями предоставления гарантий и оцените комиссионные и оплату услуг банка.

2. Подготовьте необходимые документы

Проследите, чтобы у вас были в наличии все необходимые документы для получения банковской гарантии. Это могут быть:

- договор, в соответствии с которым требуется гарантия;

- свидетельство о регистрации организации;

- удостоверение личности руководителя организации;

- финансовая отчетность и другие документы, подтверждающие финансовую устойчивость организации;

- документы, подтверждающие право подписи и полномочия.

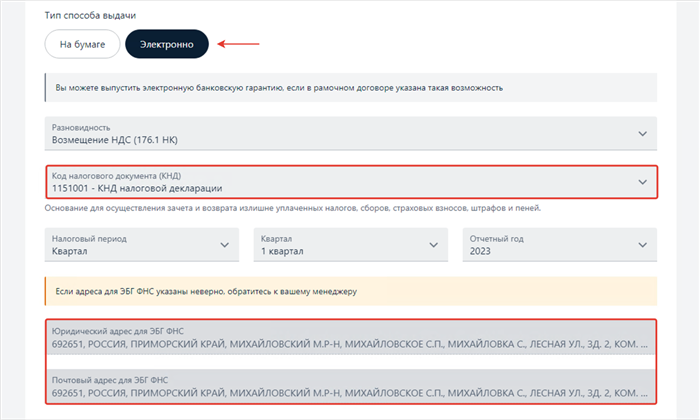

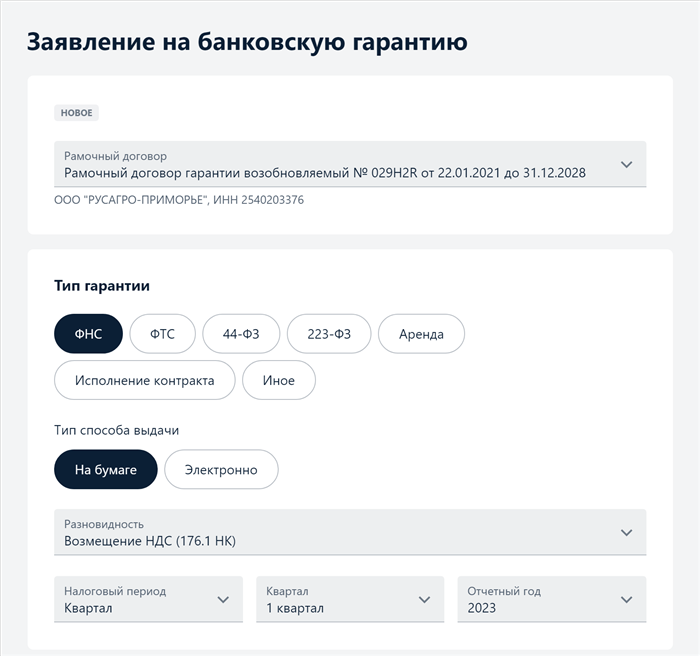

3. Заполните заявку

При обращении в банк, вам потребуется заполнить заявку на получение банковской гарантии. Заявка должна содержать информацию о вас и о получателе гарантии, сроки и условия гарантии, а также сумму гарантии.

4. Проходите кредитное и финансовое обследование

Банк проведет кредитное и финансовое обследование вашей компании, чтобы определить вашу платежеспособность и способность исполнить обязательства по гарантии. При этом, ваше финансовое положение будет проверяться внимательно.

5. Определите вид и сумму гарантии

Выберите вид банковской гарантии, который наилучшим образом соответствует вашим потребностям. Укажите нужную сумму гарантии, которую банк будет обязан выплатить в случае нарушения вами обязательств.

6. Заключите договор гарантии

После того как банк одобрит вашу заявку, заключите договор банковской гарантии. Убедитесь, что все условия и сроки гарантии указаны корректно.

7. Оплатите комиссию

В соответствии с условиями договора, произведите оплату комиссии за предоставление гарантии.

Получение банковской гарантии требует тщательного подготовления и соблюдения определенных процедур. Если вы правильно выполните все необходимые шаги, вы сможете получить гарантию от надежного банка и защитить свои интересы в бизнесе.

Виды банковских гарантий

1. Гарантия исполнения обязательств

Такая гарантия используется для обеспечения исполнения контрагентом своих обязательств, определенных в договоре. Если контрагент не исполняет свои обязательства, банк, выдавший гарантию, выплачивает стороне-выгодоприобретателю необходимую сумму.

2. Гарантия задатка

Гарантия задатка – это вид гарантии, который выдается при заключении договора с целью обеспечить выполнение обязательств строительной или иной организации перед заказчиком. Если исполнение обязательств не происходит, банк выплачивает заказчику задаток в качестве компенсации.

3. Гарантия возврата аванса

Гарантия возврата аванса – это инструментальный вид обеспечения платежей по договору, гарантирующий возврат суммы аванса, предоставленной заказчиком контрагенту. В случае несоблюдения контрагентом условий договора, банк выплачивает сумму аванса заказчику.

4. Гарантия исполнения государственного контракта

Гарантия исполнения государственного контракта используется в случае, когда предприятие или организация заключает контракт с государственным заказчиком. Такая гарантия обеспечивает выполнение контракта и позволяет заказчику быть уверенным в исполнении обязательств контрагентом.

5. Гарантия платежей

Гарантия платежей – это вид гарантии, который обеспечивает выполнение контрагентом своих обязательств по оплате товаров, работ или услуг. Банк гарантирует платежи в случае, если контрагент не выполняет своих обязательств.

| Виды гарантий | Цель | Условия |

|---|---|---|

| Гарантия исполнения обязательств | Обеспечение исполнения контрагентом договорных обязательств | Выплата банком суммы в случае неисполнения контрагентом обязательств |

| Гарантия задатка | Гарантия выполнения работ или услуг заказчику | Выплата задатка в случае неисполнения контрагентом обязательств |

| Гарантия возврата аванса | Гарантия возврата аванса заказчику | Выплата суммы аванса заказчику в случае неисполнения обязательств контрагентом |

| Гарантия исполнения государственного контракта | Обеспечение исполнения государственного контракта | Выплата суммы контракта в случае неисполнения обязательств |

| Гарантия платежей | Гарантия выполнения платежных обязательств | Выплата платежей в случае неисполнения контрагентом обязательств |

Выбор подходящего вида банковской гарантии зависит от конкретных условий и особенностей сделки. Необходимо учитывать цель использования гарантии, сумму обязательств и требования стороны-выгодоприобретателя.

Использование банковских гарантий позволяет обеспечить стабильность и надежность в бизнесе, минимизировать риски и защитить интересы сторон сделки. Правильный выбор вида гарантии поможет предотвратить возможные проблемы и конфликты в будущем.

Что такое банковская гарантия?

Основные характеристики банковской гарантии:

- Стороны: гарант (банк), бенефициар (кредитор), а также заявитель, на чье имя будет выдана гарантия.

- Обязательства: гарант обязуется выплатить определенную сумму денег или выполнить другое возложенное на него обязательство в случае невыполнения или неисполнения заявителем своих обязательств перед бенефициаром.

- Сумма и срок: указываются в тексте гарантии, которая обычно имеет оговорки о том, на какую цель она выдана и какие условия должны быть выполнены для активации гарантии.

- Активация гарантии: происходит при возникновении определенных обстоятельств, описанных в гарантии. Обычно это невыполнение или неисполнение заявителем обязательств.

Пример использования банковской гарантии:

Допустим, компания A заключает договор с компанией B на поставку товаров. Компания A не уверена в надежности компании B и требует от нее банковскую гарантию на сумму, равную стоимости поставляемых товаров. Компания B обратилась в банк, который выдал гарантию в пользу компании A. Если компания B не выполнит свои обязательства по договору, компания A может активировать гарантию и получить компенсацию от банка.

Защита интересов бенефициара:

Банковская гарантия является эффективным инструментом защиты интересов бенефициара. В случае невыполнения заявителем своих обязательств по договору, он может обратиться к банку, у которого выдана гарантия, и потребовать ее активации. Банк обязан выплатить сумму гарантии бенефициару, что позволяет ему восстановить свои права и получить компенсацию за невыполненные обязательства.

| Преимущества | Недостатки |

|---|---|

| Обеспечивает защиту интересов бенефициара | Требует определенной оценки и подтверждения финансовой устойчивости заявителя |

| Позволяет получить компенсацию в случае неисполнения обязательств заявителем | Может потребовать определенных затрат на оформление и поддержание гарантии |

| Увеличивает доверие к заявителю со стороны бенефициара |

Механизм раскрытия банковской гарантии

1. Получение копии гарантии

Первым шагом в раскрытии банковской гарантии является получение копии самой гарантии. Это важно для проверки ее условий, срока действия и прочих деталей.

2. Проверка условий гарантии

Получив копию гарантии, необходимо тщательно изучить ее условия. Важно проверить, соответствуют ли они контрактным условиям и требованиям сторон. Если возникают вопросы или несоответствия, необходимо обратиться к банку для получения пояснений.

3. Уведомление банка о раскрытии гарантии

Для того чтобы воспользоваться банковской гарантией, необходимо предоставить банку уведомление о ее раскрытии. В этом уведомлении указываются основания для раскрытия гарантии, а также требуемая сумма.

4. Предоставление документов

После уведомления о раскрытии гарантии необходимо предоставить банку определенный набор документов, подтверждающих основания для раскрытия. Такими документами могут быть акты выполненных работ, счета, счета-фактуры и другие документы, предусмотренные в контракте и гарантии.

5. Рассмотрение заявления банком

Получив необходимые документы, банк осуществляет их рассмотрение. В ходе этого процесса банк проверяет соответствие представленных документов условиям гарантии и требованиям закона. По результатам рассмотрения заявления и предоставленных документов, банк принимает решение о выплате суммы гарантии или о ее отклонении.

6. Выплата суммы гарантии

Если все представленные документы соответствуют условиям гарантии и требованиям банка, он производит выплату суммы гарантии в соответствии с указанными в гарантии условиями и процедурами. Обычно выплата осуществляется на счет контрагента, указанный в гарантии.

7. Контроль и обеспечение исполнения

После раскрытия гарантии важно осуществлять контроль и обеспечение исполнения контрактных обязательств. Исполнение контракта должно происходить в соответствии с его условиями, а также с учетом требований банка, изложенных в гарантии.

Механизм раскрытия банковской гарантии требует строгой следования определенным процедурам и предоставлению необходимых документов. Важно внимательно изучить условия гарантии и требования банка, чтобы избежать возможных проблем и задержек в процессе раскрытия гарантии.

Требования и необходимые документы для раскрытия банковской гарантии

1. Требования для раскрытия гарантии:

- Наличие действующего договора или соглашения между сторонами, описывающего условия, на которых будет предоставлена гарантия.

- Согласие банка на предоставление гарантии.

- Точное определение условий и сроков гарантии.

- Соблюдение требований законодательства и нормативных актов, регулирующих процесс раскрытия гарантии.

- Наличие достаточных денежных средств на счете, чтобы обеспечить исполнение обязательств по гарантии.

2. Документы, необходимые для раскрытия гарантии:

- Заявление о раскрытии гарантии, в котором указываются все необходимые данные о сторонах сделки, договоре, условиях гарантии и сроках исполнения.

- Копия договора или соглашения, на основании которого будет предоставлена гарантия.

- Согласие банка на предоставление гарантии, подписанное уполномоченным лицом банка.

- Справка о наличии достаточных денежных средств на счете, подтверждающая финансовую способность стороны, предоставляющей гарантию.

- Копия уставных документов стороны, раскрывающей гарантию.

- Идентификационные документы уполномоченных представителей сторон.

- Другие документы, которые могут быть требованы банком в зависимости от особенностей сделки или требований законодательства.

Необходимо учитывать, что банк может запрашивать дополнительные документы или информацию для раскрытия гарантии в зависимости от своих внутренних процедур и политики риска. При подаче документов необходимо следовать инструкциям банка и убедиться, что все требуемые документы предоставлены в полном объеме и соответствуют требованиям.

Примеры письма на подтверждение банковской гарантии

Уважаемый ________________________ (ФИО контрагента/банковского представителя),

Подтверждаем, что наша компания _____________________________________ (наименование компании) получила банковскую гарантию от ____________________ (название банка) на сумму ____________________ (сумма) в рамках исполнения ________________________ (указать название контракта/сделки).

Детали банковской гарантии:

| Номер банковской гарантии: | ________________________ |

|---|---|

| Дата выдачи: | ________________________ |

| Срок действия: | ________________________ |

| Сумма гарантии: | ________________________ |

Мы уведомляем вас о том, что данная банковская гарантия является безотзывной и безоговорочной, и будет исполняться согласно условиям, указанным в контракте/сделке.

Планируемые действия:

-

После получения данной банковской гарантии, мы будем передавать ее в адрес ваших лиц, выступающих в качестве получателей гарантии.

-

Просим вас подтвердить, что вы получили данную банковскую гарантию и предоставить нам соответствующий документ о получении.

-

При возникновении необходимости использования данной банковской гарантии, мы будем предоставлять вам необходимую информацию и документацию для комплектования.

Пожалуйста, ознакомьтесь с условиями данной банковской гарантии и свяжитесь с нами для уточнения деталей и обсуждения дальнейших действий.

С уважением,

________________________ (ФИО подписывающего)

________________________ (Должность)

________________________ (Контактная информация)

Что делать, если банк отказал в раскрытии гарантии?

Если банк отказал в раскрытии гарантии, первым шагом следует обратиться к банку и узнать причину отказа. Возможно, проблема кроется в недостаточной кредитной истории или неправильно оформленных документах. В таком случае, нужно внимательно изучить требования банка и внести необходимые исправления.

Если причина отказа неочевидна или банк отказывается предоставить гарантию по другим причинам, следующим шагом будет посещение юриста или специалиста в области банковского права. Он сможет помочь разобраться в ситуации и дать рекомендации по дальнейшим действиям.

Также, полезным будет изучение альтернативных вариантов получения финансовой гарантии. Например, можно обратиться к другому банку или воспользоваться услугами независимой финансовой компании.

- Важно помнить, что отказ банка в раскрытии гарантии не является конечной точкой.

- Необходимо действовать методично и сосредоточиться на поиске решений.

Запрос на гарантию — это серьезный юридический документ, поэтому не стоит паниковать при отказе банка. Вместо этого, следует обратиться к профессионалам, которые помогут найти оптимальное решение для вашей ситуации.

Помните, что получение гарантии — это важный этап для вашего бизнеса. Не теряйте мотивацию и продолжайте искать решения!