После подачи заявления на налоговый вычет обычно требуется некоторое время для его обработки и рассмотрения. Сроки перечисления налогового вычета зависят от конкретных условий и требований, установленных налоговым органом. Обычно процесс занимает несколько недель или месяцев, но точные сроки можно уточнить у налоговой службы или в соответствующем законодательстве.

Как получить налоговый вычет быстрее

После подачи заявления на налоговый вычет многие люди хотят узнать, через сколько времени они получат свои деньги. Чтобы ускорить процесс получения налогового вычета, можно следовать нескольким рекомендациям:

1. Предоставьте полную и правильную информацию

При заполнении заявления на налоговый вычет важно предоставить все необходимые документы и информацию. Убедитесь, что вы предоставили все необходимые документы, такие как копии банковских выписок, подтверждающие расходы, и заполнили заявление правильно.

2. Следуйте инструкциям

Во время заполнения заявления на налоговый вычет, следуйте инструкциям, предоставляемым налоговыми органами. Это поможет избежать ошибок и задержек в обработке заявления.

3. Сдайте заявление вовремя

Чтобы получить налоговый вычет быстрее, сдайте заявление вовремя. Если вы подадите заявление ближе к дате налоговой декларации, шанс получить вычет быстрее возрастает.

- Подавайте заявление в электронном виде

Это самый быстрый способ подать заявление на налоговый вычет. Подача заявления в электронном виде позволяет сократить время обработки и получения денежных средств.

- Уточните статус вашего заявления

Избежать лишних ожиданий можно, уточнив статус вашего заявления на налоговый вычет. Обратитесь в налоговые органы или воспользуйтесь онлайн-сервисами для проверки статуса заявления. Это позволит вам знать, на какой стадии находится обработка вашего заявления.

| Преимущества | Объяснение |

|---|---|

| Ранний доступ к средствам | Чем быстрее вы получите налоговый вычет, тем быстрее сможете использовать эти деньги для своих нужд. |

| Ускорение планирования | Если вы получаете налоговый вычет быстрее, вы сможете лучше спланировать свои финансы и использовать вычет в качестве инвестиции или зачислить на пенсионный счет. |

| Избежание задержек | Быстрое получение налогового вычета позволит избежать задержек и неудобств, связанных с ожиданием денежных средств. |

Если вы хотите получить налоговый вычет быстрее, соблюдайте все правила и рекомендации, предоставляемые налоговыми органами. Уточняйте статус вашего заявления и следите за его обработкой. И помните, что подача заявления вовремя и с предоставлением полной и правильной информации помогут ускорить процесс получения налогового вычета.

Обновления в упрощенном порядке

Упрощенный порядок предоставляет налогоплательщикам удобство и гибкость в ведении своей бухгалтерии и учете. В последнее время в упрощенном порядке были внесены некоторые изменения, которые следует знать каждому предпринимателю или физическому лицу, ведущему собственное дело.

Изменения в подсистемах упрощенной системы

- Упрощенная система налогообложения для некоммерческих организаций

- Упрощенная система налогообложения для иностранных организаций

- Упрощенная система налогообложения для физических лиц

Упрощение процедуры бухгалтерского учета

В целях упрощения процедуры бухгалтерского учета для налогоплательщиков, внесены следующие изменения:

- Возможность ведения бухгалтерии в электронном виде

- Сокращение количества отчетных документов

- Упрощение процедуры учета налоговых вычетов

Налоговые вычеты в упрощенном порядке

Одним из важных нововведений в упрощенном порядке является ускорение процесса перечисления налоговых вычетов после подачи заявления. Если раньше процедура занимала определенное время, то сейчас налогоплательщик может получить вычет уже через несколько дней после подачи заявления.

Кроме того, были изменены правила вычета при продаже имущества. Теперь, при продаже недвижимости, налогоплательщик имеет возможность получить налоговый вычет и вложить эти средства в новое жилье, предварительно получив разрешение от налоговой инспекции.

В упрощенном порядке также предусмотрено упрощение получения налогового вычета при оплате образовательных услуг. Теперь налогоплательщик вправе получить вычет не только за себя, но и за своих детей, что стимулирует дополнительное развитие образования.

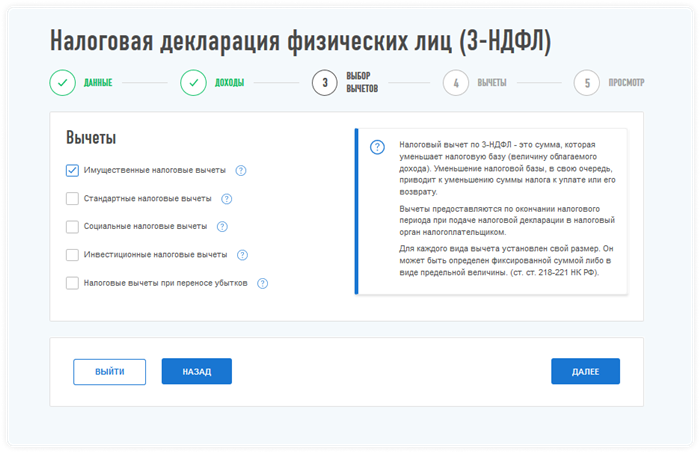

Как долго рассматривают декларацию 3-НДФЛ

После подачи декларации 3-НДФЛ, налоговая служба проводит рассмотрение и осуществляет выплату налоговых вычетов. Время рассмотрения декларации и перечисления вычетов может варьироваться в зависимости от различных факторов.

1. Сроки рассмотрения декларации

Обычно рассмотрение декларации занимает от 3 до 6 месяцев. Однако, в некоторых случаях, данный процесс может затягиваться из-за различных факторов, таких как высокая нагрузка налоговой службы или необходимость проведения дополнительных проверок.

2. Перечисление налоговых вычетов

После рассмотрения декларации и подтверждения наличия права на налоговый вычет, сумма вычета будет перечислена на вашу банковскую карту или счет. Время перечисления может составлять от нескольких дней до нескольких недель, в зависимости от внутренних процедур банка и способа, выбранного для получения вычета.

3. Влияние правильности заполнения декларации

Важно заполнять декларацию 3-НДФЛ правильно и точно, чтобы избежать задержек или отказов в получении налогового вычета. Неправильно заполненная декларация может потребовать дополнительной проверки или документального подтверждения, что может затянуть процесс рассмотрения.

4. Своевременное обращение в налоговую службу

Если после истечения среднего срока рассмотрения вашей декларации вы не получили налоговый вычет, рекомендуется обратиться в налоговую службу для уточнения статуса вашего заявления и возможных причин задержки.

5. Важность сохранения документов

Важно хранить копии всех документов, подтверждающих ваши доходы и расходы, указанные в декларации. Это поможет в случае запроса на дополнительную проверку со стороны налоговой службы или в случае возникновения спорных ситуаций.

| Ситуация | Сроки рассмотрения |

|---|---|

| Стандартные условия | 3-6 месяцев |

| Высокая нагрузка налоговой службы | Может затянуться на несколько месяцев |

| Неправильное заполнение декларации | Дополнительные проверки могут затянуть процесс |

Заполните декларацию 3-НДФЛ правильно и своевременно обратитесь в налоговую службу, если у вас возникли проблемы с получением налогового вычета. Помните о необходимости хранить все документы, подтверждающие ваши доходы и расходы.

Сколько можно вернуть из бюджета

Вернуть часть потраченных денег из бюджета гражданам помогает механизм налоговых вычетов. Но сколько именно можно вернуть из бюджета и какие условия нужно соблюсти?

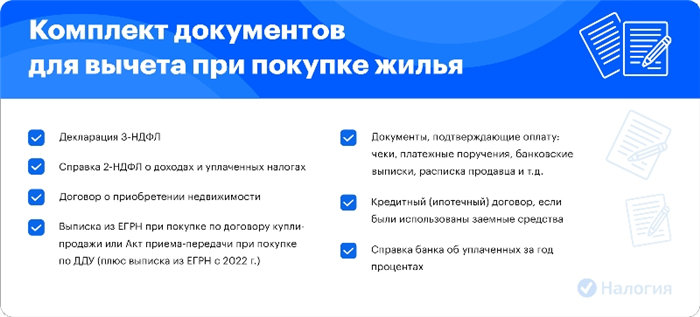

Основные виды налоговых вычетов

В России предусмотрено несколько видов налоговых вычетов, которые могут существенно снизить сумму налоговых платежей:

- вычеты на детей;

- вычеты на образование;

- вычеты на лечение;

- вычеты на ипотеку;

- вычеты на благотворительность.

Каждый из этих видов вычетов имеет свои особенности и требует выполнения определенных условий. Но в большинстве случаев можно вернуть из бюджета до 13% от потраченных сумм.

Особенности каждого вида вычетов

Давайте рассмотрим особенности налоговых вычетов на примере двух самых популярных видов: вычетов на детей и вычета на ипотеку.

Вычет на детей

Вычет на детей предоставляет возможность снизить сумму налога в зависимости от количества детей и их возраста. Максимальная сумма вычета составляет 3 000 рублей в месяц на каждого ребенка до достижения ими 18 лет. В случае, если ребенок учится и достигает 24 лет, максимальная сумма вычета увеличивается до 6 000 рублей в месяц.

Вычет на ипотеку

Вычет на ипотеку предоставляет возможность вернуть из бюджета сумму, потраченную на выплату процентов по ипотечному кредиту. Максимальная сумма вычета составляет 3 000 000 рублей или 13% от суммы выплаченных процентов, в зависимости от того, какая из сумм будет меньше. Для получения вычета на ипотеку необходимо предоставить банковские выписки и справку из банка о сумме выплаченных процентов по кредиту.

Сроки перечисления налоговых вычетов

Сроки перечисления налоговых вычетов зависят от ряда факторов, включая правильность заполнения декларации и доступность всех необходимых документов. Обычно, после подачи заявления на вычет, деньги перечисляются в срок от 1 до 3 месяцев.

Важные моменты при получении вычетов

При получении налоговых вычетов необходимо учесть несколько важных моментов:

- Сумма вычета рассчитывается исходя из приходов и затрат налогоплательщика.

- Необходимо предоставить все необходимые документы для подтверждения права на вычет.

- Ошибки при заполнении декларации могут привести к отказу в получении вычета.

Возвращение денег из бюджета в рамках налоговых вычетов – это возможность сэкономить и получить часть потраченных денег обратно. Соблюдение всех условий и наличие правильной документации позволит получить максимально возможную сумму вычета. Основываясь на специфике каждого вида вычетов и не забывая о сроках и важных моментах, вы сможете успешно воспользоваться этим механизмом и вернуть свои деньги из бюджета.

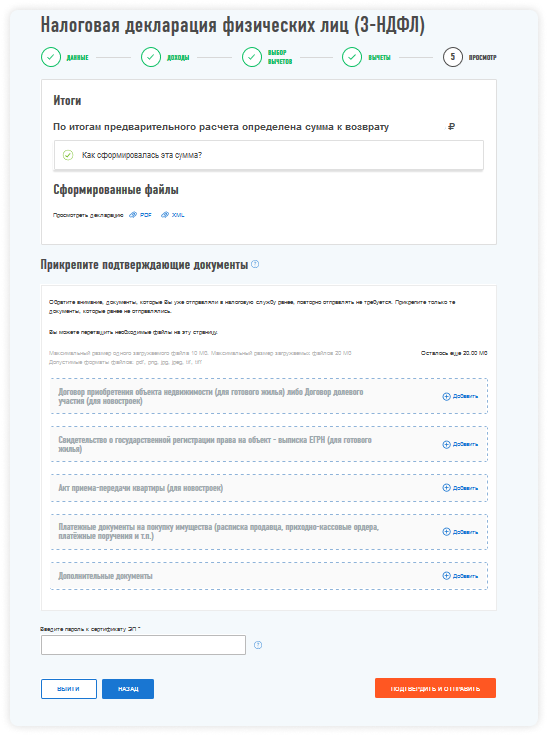

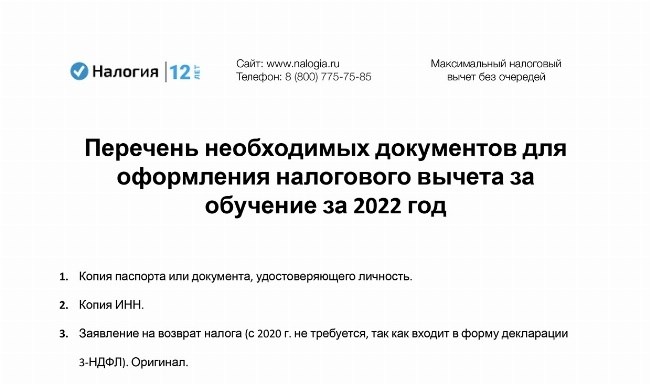

Документы для получения налогового вычета

Для получения налогового вычета необходимо предоставить определенные документы, подтверждающие право на его получение.

Список документов включает в себя следующее:

- Свидетельство о рождении (для родителей): это основной документ, подтверждающий наличие детей, на которых может быть получен налоговый вычет.

- Договор аренды жилья (для арендаторов): если вы арендуете жилье, вам понадобится подтверждение договора аренды для получения налогового вычета.

- Справка с места работы: данный документ подтверждает ваш доход и стаж работы, что может повлиять на размер налогового вычета.

- Справка из учебного заведения: если вы являетесь студентом или обучаетесь в другом учебном заведении, вам потребуется справка, подтверждающая это, для получения налогового вычета.

- Документы, подтверждающие расходы на лечение: если у вас были медицинские расходы, вы можете получить налоговый вычет на эту сумму. Для этого понадобятся различные документы, такие как счета, медицинские заключения и другие.

Цитата:

«Предоставление полного комплекта документов является обязательным для получения налогового вычета и ускоряет его обработку.»

Важно отметить, что полный комплект документов является обязательным условием для получения налогового вычета. Предоставление всех необходимых документов сокращает время обработки заявления и повышает шансы на успешное получение вычета. Поэтому рекомендуется заранее подготовить все необходимые документы и проверить их наличие и актуальность.

Что делать, если не вернули налог?

1. Проверьте статус возврата налога

Прежде всего, убедитесь, что вы правильно указали все необходимые данные при подаче налоговой декларации. Проверьте статус вашего возврата налога на официальном сайте налоговой службы или по телефону. Возможно, ваш возврат находится в процессе обработки и скоро будет перечислен на ваш счет.

2. Обратитесь в налоговую службу

Если же вы уверены, что налог не был возвращен, свяжитесь с налоговой службой и узнайте причину задержки. Некоторые возможные причины могут быть: ошибки в документах, несоответствия в информации, дополнительные проверки и т.д. Подготовьте все необходимые документы, такие как налоговая декларация, удостоверение личности и любые другие доказательства.

3. Обратитесь в суд

Если налоговая служба не решает вашу проблему или не предоставляет объяснение задержки, вы можете подать иск в суд. В таком случае, вам понадобится помощь квалифицированного юриста, специализирующегося на налоговых вопросах. Юрист поможет вам составить и подать исковое заявление и представит ваши интересы в суде.

4. Обратитесь в органы контроля

Если налоговая служба не реагирует на ваши обращения или не предоставляет достаточные объяснения, вы можете пожаловаться в вышестоящий орган или комиссию по контролю за работой налоговой службы. Подготовьте все необходимые документы и объясните свою ситуацию.

Налоговый возврат может занимать некоторое время, и иногда возникают непредвиденные задержки. Важно сохранять спокойствие и следовать процедурам, описанным выше, чтобы защитить свои права и получить свой налоговый возврат.

Что говорит закон о сроках перечисления налогового вычета?

Согласно законодательству Российской Федерации, сроки перечисления налогового вычета после подачи заявления устанавливаются в соответствии с налоговым кодексом и другими нормативными актами.

Общие сроки перечисления налогового вычета:

- Для работодателей — в течение 10 дней с момента получения налогового возврата;

- Для индивидуальных предпринимателей — в течение 30 дней с момента получения налогового возврата;

- Для налоговых агентов (банков, страховых компаний и др.) — в течение 15 дней с момента получения налогового возврата.

Индивидуальные сроки перечисления налогового вычета:

В некоторых случаях сроки перечисления налогового вычета могут быть установлены индивидуально для каждого налогоплательщика. Для этого необходимо предоставить документы, подтверждающие необходимость установления отдельного срока. Например, если у налогоплательщика возникли финансовые трудности и ему необходимо получить налоговый возврат в более краткие сроки.

Последствия нарушения сроков перечисления налогового вычета:

В случае, если налоговый вычет не перечислен в установленные сроки, налоговый орган имеет право применить штрафные санкции в соответствии с законодательством. При этом налогоплательщик обязан уплатить неустойку, которая может составлять определенный процент от суммы налогового вычета.

Когда переведут деньги

Во-первых, время ожидания может зависеть от места, где вы подали заявление. В разных регионах страны время обработки и перечисления вычета может отличаться. Например, в крупных городах и региональных центрах процесс может занимать меньше времени, чем в отдаленных районах.

Сроки получения налогового вычета

В среднем, сроки получения налогового вычета могут колебаться от нескольких недель до нескольких месяцев. Исходя из опыта, большинство граждан получают вычет в течение 1-2 месяцев после подачи заявления.

Однако, стоит отметить, что налоговый вычет может быть перечислен и раньше установленного срока. Например, если вы имеете долги перед государственными органами или банками, сумма налогового вычета может быть использована для погашения этих долгов и перечислена в более короткие сроки.

Дополнительные факторы, влияющие на сроки получения вычета

Кроме места подачи заявления, есть и другие факторы, которые могут повлиять на сроки получения налогового вычета:

- Размер вычета: если сумма вычета большая, то процесс его обработки и перевода может занимать больше времени, чем в случае небольшой суммы.

- Правильность заполнения заявления: если заявление содержит ошибки или неполные данные, то это может привести к задержке в обработке и перечислении вычета.

- Нагрузка налоговых служб: в периоды повышенной нагрузки налоговых служб, например, приближение к концу налогового года, сроки обработки и перевода вычета могут быть увеличены.

Способы отследить статус перевода

Если вы хотите отследить статус перевода налогового вычета, есть несколько способов:

- Связаться с налоговой инспекцией: вы можете обратиться в налоговую инспекцию, где подавали заявление, и узнать о текущем статусе вашего заявления.

- Использовать онлайн-сервисы: в некоторых регионах есть специальные онлайн-сервисы, которые позволяют отслеживать статус вашего заявления и перевода вычета.

- Обратиться к налоговому консультанту: если вы не хотите заниматься самостоятельным отслеживанием статуса, вы можете обратиться к налоговому консультанту, который поможет вам в этом вопросе.

В целом, сроки получения налогового вычета после подачи заявления могут быть различными, но в большинстве случаев граждане получают сумму вычета в течение нескольких месяцев. Если у вас возникают вопросы по этому поводу, рекомендуется обратиться к налоговым службам для получения точной информации о сроках и статусе перевода денег.

Упрощенный порядок оформления налогового вычета

Упрощенный порядок оформления налогового вычета предусматривает более быструю процедуру получения средств. Подробности такого порядка оформления, его особенности и требования приведены ниже.

Основные особенности упрощенного порядка оформления налогового вычета:

- Возможность подачи электронного заявления. Для этого необходимо иметь электронную подпись и доступ к специальным сервисам налоговой службы.

- Быстрое рассмотрение заявления. В соответствии с законодательством, рассмотрение заявления о налоговом вычете должно быть завершено в течение 10 дней с момента его подачи. Однако в практике часто занимает меньше времени.

- Перечисление средств на счет налогоплательщика. После положительного рассмотрения заявления, налоговый вычет перечисляется на указанный налогоплательщиком банковский счет. Средства обычно поступают в течение 5-7 рабочих дней.

Требования к заявлению о налоговом вычете:

- Правильное заполнение заявления. Заявление должно быть заполнено без ошибок и перечеркнутых строк. Неверные данные или непонятные записи могут затянуть процесс рассмотрения.

- Наличие необходимых документов. Заявление о налоговом вычете должно быть сопровождено копиями необходимых документов, подтверждающих право на получение вычета. Конкретный перечень документов зависит от вида вычета.

- Соблюдение сроков подачи заявления. Заявление о налоговом вычете должно быть подано в соответствии с установленными сроками. Необходимо учитывать, что время рассмотрения заявления и перечисления средств может занимать определенное время.

Преимущества упрощенного порядка оформления налогового вычета:

1. Экономия времени.

Упрощенный порядок оформления налогового вычета позволяет значительно сократить время на процедуру его получения. Быстрое рассмотрение заявления и оперативное перечисление средств существенно ускоряют процесс. Это особенно важно, если вам нужны средства в кратчайшие сроки.

2. Удобство и доступность.

Электронное подача заявления о налоговом вычете делает процесс максимально удобным и доступным. Вам не нужно тратить время на посещение налоговой инспекции, все формальности можно оформить онлайн.

3. Прозрачность и надежность.

Упрощенный порядок оформления налогового вычета гарантирует прозрачность и надежность процесса получения средств. Вы можете быть уверены, что ваше заявление будет рассмотрено в срок и средства будут перечислены на ваш банковский счет.

Упрощенный порядок оформления налогового вычета облегчает процесс получения средств и снижает налоговую нагрузку на граждан. Правильное заполнение заявления, наличие необходимых документов и соблюдение сроков позволят получить налоговый вычет в кратчайшие сроки.

Как происходит возврат налога на самом деле?

Для возврата налога необходимо подать заявление в налоговую службу, после чего налоговые органы производят проверку и обработку заявления. После этого начинается процесс возврата налоговых средств.

Шаги возврата налога:

- Подача заявления. Налогоплательщик подает заявление о возврате налога в налоговую службу. В заявлении указываются все необходимые сведения и прикладываются соответствующие документы.

- Проверка заявления. Налоговая служба проводит проверку заявления и представленных документов. В ходе проверки могут потребоваться дополнительные документы и информация.

- Обработка заявления. После проверки налоговая служба обрабатывает заявление и подготавливает вычет для возврата.

- Перечисление налоговых средств. Налоговая служба перечисляет налоговые средства на счет налогоплательщика. Сроки перечисления могут быть различными и зависят от налоговой системы.

- Получение налогового возврата. Налогоплательщик получает налоговый возврат на свой счет.

Сроки возврата налоговых средств:

Сроки возврата налоговых средств могут различаться в разных странах и в зависимости от налоговой системы. В некоторых случаях возврат налога может занимать от нескольких недель до нескольких месяцев. В других случаях возврат может производиться ежеквартально или ежегодно в определенные сроки.

Преимущества возврата налога:

Возврат налога имеет ряд преимуществ для налогоплательщика:

- Экономия средств. Возврат налога позволяет сэкономить часть уплаченных налоговых средств.

- Повышение финансовой стабильности. Получение налогового возврата может способствовать повышению финансовой стабильности налогоплательщика.

- Стимул к декларированию доходов. Возможность получить налоговый вычет может стимулировать налогоплательщиков к декларированию своих доходов.

- Поддержка государства. Возврат налога является одной из форм поддержки граждан со стороны государства.

- Улучшение благосостояния. Получение налогового возврата может значительно улучшить благосостояние налогоплательщика и его семьи.

Таким образом, возврат налога – важный процесс, который позволяет налогоплательщикам вернуть часть уплаченных налоговых средств. Соблюдение необходимых требований и сроков позволяет налогоплательщикам получить налоговый возврат и воспользоваться всеми его преимуществами.

Какой срок выплаты налогового вычета

После подачи заявления на налоговый вычет, многие люди задаются вопросом, через сколько времени они получат свои деньги. Существует определенный срок, в течение которого должны быть выплачены налоговые вычеты.

В зависимости от региона и государственного органа, этот срок может варьироваться. В большинстве случаев, процесс выплаты занимает от нескольких недель до нескольких месяцев. Однако, существуют случаи, когда вычеты могут быть выплачены уже через несколько дней после подачи заявления.

Стандартные сроки выплаты налоговых вычетов

- Большинство государственных органов обрабатывают заявления и выплачивают налоговые вычеты в течение 30-60 дней после получения документов.

- В некоторых регионах, срок выполнения может увеличиваться до 90 дней.

Однако, важно помнить, что существует ряд факторов, которые могут повлиять на сроки выплаты налоговых вычетов. Например, в случае проведения дополнительных проверок или необходимости предоставления дополнительных документов, процесс выплаты может затянуться.

Ускоренная выплата налоговых вычетов

Некоторые регионы и государственные органы предлагают ускоренную выплату налоговых вычетов в случае, когда заявитель находится в финансовой сложности. В таких ситуациях, процесс выплаты может занимать от нескольких дней до 2-3 недель.

Как отследить статус выплаты налоговых вычетов

Существуют несколько способов, которые позволяют отследить статус выплаты налоговых вычетов:

- Онлайн-сервисы государственных органов. Многие регионы предоставляют возможность отслеживать статус выплаты налоговых вычетов через интернет.

- Контактный центр государственного органа. Вы всегда можете связаться с контактным центром и узнать о статусе выплаты.

- Письменный запрос. В случае, если вы не получили налоговый вычет в установленный срок, вы можете отправить письменный запрос с просьбой о предоставлении информации о статусе выплаты.

Важно запомнить, что сроки выплаты налоговых вычетов зависят от региона и государственного органа, поэтому рекомендуется обратиться к соответствующему органу для получения точной информации о сроках выплаты в вашем регионе.

Можно ли ускорить возврат налогового вычета?

Ожидание возврата налогового вычета может вызывать некоторое беспокойство и желание получить свои деньги как можно скорее. В этой статье рассмотрим несколько способов, как возможно ускорить получение налогового вычета.

1. Подача электронного заявления

Одним из способов ускорить возврат налогового вычета является подача электронного заявления. Это позволяет избежать задержек, связанных с обработкой бумажных документов. Многие налоговые службы предлагают возможность подачи заявления онлайн через официальный сайт. Такой метод значительно сокращает время ожидания.

2. Проверка документов на правильность

Перед отправкой заявления налоговой службе, важно тщательно проверить все документы на правильность. Ошибки или недостаточная информация могут привести к задержкам в обработке заявления и, как следствие, в получении возврата налогового вычета. Удостоверьтесь, что все данные заполнены корректно и точно соответствуют вашей налоговой декларации.

3. Своевременная подача заявления

Чтобы минимизировать время ожидания возврата налогового вычета, важно подать заявление как можно раньше. В некоторых странах и регионах налоговые службы могут начать обработку заявлений уже во время налогового сезона. Подача заявки в самом начале этого сезона может помочь быстрее получить возврат.

4. Использование услуг налогового агента

Если вы не хотите заниматься самостоятельной подачей заявления или имеете сложность с заполнением налоговых документов, можно воспользоваться услугами налогового агента. Опытный специалист поможет вам подать заявление правильно и максимально ускорить процесс получения возврата налогового вычета.

5. Подключение к системе отслеживания

Некоторые налоговые службы предлагают систему отслеживания статуса поданного заявления. Подключение к такой системе позволяет вам постоянно быть в курсе процесса обработки вашего заявления. Таким образом, вы можете быть в курсе любых обновлений и узнать, когда возврат будет обработан.

6. Соблюдение сроков и правил

Для более оперативного получения налогового вычета важно соблюдать все сроки и правила, установленные налоговой службой. Пунктуальность при подаче документов и предоставлении дополнительных сведений поможет избежать задержек и ускорить процесс получения возврата.

7. Обратиться в налоговую службу

Если после длительного ожидания вы не получили возврат налогового вычета, рекомендуется обратиться в вашу местную налоговую службу. Возможно, у них есть информация о задержках или проблемах с обработкой вашего заявления. Персонал налоговой службы сможет предоставить вам необходимую помощь и решить возникшие вопросы.

Со следованием вышеуказанным советам, вы можете повысить шансы на ускорение возврата налогового вычета. Помните, что каждая налоговая служба имеет свои собственные процедуры и сроки обработки заявлений, поэтому рекомендуется получить актуальную информацию из официальных источников.

Если выплата задерживается

В редких случаях может возникнуть задержка в выплате налогового вычета после подачи заявления. Причины задержки могут быть разными, включая технические проблемы, неправильно указанные банковские реквизиты или задержки в работе налоговых органов.

Если вы заметили задержку в выплате налогового вычета, вам следует обратиться в налоговый орган, чтобы выяснить причину задержки и получить информацию о дальнейших шагах. Обычно налоговые органы стремятся устранить любые проблемы и провести выплату в кратчайшие сроки.

В целом, налоговые вычеты обычно перечисляются в течение нескольких недель после подачи заявления. Однако, если вам необходимы деньги срочно или вы заметили задержку в выплате, не стоит паниковать. Обратитесь в налоговый орган, чтобы получить информацию о статусе вашего заявления и ожидаемых сроках выплаты.