Объем налогового DD определяется в зависимости от конкретной ситуации и сферы деятельности предприятия. Однако, в целом, налоговый DD включает следующие этапы:

1. Аудит налоговых деклараций

Анализ налоговых деклараций за предшествующие периоды, проверка корректности и своевременности их подачи. Определение налоговых обязательств и задолженностей предприятия.

2. Проверка налогового учета

Анализ системы налогового учета предприятия, проверка правильности заполнения налоговых накладных, финансовых отчетов, прочих документов, связанных с налоговым учетом. Определение возможных ошибок или мошенничества в учете.

3. Оценка налоговых рисков

Определение потенциальных налоговых рисков, которые могут возникнуть после сделки. Оценка вероятности возникновения этих рисков и возможности их минимизации или устранения.

4. Оценка налоговой стратегии

Анализ текущей налоговой стратегии предприятия и ее соответствия объекту проводимой сделки. Определение перспектив и возможностей для оптимизации налоговых платежей и получения налоговых льгот.

5. Анализ налоговых договоров и соглашений

Проверка действующих налоговых договоров и соглашений между предприятием и третьими сторонами. Определение их соответствия законодательству, а также возможных налоговых выгод или преимуществ.

Проведение налогового DD позволяет обезопасить предприятие от потенциальных налоговых рисков и оптимизировать налоговые платежи в будущем. Это важный этап при проведении сделок или переходе права собственности на активы, который помогает выявить и устранить налоговые проблемы, связанные с деятельностью предприятия. Таким образом, налоговый DD является неотъемлемой частью процесса оценки предприятия и его налогового положения.

Особенности проведения прединвестиционного технического аудита

Проведение прединвестиционного технического аудита имеет свои особенности, которые важно учитывать при подготовке и проведении этого процесса:

1. Определение целей и задач аудита

Перед началом аудита необходимо четко определить его цели и задачи. Это позволит сосредоточиться на нужных аспектах и обеспечит более эффективное проведение аудита.

2. Проверка технической документации

Важным этапом аудита является проверка наличия и соответствия технической документации объекту инвестиций. Это позволяет выявить возможные проблемы и риски связанные с несоответствием документации фактическим характеристикам объекта.

3. Выполнение осмотра объекта инвестиций

Осмотр объекта инвестиций является ключевым этапом аудита. Во время осмотра проводятся детальные измерения, фотофиксация и визуальная оценка состояния всех элементов объекта.

4. Анализ результатов осмотра

5. Составление отчета

6. Повторный аудит

Важно учитывать, что техническое состояние объекта может меняться со временем. Поэтому рекомендуется проведение периодического повторного аудита для проверки актуальности предоставленных ранее данных.

Проведение прединвестиционного технического аудита позволяет инвесторам получить полную информацию о состоянии объекта инвестиций и принять взвешенное решение о возможности инвестирования. Соблюдение особенностей проведения аудита поможет обеспечить качественное и объективное исследование объекта.

Что является результатом налогового Due Diligence

Основные результаты налогового Due Diligence

- Выявление налоговых рисков и проблем

- Оценка правильности и полноты проведения налоговых процедур и декларирования

- Анализ соответствия налоговой документации законодательству

- Выявление возможных налоговых выгод и снижение налоговых рисков

- Определение необходимости проведения корректировочных действий для снижения налоговых рисков

Отчет о налоговом Due Diligence

Отчет о налоговом Due Diligence содержит подробные сведения о выявленных налоговых рисках, а также предложения и рекомендации по их устранению или снижению. Он включает в себя:

- Описание налоговой ситуации объекта

- Выявленные налоговые риски и проблемы

- Рекомендации по устранению или снижению налоговых рисков

- Предложения по оптимизации налоговой нагрузки

- Обоснование и анализ возможных налоговых выгод

Отчет о налоговом Due Diligence представляет ценную информацию для принятия решений при сделках, проведении аудита или приобретении бизнеса. Он помогает спланировать и оптимизировать налоговую стратегию, а также снизить риски возникновения налоговых споров и штрафов.

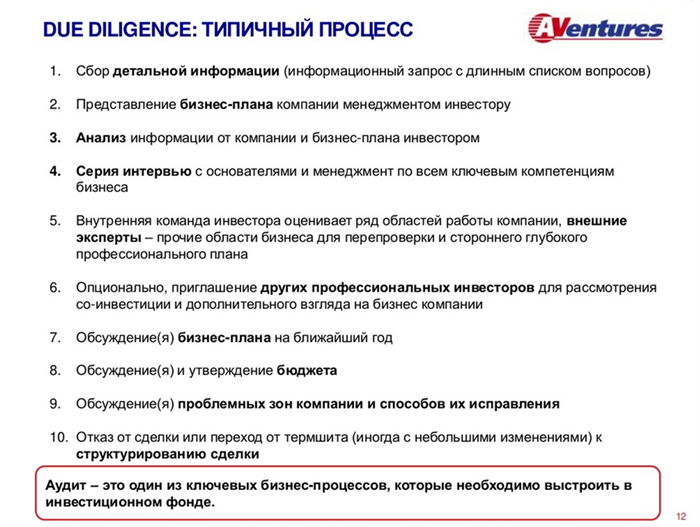

Что из себя представляет процедура Дью Дилидженс?

Процедура Дью Дилидженс, или диледжентное исследование, представляет собой комплексное изучение объекта перед его приобретением или слиянием с другим юридическим или физическим лицом. Она выполняется с целью получения полной и достоверной информации о субъекте и его деятельности для минимизации рисков, связанных с сделкой. В основе процедуры лежит анализ различных аспектов, таких как юридический, финансовый, налоговый, операционный, репутационный и другие.

Цель и задачи процедуры Дью Дилидженс

- Оценка состояния и перспектив развития объекта сделки

- Идентификация и минимизация возможных рисков

- Получение полной и достоверной информации о субъекте и его активах

- Анализ структуры сделки и возможных последствий

- Проверка соответствия деятельности субъекта требованиям законодательства

- Оценка репутации и деловых практик субъекта

- Выявление конфликтов интересов и неправомерной деятельности

Этапы процедуры Дью Дилидженс

- Подготовительный этап:

- Составление плана исследования

- Формирование команды исследователей

- Сбор и анализ первичной информации

- Юридический анализ:

- Проверка правового статуса субъекта

- Анализ договоров и регулятивных документов

- Выявление юридических проблем и рисков

- Оценка легитимности сделок и операций

- Финансовый анализ:

- Анализ финансовой отчётности

- Оценка показателей финансового состояния

- Выявление финансовых рисков и обязательств

- Оценка финансовых прогнозов и потенциала

- Операционный анализ:

- Анализ бизнес-процессов и операционной деятельности

- Выявление операционных рисков и уязвимостей

- Оценка эффективности и конкурентоспособности

- Репутационный анализ:

- Проверка деловой репутации и имиджа субъекта

- Анализ рыночной позиции и отношений со стейкхолдерами

- Выявление рисков репутации и обязательств

- Подготовка отчёта и рекомендаций:

- Систематизация и анализ полученных результатов

- Составление подробного отчёта с описанием рисков и рекомендаций

- Предоставление отчёта и рекомендаций заказчику

- Принятие решения:

- Оценка полученной информации и рекомендаций

- Принятие решения о возможности проведения сделки

- Разработка стратегии сделки и условий договора

Значимость процедуры Дью Дилидженс

Процедура Дью Дилидженс имеет важное значение для всех сторон сделки. Она позволяет выявить возможные риски, обеспечивает защиту интересов, а также повышает прозрачность и доверие между сторонами. Благодаря процедуре Дью Дилидженс можно принять информированное решение и предотвратить потенциальные проблемы и убытки в будущем.

Основные цели процедуры Due Diligence

Процедура Due Diligence имеет ряд основных целей, которые помогают предотвратить риски и принять информированное решение о сделке или инвестиции.

1. Определение юридической и финансовой состоятельности

Одной из главных целей Due Diligence является проверка юридической и финансовой состоятельности компании или объекта сделки. В ходе процедуры анализируются финансовые данные, договоры, перспективы развития, налоговая отчетность и другая информация, чтобы определить степень надежности и устойчивости бизнеса.

2. Выявление рисков и недостатков

Целью процедуры Due Diligence является выявление потенциальных рисков и недостатков, связанных с сделкой или инвестицией. Оценка правового статуса активов, наличие юридических споров, финансовые обязательства и другие факторы помогают понять возможные проблемы и определить, насколько они критичны.

3. Определение стоимости и потенциала

В процессе Due Diligence проводится оценка стоимости компании или объекта сделки, а также анализируется их потенциал для будущего развития и прибыли. Это позволяет инвесторам или сторонам сделки сделать обоснованное решение и понять, насколько выгодным может быть вложение средств или приобретение активов.

4. Соблюдение правовых и регуляторных требований

Процедура Due Diligence также направлена на обеспечение соблюдения правовых и регуляторных требований. Она позволяет выявить нарушения законодательства, отсутствие необходимых разрешений или лицензий, а также проверить соответствие деятельности компании или объекта сделки требованиям закона.

5. Защита от мошенничества и обмана

Проведение Due Diligence помогает защитить стороны сделки от мошенничества и обмана. Анализ финансовой отчетности, проверка документов, репутация участников и другие меры позволяют выявить возможные махинации и подозрительные действия, а также принять необходимые меры для предотвращения потенциальных убытков.

6. Установление основ для дальнейшей договоренности

В результате процедуры Due Diligence стороны имеют возможность подготовиться к дальнейшим переговорам и составлению договора. Оценка рисков, определение ценности активов, установление требований и согласование условий помогают создать надежные и обоснованные основы для успешной сделки или инвестиции.

Цели Due Diligence помогают предоставить информацию о потенциальных рисках и возможностях, а также обеспечить прозрачность и надежность сделки или инвестиции. Это позволяет сторонам сделки принимать обоснованные решения и гарантированно защитить свои интересы.

Особенности проведения дью-дилидженс в компании «НЭП»

- Финансовая оценка: В ходе дью-дилидженса проводится тщательный анализ финансового состояния компании, ее доходности, платежеспособности, уровня задолженности и финансовых показателей. Это позволяет инвесторам оценить рентабельность инвестиций и риски, связанные с финансовым положением компании.

- Юридическое и налоговое законодательство: В рамках дью-дилидженса осуществляется проверка юридических аспектов деятельности компании. Это включает в себя проверку правомерности владения активами и правильности организации договорных отношений с партнерами, а также проверку соответствия деятельности компании требованиям налогового законодательства.

- Оценка рынка и конкурентной среды: Важным аспектом дью-дилидженса в компании «НЭП» является анализ рынка, на котором она действует, и оценка конкурентного окружения. Это позволяет инвесторам понять перспективы развития компании, ее конкурентное преимущество и потенциальные риски.

В целом, проведение дью-дилидженса в компании «НЭП» позволяет потенциальным инвесторам получить полную и объективную информацию о компании, ее финансовом состоянии, юридическом положении и рыночных перспективах. Это позволяет принимать взвешенные решения о возможности инвестирования в компанию и понимать потенциальные риски и выгоды от таких инвестиций.