Расчет межразрядной разницы, также известной как переходной коэффициент, является важной составляющей в процессе определения зарплаты сдельщиков. Этот коэффициент применяется для определения разницы между рейтингами двух разрядов, что влияет на оклад работника. В данной статье мы рассмотрим пример расчета межразрядной разницы, чтобы помочь вам лучше понять этот процесс.

Командировка в выходные дни: как считается зарплата

1. Оплата времени и отдыха

За выходные дни, проведенные в командировке, работнику может быть начислена дополнительная оплата за время, отработанное в эти дни. Однако, стоит отметить, что в случае командировки без сверхурочной работы в выходные дни, дополнительная оплата может не предусматриваться.

2. Компенсация расходов

Помимо оплаты времени и отдыха, работнику может быть компенсированы такие расходы, как проживание, питание и транспортные расходы. Для этого работник должен предоставить документы, подтверждающие произведенные им расходы.

3. Учет рабочего времени

Время, проведенное в командировке, может учитываться в рамках нормы рабочего времени работника. Однако, стоит уточнить данную информацию у своего работодателя, так как правила могут варьироваться в зависимости от политики предприятия.

4. Влияние на премии и надбавки

Учитывая расходы, понесенные работником в командировке, работодатель может предусмотреть дополнительные премии или надбавки за такие выходные дни. Однако, это зависит от политики компании и не является обязательным.

5. Налогообложение

В случае командировки в выходные дни, работник должен быть внимателен к налогообложению полученного дохода. Возможно, понесенные работником расходы на командировку могут быть учтены при расчете налогов.

| Параметры | Значение |

|---|---|

| Оплата рабочего времени | 2000 рублей в час |

| Количество отработанных часов в выходные дни | 8 часов |

| Дополнительные премии | 5000 рублей |

| Расходы на проживание и питание | 10000 рублей |

| Налог на доходы физических лиц | 13% |

Важно помнить, что каждая компания может иметь свои правила расчета зарплаты за командировку в выходные дни. Рекомендуется обратиться к HR-отделу или руководству для получения подробной информации.

- Оплата времени и отдыха может быть предусмотрена в случае выходных дней, проведенных в командировке.

- Расходы на проживание, питание и транспорт могут быть компенсированы по предоставлению документов, подтверждающих расходы.

- Норму рабочего времени можно учесть в рамках командировки, но это зависит от политики компании.

- Дополнительные премии и надбавки могут быть предусмотрены за выходные дни в командировке, но это зависит от политики компании.

- Учтите налогообложение полученного дохода при командировке в выходные дни.

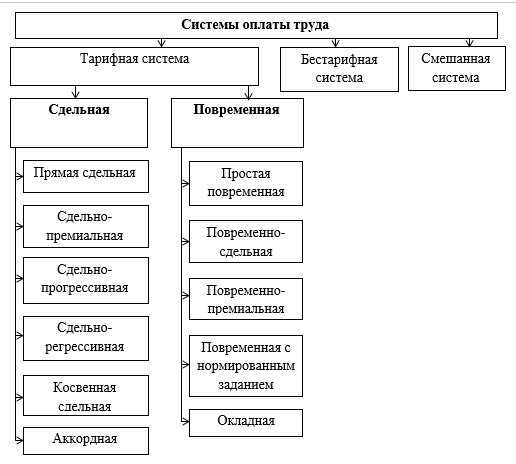

Какими бывают виды заработной платы?

1. Фиксированная заработная плата

Фиксированная заработная плата предполагает, что работнику выплачивается определенная сумма денег за фиксированный период (неделю, месяц и т.д.), независимо от объема и качества выполненной работы. Такая система оплаты широко применяется в различных отраслях, особенно при выполнении повторяющихся задач. Работники могут рассчитывать на стабильность и надежность своих доходов.

2. Почасовая оплата труда

Почасовая оплата труда предполагает оплату работы в зависимости от времени, проведенного на работе. Работник получает заработок в соответствии с количеством отработанных часов. Этот вид оплаты часто используется для временных, сезонных или проектных работ, когда объем работы может варьироваться.

3. Сдельная оплата

Сдельная оплата обычно применяется в промышленности и строительстве. Работник получает оплату в зависимости от количества выполненной работы или произведенной продукции. Например, рабочий может получать деньги за каждый произведенный изделие или каждый метр прокладки трубы. Этот вид заработной платы может быть мотивацией для работников повышать свою производительность.

4. Процентная оплата

Процентная оплата применяется в основном в сфере продаж. Зарплата работника зависит от объема продаж, который он совершает. Часто это предусматривает базовую зарплату плюс процент от продаж или комиссию. Этот вид оплаты может быть стимулом для сотрудников активно привлекать клиентов и увеличивать объемы продаж.

Каждый из видов заработной платы имеет свои особенности и преимущества. Выбор конкретного вида зависит от специфики работы, организации труда и интересов работников.

Изменения в налогообложении заработной платы в 2026 г.

Изменения в налогообложении для работодателей:

- Увеличение ставки единого социального налога — с 2026 года ставка ЕСН составит 30%. Это означает, что работодатели должны будут уплачивать больше налогов от заработной платы своих сотрудников.

- Снижение ставки страховых взносов — ставка страховых взносов на обязательное социальное страхование работников будет сокращена. Это позволит работодателям сэкономить на страховании своих сотрудников.

- Увеличение базы расчета страховых взносов — база расчета страховых взносов будет увеличена, что означает, что работодатели будут платить больше страховых взносов с заработной платы своих сотрудников.

Изменения в налогообложении для физических лиц:

- Изменение ставки НДФЛ — с 2026 года ставка налога на доходы физических лиц будет увеличена с 13% до 15%. Это означает, что работники будут платить больше налогов с своей заработной платы.

- Введение налога на превышение базы — введение налога на превышение базы расчета НДФЛ, который составит 5% для доходов свыше определенной суммы. Это означает, что лица с высокими доходами будут облагаться дополнительным налогом.

- Снижение налоговых вычетов — с 2026 года налоговые вычеты будут сокращены. Это может повлиять на физических лиц, которые ранее пользовались вычетами при расчете налога на доходы.

Указанные изменения в налогообложении заработной платы в 2026 году оказывают влияние на обе стороны — работодателей и физических лиц. Работодателям необходимо учесть эти изменения при планировании бюджета и расчете затрат на заработную плату своих сотрудников, а физическим лицам следует учесть новые ставки и налоговые вычеты при определении своего дохода и исчислении налоговой обязанности.

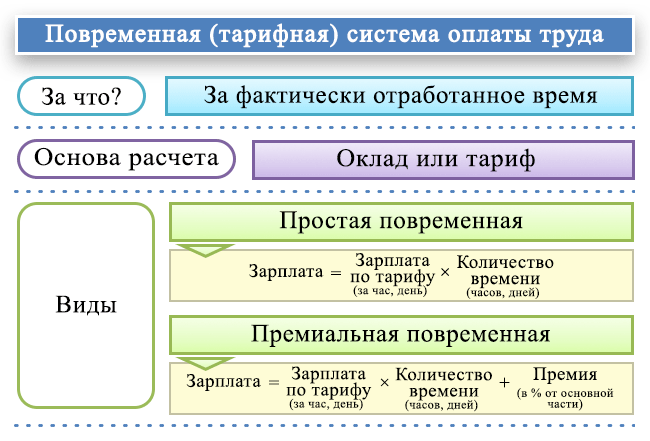

Как начисляется зарплата при повременной оплате труда?

В процессе начисления зарплаты при повременной оплате труда необходимо учесть следующие основные факторы:

Ставка за час

Ставка за час — это фиксированная сумма денег, которая указывается в трудовом договоре или коллективном договоре. Она может быть установлена в соответствии с квалификацией работника, его опытом и другими факторами. Работник выполняет работу в соответствии со своей должностной инструкцией и количеству часов, указанных в графике работы.

Отработанные часы

Отработанные часы — это количество часов, которые работник провел на рабочем месте, выполняя свои трудовые обязанности. Часы отработки могут быть суммированы за период, указанный в трудовом договоре или коллективном договоре, например, ежедневно, еженедельно или ежемесячно. Работник должен учесть время на обеденный перерыв или другие предусмотренные перерывы в течение рабочего дня.

Расчет зарплаты

Для расчета зарплаты по повременной оплате труда необходимо умножить ставку за час на количество отработанных часов. Полученная сумма является основной заработной платой работника. Также может быть учтено некоторые дополнительные факторы, такие как премии, надбавки за особые условия работы или выплаты по результатам производственной деятельности.

Важно отметить, что при расчете зарплаты при повременной оплате труда необходимо учитывать все законодательные нормы и правила, а также трудовой договор и коллективный договор (если таковые имеются).

Расчет зарплаты и налогообложение в 2026 году

Расчет заработной платы

Для расчета заработной платы в 2026 году необходимо учесть следующие факторы:

- Оклад или ставка заработной платы;

- Отработанное время;

- Дополнительные выплаты (премии, надбавки);

- Вычеты (налоги, пенсионные взносы и т.д.).

Важно помнить, что в 2026 году могут быть изменения в размере минимальной заработной платы и ставках социальных взносов, что также может повлиять на конечную сумму заработной платы.

Налогообложение

В 2026 году налоговое законодательство также может претерпеть изменения, которые могут повлиять на налогообложение физических лиц. Основные налоги, которые обычно уплачиваются работниками, включают:

- НДФЛ (налог на доходы физических лиц);

- Взносы в Пенсионный фонд;

- Взносы в Фонд социального страхования;

- Взносы в Фонд обязательного медицинского страхования.

Размеры этих налогов могут зависеть от уровня заработной платы, возраста работника и других факторов. Важно следить за изменениями в законодательстве и вовремя учесть их при расчете налоговых обязательств.

Налоговые вычеты и льготы

В 2026 году также могут быть введены новые налоговые вычеты и льготы для физических лиц. Некоторые виды вычетов и льгот могут быть связаны с определенными видами деятельности или жизненными событиями (например, ипотекой или детьми).

Важность правильного расчета зарплаты и налогообложения

Правильный расчет заработной платы и налогообложения имеет большое значение как для работников, так и для работодателей. Неправильный расчет может привести к нарушению законодательства и в тяжелых случаях к штрафам и судебным разбирательствам.

Учитывая возможные изменения в законодательстве о налогообложении в 2026 году, необходимо быть внимательным и вовремя учесть все изменения при расчете заработной платы и налоговых обязательств.

Расчет зарплаты в командировке: нюансы

1. Учет проживания и питания

При расчете зарплаты в командировке необходимо учитывать затраты на проживание и питание. Обычно работодатель предоставляет дополнительные деньги на эти нужды. Сумма, которую вы получаете, зависит от правил компании и места командировки. Рекомендуется ознакомиться с внутренними документами о расчете компенсаций.

2. Расчет ставки заработной платы

Для расчета зарплаты в командировке необходимо учитывать ставку заработной платы. Обычно используются следующие показатели:

- Оклад (фиксированная сумма, которую вы получаете вне командировки)

- Компенсация (дополнительная сумма, которую вы получаете за время, проведенное в командировке)

3. Определение длительности командировки

Определение длительности командировки является важным шагом при расчете зарплаты. Обычно длительность командировки определяется в рабочих днях или неделях. При этом могут учитываться как полные, так и неполные дни (например, выходные).

4. Учет налогов и отчислений

При расчете зарплаты в командировке необходимо учесть налоги и отчисления. Обычно налог на доходы физических лиц и социальные отчисления удерживаются с заработной платы в командировке. Рекомендуется обратиться к бухгалтеру или к налоговому консультанту для более детальной информации о налоговых обязательствах в командировке.

Важно объективно оценить все затраты и возможности для правильного расчета зарплаты в командировке. Обратитесь к специалистам, чтобы получить профессиональный совет и избежать ошибок при расчете.

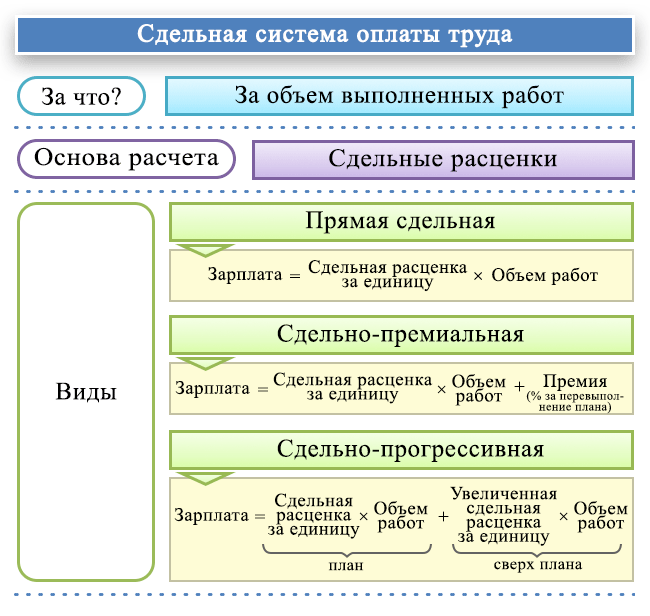

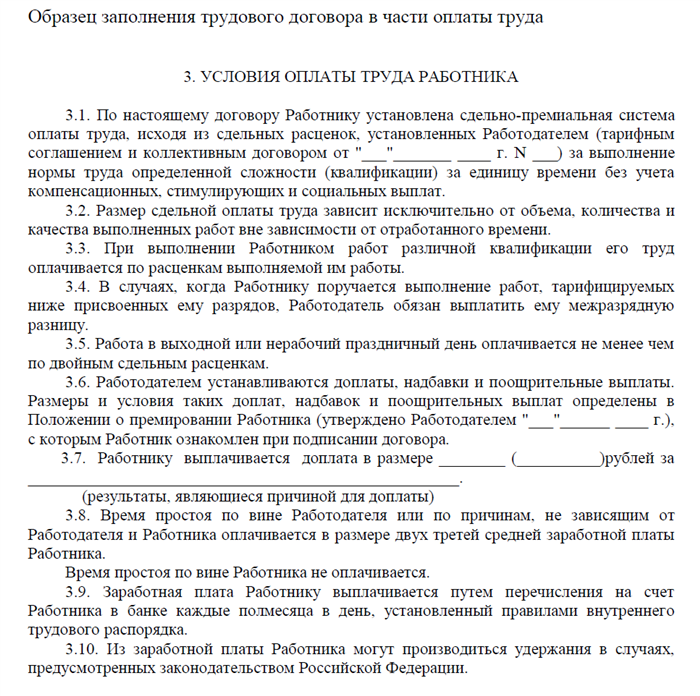

Формула для расчета зарплаты для сдельно-премиальной формы оплаты труда

Для расчета зарплаты сдельщиков с учетом премиальной формы оплаты труда применяется следующая формула:

Зарплата = (Общая сумма сдельного заработка + Сумма премии) — Пошлина

В данной формуле:

- Общая сумма сдельного заработка — это сумма, которую сдельщик заработал за выполнение своих трудовых обязанностей;

- Сумма премии — это вознаграждение, которое выплачивается работнику за превышение плана или за выполнение заданных целей;

- Пошлина — это сумма, которая удерживается с зарплаты работника и перечисляется в государственный бюджет в виде налогов и отчислений.

Таким образом, формула позволяет определить конечную сумму, которую сдельщик будет получать на руки после учета сдельного заработка, премии и налоговых выплат.

Итог:

Формула для расчета зарплаты для сдельно-премиальной формы оплаты труда позволяет учесть как основной заработок работника, так и дополнительные вознаграждения за выполнение поставленных задач. Кроме того, она учитывает также необходимость уплаты налогов и пошлин, что позволяет получить окончательную сумму, которую работник будет получать на руки. Эта формула является важным инструментом для сдельщиков и работодателей в процессе оплаты труда и позволяет справедливо учесть трудовые достижения и мотивировать сотрудников на выполнение поставленных задач.