Счет-фактура – это документ, являющийся формой бухгалтерского учета и подтверждающий передачу товаров или оказание услуг. Главной особенностью счета-фактуры является его обязательность при совершении внешнеэкономической операции. Данный документ представляет собой юридическую силу и является основой для определения размера налогов и сборов, а также контроля за исполнением хозяйственных операций. В статье рассматриваются основные характеристики счета-фактуры и его значение в бухгалтерском учете.

Как составлять счет на оплату от ИП?

Шаг 1: Укажите реквизиты ИП и клиента

Первым шагом при составлении счета на оплату от ИП является укажите реквизиты вашей организации (ФИО, ИНН, ОГРН, адрес) и реквизиты клиента (ФИО или название организации, адрес, ИНН).

Шаг 2: Укажите дату и номер счета на оплату

Далее необходимо указать дату составления счета на оплату и присвоить ему уникальный номер для более удобного учета.

Шаг 3: Опишите оказанные услуги или поставленные товары

В следующем пункте счета на оплату необходимо описать все оказанные услуги или поставленные товары с указанием их количества и стоимости.

Шаг 4: Укажите сумму к оплате

Далее необходимо указать общую сумму, которую клиент должен оплатить за оказанные услуги или поставленные товары. Указывайте сумму с НДС, если она применима в вашем случае.

Шаг 5: Укажите срок оплаты

Не забудьте указать срок оплаты – дату, до которой клиент должен будет оплатить счет на оплату.

Шаг 6: Укажите реквизиты для оплаты

Заключительным шагом является указание реквизитов, по которым клиент может осуществить оплату. В это поле следует указать банковские реквизиты организации, включая реквизиты счета.

Составление счета на оплату от ИП – важный процесс для правильной организации финансового учета. Следуя этим шагам, вы сможете создать корректный счет на оплату, который обеспечит прозрачность и своевременную оплату от клиента.

Ошибки при составлении счет-фактуры

1. Ошибки в данных о продавце и покупателе

Одна из самых распространенных ошибок — неправильное указание данных о сторонах сделки. Это может быть неправильное название или адрес предприятия, неправильно указанный ИНН или КПП. Такие ошибки могут вызвать проблемы с налоговыми органами и задержкой при обработке документов.

2. Ошибки в расчетах и суммах

Еще одна важная ошибка — неправильно расчитанные суммы. Это может быть неправильно выставленная цена за товар или услугу, неправильно рассчитанный НДС или сумма без НДС. Такие ошибки могут привести к некорректному расчету налогов или выплаты и вызвать сложности при проведении аудита.

3. Отсутствие необходимых реквизитов

Одна из серьезных ошибок — отсутствие необходимых реквизитов на счет-фактуре. К таким реквизитам относятся наименование товара или услуги, единица измерения, количество, цена, сумма, налоговые ставки и т.д. Отсутствие таких реквизитов может привести к неправильному учету или задержкам при обработке документов.

4. Недостаточное или неправильное описание товара/услуги

Еще одна распространенная ошибка — неправильное или недостаточное описание товара или услуги. В счет-фактуре должно быть указано подробное описание товара или услуги, так как это может быть необходимо для проверки налоговыми органами или при проведении аудита.

5. Неправильное оформление и нумерация счет-фактур

Одна из важных ошибок — неправильное оформление и нумерация счет-фактур. Счет-фактуры должны быть оформлены согласно требованиям законодательства и правилам бухгалтерии. Они также должны иметь уникальный номер и правильную дату. Неправильное оформление и нумерация счет-фактур может привести к проблемам с налоговыми органами и юридическими последствиями.

6. Отсутствие подписей и печатей

Еще одна серьезная ошибка — отсутствие подписей и печатей на счет-фактуре. Счет-фактура должна быть подписана и заверена печатью предприятия, чтобы иметь правовой статус и быть действительной. Неправильное или отсутствие подписей и печатей может вызвать проблемы при признании счет-фактуры и при проведении аудита.

7. Несоблюдение сроков составления и предоставления

Последняя ошибка — несоблюдение сроков составления и предоставления счет-фактуры. Согласно законодательству, счет-фактура должна быть составлена и предоставлена в определенные сроки. Несоблюдение этих сроков может привести к штрафам и правовым последствиям для предприятия.

Все перечисленные ошибки могут иметь серьезные последствия для предприятия. Поэтому важно тщательно проверять счет-фактуру перед ее предоставлением и исправлять любые ошибки, которые могут быть обнаружены.

Зачем нужна счет-фактура

Основные функции счета-фактуры:

- Основание для списания себестоимости или получения дохода;

- Фиксация налоговых обязательств и прав;

- Подтверждение правонарушений и исключение недобросовестного поведения сторон.

Почему счет-фактура является важным документом:

- Он подтверждает налоговые обязательства продавца и покупателя, что предотвращает налоговые злоупотребления и уклонение от уплаты налогов;

- Позволяет контролировать оборот товаров и услуг, что важно для составления отчетности и анализа деятельности предприятия;

- Счет-фактура необходим для возврата НДС, так как он является основой для получения налогового кредита.

Информация, содержащаяся в счете-фактуре:

| 1 | Наименование предприятия и организации, составившей счет-фактуру; |

| 2 | Дата составления документа; |

| 3 | Наименование и количество товаров (работ, услуг); |

| 4 | Цена за единицу товара (работы, услуги); |

| 5 | Сумма стоимости товара (работы, услуги); |

| 6 | Сумма налога (НДС); |

| 7 | Общая сумма документа. |

Счет-фактура в разных отраслях деятельности:

- В торговле и производстве – для подтверждения оборота товаров и вычета налогов.

- В строительстве – используется при реализации строительных работ и получении налоговых льгот.

- В сфере услуг – для фиксации оказанных услуг и получения налоговых вычетов.

Счет-фактура играет важную роль в бухгалтерии и налоговой отчетности предприятия. Он служит основой для контроля оборота товаров и услуг, подтверждает налоговые обязательства и права сторон, а также является основанием для получения налоговых вычетов и льгот. Отсутствие или недостоверность счета-фактуры может привести к юридическим последствиям и финансовым потерям для предприятия. Поэтому правильное и своевременное оформление счета-фактуры является неотъемлемой частью бухгалтерского учета и финансового менеджмента предприятия.

Как правильно проводить корректировку?

1. Определите причину корректировки:

Перед проведением корректировки необходимо точно определить, по какой причине она проводится. Например, это может быть ошибочное начисление или упущение при регистрации операции. Уточните причину у коллег или руководителя, чтобы быть уверенным в необходимости корректировки.

2. Подготовьте корректирующую запись:

Составьте корректировочную запись, которая четко отражает изменения в учетных данных. Укажите дату и номер документа, по которому была проведена первоначальная запись. Для удобства можно использовать таблицу или список с пунктами, чтобы все данные были структурированы и легко читаемы.

3. Сделайте пометку о корректировке в первоначальном документе:

Не забудьте оставить пометку о проведенной корректировке в первоначальном документе. Например, поставьте штамп «Корректировка» или сделайте отметку в виде стрелки или вопросительного знака рядом с нужными данными. Это поможет избежать путаницы и позволит быстро идентифицировать корректировку при последующем анализе данных.

4. Исправьте ошибки в учетных данных:

Внесите необходимые изменения в учетные данные согласно корректирующей записи. Убедитесь, что исправления выполнены правильно и полностью соответствуют причине корректировки. Если требуется изменить несколько учетных записей, укажите это в корректирующей записи и выполните все изменения последовательно.

5. Сверьтесь с бухгалтерскими правилами и нормами:

Перед окончательным завершением корректировки убедитесь, что все проведенные изменения соответствуют действующим бухгалтерским правилам и нормам. При необходимости проконсультируйтесь с юристом или специалистом в области бухгалтерии.

Правильная проведение корректировки имеет большое значение в бухгалтерии. Следуя описанным выше шагам, можно избежать ошибок и гарантировать достоверность финансовой отчетности.

Обязательные реквизиты счета-фактуры

Вот список обязательных реквизитов счета-фактуры:

1. Номер счета-фактуры и его дата

Счет-фактура должен иметь уникальный номер и указывать дату его выставления. Эти реквизиты помогают отследить и проверить каждую сделку.

2. Информация о продавце и покупателе

Счет-фактура должен содержать полные реквизиты продавца и покупателя, включая их наименование, адрес, контактные данные и ИНН. Эти реквизиты позволяют идентифицировать стороны сделки.

3. Детали товара/услуги

Каждый товар или услуга, указанные в счете-фактуре, должны содержать следующую информацию:

- наименование товара/услуги;

- количество;

- единица измерения;

- цена за единицу товара/услуги;

- сумма;

- налоги;

- общая сумма с учетом налогов.

4. Банковские реквизиты

Счет-фактура также должен содержать банковские реквизиты продавца и покупателя, включая наименование банка, адрес, номер счета и БИК. Эти реквизиты необходимы для осуществления платежей.

5. Подпись и печать

Счет-фактура обычно должен быть подписан продавцом и содержать его печать. Подпись и печать подтверждают подлинность документа.

Соблюдение этих обязательных реквизитов счета-фактуры является важным компонентом правильного оформления документа и позволяет установить легальность и легитимность сделки.

Журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж

Журнал учета полученных счетов-фактур

Журнал учета полученных счетов-фактур содержит записи о счетах-фактурах, полученных от поставщиков. Он включает следующую информацию:

- Номер и дата полученного счета-фактуры;

- Реквизиты поставщика, включая наименование, адрес и ИНН;

- Описание товара или услуги;

- Сумма, включая налоги;

- Данные о получении и оплате счета-фактуры.

Журнал учета полученных счетов-фактур необходим для контроля за правильностью расчетов с поставщиками, а также для подтверждения расходов и полученных услуг.

Журнал учета выставленных счетов-фактур

Журнал учета выставленных счетов-фактур содержит информацию о счетах-фактурах, выставленных покупателям или заказчикам. В него включаются следующие данные:

- Номер и дата выставленного счета-фактуры;

- Реквизиты покупателя, включая наименование, адрес и ИНН;

- Описание товара или услуги;

- Сумма, включая налоги;

- Данные о получении оплаты.

Журнал учета выставленных счетов-фактур помогает контролировать финансовые обязательства покупателей и отслеживать состояние расчетов с клиентами.

Книга покупок

Книга покупок содержит информацию о всех приобретенных организацией товарах или услугах. Она включает следующую информацию:

- Номер документа, подтверждающего поступление товара или услуги;

- Дата приобретения;

- Реквизиты поставщика, включая наименование, адрес и ИНН;

- Описание товара или услуги;

- Сумма, включая налоги.

Книга покупок необходима для контроля за приобретенными товарами, а также для проверки правильности расчетов с поставщиками и расходов организации.

Книга продаж

Книга продаж содержит информацию о реализации товаров или услуг организацией. В нее включаются следующие данные:

- Номер документа, подтверждающего реализацию товара или услуги;

- Дата реализации;

- Реквизиты покупателя, включая наименование, адрес и ИНН;

- Описание товара или услуги;

- Сумма продажи, включая налоги.

Книга продаж помогает отслеживать объем и структуру реализации товаров или услуг, а также контролировать состояние расчетов с покупателями.

Значение счета-фактуры для контрагентов

Основное значение счета-фактуры:

- Подтверждает факт поставки товаров или оказания услуги. Счет-фактура является основным документом, который подтверждает факт заключения и исполнения договора между контрагентами. Этот документ содержит информацию о количестве, стоимости и качестве товаров или услуг, а также указывает сроки и условия оплаты.

- Создает право на налоговый вычет. Используя счета-фактуры, контрагенты имеют возможность получить налоговый вычет в рамках установленных законодательством о налогах. Отчетность с использованием счетов-фактур позволяет снизить налоговые обязательства и увеличить прибыль предприятия.

- Обеспечивает контроль за исполнением обязательств. Счет-фактура является юридическим документом, который защищает интересы сторон договора и обеспечивает контроль за исполнением обязательств. Он фиксирует сроки и условия поставки товаров или оказания услуги, а также детально описывает объем и характеристики оказываемой услуги или поставляемого товара.

- Упрощает обмен информацией между контрагентами. Счет-фактура содержит всю необходимую информацию о договоре, поставке товара или оказании услуги. Это сокращает время и ресурсы, затрачиваемые на обмен информацией и упрощает взаимодействие между контрагентами.

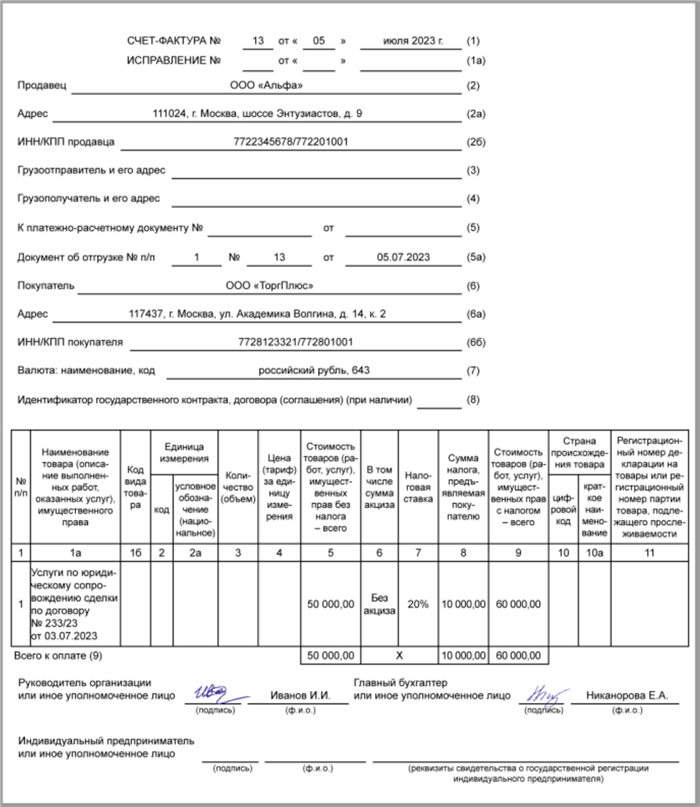

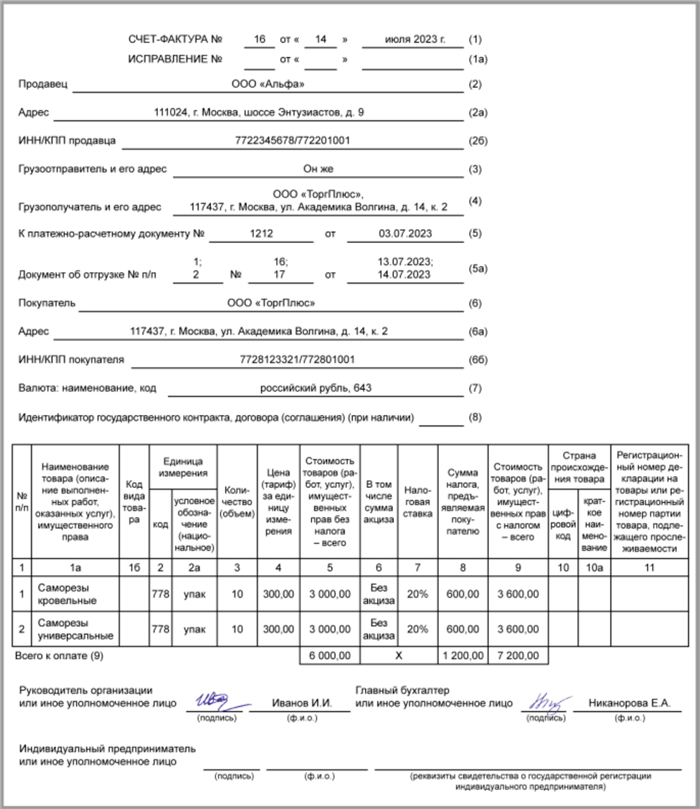

Пример счета-фактуры:

| № | Товар | Количество | Цена | Сумма |

|---|---|---|---|---|

| 1 | Ноутбук | 2 | 25 000 руб. | 50 000 руб. |

| 2 | Монитор | 1 | 10 000 руб. | 10 000 руб. |

| 3 | Клавиатура | 3 | 3 000 руб. | 9 000 руб. |

Счет-фактура имеет высокое значение для контрагентов, так как он является основой для расчетов и контроля финансовых операций и налоговых обязательств. Он подтверждает факт поставки товаров или оказания услуги, создает право на налоговый вычет, обеспечивает контроль за исполнением обязательств и упрощает обмен информацией между контрагентами. Точность и правильность заполнения счета-фактуры являются важными моментами, поскольку неправильные данные могут привести к проблемам при налоговом контроле и задержкам в расчетах.

Счет-фактура в электронной форме

Основные преимущества использования счета-фактуры в электронной форме:

- Удобство хранения и передачи информации. Электронные счета-фактуры могут быть легко сохранены на электронных носителях и переданы через сеть Интернет.

- Сокращение времени на обработку документов. Электронные формы счетов-фактур позволяют автоматизировать процесс их обработки и упростить контроль за выполнением финансовых операций.

- Сокращение затрат на печать и доставку. Отпадает необходимость в использовании бумаги и услугах доставки при использовании электронного формата счета-фактуры.

- Устранение возможностей подделки и потери документов. Электронные счета-фактуры обладают улучшенной защитой от подделок и потерь, благодаря использованию цифровой подписи и других средств защиты информации.

Требования к электронному счету-фактуре:

- Соответствие правилам формирования и обработки электронных документов. Электронный счет-фактура должен быть оформлен в соответствии с установленными стандартами и требованиями, чтобы быть правомерным документом.

- Наличие электронной подписи. Электронный счет-фактура должен быть подписан электронной подписью для обеспечения его юридической значимости и подтверждения подлинности информации.

- Отправка через специализированную платформу. Электронные счета-фактуры отправляются через специальные платформы, которые обеспечивают безопасность и конфиденциальность передачи данных.

Процедура использования счета-фактуры в электронной форме:

- Создание электронной формы счета-фактуры, включая необходимую информацию о продавце, покупателе, товаре или услуге.

- Подписание электронного счета-фактуры электронной подписью, подтверждающей подлинность и целостность информации.

- Отправка электронного счета-фактуры через специализированную платформу или посредством электронной почты.

- Получение и обработка электронного счета-фактуры со стороны покупателя или получателя услуги.

- Хранение электронных счетов-фактур в соответствии с требованиями законодательства, обеспечивая доступность и сохранность информации.

Использование счета-фактуры в электронной форме упрощает процессы обмена информацией и повышает эффективность учета финансовых операций. Это удобное и безопасное средство, которое помогает сократить затраты и снизить риски в бизнесе.

Назначение счета-фактуры и его реквизиты

Основное назначение счета-фактуры

- Подтверждение поставки товаров или оказания услуг. Счет-фактура узаконивает факт совершенной сделки между продавцом и покупателем.

- Учет и отчетность. Счет-фактура является основным документом для учета товаров и услуг, а также налоговой отчетности перед налоговыми органами.

- Основание для вычета налогов. Для юридических лиц счет-фактура позволяет получить вычеты по НДС, входящим налогам и другим налоговым льготам.

Реквизиты счета-фактуры

Счет-фактура содержит следующие реквизиты:

- Номер и дата – уникальный номер и дата выписки счета-фактуры, которые позволяют установить порядок их выписки и использования.

- Наименование продавца и покупателя – полные юридические наименования с указанием места нахождения и контактной информации (адреса, телефоны, электронная почта).

- ИНН и КПП – индивидуальный номер налогоплательщика и код причины постановки на учет в налоговой службе.

- Банковские реквизиты – реквизиты банковских счетов продавца и покупателя для осуществления расчетов.

- Содержание поставки – описание товаров или оказываемых услуг в достаточном объеме для их однозначной идентификации.

- Суммы – стоимость товаров или услуг, указание налогов и итоговая сумма к оплате.

- Подпись – подпись руководителя продавца и покупателя или уполномоченных лиц.

Значимость реквизитов счета-фактуры

Корректно заполненные реквизиты счета-фактуры важны для правильной формирования отчетности и учета товаров и услуг. Неправильное заполнение может привести к проблемам с налоговыми органами или потере возможности получить налоговые вычеты. Также, указание точных реквизитов способствует быстрому и безошибочному осуществлению расчетов между сторонами сделки.

Счет-фактура играет ключевую роль в коммерческих отношениях и налоговом учете. Его реквизиты содержат информацию о сторонах сделки, условиях поставки и оплаты, а также суммах и налогах. Корректное заполнение реквизитов счета-фактуры является основным условием для правильной отчетности и получения налоговых вычетов.

Общие сведения о счет-фактуре

Счет-фактура выполняет несколько важных функций:

- Информационная функция: счет-фактура содержит подробную информацию о товарах или услугах, включая их количество, стоимость, наименование и другие характеристики. Это позволяет покупателю убедиться в правильности и полноте предоставленных услуг или переданных товаров.

- Документарная функция: счет-фактура является официальным документом, подтверждающим сделку между продавцом и покупателем. Она служит основанием для проведения бухгалтерских расчетов и споров в случае возникновения разногласий.

- Бухгалтерская функция: счет-фактура используется для учета выполненных работ или переданных товаров, а также для расчета налогов и отчетности перед налоговыми органами.

Основные элементы счет-фактуры

Счет-фактура содержит следующие основные элементы:

- Реквизиты: на счет-фактуре указываются реквизиты продавца и покупателя, включая наименование организации, юридический и почтовый адреса, контактные данные.

- Данные о товарах или услугах: на счет-фактуре указываются наименование товаров или услуг, их количество, цена за единицу, сумма платежа.

- Номер и дата выставления счета-фактуры: каждому счету-фактуре присваивается уникальный номер и указывается дата его выставления.

- Налоговая информация: на счете-фактуре указывается сумма налога и его ставка.

- Подписи и печати: счет-фактура подписывается уполномоченными представителями продавца и покупателя, а также заверяется печатями организаций.

Преимущества использования счета-фактуры

Использование счета-фактуры имеет ряд преимуществ:

- Законность: счет-фактура является официальным документом, соответствующим законодательству и требованиям налоговых органов.

- Прозрачность: счет-фактура предоставляет полную информацию о сделке, что позволяет участникам сделки контролировать и проверять ее.

- Учетная и бухгалтерская отчетность: счет-фактура используется для учета и отчетности, что способствует ведению правильной и точной бухгалтерии.

- Контроль за налогообложением: счет-фактура позволяет вести контроль за уплатой налогов и предоставлять налоговым органам соответствующую отчетность.

- Упрощение процесса оплаты: счет-фактура облегчает процесс оплаты товаров или услуг, так как в нем указаны все необходимые данные для оплаты.

Счет-фактура является важным документом, который выполняет информационные, документарные и бухгалтерские функции. Он содержит реквизиты продавца и покупателя, данные о товарах или услугах, номер и дату выставления счета-фактуры, налоговую информацию, а также подписи и печати. Использование счета-фактуры обеспечивает законность, прозрачность, учетную и бухгалтерскую отчетность, контроль за налогообложением и упрощение процесса оплаты.

Склонение по падежам

В русском языке существуют шесть падежей, которые определяют форму слова в предложении. Падежи позволяют выразить отношения между словами и указать их роль в предложении.

Ниже приведена таблица с примерами склонений по падежам:

| Падеж | Примеры склонений |

|---|---|

| Именительный | собак (кто? что?) |

| Родительный | собак<и> (кого? чего?) |

| Дательный | собак<е> (кому? чему?) |

| Винительный | собак<у> (кого? что?) |

| Творительный | собак<ой> (кем? чем?) |

| Предложный | собак<е> (о ком? о чем?) |

Склонение по падежам применяется не только к существительным, но и к прилагательным, местоимениям и числительным. Важно помнить, что склонение может варьироваться в зависимости от рода, числа и падежа слова.

- Именительный падеж используется для обозначения подлежащего в предложении. Например: «Собака бежала по улице».

- Родительный падеж указывает на принадлежность или отсутствие чего-либо. Например: «У меня нет собаки».

- Дательный падеж выражает адресата или получателя. Например: «Я подарил собаке кость».

- Винительный падеж указывает на прямое дополнение в предложении. Например: «Я видел собаку в парке».

- Творительный падеж используется для обозначения средств или способа. Например: «Я ходил с собакой на прогулку».

- Предложный падеж выражает место или обстоятельства. Например: «Собака бежала по улице».

Знание склонения по падежам позволяет грамотно строить предложения и избегать ошибок в русском языке. Также это важно при заполнении документов и составлении текстов.

Часто задаваемые вопросы о счет-фактуре

Что представляет собой счет-фактура?

Счет-фактура – это официальный документ, который выставляется продавцом покупателю в случае, когда выполняется поставка товаров или оказание услуг. Он содержит информацию о стоимости товаров или услуг, налоговой базе, сумме налога и других необходимых реквизитах. Выставление счета-фактуры является обязательным требованием закона в некоторых случаях.

Какова роль счета-фактуры в бизнесе?

Счет-фактура играет важную роль в бизнесе и имеет несколько функций:

- Оформление поставки товаров или оказания услуг.

- Регулирование налоговых обязательств.

- Документирование финансовых операций.

- Предоставление доказательств в случае проверки со стороны налоговых органов.

Какие данные должны быть указаны в счете-фактуре?

Счет-фактура должен содержать следующую информацию:

- Наименование и адрес продавца и покупателя.

- Идентификационный номер налогоплательщика продавца и покупателя.

- Дата выписки счета-фактуры.

- Описание товаров или услуг.

- Количество и стоимость товаров или услуг.

- Сумма налога.

- Общая сумма к оплате.

Какие требования существуют к оформлению счета-фактуры?

Оформление счета-фактуры должно соответствовать определенным требованиям. Вот некоторые из них:

- Счет-фактура должен быть выписан на бланке с уникальным номером.

- Все данные в счете-фактуре должны быть четко указаны и достоверны.

- Счет-фактура должен быть подписан и заверен печатью продавца.

- Допустимы электронные варианты счета-фактуры, если они соответствуют требованиям закона.

Когда следует выставлять счет-фактуру?

Выставление счета-фактуры зависит от типа операции. Вот несколько случаев, когда счет-фактура должен быть выписан:

- При поставке товаров или оказании услуг коммерческим организациям.

- При экспорте товаров за пределы страны.

- При внутренних поставках товаров при определенных условиях.

- При нулевой ставке налога.

Каким образом счет-фактура используется для налогового учета?

Счет-фактура служит основой для налогового учета и подтверждает финансовые операции, связанные с поставкой товаров или оказанием услуг. Он используется налоговыми органами для проверки и контроля налоговых обязательств.

Что делать, если произошла ошибка в счете-фактуре?

Если вы заметили ошибку в счете-фактуре, то вам следует связаться с продавцом и запросить исправление. Он может выписать новый счет-фактуру с правильной информацией или предоставить дополнительные документы для подтверждения ошибки.

Внимательное оформление и правильное заполнение счета-фактуры являются важными аспектами бухгалтерии и налогового учета. Надеемся, что эта статья помогла вам разобраться в некоторых вопросах, связанных с счетом-фактурой.

Как указывать стоимость?

1. Определение единицы измерения

Перед указанием стоимости необходимо определить, в какой единице измерения будет выражена стоимость товара или услуги. Например, это может быть в рублях, долларах, евро и т.д.

2. Указание цены за единицу

Нужно указать цену за единицу товара или услуги. Это может быть цена за штуку, килограмм, метр и т.д. При необходимости можно использовать дополнительные указания, например, «за 1 кг», «за 1 м» и т.д.

3. Подсчет общей стоимости

Далее следует указать количество единиц товара или услуги и произвести подсчет общей стоимости. Это можно сделать путем умножения цены за единицу на количество единиц.

4. НДС

Если товар или услуга облагается НДС, необходимо указать его размер. Например, «включая НДС 20%».

5. Итоговая стоимость

Окончательно указывается итоговая стоимость товара или услуги, включая НДС. Это может быть сумма с НДС или сумма без НДС, в зависимости от договоренностей с заказчиком.

Пример указания стоимости:

| Наименование | Количество | Цена за единицу | Стоимость |

|---|---|---|---|

| Товар 1 | 10 шт. | 100 руб. | 1000 руб. |

| Товар 2 | 5 кг | 200 руб./кг | 1000 руб. |

| Услуга 1 | 2 часа | 500 руб./час | 1000 руб. |

В итоге, правильное указание стоимости в счете-фактуре является важным шагом при оформлении документов. Следуя указанным рекомендациям и составляя детальные таблицы с указанием цены за единицу и общей стоимости, можно избежать ошибок и упростить процесс взаимодействия с заказчиком.

Какие реквизиты указываются для счет-фактуры?

1. Реквизиты продавца:

- Наименование продавца: полное наименование организации, указывается в соответствии с учредительными документами.

- ИНН и КПП продавца: индивидуальный налоговый номер и код причины постановки на учет.

- Юридический адрес: официальный адрес регистрации организации.

- Банковские реквизиты: наименование и реквизиты банка, в котором открыт расчетный счет продавца.

2. Реквизиты покупателя:

- Наименование покупателя: полное наименование организации, указывается в соответствии с учредительными документами.

- ИНН и КПП покупателя: индивидуальный налоговый номер и код причины постановки на учет.

- Юридический адрес: официальный адрес регистрации организации.

3. Реквизиты счета-фактуры:

- Номер и дата счета-фактуры: уникальный номер и дата составления документа.

- Статус счета-фактуры: указывается, является ли документ оригиналом или его копией.

- Основание: указывается основание для выставления счета-фактуры (договор, счет, накладная и т.д.).

4. Реквизиты товара или услуги:

- Наименование товара или услуги: полное и точное наименование товара или услуги, в соответствии со справочником.

- Количество и единица измерения: количество товара или услуги и единица измерения (штуки, килограммы, метры и т.д.).

- Цена за единицу и стоимость товара или услуги: указывается цена за единицу товара или услуги и общая стоимость.

5. Реквизиты платежа:

- Сумма платежа: общая сумма без учета налогов и сборов.

- Налоговые ставки и суммы налогов: указываются налоговые ставки и суммы налогов, включенных в стоимость товара или услуги.

- Общая сумма к оплате: итоговая сумма, включая стоимость товара или услуги и налоги.

Указание всех необходимых реквизитов на счет-фактуре является важным условием корректного оформления документа и его правовой силы.

Когда счет-фактура не требуется?

Счет-фактура не требуется в некоторых случаях:

- Если товар или услуга, по которым осуществляется расчет, не подлежит обложению НДС. Например, это может быть случай, когда услуги оказываются в рамках передачи прав на объекты интеллектуальной собственности или в случае экспорта товаров.

- Если поставщик или получатель статус плательщика НДС отсутствует или приостановлен.

- Если сумма операции не превышает установленного законодательством порога осуществления расчетов с использованием счета-фактуры.

- Если операция осуществляется между лицами, участвующими в консолидированной группе налогоплательщиков.

Итак, счет-фактура – это важный документ, который облегчает процесс учета и контроля расчетов по НДС. Он необходим в большинстве случаев, однако есть исключения, когда его использование не требуется. Важно помнить, что строгое соблюдение требований законодательства по составлению и оформлению счетов-фактур поможет избежать возможных ошибок и проблем с налоговыми органами.