Статья 270 Налогового кодекса РФ устанавливает основные требования и принципы заполнения декларации по налогу на прибыль. Данная статья является важным руководством для предпринимателей и организаций при подаче отчетности в налоговые органы. В декларации необходимо указать все доходы и расходы, а также соблюсти требования по предоставлению дополнительных документов и отчетности. От правильного составления и подачи декларации зависит уплата налогов и избежание штрафных санкций.

Есть ли налоги, уменьшающие налоговую базу

В налоговой системе существуют налоги, которые позволяют уменьшить налоговую базу, тем самым снижая общую сумму налога, подлежащую уплате. Рассмотрим некоторые из них:

1. Налоговые вычеты

Налоговые вычеты — это определенные суммы, которые можно вычесть из доходов или расходов для целей налогообложения. Они позволяют уменьшить налогооблагаемую базу и, соответственно, уменьшить сумму налога. Например, вычеты на детей или на учебу позволяют сократить налог на определенную сумму.

2. Амортизация

Амортизация — это систематическое распределение стоимости активов на протяжении их срока службы. Амортизационные расходы уменьшают налогооблагаемую базу и позволяют снизить сумму налога на прибыль. Это особенно актуально для предприятий, которые имеют большое количество долгосрочных активов.

3. Расходы на научно-исследовательскую и опытно-конструкторскую деятельность

Расходы на научно-исследовательскую и опытно-конструкторскую деятельность позволяют уменьшить налоговую базу. В России эти расходы могут быть учтены при определенных условиях и ограничениях и позволяют снизить налог на прибыль. Такие расходы могут включать затраты на научные исследования, разработку новых товаров и технологий.

4. Возмещение убытков

Возмещение убытков — это особый механизм, который позволяет уменьшить налоговую базу на сумму убытка, понесенного в предыдущих периодах. Возмещение убытков может быть предусмотрено законодательством и дает возможность компании снизить сумму налога на прибыль.

Таким образом, в налоговой системе есть налоги, которые позволяют уменьшить налоговую базу и снизить сумму налога. Налоговые вычеты, амортизация, расходы на научно-исследовательскую и опытно-конструкторскую деятельность, а также возмещение убытков — это некоторые из инструментов, которые могут быть использованы для этой цели.

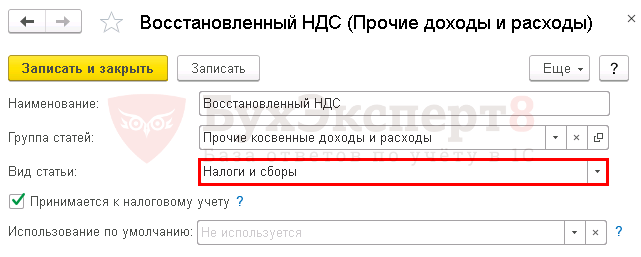

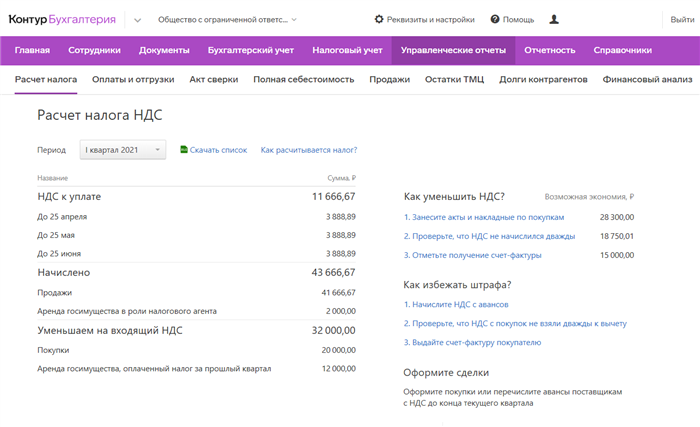

Налог на добавленную стоимость

Основные принципы налога на добавленную стоимость:

- Принцип территориального применения – налог уплачивается в Российской Федерации при осуществлении операций на её территории;

- Принцип объекта налогообложения – налогом облагается стоимость товаров и услуг, переданных в ходе предпринимательской деятельности;

- Принцип обратной выплаты – платежи по налогу на добавленную стоимость учитываются в составе исходящего налога, уплачиваемого покупателями;

- Принцип невозмещаемости – уплаченный налог не может быть возвращен кредитору;

- Принцип накопительной налоговой ответственности – налог уплачивается покупателями в каждом этапе производства и сбыта товаров и услуг.

Ставки налога на добавленную стоимость:

| Группа товаров и услуг | Ставка налога, % |

|---|---|

| Основная группа товаров | 20 |

| Социально-значимые товары | 10 |

| Льготные товары и услуги | 0 |

Преимущества налога на добавленную стоимость:

- Широкая база налогообложения – налог облагает большой спектр товаров и услуг, что обеспечивает стабильные поступления в бюджет;

- Простота расчета и уплаты – налог на добавленную стоимость является относительно простым для исчисления и уплаты;

- Прозрачность системы – покупатели ясно видят стоимость товаров и услуг, а также налоговую составляющую;

- Стимулирование предоставления счетов-фактур – для получения налоговых вычетов, предприятия должны предоставлять счета-фактуры, что обеспечивает более прозрачные и контролируемые процессы.

Ответственность за нарушение правил налога на добавленную стоимость:

За нарушение требований закона о налоге на добавленную стоимость предусмотрены административные и уголовные ответственности. Административное наказание может включать штрафы или приостановление деятельности. Уголовная ответственность возможна в случае существенного нанесения ущерба бюджету или использования фиктивных операций.

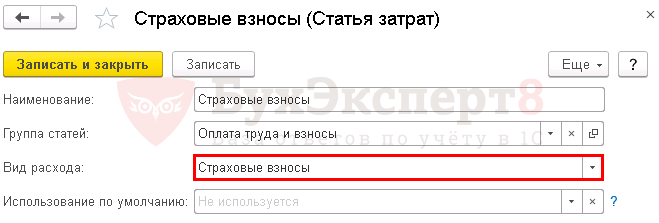

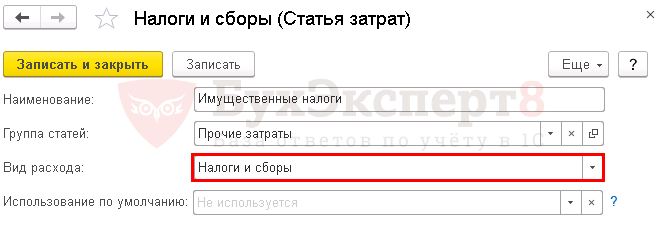

Учет в 1С

Преимущества учета в 1С:

- Автоматизация процессов — 1С позволяет автоматизировать основные этапы бухгалтерии, такие как формирование первичных документов, учет операций, составление отчетности и многое другое. Это сокращает вероятность ошибок и упрощает процесс учета.

- Удобство работы — интерфейс 1С интуитивно понятен и прост в использовании. В программе предусмотрены различные инструменты для удобства работы с данными, такие как поиск, фильтры, сортировка и др. Возможность настраивать интерфейс под свои потребности позволяет сделать работу еще более удобной и эффективной.

- Гибкость настроек — программное обеспечение 1С предлагает широкие возможности по настройке учетных систем под требования конкретной организации. Настройка счетов, регистров и аналитики позволяет вести учет в соответствии с особенностями деятельности компании и требованиями законодательства.

- Отчетность — 1С предоставляет возможность формирования различных отчетов и аналитических данных, как обязательных для представления в налоговые органы, так и внутренних. Учет в программе позволяет оперативно получать необходимые отчеты и анализировать финансовое состояние организации.

Учет в 1С и статья 270 НК РФ:

Статья 270 Налогового кодекса РФ регулирует порядок учета расходов, связанных с исполнением обязательств, учет резервов и курсовых разниц при определении налогооблагаемой прибыли организации. При ведении учета в 1С возможно использование модулей, которые учитывают требования данной статьи. Например, можно настроить систему на автоматический учет амортизации и резервов на сомнительные долги, что позволит сократить время и усилия, затрачиваемые на учет этих операций.

Конвертация валют в учете в 1С:

Ведение учета в 1С позволяет учесть операции в различных валютах и осуществлять конвертацию валютных сумм. Это актуально в случае, когда организация ведет операции с иностранными партнерами или имеет филиалы за рубежом. 1С предоставляет возможности для автоматической конвертации и расчета курсовых разниц, что позволяет корректно отражать в учете операции с разными валютами.

Учет в 1С является эффективным инструментом для ведения учета и формирования отчетности в организации. Программное обеспечение позволяет автоматизировать процессы, учитывать требования налогового законодательства и получать необходимые отчеты. Учет в 1С позволяет сэкономить время и усилия, затрачиваемые на учетную работу, и обеспечить точность и надежность ведения бухгалтерии.

Налог на имущество: обзор и основные принципы

Важно отметить, что налог на имущество включает в себя как недвижимое, так и движимое имущество. Основой для начисления данного налога служит кадастровая стоимость имущества, определенная соответствующими органами. Налоговая база для юридических лиц включает в себя все виды имущества, в то время как для физических лиц налоговая база может быть снижена на определенные виды имущества.

Порядок уплаты налога на имущество предусматривает взимание его в регулярном порядке – ежегодно в заданное законодательством время. Юридические лица обязаны уплачивать налог как доходную позицию, в то время как для физических лиц этот налог выступает в качестве имущественной статьи расходов.

Подведение итогов

Таким образом, налог на имущество представляет собой важный источник доходов для муниципальных органов. Он облагает имущество юридических и физических лиц, находящееся на территории РФ, и взимается в регулярном порядке. Уплата этого налога является обязательной для всех собственников имущества в соответствии с законодательством. Поступающие средства от налога на имущество используются муниципалитетами для финансирования социальных программ и внутреннего развития территории.