Вопрос о возможности платить налоги частями очень актуален для многих граждан. В данной статье мы рассмотрим различные аспекты данного вопроса и узнаем, какие условия необходимо соблюдать, чтобы воспользоваться этой опцией.

Почему могут отказать в предоставлении рассрочки?

1. Отсутствие уважительных причин

Один из основных критериев для предоставления рассрочки при уплате налогов — наличие уважительных причин. Например, если предприниматель столкнулся с финансовыми проблемами или временными трудностями, налоговый орган может рассмотреть его заявку. Однако, если у налогоплательщика нет весомых оснований для получения рассрочки, его запрос может быть отклонен.

2. Невыполнение условий рассрочки

В случае, если налоговый орган уже предоставил рассрочку на уплату налогов, но налогоплательщик не выполнил обязательства по погашению задолженности, налоговый орган может отказать в дальнейшем продлении рассрочки. При несоблюдении условий рассрочки, налогоплательщик становится ненадежным плательщиком и может потерять право на дальнейшие льготы.

3. Несвоевременное обращение

Важным условием для предоставления рассрочки является своевременное обращение к налоговому органу с соответствующей заявкой. Если налогоплательщик не обратился вовремя или пропустил установленный срок, налоговый орган может отказать в предоставлении рассрочки. Однако, в некоторых случаях возможно обращение с поздней заявкой при наличии уважительных причин, таких как тяжелое заболевание или форс-мажорные обстоятельства.

4. Несоответствие всем требованиям

Для получения рассрочки налогоплательщик должен соответствовать определенным требованиям и условиям, установленным законодательством и налоговым органом. Если налогоплательщик не выполняет все требования или не предоставляет необходимые документы, его заявка может быть отклонена. Также возможны случаи, когда налогоплательщик не выполнил все ранее заключенные договоренности с налоговым органом, что также может стать основанием для отказа в рассрочке.

Важно помнить, что решение о предоставлении рассрочки принимается налоговым органом на основе оценки конкретной ситуации. В каждом случае решение может быть индивидуальным и зависит от множества факторов. Поэтому, при обращении за рассрочкой необходимо предоставить все необходимые документы и объяснить причины, по которым вы просите рассрочку.

Как получить рассрочку?

Условия получения рассрочки:

- Отсутствие задолженности по налогам и сборам на момент обращения;

- Предоставление мотивированного заявления о необходимости рассрочки;

- Утверждение налоговым органом возможности предоставить рассрочку.

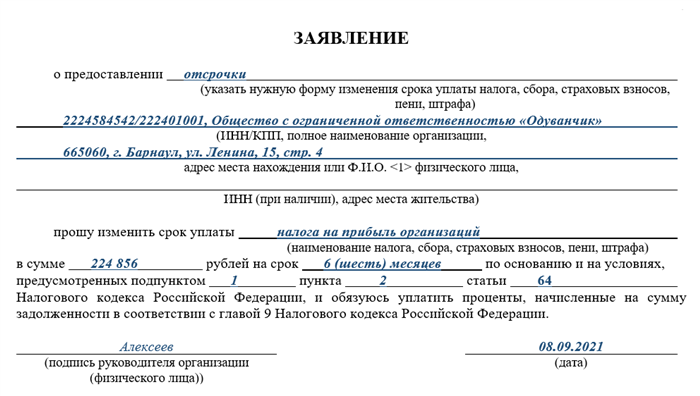

Шаги для получения рассрочки:

- Составление мотивированного заявления о необходимости рассрочки с указанием причин и сроков;

- Обращение в налоговую инспекцию с заявлением;

- Предоставление необходимых документов (расчеты, справки и т.д.), подтверждающих заявленные факты и обосновывающих необходимость рассрочки;

- Рассмотрение заявления налоговым органом и принятие решения о возможности предоставления рассрочки;

- Подписание рассрочки и ее условий (сроков, размера платежей, процентной ставки и т.д.);

- Оплата налогов в соответствии с условиями рассрочки;

- Контроль со стороны налогового органа за своевременным исполнением обязательств по рассрочке.

Преимущества получения рассрочки:

- Снижение финансовой нагрузки на налогоплательщика за счет распределения платежей на более длительный срок;

- Возможность погасить налоговую задолженность без применения санкций (пени, штрафы);

- Поддержка предпринимателей и граждан в период временных трудностей;

- Установление сроков и размеров платежей в соответствии с финансовыми возможностями налогоплательщика.

Важно помнить: получение рассрочки не освобождает от обязанности полностью выплатить налоговую задолженность, а лишь предоставляет возможность снизить финансовую нагрузку и распределить ее на более длительный период.

Что будет, если не оплатить автошколу вовремя?

1. Задолженность перед автошколой

Неоплата автошколы может привести к накоплению задолженности. Вам могут начислить пени и штрафы за просрочку платежей. Если сумма задолженности будет значительной, автошкола может обратиться в суд или передать вашу задолженность коллекторскому агентству.

2. Блокировка дальнейшего обучения

Автошкола имеет право заблокировать дальнейшее обучение, если у вас имеются задолженности. Это означает, что вы не сможете посещать занятия и принимать участие в практических занятиях на дороге.

3. Запрет на сдачу экзаменов

Если вы не оплатите автошколу вовремя, вам могут запретить сдачу практических и теоретических экзаменов. Это станет преградой для получения водительского удостоверения.

4. Проблемы с получением водительского удостоверения

Невыплата автошколы может привести к задержке или отказу в выдаче водительского удостоверения. Учреждение, выдающее водительские удостоверения, может требовать доказательства полной оплаты услуг автошколы перед выдачей документа.

5. Уголовная ответственность

В случае неисполнения обязательств по оплате автошколы, автошкола может обратиться в правоохранительные органы. В результате, вы можете столкнуться с уголовной ответственностью за невыполнение обязательств и уклонение от исполнения судебных решений.

Как видно из вышеизложенного, неоплата автошколы может привести к серьезным проблемам и негативным последствиям. Поэтому рекомендуется оплачивать услуги автошколы вовремя и избегать возможных проблем в будущем.

Как быстро оплатить налоги через Сбербанк Онлайн

Шаг 1: Войти в систему Сбербанк Онлайн

Для начала необходимо зайти в систему Сбербанк Онлайн, используя логин и пароль. Если вы еще не зарегистрированы, необходимо зарегистрироваться на сайте банка.

Шаг 2: Выбрать раздел «Оплата налогов»

После входа в систему необходимо найти раздел «Оплата налогов» в меню и выбрать его. Обычно этот раздел находится в категории «Платежи» или «Налоги и сборы».

Шаг 3: Указать реквизиты платежа

В открывшемся разделе «Оплата налогов» необходимо указать реквизиты платежа. Обычно требуется указать следующую информацию:

- ОКТМО — код территориального органа, куда выплачиваются налоги;

- Период налогообложения — за какой период производится оплата налогов;

- Статья налогового кодекса — на основании какой статьи производится оплата налогов.

Шаг 4: Подтвердить платеж

После заполнения реквизитов платежа необходимо подтвердить его. Для этого нужно внимательно проверить указанную информацию и нажать кнопку «Подтвердить платеж».

Шаг 5: Оплатить налоги

После подтверждения платежа необходимо выбрать способ оплаты: с карты или со счета. После выбора способа оплаты следуйте инструкциям на экране для завершения процедуры оплаты налогов.

Оплата налогов через Сбербанк Онлайн — простой и удобный способ, который позволяет сэкономить время и силы при оплате налогов. Благодаря системе Сбербанк Онлайн можно забыть о походах в банк и долгих очередях, достаточно иметь доступ в интернет и следовать представленным инструкциям. Таким образом, вы сможете быстро и без проблем оплатить налоги в удобное для вас время.

Кому отсрочку и рассрочку не дадут

Юридические лица с определенными нарушениями

Отсрочка и рассрочка на уплату налогов не предоставляется юридическим лицам, которые имеют нарушения в сфере налогообложения. К таким нарушениям относятся:

- несвоевременная уплата налогов;

- непредставление отчетности в налоговые органы;

- неправильное определение базы налогообложения;

- предоставление ложных сведений;

- создание фиктивных предприятий;

- другие нарушения, зафиксированные налоговыми органами.

Если юридическое лицо совершило хотя бы одно из вышеперечисленных нарушений, оно не имеет права на получение отсрочки или рассрочки платежей.

Физические лица, состоящие на учете в налоговой инспекции

Отсрочка или рассрочка платежей также не предоставляется физическим лицам, которые состоят на учете в налоговой инспекции. Это в основном связано с тем, что налоговая инспекция тщательно контролирует финансовое состояние таких лиц и предоставляет им индивидуальные льготы и условия для уплаты налогов.

Должники, имеющие просроченную задолженность по налогам

Лица, у которых имеется просроченная задолженность по налогам, не могут рассчитывать на отсрочку или рассрочку платежей. Для получения такой льготы необходимо иметь положительную кредитную историю и отсутствие долгов перед налоговыми органами.

Нерезиденты

Нерезиденты — иностранные лица и организации, не имеют права на получение отсрочки или рассрочки платежей в Российской Федерации. Они обязаны уплачивать налоги в полном объеме и в установленный срок.

Таким образом, отсрочка и рассрочка платежей по налогам не предоставляется юридическим лицам с нарушениями, физическим лицам, состоящим на учете в налоговой инспекции, должникам с просроченной задолженностью по налогам и нерезидентам.

Можно ли на Валберис оплатить частями?

Процесс оплаты налога на Валберис

На Валберис, платежная система, предоставляется возможность оплатить налог посредством банковского перевода или электронных платежей. Конкретные способы оплаты зависят от страны и налоговых правил, действующих в вашем регионе.

Возможность оплаты налога частями

На Валберис сам по себе нет специальной функции для оплаты налога частями. Однако, в некоторых случаях, государственные налоговые службы могут предлагать различные программы, которые позволяют рассрочить платежи налога.

Программы рассрочки платежей могут быть доступны для отдельных лиц с финансовыми проблемами или бизнесов, которые испытывают временные трудности. Для участия в таких программах может потребоваться предоставление дополнительной информации и соблюдение определенных условий.

Преимущества и недостатки оплаты налога частями

Оплата налога частями может иметь свои преимущества и недостатки:

- Преимущества:

- Распределение финансовой нагрузки на небольшие части;

- Большая гибкость в управлении денежными потоками;

- Сокращение возможности просрочки платежей.

- Недостатки:

- Возможность начисления процентов или штрафов за рассрочку;

- Некоторые ограничения и требования для участия в программе рассрочки;

- Дополнительные временные и финансовые затраты на управление рассрочкой.

Контакт с Государственной налоговой службой

Если вы заинтересованы в возможности оплаты налога частями на Валберис, рекомендуется связаться с местным представительством государственной налоговой службы. Там вы сможете получить подробную информацию о доступных программ рассрочки, условиях участия и требуемых документах.

Помните, что оплата налогов — это ваше законное обязательство, и не уплата может привести к штрафам и другим неблагоприятным последствиям. Если у вас возникли финансовые трудности, свяжитесь с налоговой службой, чтобы узнать о возможностях рассрочки платежей.

Сколько времени занимает перевод по реквизитам между банками?

Когда вам необходимо перевести деньги на банковский счет получателя в другом банке, время, в течение которого перевод будет обработан, может быть важным фактором. Время, которое занимает перевод по реквизитам между банками, зависит от нескольких факторов, таких как тип перевода, способ отправки и приема денежных средств.

Опции перевода денежных средств

При осуществлении банковского перевода есть несколько опций, которые могут повлиять на время, необходимое для завершения операции:

- Обычный перевод: Обычный банковский перевод может занять от нескольких часов до нескольких дней в зависимости от банковской системы и страны получателя. В большинстве случаев этот тип перевода требует дополнительного времени на обработку и проверку информации.

- Экспресс-перевод: Экспресс-переводы обычно выполняются в течение нескольких часов или даже в реальном времени. Этот вид перевода может быть достигнут благодаря использованию платежных систем, таких как система мгновенных платежей.

- Международный перевод: Международные переводы, особенно те, которые выполняются в разных валютах, могут занимать больше времени, чем внутренние переводы. Время завершения перевода может быть продлено ввиду необходимости прохождения дополнительной бюрократии и проверки соответствия международным требованиям.

Процесс обработки перевода между банками

Точное время, необходимое для перевода по реквизитам между банками, может быть разным в каждом конкретном случае. Однако, общий процесс обработки перевода, который происходит между банками, может быть следующим:

- Отправитель заполняет заявление о переводе и предоставляет необходимую информацию о получателе и реквизитах его банка.

- Отправительский банк обрабатывает заявление и проверяет достоверность предоставленной информации.

- Отправительский банк инициирует передачу денежных средств по системе переводов между банками.

- Получательский банк получает информацию о переводе и проводит внутреннюю обработку данных.

- Когда перевод достигает получателя, деньги зачисляются на его банковский счет.

Время перевода между банками в зависимости от банковской системы

Каждая банковская система имеет свои сроки обработки и передачи перевода, поэтому время, необходимое для осуществления перевода между банками, может отличаться:

| Банковская система | Сроки обработки перевода |

|---|---|

| Национальная система банковских переводов | От нескольких часов до нескольких дней |

| Международная система банковских переводов | От нескольких часов до нескольких дней, в зависимости от страны получателя |

| Система мгновенных платежей | В реальном времени или в течение нескольких часов |

Итак, время, необходимое для перевода по реквизитам между банками, зависит от нескольких факторов, включая тип перевода, способ отправки и приема денежных средств, а также банковскую систему, используемую для осуществления операции. Имейте в виду, что в некоторых случаях могут возникнуть задержки из-за банковских праздников, технических проблем или других внешних факторов.

Выплаты по НДС

Выплаты по НДС состоят из двух компонентов:

1. Возмещение НДС

Возмещение НДС предусматривает возврат налога предприятиям, у которых сумма вычетов по НДС превышает сумму начисленного налога. Возможность получения возмещения НДС появляется у компаний, у которых деятельность связана с осуществлением права на вычет НДС по приобретаемым товарам и услугам.

- Сумма возмещения НДС определяется в результате перерасчета вычета НДС, осуществляемого налогоплательщиком.

- Возмещение НДС может быть осуществлено как наличными деньгами, так и в безналичной форме перечисления на расчетный счет налогоплательщика.

- Порядок и условия возмещения НДС устанавливаются федеральным законодательством и регулирующими документами.

2. Уплата НДС

Уплата НДС происходит при продаже товара или оказании услуги. Налог удерживается суммы продажи и уплачивается в бюджет государства в установленные сроки.

Основные моменты, которые следует знать о уплате НДС:

- НДС включается в цену товара или услуги и является обязательной составляющей.

- Уплата НДС происходит путем перечисления налоговых платежей в государственный бюджет.

- Порядок и условия уплаты НДС регулируются законодательством и распоряжением налоговых органов.

- Сроки уплаты НДС устанавливаются законодательством с учетом ресурсов и возможностей налогоплательщика.

| Параметр | Возмещение НДС | Уплата НДС |

|---|---|---|

| Назначение | Возврат налога предприятиям | Уплата налога в бюджет государства |

| Информация | Вычеты по НДС превышают начисленный налог | НДС включен в стоимость товаров и услуг |

| Регулирование | Законодательство и регулирующие документы | Законодательство и распоряжение налоговых органов |

Возмещение НДС и уплата НДС являются взаимосвязанными процессами, осуществляемыми налогоплательщиками в соответствии с требованиями законодательства и налоговой практики.

Налог на прибыль

Основные характеристики налога на прибыль

- Ставка налога: в России стандартная ставка налога на прибыль составляет 20%. Однако для некоторых категорий компаний и отраслей устанавливаются преференциальные ставки, например, для инновационных предприятий или субъектов малого и среднего предпринимательства.

- Периодичность уплаты: налог на прибыль обычно уплачивается ежеквартально. При этом организации и ИП должны подавать налоговую декларацию, в которой указывают сумму полученной прибыли и размер налога.

- Налоговая база: налоговая база по налогу на прибыль определяется как разница между доходами и расходами организации. При этом учитываются различные налоговые льготы и отчисления в социальные фонды.

Возможность платить налог на прибыль частями

Возможность платить налог на прибыль частями зависит от установленных законодательством правил. В России организации и ИП могут осуществлять рассрочку или разделение налогового платежа на несколько частей в случае, если возникли временные трудности с обеспечением финансовой устойчивости и уплатой налогов. Однако для этого необходимо получить согласование с налоговыми органами и предоставить достаточные обоснования.

Преимущества платы налога на прибыль частями:

- Снижение финансовой нагрузки в период временных трудностей.

- Возможность сохранить финансовую устойчивость организации или ИП.

- Поддержка со стороны налоговых органов в случае рассрочки или разделения платежа.

Налог на прибыль является одним из ключевых пунктов финансовой деятельности организаций и ИП. Возможность платить налог на прибыль частями помогает снизить финансовую нагрузку в период временных трудностей и сохранить финансовую устойчивость. Однако необходимо соблюдать все требования и получить согласование с налоговыми органами.

Сколько ФССП рассматривает жалобу на коллекторов?

При рассмотрении жалобы на коллектора ФССП применяет различные юридические меры и процедуры, чтобы защитить права граждан. Скорость рассмотрения жалобы зависит от нескольких факторов, включая сложность дела, наличие доказательств и кооперацию сторон.

Среднее время рассмотрения жалобы ФССП на коллекторов

Среднее время рассмотрения жалобы ФССП на коллектора может варьироваться в зависимости от разных факторов, но обычно оно составляет от нескольких недель до нескольких месяцев. В некоторых сложных случаях, время рассмотрения может быть увеличено.

Процедура рассмотрения жалобы ФССП на коллекторов

Процедура рассмотрения жалобы ФССП на коллектора обычно включает в себя следующие шаги:

- Подача жалобы гражданином в ФССП.

- Регистрация жалобы и присвоение ей уникального номера.

- Проведение проверки фактов, описанных в жалобе.

- Получение доказательств от сторон и осуществление их анализа.

- Принятие решения по жалобе.

- Информирование гражданина о результатах рассмотрения.

Права граждан при рассмотрении жалобы ФССП на коллекторов

Граждане имеют право на защиту своих интересов при рассмотрении жалобы ФССП на коллектора. В ходе процедуры рассмотрения, граждане могут предоставлять доказательства своей правоты, участвовать в судебных заседаниях и обжаловать решения ФССП в вышестоящих органах.

Важно помнить, что для успешного рассмотрения жалобы ФССП на коллектора необходимо соблюдение правил предъявления доказательств и сотрудничество с органом исполнительной власти.

Кто может получить отсрочку или рассрочку

В некоторых случаях налогоплательщикам предоставляется возможность получить отсрочку или рассрочку по уплате налоговых платежей. Это может быть полезным решением для тех, кто временно находится в затруднительном финансовом положении или сталкивается с непредвиденными обстоятельствами.

Категории налогоплательщиков, которые могут получить отсрочку или рассрочку:

- Физические лица

- Юридические лица

- Индивидуальные предприниматели

Для того чтобы получить отсрочку или рассрочку по уплате налогов, необходимо обратиться в налоговый орган соответствующей юрисдикции и предоставить необходимые документы.

Необходимые документы для получения отсрочки или рассрочки:

- Заявление налогоплательщика

- Документ, подтверждающий затруднительное финансовое положение (например, справка с места работы о снижении дохода или справка из банка о задолженности)

- Документы, подтверждающие необходимость получения отсрочки или рассрочки (например, документы о болезни, бедствие или другие непредвиденные обстоятельства)

По истечении срока, предоставленного налогоплательщику для уплаты налогов, необходимо будет приступить к их уплате в соответствии с договоренностями о рассрочке или погашения задолженности в установленные сроки.

Цитата:

Получение отсрочки или рассрочки по уплате налогов является возможностью, предоставляемой государством для смягчения финансовой нагрузки налогоплательщиков в случае временных затруднений.

Важно отметить, что получение отсрочки или рассрочки по уплате налогов возможно только в случаях, предусмотренных законодательством, и требует обоснования необходимости таких мер.

Платежи на УСН

Упрощенная система налогообложения (УСН) позволяет малому и среднему бизнесу сократить налоговую нагрузку и упростить процесс учета и уплаты налогов. В рамках УСН предусмотрены особые условия для осуществления платежей.

1. Форма платежа

Плательщику на УСН доступны следующие формы платежа:

- Налоговый платежный документ (НПД) — это основной способ уплаты налогов. Он представляет собой бумажный документ с указанием необходимых данных о плательщике и сумме уплаченного налога.

- Электронный платеж — это удобный способ уплатить налоги с использованием электронных средств. Для этого необходимо зарегистрироваться в системе электронного платежа и указать все необходимые данные для проведения платежа.

- Банковский перевод — это классический способ перевода денежных средств с одного банковского счета на другой. Для этого необходимо знать банковские реквизиты плательщика и получателя.

2. Расчет суммы платежа

Сумма платежа на УСН рассчитывается исходя из следующих параметров:

- Общего дохода плательщика за отчетный период;

- Ставки налога, установленной для соответствующей категории плательщика;

- Учета возможных льгот и преимуществ, предоставляемых в рамках УСН.

Для расчета суммы платежа плательщик может использовать специальные формулы и таблицы, предоставляемые налоговыми органами, либо обратиться к квалифицированному юристу или бухгалтеру.

3. Сроки уплаты налога

Упрощенная система налогообложения предусматривает следующие сроки уплаты налогов:

| Отчетный период | Срок уплаты налога |

|---|---|

| Квартал | До 28-го числа следующего квартала |

| Год | До 30 апреля следующего года |

4. Возможность платить налог частями

Уплачивать налог на УСН можно только одним платежом в полном объеме. Возможность платить налог частями отсутствует. Однако, плательщик имеет право суммировать свои налоговые обязательства и уплатить их одним платежом, в случае, если он осуществляет деятельность по нескольким видам экономической деятельности.

Важно помнить, что неуплата налогов или несвоевременная уплата может повлечь за собой налоговые санкции, такие как штрафы и пеня.

Таким образом, платежи на УСН осуществляются через налоговый платежный документ, электронный платеж или банковский перевод. Сумма платежа рассчитывается исходя из дохода плательщика, ставки налога и учетом льгот и преимуществ. Уплата налогов должна производиться в соответствии с установленными сроками.

Можно ли оплатить налог раньше срока

1. Возможность досрочного погашения налогового долга

Досрочное погашение налогового долга — это оплата налога до установленного законом срока. В ряде случаев физические лица имеют право осуществлять такую оплату.

2. Условия для досрочного погашения налогового долга

Досрочное погашение налогового долга возможно при наличии следующих условий:

- Отсутствие запрета на досрочное погашение. В редких случаях закон может устанавливать запрет на досрочное погашение налогового долга.

- Подача соответствующего заявления. Физическое лицо должно подать заявление о досрочном погашении налогового долга в налоговый орган, предоставив необходимые документы и осуществив оплату.

- Отсутствие противоречий с законодательством. Физическое лицо должно выполнять требования законодательства, чтобы иметь возможность осуществить досрочное погашение налогового долга.

3. Преимущества досрочного погашения налогового долга

Досрочное погашение налогового долга имеет свои преимущества:

- Снижение суммы долга. При досрочном погашении налогового долга физическое лицо может уменьшить общую сумму долга путем избежания начисления процентов и штрафных санкций.

- Повышение доверия со стороны налоговых органов. Досрочное погашение налогового долга свидетельствует о исполнительности гражданина и способствует установлению позитивных отношений с налоговыми органами.

Однако стоит учитывать, что в некоторых случаях досрочное погашение налогового долга может не быть возможным или нецелесообразным. Поэтому перед принятием решения об оплате налога раньше срока, рекомендуется проконсультироваться с налоговым специалистом.

Как долго платеж находится в обработке

Когда вы совершаете платеж, он проходит через несколько этапов обработки, прежде чем сумма будет списана с вашего счета и поступит на счет получателя. Время, которое занимает это обработка, может варьироваться в зависимости от различных факторов, таких как банковские процедуры, система платежей и выбранный вами способ оплаты.

Банковская обработка платежа

Когда вы осуществляете платеж, ваш банк начинает его обработку. Этот процесс включает в себя проверку ваших банковских данных и подтверждение доступных средств на вашем счете. Обычно банковская обработка может занимать несколько минут до нескольких рабочих дней, в зависимости от внутренних процедур вашего банка.

Обработка системы платежей

После того, как ваш банк завершает обработку платежа, он передает информацию системе платежей. Эта система проверяет данные платежа, проводит внутренние проверки на безопасность и поддерживает связь с банком получателя. Время обработки системы платежей также может различаться в зависимости от используемой платежной системы, но обычно занимает от нескольких минут до нескольких часов.

Передача платежа получателю

После всех предшествующих этапов платеж передается банку получателя, который осуществляет окончательную обработку и зачисляет сумму на счет получателя. Время, которое занимает передача платежа получателю, зависит от внутренних процедур банка получателя, но в среднем это занимает несколько рабочих дней.

Сроки обработки платежей различных способов оплаты

Сроки обработки платежей могут также зависеть от выбранного вами способа оплаты. Например, при использовании банковского перевода обработка платежа может занимать до нескольких рабочих дней, в то время как при использовании банковской карты или электронных платежных систем платеж может быть обработан практически мгновенно. Также стоит учитывать, что в некоторых случаях платеж может замедлиться из-за возможного подозрения в мошеннической активности, что может потребовать дополнительного времени для проверки.

Таким образом, время, которое платеж находится в обработке, может варьироваться от нескольких минут до нескольких рабочих дней. Оно зависит от банковской обработки, системы платежей, выбранного способа оплаты и внутренних процедур банка получателя. В случае, если платеж не был обработан в течение ожидаемого срока, рекомендуется обратиться в свой банк или к службе поддержки платежной системы для уточнения статуса платежа.

Кто может рассчитывать на рассрочку?

Рассрочка платежа налогов может быть одним из вариантов, доступных налогоплательщикам, которые временно не могут выполнить свои обязательства по уплате налогов. Такая рассрочка предоставляется в соответствии с нормами законодательства и может быть предоставлена различным категориям налогоплательщиков.

Категории налогоплательщиков, имеющих право на рассрочку

- Физические лица — граждане, которые испытывают временные финансовые трудности и не могут выплатить налог сразу. Также рассрочка может быть предоставлена лицам, признанным некоммерческими или благотворительными организациями, а также инвалидам;

- Юридические лица — предприятия, компании, учреждения, которые имеют временные финансовые трудности, связанные с нестабильной экономической ситуацией или другими причинами;

- Индивидуальные предприниматели — отдельные предприниматели, которые временно испытывают финансовые трудности и не могут уплатить налоги в полном объеме;

- Организации, признанные банкротами — в случае проведения процедур банкротства такие организации могут иметь право на рассрочку платежей по налогам.

Условия предоставления рассрочки

Условия предоставления рассрочки могут варьироваться в зависимости от законодательства и индивидуальных обстоятельств. Тем не менее, обычно при предоставлении рассрочки налогоплательщику требуется выполнение следующих условий:

- Подача заявления на предоставление рассрочки с указанием причин и предлагаемых сроков рассрочки;

- Предоставление подтверждающих документов, подтверждающих финансовые трудности налогоплательщика;

- Уплата первоначального взноса, который обычно составляет определенный процент от суммы налогового платежа;

- Соблюдение установленных законодательством сроков и порядка погашения задолженности.

Преимущества рассрочки налоговых платежей

Предоставление рассрочки платежей по налогам может иметь несколько преимуществ:

- Позволяет временно облегчить финансовую нагрузку налогоплательщика;

- Дает возможность налогоплательщику организовать свои финансы и привести их в порядок;

- Снижает риск привлечения налогоплательщика к административной или уголовной ответственности за неуплату налогов.

Однако, следует помнить, что рассрочка налоговых платежей не является обязательной и может быть предоставлена только при условии соблюдения требований и процедур, установленных законодательством. Конкретные условия предоставления рассрочки могут различаться в зависимости от региона и индивидуальных обстоятельств, поэтому рекомендуется обратиться к профессионалам или юристам для получения подробной информации.

Что значит рассрочка по уплате налогов?

Преимущества рассрочки по уплате налогов

-

Гибкий график погашения – рассрочка позволяет налогоплательщику самостоятельно выбирать сроки и размер ежемесячных платежей в зависимости от его финансовых возможностей.

-

Нет штрафных санкций – при использовании рассрочки налогоплательщик освобождается от уплаты штрафов и пени за просрочку платежей.

-

Сохранение бизнеса – рассрочка помогает предпринимателям справиться с временными финансовыми трудностями и сохранить свой бизнес.

Условия рассрочки по уплате налогов

Каждая программа рассрочки имеет свои условия, которые налогоплательщик должен соблюдать:

-

Своевременное начало платежей – налогоплательщик должен начать погашение задолженности в указанный срок после заключения договора о рассрочке.

-

Регулярные платежи – необходимо ежемесячно вносить платежи в соответствии с установленным графиком.

-

Отсутствие новых задолженностей – налогоплательщик не должен формировать новую задолженность в период рассрочки.

Как получить рассрочку по уплате налогов?

Для получения рассрочки по уплате налогов необходимо обратиться в налоговый орган с заявлением о предоставлении рассрочки. Заявление должно содержать информацию о налогоплательщике, сумме задолженности и предлагаемом графике погашения. Налоговый орган рассмотрит заявление и примет решение о предоставлении или отказе в рассрочке.

Какую сумму налога можно взять в рассрочку или отсрочку

1. Налоги, которые можно взять в рассрочку:

- Налог на доходы физических лиц

- Налог на имущество физических лиц

- Налог на прибыль организаций

- Налог на добавленную стоимость

- Земельный налог

Для этих налогов предусмотрена возможность взять в рассрочку суммы задолженности по основным и пени, форма и сроки рассрочки определяются налоговым органом.

2. Налоги, которые можно получить отсрочку:

- Налог на недвижимость

- Транспортный налог

- Акцизный налог

- Налог на пользование недрами

Отсрочка платежей по этим налогам может быть предоставлена при наличии определенных обстоятельств, таких как временные финансовые трудности или проблемы с погашением задолженности.

3. Особые преимущества для малого и среднего бизнеса:

Для малых и средних предприятий предусмотрены дополнительные льготы, такие как:

- Рассрочка налоговых платежей в течение определенного срока

- Возможность применения специальных налоговых режимов

- Снижение ставки налога на прибыль для определенных категорий предприятий

Малые и средние предприятия — это важная составляющая экономики, и государство поддерживает их развитие через налоговые льготы.

Как получить отсрочку или рассрочку: пошаговая инструкция

В некоторых случаях, налогоплательщики могут столкнуться с трудностями при уплате налогов вовремя. В таких ситуациях может быть предоставлена отсрочка или рассрочка по уплате налогов. Ниже представлена пошаговая инструкция о том, как получить такую отсрочку или рассрочку:

Шаг 1: Оцените свою ситуацию

Первым делом вам необходимо четко оценить свою финансовую ситуацию и определить, почему вы не можете уплатить налоги в полном объеме. У вас должна быть веская причина, такая как финансовые трудности, потеря работы или болезнь, которая мешает вам выполнить свои налоговые обязательства.

Шаг 2: Свяжитесь с налоговым органом

Следующим шагом будет контакт с налоговым органом, которому вы должны налоги. Обычно, это можно сделать путем отправки письменного запроса или телефонного звонка. В вашем запросе необходимо указать причину, по которой вы просите отсрочку или рассрочку, а также предложите план выплаты.

Шаг 3: Отправьте документацию

После вашего запроса налоговому органу вам могут потребоваться дополнительные документы, чтобы подтвердить вашу финансовую ситуацию. Обычно это включает в себя копии документов о доходах, счетах и других финансовых обязательствах.

Шаг 4: Договоритесь о плане выплаты

После того, как налоговый орган рассмотрит вашу заявку и предоставленную документацию, они могут предложить вам план выплаты, который будет учитывать вашу финансовую ситуацию. Вам могут предложить рассрочку, при которой вы будете выплачивать налоги поэтапно в течение определенного периода времени, или отсрочку, при которой вы сможете отложить уплату налогов на более поздний срок.

Шаг 5: Выполняйте свои обязательства по плану выплаты

Как только вы договоритесь о плане выплаты, вам необходимо строго его соблюдать. Исполнение своих обязательств по плану выплаты — это важное условие для сохранения отсрочки или рассрочки. Если вы не выполняете свои обязательства, налоговый орган может отменить вашу отсрочку или рассрочку, и вы будете обязаны уплатить налоги в полном объеме.

Шаг 6: Своевременно информируйте о любых изменениях

Если ваши финансовые обстоятельства изменятся во время отсрочки или рассрочки, свяжитесь с налоговым органом и предоставьте им актуальные сведения. Это позволит им пересмотреть вашу ситуацию и, при необходимости, внести соответствующие изменения в ваш план выплаты.

Следуя этой пошаговой инструкции, вы сможете получить отсрочку или рассрочку при уплате налогов. Важно помнить, что каждый случай рассматривается индивидуально, и решение будет принято на основе вашей финансовой ситуации.

Что будет, если оплатить налог на день позже

Штрафы и пени

Оплата налога на день позже может привести к начислению штрафов и пеней. В соответствии с законодательством, за каждый день просрочки может быть начислен штраф в размере 0,1 процента от неоплаченной суммы налога. Кроме того, за каждый месяц просрочки может начисляться пеня в размере 1/150 ставки рефинансирования Центрального банка России.

Возможность уплаты налогов частями

В некоторых случаях, налог можно уплатить частями, если такая возможность предусмотрена законодательством или соглашением с налоговыми органами. Однако, это несет определенные риски. Если в соответствии с условиями частичного погашения налога была предусмотрена определенная сумма или сроки уплаты, ненадлежащее исполнение этих условий может привести к последствиям.

Меры взыскания

Если налог не будет уплачен вовремя, налоговая служба может принять меры по взысканию задолженности. Это может включать обращение в суд, арест имущества, ограничение права управления транспортными средствами и другие меры, предусмотренные законодательством.

Важность своевременной оплаты налога

Чтобы избежать негативных последствий, связанных с оплатой налога на день позже, необходимо строго соблюдать сроки уплаты и регулярно следить за состоянием своей налоговой задолженности. При возникновении финансовых трудностей, лучше обратиться в налоговый орган и обсудить возможность рассрочки или частичного погашения налога.

Можно ли платить ЕНП несколько раз в месяц

Единый налог на патентованную деятельность (ЕНП) предлагает предпринимателям упрощенную систему налогообложения. Рассмотрим возможность платить ЕНП несколько раз в месяц.

ЕНП можно заплатить только один раз в месяц, так как это фиксированный ежемесячный налог, рассчитанный на основе выбранной ставки и вида деятельности. Множественные платежи в течение месяца не предусмотрены.

Федеральным законом установлено, что ЕНП должен быть уплачен до 20-го числа следующего месяца после отчетного периода. Это означает, что предприниматель должен заплатить налог за предыдущий месяц только один раз в месяц.

Если предприниматель не сможет уплатить налог в срок, будут начислены пени и штрафы. Поэтому важно заранее планировать финансы и осуществлять своевременные платежи.

Перечень документов, необходимых для уплаты ЕНП, включает:

- Заявление на ЕНП;

- Справка о постановке на учет;

- Отчет о доходах;

- Расчет ЕНП;

- Платежное поручение или квитанция об оплате.

В случае отсутствия возможности заплатить ЕНП в срок, предприниматель может обратиться в налоговый орган с заявлением о рассрочке платежа или о его разделении на части. Однако, это решение принимается на основе рассмотрения и решения налоговым органом.

Итак, платить ЕНП несколько раз в месяц нельзя. Налог должен быть уплачен один раз в месяц до 20-го числа следующего месяца после отчетного периода. В случае невозможности уплаты в срок, можно обратиться в налоговый орган с просьбой о рассрочке платежа или о разделении его на части.

Какой процент взимается в случае отсрочки или рассрочки по налогам

В некоторых случаях налогоплательщики могут столкнуться с невозможностью оплатить налоговые обязательства в срок. В таких ситуациях возникает вопрос о возможности получения отсрочки или рассрочки по налогам. Но за эту привилегию придется заплатить определенный процент.

Отсрочка по налогам

Отсрочка позволяет налогоплательщику получить дополнительное время на оплату налогов, но не освобождает его от обязанности уплаты налогов. В случае предоставления отсрочки по налогам, налогоплательщику может быть начислен процент за использование государственных средств.

Процент за отсрочку начисляется от суммы налоговой задолженности и обычно рассчитывается на дневной базе. Размер процента может быть установлен законодательством страны, либо регулироваться органом, осуществляющим налоговый контроль.

Рассрочка по налогам

Рассрочка позволяет налогоплательщику разделить платежи на более короткие периоды времени. В отличие от отсрочки, при рассрочке начисление процентов за использование государственных средств может быть более щадящим.

| Срок рассрочки | Размер процента |

|---|---|

| До 3 месяцев | 0% |

| От 3 до 6 месяцев | не более 3% |

| От 6 до 12 месяцев | не более 5% |

| От 12 месяцев и более | не более 8% |

Размер процента зависит от срока рассрочки и может быть установлен законодательством или регулироваться налоговым органом.

Важно отметить, что при отсрочке или рассрочке по налогам налогоплательщик не освобождается от обязанности уплатить проценты за использование государственных средств. Поэтому перед принятием решения о получении отсрочки или рассрочки стоит оценить финансовые риски и по возможности рассмотреть альтернативные способы оплаты налоговых обязательств.

Штрафы за неуплату налога

В случае неуплаты налога или его частей, установленных государством, налогоплательщик может ожидать наложение штрафов. Штрафы за неуплату налога представляют собой дополнительные выплаты, которые должны компенсировать ущерб, причиненный государству из-за задержки в получении средств.

Ниже приведены основные виды штрафов, которые могут быть наложены за неуплату налога:

1. Пени

Пени – это проценты за просрочку выплаты налога. Они начисляются на неоплаченную сумму в соответствии с установленными законодательством процентными ставками. Пени начисляются за каждый день задержки внесения платежа и засчитываются в счет государственного дохода.

2. Штрафные санкции

Штрафные санкции могут быть наложены на налогоплательщика за намеренную неуплату налога или несоблюдение налогового законодательства. Они могут включать штрафы в виде фиксированной суммы или процентного отношения к неуплаченной или неправильно уплаченной сумме налога.

3. Ответственность за уклонение от уплаты налога

В случае уклонения от уплаты налога или совершения других преступлений в сфере налогообложения, налогоплательщик может быть привлечен к уголовной ответственности. Это может включать штрафы, лишение свободы или конфискацию имущества.

4. Лишение права на налоговые льготы

В случае неуплаты налога или нарушения налогового законодательства, налогоплательщик может быть лишен права на получение налоговых льгот. Это может существенно повлиять на финансовое положение налогоплательщика и привести к увеличению его общей налоговой нагрузки.

5. Принудительное исполнение

В случае неуплаты налога или несоблюдения налоговых обязательств, государство имеет право использовать принудительные меры для взыскания задолженности. Это может включать блокировку банковских счетов, конфискацию имущества или начисление штрафов через судебные органы.

6. Гражданско-правовая ответственность

В случае ущерба, причиненного государству из-за неуплаты налогов, налогоплательщик может быть осужден к гражданско-правовой ответственности. В этом случае налогоплательщик обязан компенсировать ущерб, причиненный государству, и может быть привлечен к судебным расходам.

Штрафы за неуплату налога могут иметь серьезные последствия для налогоплательщика. Поэтому рекомендуется всегда своевременно вносить все налоговые платежи и соблюдать налоговое законодательство, чтобы избежать неприятных последствий.

Как можно оплачивать покупки в Пятерочке?

Магазины Пятерочка предлагают своим клиентам различные способы оплаты покупок. Ниже представлены основные способы оплаты и подробная информация о каждом из них.

Оплата наличными

В магазинах Пятерочка вы можете оплатить свои покупки наличными средствами. Для этого в кассе предоставляется возможность передать деньги кассиру. Рекомендуется подготовить мелкую сумму, чтобы ускорить процесс оплаты и упростить обмен денег.

Оплата банковской картой

Покупки в Пятерочке вы также можете оплатить банковской картой. Магазин принимает карты основных платежных систем, таких как Visa и MasterCard. Для проведения оплаты необходимо передать карту кассиру или воспользоваться самообслуживанием, если в магазине имеются кассовые аппараты самообслуживания.

Оплата через мобильное приложение

Все больше магазинов предлагают оплату покупок с помощью мобильных приложений. В Пятерочке вы также можете воспользоваться этой возможностью. Для этого нужно скачать мобильное приложение «Пятерочка» и связать его с вашим банковским счетом или картой. При оплате в магазине вы можете просто показать штрих-код мобильного приложения кассиру или сканировать его самостоятельно на специальном терминале.

Оплата через электронные платежные системы

Помимо наличных и банковских карт, Пятерочка принимает оплату с помощью различных электронных платежных систем. Некоторые из них включают Яндекс.Деньги и WebMoney. Для проведения оплаты через электронную платежную систему вам потребуется указать номер своего счета или выполнить другие инструкции, предоставленные самой системой.

Оплата частями для клиентов с кредитными картами

Для клиентов с кредитными картами существует возможность оплаты покупок частями. Опция «Оплата частями» позволяет разбить сумму покупки на несколько равных платежей, которые будут списаны с вашей кредитной карты каждый месяц. Обратитесь к своему банку или кассиру в магазине, чтобы узнать подробности о процессе оплаты частями.

Обмен товара или оформление возврата

Если вам потребуется обменять товар или оформить возврат, то возможно, указанные варианты оплаты также будут доступны в случае возврата средств.

Сколько времени отводится на оплату налога?

Сроки оплаты налога устанавливаются законодательством и колеблются в зависимости от вида налога и статуса налогоплательщика. Необходимо знать точные сроки оплаты, чтобы избежать штрафов и других проблем с налоговыми органами.

Основные сроки оплаты налогов

Сроки оплаты налогов могут быть различными. Вот некоторые примеры:

- Налог на доходы физических лиц: обычно оплачивается до 15 июля следующего года, если вы не являетесь индивидуальным предпринимателем.

- Налог на прибыль организаций: обычно оплачивается до 1 апреля следующего года.

- НДС: оплачивается ежемесячно или квартально, в зависимости от системы налогообложения.

Возможность рассрочки и частичной оплаты

В некоторых случаях налогоплательщикам допускается рассрочка или частичная оплата налога. Например, индивидуальные предприниматели могут рассрочить оплату налога на доходы, если они не смогли уплатить его в срок. В таком случае, необходимо обратиться в налоговую службу и оформить соответствующую заявку.

Также, некоторые граждане могут получить отсрочку или уплатить налог частями в случае финансовых трудностей. Для этого необходимо обратиться в налоговую инспекцию и предоставить документы, подтверждающие трудности.

Штрафы за несвоевременную оплату

Если налог не был оплачен в установленный срок, налогоплательщику грозят штрафы. Размер штрафа зависит от суммы налога и времени задержки оплаты. Чтобы избежать штрафов, необходимо всегда следить за сроками оплаты налогов и своевременно уплачивать все налоговые обязательства.

Как быстро зачисляются деньги за ЖКХ

1. Способы оплаты

Существует несколько способов оплаты ЖКХ:

- Оплата в кассе управляющей организации;

- Оплата через электронные платежные системы;

- Оплата через банковский перевод;

- Оплата через почтовые отделения.

Выбор способа оплаты зависит от удобства и предпочтений каждого собственника.

2. Сроки зачисления платежей

Сроки зачисления платежей за ЖКХ зависят от выбранного способа оплаты:

- При оплате в кассе управляющей организации деньги зачисляются немедленно или в течение 1-2 рабочих дней.

- При оплате через электронные платежные системы зачисление происходит обычно в течение нескольких часов или до конца рабочего дня.

- При оплате через банковский перевод денежные средства могут быть зачислены в течение 1-2 рабочих дней, в зависимости от банковских процедур.

- При оплате через почтовые отделения сроки зачисления могут быть от 1 до 5 рабочих дней, в зависимости от удаленности места жительства.

3. Влияние праздников и выходных дней

При оплате ЖКХ важно учитывать праздники и выходные дни, которые могут повлиять на скорость зачисления денежных средств. В эти дни процессы обработки платежей обычно замедляются или приостанавливаются.

Поэтому, если вы оплачиваете ЖКХ накануне выходных или праздников, возможно, деньги зачислятся несколько дней позже, чем обычно.

4. Достоверность платежей

Для обеспечения достоверности платежей за ЖКХ рекомендуется сохранять все квитанции и подтверждения оплаты. Если возникают вопросы или проблемы с зачислением платежей, эти документы могут служить доказательством оплаты и помочь в урегулировании спорных ситуаций.

5. Автоматизация процесса

Некоторые управляющие организации предоставляют возможность использовать автоматизированную систему оплаты ЖКХ. При таком подходе деньги зачисляются практически немедленно и сразу поступают на счет получателя.

Важно помнить, что скорость зачисления платежей за ЖКХ зависит от выбранного способа оплаты. При выборе удобного способа оплаты и соблюдении рекомендаций по сохранению документов об оплате можно обеспечить быстрое зачисление денежных средств.

В какой срок будет принято решение о предоставлении рассрочки?

Если налогоплательщик обратился с заявлением о предоставлении рассрочки по уплате налога, налоговый орган должен рассмотреть данное заявление и принять решение в установленный законом срок.

Срок рассмотрения заявления

Согласно Налоговому кодексу Российской Федерации, налоговый орган обязан рассмотреть заявление о предоставлении рассрочки в течение 10 дней со дня его поступления.

Дополнительные сроки

В некоторых случаях налоговый орган может продлить срок рассмотрения заявления до 15 дней в случае, если требуется провести дополнительную проверку информации, представленной налогоплательщиком.

Уведомление о решении

После рассмотрения заявления о предоставлении рассрочки, налоговый орган обязан уведомить налогоплательщика о принятом решении в письменной форме.

Ожидание решения

В период рассмотрения заявления о предоставлении рассрочки, налогоплательщик должен ожидать принятия решения и необходимо продолжать выполнение своих обязательств по уплате налога в установленные сроки.

Можно обратиться с жалобой

Если налоговый орган не принял решение о предоставлении рассрочки в установленный срок или принял решение, не удовлетворяющее интересам налогоплательщика, последний имеет право обратиться с жалобой в налоговый орган вышестоящего уровня или обратиться в суд для защиты своих прав.

Что такое рассрочка и отсрочка по налогам

Рассрочка и отсрочка по налогам представляют собой специальные механизмы, которые позволяют налогоплательщикам выплачивать налоги не сразу и полностью, а по частям и в установленные сроки. Такие возможности предоставляются с целью облегчения налогового бремени и помощи предпринимателям в управлении финансовыми потоками.

Рассрочка по налогам может быть предоставлена как юридическим, так и физическим лицам. Ее основное преимущество заключается в возможности выплачивать налоги в определенные периоды, что позволяет разгрузить бюджет и рассредоточить финансовые обязательства.

Рассрочка по налогам

Рассрочка по налогам предоставляется на определенный срок, который может быть установлен органами налоговой службы. Для получения рассрочки необходимо подать соответствующее заявление, в котором обосновать причины неспособности выплатить налоги в срок. Процесс рассмотрения заявления может занять некоторое время, и в случае положительного решения налогового органа, налогоплательщик будет обязан выплачивать налоги по установленным рассрочкой срокам.

Отсрочка по налогам

Отсрочка по налогам предполагает отсрочку уплаты налогов в полном объеме на определенный срок. Отсрочка может быть предоставлена на основании заявления налогоплательщика, в котором нужно указать документальные основания, подтверждающие невозможность уплаты налогов в установленный срок. Для рассмотрения заявления о предоставлении отсрочки может потребоваться время, поэтому необходимо подать его заранее, чтобы избежать просрочки по уплате налогов.

Различия между рассрочкой и отсрочкой

Главное отличие между рассрочкой и отсрочкой по налогам заключается в моменте выплаты налогов. При рассрочке налогоплательщик выплачивает налоги по частям, на протяжении установленного срока. В случае отсрочки, налоги уплачиваются после истечения установленного срока в полном объеме. В обоих случаях, налоги должны быть выплачены в течение срока, который устанавливается налоговыми органами.

Рассрочка и отсрочка по налогам полезны для предпринимателей, так как позволяют управлять финансовыми потоками и снижают налоговое бремя. Однако, важно отметить, что рассрочка и отсрочка по налогам не освобождают налогоплательщика от обязанности уплаты налогов – они лишь предоставляют возможность уплаты налогов по более гибкому графику.

Уплата налогов за других лиц

В некоторых случаях физические лица могут быть ответственны за уплату налогов за других лиц. Например, если вы являетесь официальным опекуном или попечителем, вы можете быть обязаны уплачивать налоги за ребенка или иного лица, которое находится под вашей опекой. Также могут возникнуть ситуации, когда вы согласились оплатить налоги за кого-то другого в рамках сделки или договора.

Однако, уплата налогов за других лиц может быть сложным и даже рискованным процессом. Это связано с тем, что при ошибочной или неправильной уплате налогов вы можете стать ответственным за штрафы и пенни. Поэтому перед тем, как согласиться оплачивать налоги за кого-то еще, обязательно проконсультируйтесь с профессиональным налоговым консультантом или юристом, чтобы избежать потенциальных проблем и неприятностей.

Итог:

- Уплата налогов за других лиц возможна при определенных обстоятельствах, например, при наличии статуса опекуна или попечителя.

- Однако, уплата налогов за других лиц требует особой осторожности и обязательно консультации с налоговым консультантом или юристом.

- Ошибки или неправильная уплата налогов за других лиц могут повлечь за собой штрафы и пенни для вас.

Важно помнить, что уплата налогов — достаточно сложный и ответственный процесс, который требует грамотного подхода и знаний. Если у вас возникли вопросы или сомнения относительно уплаты налогов за других лиц, лучше всего обратиться за помощью к профессионалам, которые смогут дать вам правильные рекомендации и сэкономить вам нервы и средства.