Заявление на получение налогового вычета является официальным запросом к налоговой службе, который позволяет уменьшить сумму облагаемого налогом дохода на определенную сумму. Такой возврат налога может быть осуществлен при определенных условиях, таких как расходы на образование, медицинские услуги, жилищное строительство и другие.

Как получить стандартный налоговый вычет?

Шаг 1: Определитесь с категорией получателя вычета

Прежде чем подавать заявление на получение стандартного налогового вычета, необходимо определиться с категорией, к которой вы относитесь. В налоговом законодательстве РФ предусмотрены различные категории налогоплательщиков, имеющих право на получение вычета: инвалиды, семьи с детьми, оказывающие помощь нуждающимся и другие.

Шаг 2: Соберите необходимые документы

Для подачи заявления на получение стандартного налогового вычета вам понадобятся следующие документы:

- Паспорт (копия первой страницы и страницы с присвоенным ИНН);

- Трудовая книжка (копия основной страницы и страницы с записью о последнем месте работы);

- Свидетельство о браке (для семейных пар);

- Документы, подтверждающие наличие детей (свидетельства о рождении);

- Документы, подтверждающие инвалидность (справка из медицинского учреждения).

Шаг 3: Подайте заявление в налоговую инспекцию

Для того чтобы получить стандартный налоговый вычет, необходимо подать заявление в налоговую инспекцию по месту вашей регистрации или по месту фактического проживания. Заявление можно подать лично или через портал государственных услуг.

В заявлении необходимо указать следующую информацию:

- Фамилию, имя и отчество налогоплательщика;

- ИНН;

- Категорию налогоплательщика и основание для получения вычета;

- Сведения о лицах, на которых возложено пособие;

- Реквизиты банковского счета для перечисления вычета.

Шаг 4: Ожидайте рассмотрения заявления

После подачи заявления на получение стандартного налогового вычета вам необходимо ожидать рассмотрения заявления со стороны налоговой инспекции. Обычно рассмотрение заявления занимает до 30 дней, однако сроки могут варьироваться в зависимости от загруженности налоговой системы.

Не забудьте следить за статусом вашего заявления через портал государственных услуг или посредством контактного центра налоговой службы.

Получение стандартного налогового вычета может значительно улучшить ваше финансовое положение и помочь сохранить больше денег. Следуйте нашим шагам и не забывайте своевременно подавать заявление!

Что делать, если вычет не получен вовремя

1. Проверьте правильность заполнения и подачи документов

Первым шагом следует убедиться, что все необходимые документы были правильно заполнены и поданы в налоговый орган. Проверьте, не допущены ли ошибки при заполнении формы и не пропущены ли сроки подачи.

2. Обратитесь в налоговый орган

Если вычет не был начислен вовремя, необходимо связаться с налоговым органом, ответственным за его расчет и начисление. Объясните ситуацию и уточните возможные причины задержки.

3. Подготовьте необходимые документы

Возможно, налоговый орган потребует дополнительные документы для рассмотрения вашего запроса. Подготовьте все необходимые документы, такие как копии налоговой декларации, справки о доходах и другие документы, подтверждающие право на налоговый вычет.

4. Заполните и подайте заявление

Следующим шагом будет заполнение и подача заявления на получение налогового вычета. Убедитесь, что все необходимые поля заполнены корректно и приложите все требуемые документы.

5. Следите за ходом рассмотрения заявления

После подачи заявления следите за ходом его рассмотрения. Если имеется возможность, узнайте у сотрудников налогового органа о статусе вашего заявления и возможных сроках рассмотрения.

6. Обратитесь в налоговую инспекцию

Если все вышеперечисленные меры не привели к результату и вычет не был получен вовремя, вы можете обратиться в налоговую инспекцию с жалобой на неполучение налогового вычета. В жалобе укажите все существующие факты и предоставьте доказательства в вашу пользу.

Виды стандартных налоговых вычетов

1. Вычет на детей

Вычет на детей предоставляется родителям и опекунам за содержание и воспитание детей до 18 лет. Сумма вычета зависит от количества детей и составляет определенный процент от минимальной заработной платы. Этот вид вычета позволяет уменьшить общую налоговую нагрузку на семью.

2. Вычет на обучение

Вычет на обучение предоставляется налогоплательщикам, которые финансируют или оплачивают обучение себя или своих детей. Этот вычет может быть использован при оплате обучения как в образовательных учреждениях Российской Федерации, так и за рубежом. Сумма вычета ограничена законодательно установленным порогом.

3. Вычет на лечение

Вычет на лечение предоставляется налогоплательщикам, которые понесли расходы на медицинские услуги для себя или своих иждивенцев. Включаются в сумму вычета как расходы на медицинские услуги, так и на лекарства. Сумма вычета ограничена законодательно установленным порогом.

4. Вычет на жилье

Вычет на жилье предоставляется налогоплательщикам, которые зарегистрированы по месту жительства в данной квартире/доме и являются собственниками данного имущества. Сумма вычета зависит от региона проживания и категории налогоплательщика. Этот вид вычета помогает уменьшить размер налога на имущество и улучшить жилищные условия.

5. Вычет на пожилых родственников

Вычет на пожилых родственников предоставляется налогоплательщикам, которые обеспечивают себя и своих родственников, достигших пенсионного возраста (женщинам – 55 лет, мужчинам – 60 лет), и состоит на иждивении налогоплательщика. Этот вид вычета позволяет уменьшить налоговую нагрузку и поддержать пожилых родственников.

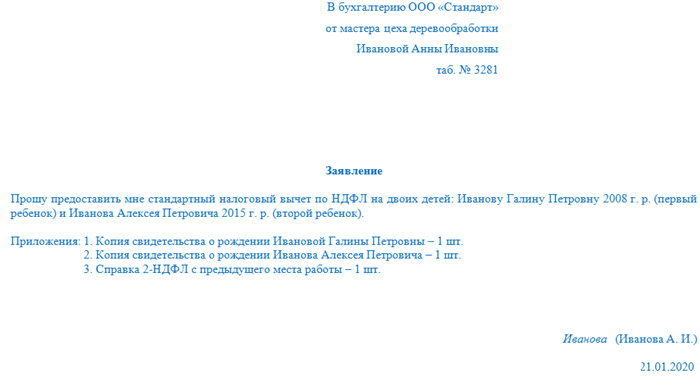

Заявление на вычет: правила оформления

- Заголовок. Вверху заявления следует указать информацию о налогоплательщике, включая ФИО, дату рождения, ИНН и адрес места жительства.

- Содержание. В основной части заявления необходимо указать перечень всех полученных доходов за отчетный год, а также информацию о возможных налоговых льготах или вычетах, на которые налогоплательщик имеет право.

- Подпись. В конце заявления необходимо поставить свою подпись и указать дату подачи заявления. Если заявление подается по доверенности, необходимо указать ФИО и адрес доверителя.

Для удобства заполнения и понимания требований к оформлению заявления на налоговый вычет можно воспользоваться образцом заявления, предоставленным на официальном сайте налоговой службы. Важно помнить, что заявление должно быть оформлено четко, без ошибок и опечаток.

Правильное оформление заявления на получение налогового вычета позволит вам получить максимальную сумму вычета, на которую вы имеете право. Убедитесь, что все необходимые документы приложены к заявлению и отправьте его в налоговую службу в установленные сроки. В случае возникновения вопросов или необходимости консультации, вы всегда можете обратиться в налоговую инспекцию или к специалисту в области налогового права.