В случае цессии важно понимать, как правильно отразить акт взаимозачета. В данной статье мы рассмотрим основные шаги, которые следует предпринять для правильного учета этой операции. Взаимозачет является одним из наиболее распространенных способов зачисления платежей и может быть произведен как на основании юридического документа, так и без его наличия.

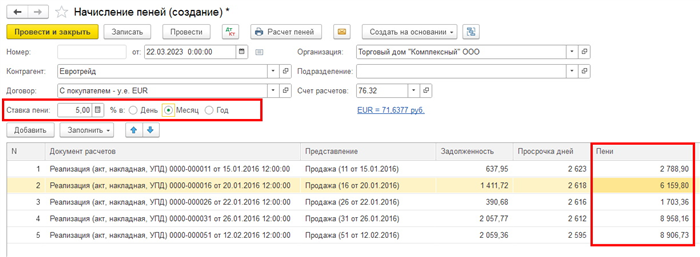

Начисление пеней в 1С Бухгалтерия 8.3

1. Настройка видов начисляемых пеней

Программа 1С Бухгалтерия 8.3 позволяет настраивать различные виды начисляемых пеней. Это может быть, например, пеня за просрочку платежей или несвоевременное исполнение обязательств. Для этого необходимо создать соответствующий элемент в справочнике видов начисляемых пеней и задать необходимые параметры.

2. Автоматическое начисление пеней при формировании документов

В 1С Бухгалтерия 8.3 можно настроить автоматическое начисление пеней при формировании документов. Например, при создании счета-фактуры можно указать условия, при которых будет автоматически начисляться пеня за просрочку платежа. Это позволяет избежать ручного расчета пеней и упрощает процесс бухгалтерского учета.

3. Учет начисленных пеней в журнале проводок

После начисления пеней в программе 1С Бухгалтерия 8.3 они отражаются в журнале проводок. Таким образом, можно легко отследить начисленные пени и проанализировать их влияние на финансовое состояние организации.

4. Формирование отчетности по начисленным пеням

1С Бухгалтерия 8.3 позволяет формировать отчетность по начисленным пеням. В программе доступны различные отчеты, которые позволяют проанализировать суммарные начисления пеней по периодам, видам и другим параметрам. Это помогает контролировать и управлять процессом начисления пеней.

5. Отмена или корректировка начисленных пеней

В случае необходимости можно отменить или скорректировать начисленные пени. Для этого в программе 1С Бухгалтерия 8.3 предусмотрены соответствующие функции. Например, можно отменить начисленные пени при получении оплаты за просроченный платеж.

Преимущества использования 1С Бухгалтерия 8.3 для начисления пеней

- Удобство и простота в использовании.

- Автоматическое начисление пеней и учет в журнале проводок.

- Возможность формирования отчетности по начисленным пеням.

- Возможность отмены или корректировки начисленных пеней.

Таким образом, использование программы 1С Бухгалтерия 8.3 значительно упрощает и автоматизирует процесс начисления пеней, учета и анализа их влияния на финансовое состояние организации.

Взаимозачеты в 1С 8.3 через сервис 1С Контрагент

Преимущества использования сервиса 1С Контрагент для взаимозачетов

Использование сервиса 1С Контрагент для взаимозачетов в программе 1С 8.3 имеет ряд преимуществ:

- Автоматизация процесса. Сервис позволяет автоматически проводить взаимозачеты и генерировать соответствующие документы.

- Удобство использования. В программе 1С 8.3 сервис 1С Контрагент интуитивно понятен и прост в использовании.

- Надежность и безопасность. Сервис обеспечивает сохранность данных и защиту информации от несанкционированного доступа.

Как осуществить взаимозачет через сервис 1С Контрагент

Для осуществления взаимозачетов через сервис 1С Контрагент в программе 1С 8.3 необходимо выполнить следующие шаги:

- Зайти в раздел «Финансы» и выбрать «Взаиморасчеты».

- В открывшемся окне выбрать нужных контрагентов и указать суммы долгов, которые нужно погасить.

- Нажать кнопку «ОК» и система автоматически проведет взаимозачет и сгенерирует акт взаимозачета.

- Проверить сгенерированный акт, внести необходимые корректировки и подписать его.

- Сохранить акт взаимозачета в удобном формате и передать его контрагенту.

Важные моменты при отражении акта взаимозачета после цессии

При отражении акта взаимозачета после цессии необходимо учесть следующие моменты:

- Проверить правильность указания контрагента и суммы долга. Ошибки могут привести к некорректному отражению финансовых результатов.

- Учесть сроки проведения акта взаимозачета. Акт должен быть отражен в бухгалтерии в соответствии с установленными сроками.

- Сохранить акт в электронном виде и обеспечить его доступность для последующей проверки и аудита.

Использование сервиса 1С Контрагент в программе 1С 8.3 позволяет производить взаимозачеты и отражать акты взаимозачета после цессии в удобной и автоматизированной форме. Это экономит время и упрощает процесс взаиморасчетов между предприятиями.

Дебет 76 Кредит 76: что это значит

1. Дебет 76: что это означает

Дебет 76 – это запись на счете №76, которая отражает увеличение налоговых обязательств и платежей предприятия. Такая запись обычно производится при начислении налогов, аккумулировании задолженностей, а также в случаях, когда необходимо увеличить сумму, определенную для уплаты налогов или сборов.

Примеры дебетовой записи на счете 76:

- начисление НДС на сумму продаж;

- расчет и начисление налога на прибыль;

- начисление налога на имущество;

- формирование резерва под активы.

2. Кредит 76: что это означает

Кредит 76 – это запись на счете №76, которая отражает уменьшение налоговых обязательств и платежей предприятия. Такая запись обычно производится при погашении налоговой задолженности, возврате переплаты по налогам или снижении суммы, подлежащей уплате.

Примеры кредитной записи на счете 76:

- погашение налоговой задолженности;

- возврат переплаты по налогам;

- списание суммы, определенной для уплаты налогов.

Одновременное использование дебетовой и кредитовой записи на счете 76 может понадобиться в случаях взаимозачета или формирования резерва под сомнительные долги.

3. Значение и особенности использования счета №76

Счет №76 «Расчеты по налогам и сборам» играет важную роль в системе бухгалтерского учета предприятия. Он позволяет учитывать налоговые обязательства и платежи, контролировать их движение и своевременно отражать изменения в суммах.

| Назначение счета №76 | Особенности использования |

|---|---|

| Учет налоговых обязательств | Отражение начисления налогов и сборов, погашение задолженности. |

| Создание резерва под сомнительные долги | Формирование резерва для покрытия возможных убытков от неполучения платежей. |

| Возврат переплаты по налогам | Отражение возврата предпринимателю переплаты по налогу или сбору. |

Правильное использование дебета и кредита 76, а также своевременное отражение всех операций на этом счете поможет предприятию проводить учет налоговых обязательств и платежей согласно законодательству.

Передача задолженности на факторинг

Преимущества передачи задолженности на факторинг:

- Срочное финансирование: Факторинговая компания может предоставить срочное финансирование на основе скупки дебиторской задолженности, что является важным фактором для бизнеса при необходимости оперативно распоряжаться деньгами.

- Снижение рисков: Передача задолженности на факторинг позволяет снизить риски неплатежей со стороны дебиторов. Факторинговая компания обычно производит предварительную оценку дебиторов и берет на себя риск неплатежей.

- Улучшение ликвидности: Факторинг позволяет бизнесу улучшить свою ликвидность, освободив средства, которые были заморожены в дебиторской задолженности. Это может быть особенно полезно для компании, которая испытывает временные финансовые трудности.

- Профессиональная работа с дебиторами: Факторинговые компании имеют опыт взыскания долгов и могут облегчить процесс работы с дебиторами для бизнеса. Это позволяет компании сосредоточиться на своей основной деятельности, не отвлекаясь на взыскание долгов.

Процесс передачи задолженности на факторинг:

- Оценка дебиторской задолженности: Факторинговая компания проводит оценку дебиторской задолженности, чтобы определить ее стоимость и риски.

- Передача документов: Бизнес передает документы, подтверждающие дебиторскую задолженность, факторинговой компании.

- Выплата средств: Факторинговая компания выплачивает бизнесу определенный процент от стоимости дебиторской задолженности.

- Взыскание долгов: Факторинговая компания берет на себя процесс взыскания долгов у дебиторов.

- Оплата остатка: После взыскания долгов факторинговая компания выплачивает бизнесу оставшуюся сумму за дебиторскую задолженность за вычетом комиссии и процентов.

Особенности передачи задолженности после цессии:

В случае цессии передача задолженности на факторинг может иметь свои особенности. После процедуры цессии необходимо формализовать отношения с факторинговой компанией и обязательно учесть все изменения, происходящие в процессе передачи задолженности. Договора между банком и факторинговой компанией должны ясно определить все права и обязанности сторон и учесть возможные риски и ситуации, которые могут возникнуть в процессе сотрудничества.

Передача задолженности на факторинг – это эффективный инструмент для бизнеса, который позволяет получить срочное финансирование, снизить риски неплатежей и улучшить ликвидность компании. Однако передача задолженности должна быть осуществлена с учетом всех особенностей и правовых нюансов данной процедуры.

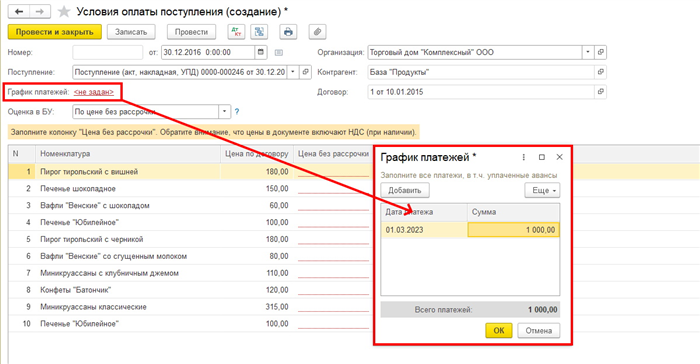

Условия оплаты поступления

Виды оплаты

- Предоплата – полная или частичная сумма, которая вносится до поставки товара или оказания услуги. Это может быть необходимым условием для активации процесса поступления и обеспечения финансовой стабильности.

- Оплата в момент поставки – платеж, который осуществляется сразу после получения товара или услуги, без предварительной предоплаты.

- Отсрочка платежа – возможность оплатить товар или услугу после их поставки на условиях, согласованных между сторонами.

Сроки оплаты

Установление сроков оплаты является важной составляющей условий поступления. Стороны могут согласовать различные варианты сроков оплаты:

- Постоплата в течение определенного периода – оплата производится в течение определенного срока после получения товара или оказания услуги.

- Оплата в рассрочку – платеж разбивается на равные части и осуществляется в течение указанного периода времени.

- Мгновенная оплата – оплата производится безотлагательно сразу после получения товара или услуги.

Форма оплаты

Форма оплаты определяет, каким образом будет осуществляться платеж:

- Банковский платеж – оплата происходит путем перевода денежных средств со счета одного банка на счет другого.

- Наличные деньги – оплата производится в виде банкнот и монет, переданных непосредственно между сторонами.

- Электронный платеж – платеж осуществляется с использованием электронных средств передачи денежных средств, таких как пластиковые карты, электронные кошельки и т.д.

Санкции за несоблюдение условий оплаты

В случае несоблюдения условий оплаты сторона, нарушившая данные условия, может быть подвержена санкциям:

- Штрафные санкции – установление дополнительного платежа или уплаты штрафа в случае несвоевременной оплаты.

- Прекращение поставок – при несвоевременной оплате, сторона, оказывающая услуги или поставляющая товары, может прекратить поставки до полного погашения задолженности.

- Прекращение договора – в случае систематического несоблюдения условий оплаты, договор может быть расторгнут одной из сторон.

Важно помнить: правила и условия оплаты поступления должны быть четко прописаны в соответствующих договорах или соглашениях между сторонами. Документы должны быть подписаны обеими сторонами и иметь юридическую силу.

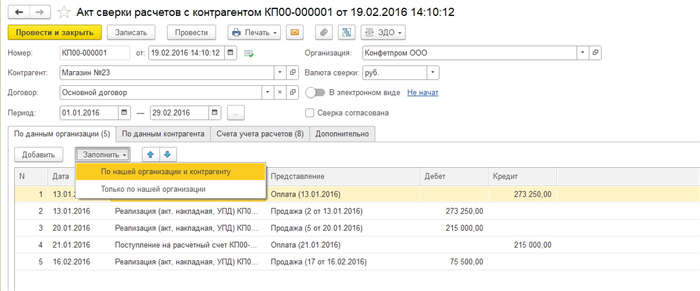

Акт сверки расчетов с контрагентом

Акт сверки расчетов обычно составляется в случае, когда возникают разногласия или несоответствия в финансовых данных между контрагентами. Он может быть использован как доказательство при разрешении споров, а также для дальнейшей работы по устранению ошибок и взаимозачету.

Составление акта сверки расчетов

При составлении акта сверки расчетов необходимо следовать определенным правилам:

- Указать дату составления акта и период, за который проводится сверка.

- Указать стороны акта – организации или физических лиц, между которыми проводится сверка.

- Предоставить полные и точные данные о всех финансовых операциях, проведенных между контрагентами.

- Выделить расхождения и указать причину их возникновения.

- Описать меры по устранению расхождений и взаимозачету.

- Указать сроки исполнения мер по устранению расхождений.

- Подписать акт обеими сторонами.

Пример акта сверки расчетов

Ниже представлен пример акта сверки расчетов:

| № | Наименование операции | Сумма по данным контрагента | Сумма по данным получателя | Расхождение | Причина расхождения | Мера по устранению | Срок исполнения |

|---|---|---|---|---|---|---|---|

| 1 | Оплата по счету №123 | 10 000 руб. | 10 500 руб. | 500 руб. | Ошибочная указанная сумма | Корректировка счета и возврат 500 руб. | до 10.05.2022 |

| 2 | Поставка товара | 25 000 руб. | 24 000 руб. | 1 000 руб. | Допущенная ошибка в цене товара | Возмещение стоимости недостающего товара | до 15.05.2022 |

Акт сверки расчетов необходимо подписать обеими сторонами. Это подтверждает согласие на проведенную сверку и дает правовую силу документу.

Составление акта сверки расчетов с контрагентом – важный юридический шаг для достижения справедливости и урегулирования финансовых разногласий. Корректное и детальное описание расхождений и принятые меры помогут сохранить взаимоотношения с контрагентом и избежать дальнейших споров и проблем.

Расчеты по счету 76: договор цессии

Для правильного отражения актов взаимозачета при существовании договора цессии необходимо следовать определенной процедуре:

Договор цессии заключается между цидентом и цессионарием. В договоре должны быть четко определены условия передачи прав и обязанностей, сумма денежных средств, подлежащих передаче, сроки выполнения договора и другие существенные условия.

2. Подготовка акта взаимозачета

После заключения договора цессии, цидент и цессионарий составляют акт взаимозачета, в котором указывают суммы взаимных требований и обязательств, объекты взаимозачета, сроки и условия выполнения акта взаимозачета.

3. Отражение акта взаимозачета в бухгалтерии

Отражение акта взаимозачета в бухгалтерии производится с помощью расчетов по счету 76. На счете 76 отображается сумма взаимных требований и обязательств цидента и цессионария, которые считаются погашенными в результате акта взаимозачета.

Пример записи по счету 76:

Дебет счета 76 (цидент) — сумма взаимного требования цессионария.

Кредит счета 76 (цессионарий) — сумма взаимного обязательства цидента.

4. Особенности отражения акта взаимозачета при существовании договора цессии

Отражение акта взаимозачета при существовании договора цессии имеет свои особенности. В частности, цидент должен указать цессионария в реестре дебиторской задолженности и произвести погашение долга в его отношении.

В случае неправильного отражения акта взаимозачета или отсутствия его отражения, могут возникнуть проблемы с бухгалтерским учетом и нарушения законодательства. Поэтому важно строго соблюдать процедуру отражения акта взаимозачета при существовании договора цессии.

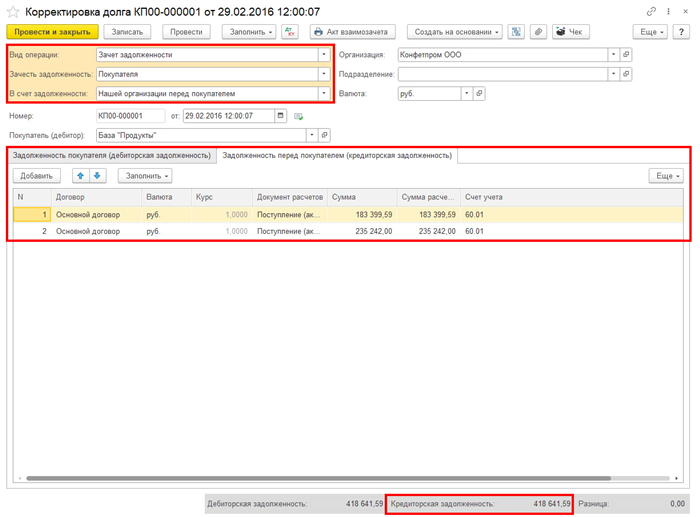

Корректировка долга в 1С 8.3

В программе 1С 8.3 существует возможность корректировки долга. Правильное проведение этой процедуры позволит вам отразить изменения в финансовом состоянии вашей компании. В данной статье мы рассмотрим этот процесс более подробно.

Когда может потребоваться корректировка долга?

- При изменении условий договора с кредитором.

- При возникновении спорных ситуаций и необходимости изменить сумму долга.

- При ошибочном внесении данных о долге.

Шаги для корректировки долга

- Откройте программу 1С 8.3 и выберите нужную базу данных.

- Перейдите в модуль «Финансы».

- В разделе «Движение денежных средств» найдите нужное вам долговое обязательство.

- Откройте карточку долга и перейдите во вкладку «Операции».

- Нажмите кнопку «Корректировка долга».

- В появившемся окне введите новую сумму долга и причину корректировки.

- Сохраните изменения.

Правильное отражение корректировки долга

После проведения корректировки долга необходимо правильно отразить это изменение в бухгалтерской отчетности. Для этого выполните следующие действия:

- Перейдите в модуль «Бухгалтерия».

- Выберите нужную базу данных.

- Перейдите в раздел «Журналы проводок».

- Найдите проводку, соответствующую корректировке долга.

- Откройте проводку и убедитесь, что все данные указаны корректно.

- Сохраните проводку.

- Проверьте отражение изменений в соответствующих бухгалтерских документах и отчетах.

Правильное проведение корректировки долга в программе 1С 8.3 позволит вам сохранить точность финансовых данных компании и избежать возможных ошибок. Не забывайте также о необходимости документирования каждой корректировки и хранении соответствующих документов для будущих аудиторских проверок.

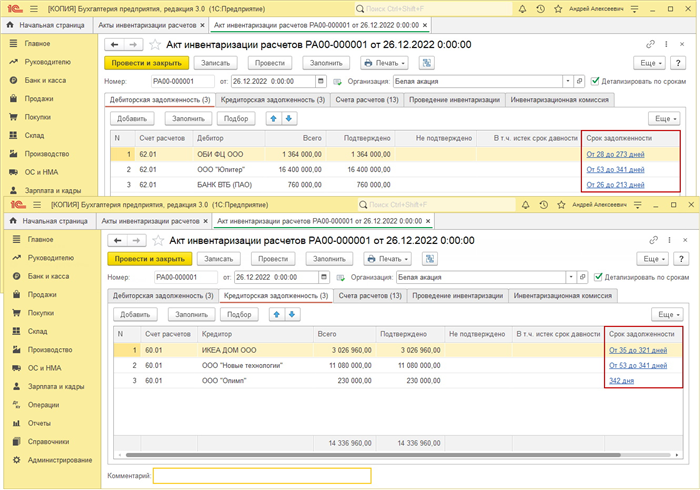

Проведение акта инвентаризации расчетов позволяет установить точное финансовое положение компании на определенный момент времени, что позволяет принимать правильные управленческие решения и планировать дальнейшие действия. Акт инвентаризации также может быть использован при проведении аудита и проверке финансовой отчетности предприятия.

Основной целью акта инвентаризации расчетов является проверка соответствия фактических и оформленных расчетов, а также установление причин их различия. В акте обязательно указывается сумма задолженности, наименование контрагента и основание возникновения задолженности.

Процесс составления акта инвентаризации требует тщательной и аккуратной работы, чтобы избежать ошибок и искажений данных. При составлении акта необходимо учесть все обязательства и долги, а также учесть возможные споры и спорные ситуации.

Итак, акт инвентаризации расчетов является неотъемлемой частью финансовой отчетности предприятия, позволяющей обеспечить точность и достоверность финансовой информации. Правильное проведение акта инвентаризации поможет руководству принять обоснованные управленческие решения и разработать эффективные стратегии развития компании.