Определить, когда задолженность становится значительной для кредитора, имеет важное значение, так как это позволяет принять эффективные меры для ее взыскания. Крупная сумма кредиторской задолженности может быть определена с учетом различных факторов, включая величину суммы, длительность задолженности, репутацию заемщика и юридические аспекты. Каждая организация и банк может иметь свои критерии для определения крупной задолженности, которые могут варьироваться в зависимости от ситуации и условий договора.

Анализируем кредиторскую задолженность в динамике

Для проведения анализа кредиторской задолженности рекомендуется рассмотреть ее динамику. Это позволяет выявить особенности изменения задолженности во времени и определить причины таких изменений.

Шаги анализа кредиторской задолженности в динамике:

- Собрать данные о кредиторской задолженности за несколько периодов. Эти данные можно получить из бухгалтерской отчетности или использовать специальные программы для анализа финансовой отчетности.

- Построить график изменения кредиторской задолженности во времени. Это позволит наглядно отобразить динамику изменения задолженности и выделить тренды.

- Выявить основные причины изменений кредиторской задолженности. Возможные причины могут быть разными: изменение объема закупок, сроков платежей, политики компании по управлению задолженностью и другие.

- Оценить влияние изменений кредиторской задолженности на финансовое состояние организации. Например, увеличение задолженности может привести к росту обязательств и ухудшению платежеспособности.

- Разработать стратегию управления кредиторской задолженностью на основе полученных данных. Например, можно сократить сроки платежей или выработать более эффективную систему контроля задолженности.

Анализ кредиторской задолженности в динамике позволяет предупредить возможные проблемы связанные с задержками платежей или нерациональным управлением финансовыми ресурсами. Этот анализ помогает организациям принимать взвешенные решения и повысить эффективность деятельности.

Краткосрочная и долгосрочная кредиторская задолженность: сущность и способы возникновения

Кредиторская задолженность (КЗ) представляет собой сумму долгов перед поставщиками и другими кредиторами, возникающую в результате неоплаченных счетов и задолженностей. В зависимости от срока погашения, КЗ может быть краткосрочной и долгосрочной.

Краткосрочная кредиторская задолженность – это сумма долгов, которую предприятие должно оплатить в течение года. Она включает в себя задолженности по счетам, кредитам, займам и прочим обязательствам, которые должны быть погашены в течение короткого срока. Краткосрочная КЗ является важным показателем финансовой устойчивости предприятия и его способности своевременно выполнять свои финансовые обязательства.

Способы возникновения краткосрочной кредиторской задолженности:

- Отсрочка платежа при покупке товаров или услуг.

- Задолженность по оплате услуг или работы выполненных юридическими лицами или физическими лицами.

- Накопившаяся задолженность по зарплате или выплатам по договорам с сотрудниками.

- Отсутствие средств для погашения долгов.

Долгосрочная кредиторская задолженность – это сумма долгов, которую предприятие должно оплатить в течение более года. Она включает в себя долгосрочные займы, облигационные займы и другие обязательства, которые должны быть погашены в течение длительного срока. Долгосрочная КЗ отражает финансовые обязательства предприятия на длительный период времени и важна для оценки его финансовой устойчивости и долгосрочного планирования.

Способы возникновения долгосрочной кредиторской задолженности:

- Получение займов или кредитов на длительный период.

- Эмиссия облигаций или выпуск других долговых ценных бумаг.

- Получение финансовой помощи от государства или других организаций на выполнение долгосрочных проектов.

| Сравнение краткосрочной и долгосрочной КЗ: | |

|---|---|

|

Краткосрочная КЗ

|

Долгосрочная КЗ

|

Краткосрочная и долгосрочная кредиторская задолженность являются важными показателями финансового состояния предприятия. Она отражает его способность погасить свои финансовые обязательства в установленные сроки и влияет на его репутацию и кредитоспособность.

Организация управления задолженностью

Важность организации управления задолженностью

- Финансовая стабильность: Продуманное управление задолженностью способствует поддержанию финансовой стабильности организации. Своевременное погашение задолженности позволяет избежать проблем с кредиторами и сохранить доверие партнеров.

- Улучшение ликвидности: Контроль задолженности позволяет эффективно управлять денежными потоками и поддерживать высокую ликвидность организации.

- Снижение рисков: Правильное управление задолженностью позволяет снизить риски неплатежей и возможных проблем с кредиторами.

Основные этапы организации управления задолженностью

1. Анализ:

Первым этапом организации управления задолженностью является анализ текущей ситуации. Необходимо определить сумму и структуру кредиторской задолженности, провести анализ сроков и условий погашения задолженности, а также выявить возможные проблемы и риски.

2. Разработка стратегии:

На основе результатов анализа необходимо разработать стратегию управления задолженностью. Важно определить приоритеты, установить цели и разработать план действий для своевременного и эффективного погашения задолженности.

3. Контроль и управление:

После разработки стратегии необходимо осуществлять постоянный контроль за состоянием задолженности. Важно своевременно оповещать кредиторов об изменениях в планах погашения задолженности, а также принимать меры по урегулированию проблемных ситуаций.

Преимущества эффективного управления задолженностью

- Снижение рисков: Эффективное управление задолженностью позволяет снизить риски неплатежей и потенциальных проблем с кредиторами.

- Укрепление партнерских отношений: Своевременное погашение задолженности способствует укреплению партнерских отношений и поддержанию доверия кредиторов и партнеров.

- Повышение финансовой стабильности: Правильное управление задолженностью помогает поддерживать финансовую стабильность организации и обеспечивать ее устойчивое развитие.

- Оптимизация финансовых потоков: Эффективное управление задолженностью позволяет оптимизировать денежные потоки и повысить ликвидность организации.

Организация управления задолженностью является важным аспектом успешной финансовой деятельности организации. Эффективное управление задолженностью позволяет снизить риски неплатежей, повысить финансовую стабильность и укрепить партнерские отношения. Внедрение стратегии управления задолженностью способствует повышению эффективности и устойчивости организации на рынке.

Когда юридическое лицо признается банкротом

Основные причины возникновения банкротства юридического лица:

- неплатежеспособность;

- недостаток активов для покрытия задолженности;

- невозможность договориться с кредиторами о реструктуризации долга;

- неспособность обеспечить финансовую устойчивость;

- некомпетентное управление и финансовые риски.

Какие условия должны быть выполнены для признания юридического лица банкротом:

- наличие обязательств, просрочка по которым составляет более 3 месяцев;

- неспособность удовлетворить требования кредиторов по долгам, перед которыми юридическое лицо неспособно;

- наличие обеспечения для предоставления кредита;

- отсутствие спорных вопросов, касающихся прав собственности на имущество юридического лица;

- признание судом неспособности юридического лица удовлетворить требования кредиторов.

Основные этапы процедуры банкротства юридического лица:

- Инициирование процедуры:

- Предстартовая процедура, в ходе которой юридическое лицо добровольно обращается в суд с заявлением о банкротстве.

- Принудительное банкротство, которое может быть инициировано кредиторами, налоговыми органами или самими судебными органами.

- Открытие процедуры банкротства:

- Назначение временного управляющего для исследования финансового состояния юридического лица.

- Сбор информации о долгах и активах юридического лица.

- Публикация объявления о возбуждении процедуры банкротства.

- Формирование конкурсной массы:

- Продажа активов и имущества юридического лица.

- Распределение средств между кредиторами согласно их требованиям и ранжированию.

- Завершение процедуры банкротства:

- Утверждение заключительного акта о банкротстве юридического лица.

- Ликвидация юридического лица и прекращение его деятельности.

В итоге, банкротство юридического лица — это сложный и долгий процесс, включающий ряд этапов. Оно признается в случаях, когда юридическое лицо неспособно удовлетворить требования кредиторов по долгам, а также наличие других условий, предусмотренных законодательством. Арбитражный суд играет решающую роль в процедуре банкротства, осуществляя контроль и принимая решения по поводу признания юридического лица банкротом и последующей ликвидации его деятельности.

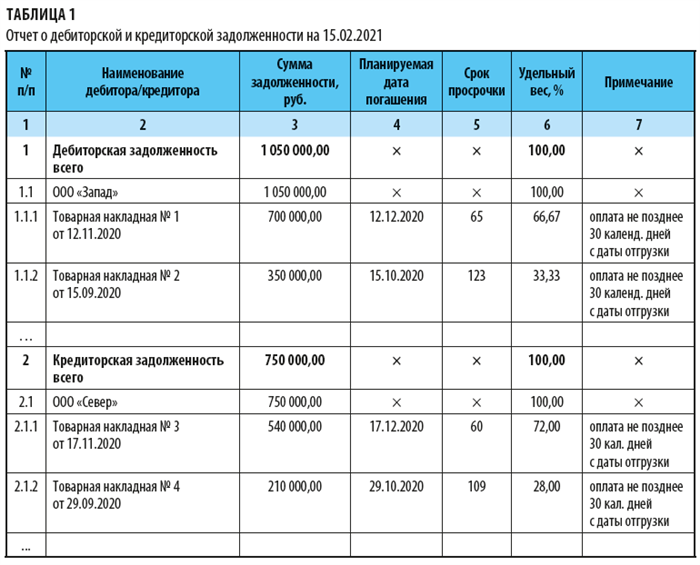

Проводим комплексный анализ кредиторской и дебиторской задолженности

Анализ кредиторской задолженности

Кредиторская задолженность — это сумма денежных средств, которую предприятие должно своим поставщикам и другим кредиторам. При анализе кредиторской задолженности необходимо учитывать следующие факторы:

- Сроки оплаты: анализируются сроки оплаты задолженности поставщикам. Если предприятие часто не соблюдает сроки оплаты, это может свидетельствовать о проблемах с ликвидностью.

- Структура кредиторской задолженности: анализируется структура задолженности по отдельным поставщикам. Если значительная часть задолженности приходится на нескольких поставщиков, это может быть сигналом возможных проблем с ними.

- Изменение объема задолженности: анализируется, как изменяется сумма кредиторской задолженности с течением времени. Резкое увеличение может указывать на проблемы с ликвидностью или снижение контроля над дебиторской задолженностью.

Анализ дебиторской задолженности

Дебиторская задолженность — это сумма денежных средств, которую другие компании или физические лица должны предприятию. Анализ дебиторской задолженности позволяет определить эффективность управления кредитами и контроля над долгами:

- Сроки погашения: анализируются сроки погашения задолженности. Если долги поступают вовремя, то это свидетельствует о хорошем контроле над дебиторской задолженностью.

- Структура дебиторской задолженности: анализируется структура задолженности по отдельным клиентам. Если значительная часть задолженности приходится на нескольких клиентов, это может быть признаком возможных проблем с ними.

- Изменение объема задолженности: анализируется, как изменяется сумма дебиторской задолженности с течением времени. Резкое увеличение может указывать на проблемы с клиентами или снижение контроля над кредиторской задолженностью.

Важно проводить комплексный анализ как кредиторской, так и дебиторской задолженности, чтобы иметь полную картину финансового состояния предприятия. При обнаружении проблем необходимо принять меры по их устранению, например, совершенствовать систему управления кредитами, заключать договоры с надежными партнерами, сокращать сроки погашения задолженности и т. д.

Правила отражения краткосрочной кредиторской задолженности на счетах и в балансе

Краткосрочная кредиторская задолженность представляет собой долговые обязательства, которые должны быть учтены и отражены в бухгалтерии. При этом, существуют определенные правила отражения этой задолженности на счетах и в балансе компании.

1. Отображение краткосрочной кредиторской задолженности на счетах

Счет 60 «Расчеты с поставщиками и подрядчиками» является основным счетом для учета краткосрочной кредиторской задолженности. На этом счете фиксируются все долговые обязательства, возникшие в результате приобретения товаров, работ и услуг.

- Поставщикам товаров и услуг: кредиторская задолженность формируется в результате заключения договоров купли-продажи или оказания услуг. По истечении согласованного срока оплаты, задолженность сводится в балансе на счет 60.

- Поставщикам основных средств и нематериальных активов: задолженность поставщикам этих активов отражается на субсчете 60-1 «Расчеты по поставленным оборудованию, транспортным средствам и комплектующим» или 60-2 «Расчеты по поставленным нематериальным активам».

- Подрядчикам: задолженность перед подрядчиками отражается на субсчете 60-3 «Расчеты по подрядчикам».

2. Отражение краткосрочной кредиторской задолженности в балансе

Краткосрочная кредиторская задолженность отражается в балансе компании в качестве обязательства перед поставщиками и подрядчиками. Она включается в раздел «Краткосрочные обязательства», который в свою очередь относится к разделу «Капитал и обязательства».

| Наименование счета | Сумма, руб. |

|---|---|

| Краткосрочные обязательства: | |

| Расчеты с поставщиками и подрядчиками (счет 60) | XXX |

Сумма краткосрочной кредиторской задолженности отражается в балансе в соответствии с договоренностями о сроках оплаты с поставщиками и подрядчиками. При этом, сумма задолженности может изменяться в период учета, в зависимости от поступления новых счетов и их оплаты.

Примеры отражения краткосрочной кредиторской задолженности в балансе:

- Краткосрочная кредиторская задолженность перед поставщиками товаров, работ и услуг: XXX руб.

- Краткосрочная кредиторская задолженность перед поставщиками основных средств и нематериальных активов: XXX руб.

- Краткосрочная кредиторская задолженность перед подрядчиками: XXX руб.

Определение крупной суммы краткосрочной кредиторской задолженности зависит от размеров и финансовых возможностей компании. Обычно крупной считается задолженность, которая значительно превышает среднюю величину краткосрочной кредиторской задолженности.

Что такое кредиторская задолженность и последствия ее возникновения

Кредиторская задолженность представляет собой долг, который должен быть уплачен кредитору или поставщику товаров или услуг. Она возникает, когда предприятие получает товары или услуги от поставщика, но не оплачивает их в срок.

Возникновение кредиторской задолженности может быть обусловлено различными факторами, такими как нехватка денежных средств, задержка оплаты от покупателей или недостаточное управление кассовыми средствами. Независимо от причин, задолженность должна быть погашена в срок, чтобы избежать негативных последствий.

Последствия возникновения кредиторской задолженности

Когда кредиторская задолженность возникает и не погашается в срок, это может привести к следующим последствиям:

- Пени и штрафы: Если задолженность не оплачивается вовремя, кредитор может начислить пени и штрафы за просрочку платежа. Размер пени и штрафов зависит от условий договора и может увеличивать сумму задолженности.

- Ухудшение отношений с кредиторами: Постоянное нарушение сроков оплаты может привести к ухудшению отношений с кредиторами. Как результат, кредиторы могут перестать предоставлять товары или услуги в кредит, требовать предоплату или искать других партнеров.

- Возможность судебных разбирательств: Если задолженность сохраняется на протяжении длительного периода времени и нет соглашения о погашении, кредитор может подать иск в суд. Это может привести к судебным разбирательствам и дополнительным расходам на адвокатов и судебные издержки.

- Ухудшение кредитного рейтинга: Несвоевременная оплата кредиторской задолженности может отразиться на кредитном рейтинге предприятия. Это может повлиять на возможности предприятия получить кредиты или условия их предоставления.

- Проблемы с оборотными средствами: Кредиторская задолженность может вызывать проблемы с оборотными средствами предприятия, когда нехватает денежных средств для оплаты текущих обязательств. Это может привести к ограничениям в бизнесе или потере партнеров и клиентов.

Чтобы избежать этих негативных последствий, предприятию необходимо управлять кредиторской задолженностью и погашать долги в срок. Это может включать в себя разработку эффективной системы управления кассовыми средствами, отслеживание сроков оплаты и установление своевременных платежных графиков.

Максимальный срок погашения краткосрочной КЗ

Максимальный срок погашения краткосрочной кредиторской задолженности может варьироваться в зависимости от условий кредитного договора, политики компании или законодательства страны.

Однако, обычно максимальный срок погашения краткосрочной КЗ определяется в пределах одного года. Это означает, что кредиторская задолженность должна быть погашена в течение года после ее возникновения. Если кредиторская задолженность не погашается в течение установленного срока, то она может быть рассматривается как долгосрочная КЗ и подлежать другим правилам и регуляциям.

Максимальный срок погашения краткосрочной кредиторской задолженности играет важную роль для кредиторов, так как указывает на то, через какой промежуток времени они смогут рассчитывать на получение своих денежных средств. Компании, которые не смогут погасить свои КЗ в установленный срок, могут столкнуться с проблемами ликвидности и недостатком доверия со стороны кредиторов.

Итак, максимальный срок погашения краткосрочной кредиторской задолженности обычно составляет до одного года. Этот срок является важным фактором для кредиторов и компаний, поскольку определяет границы по времени, в которые должна быть погашена задолженность. Соблюдение этого срока является необходимым условием для поддержания доверия кредиторов и финансовой устойчивости компании.