Модульные здания становятся все более популярным решением в сфере недвижимости, и это неудивительно, учитывая их многообразные преимущества. Одним из главных вопросов, который волнует владельцев модульных зданий, является налог на имущество. В данной статье мы рассмотрим особенности и важные моменты взимания данного налога для модульных зданий, а также преимущества, которые они предоставляют своим владельцам.

Льготы по налогу на имущество организаций

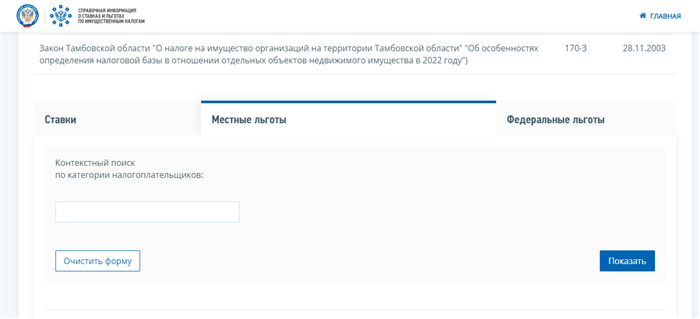

В Российской Федерации предусмотрено несколько видов льгот по налогу на имущество организаций, которые позволяют снизить налоговое бремя на предприятие или учреждение. Каждая организация имеет возможность воспользоваться этими льготами, если соответствует определенным условиям и требованиям.

Основные виды льгот по налогу на имущество организаций:

- Льготы при создании новых предприятий или расширении существующих. Предоставляются субсидии на определенный период времени, позволяющий организации снизить налоговую нагрузку и вложить средства в развитие своего бизнеса.

- Льготы для социально значимых организаций. Организации, занимающиеся социальной сферой (образование, здравоохранение, культура и т.д.), могут получить освобождение от уплаты налога на имущество на определенные виды активов, например, здания и сооружения, используемые для оказания социальных услуг.

- Льготы на имущество, используемое для научно-исследовательской и инновационной деятельности. Организации, занимающиеся научной и инновационной работой, имеют право на снижение налога на имущество, используемое в этих целях, например, на определенные виды оборудования или патенты.

- Льготы для малых и средних предприятий. Предприятия, отвечающие критериям, определенным законодательством, могут воспользоваться освобождением от уплаты налога на имущество или его снижением на определенную сумму.

Целью предоставления льгот по налогу на имущество организаций является стимулирование экономического развития, создание условий для инноваций и поддержки социально значимых организаций. Право на льготы организация может получить после соответствующей заявки и прохождения проверки со стороны налоговых органов.

| Тип льготы | Условия предоставления |

|---|---|

| Льготы при создании новых предприятий или расширении существующих | Соответствие требованиям законодательства, предоставление сведений о проекте и планируемых инвестициях |

| Льготы для социально значимых организаций | Подтверждение социальной значимости организации и использования имущества для социальных целей |

| Льготы на имущество, используемое для научно-исследовательской и инновационной деятельности | Активное участие в научных исследованиях, наличие патентов и лицензий |

| Льготы для малых и средних предприятий | Ответственность за выплату налога, соответствие критериям, определенным законодательством |

Получение льгот по налогу на имущество организаций требует соответствия определенным правилам и условиям. Предоставление льгот может быть временным, организация должна регулярно подтверждать свою правомочность получения льготы. Льготы позволяют организациям снизить налоговое бремя и вложить средства в развитие своей деятельности, что способствует экономическому росту и улучшению условий жизни в стране.

Как рассчитать налог на имущество

1. Определение базы налогообложения

Первым шагом при расчете налога на имущество является определение базы налогообложения. Для этого необходимо учесть следующие факторы:

- тип имущества (жилое, нежилое, земельный участок);

- площадь или размер имущества;

- расположение имущества (налоговая ставка может различаться в зависимости от региона);

- курс обмена валюты (если имущество находится за пределами Российской Федерации).

2. Учет кадастровой стоимости

Для определения стоимости имущества используется кадастровая стоимость, которая устанавливается органами государственного кадастра. Она является ориентиром для расчета налога на имущество. Кадастровая стоимость может быть пересмотрена в соответствии с рыночной ценой и другими факторами. Учет кадастровой стоимости позволяет справедливо установить размер налогового платежа.

3. Расчет налоговой ставки и суммы налога

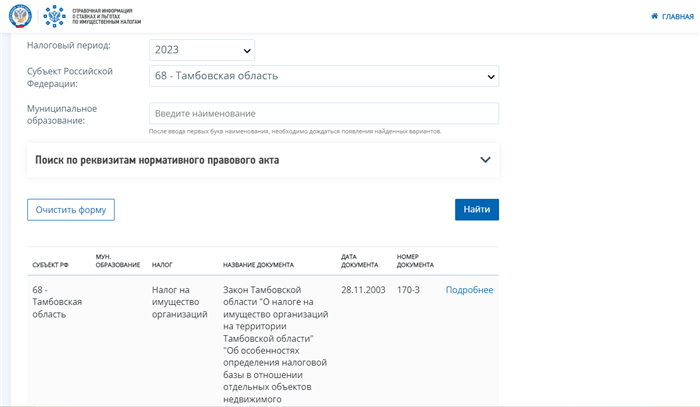

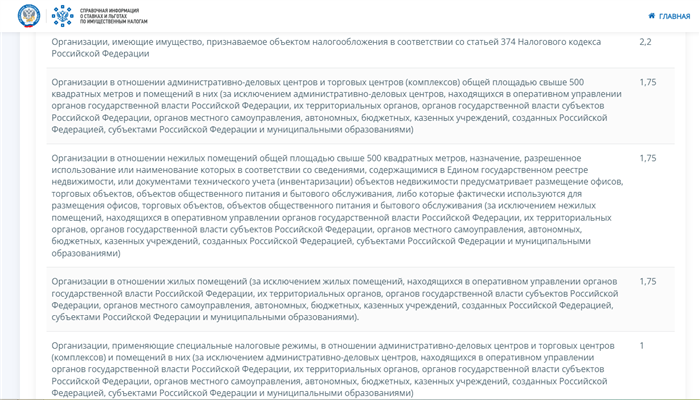

Для расчета налога на имущество необходимо учитывать налоговую ставку, которая может быть различной для разных категорий предметов налогообложения. Налоговую ставку устанавливает местное законодательство в зависимости от региона. Для расчета суммы налога нужно перемножить базу налогообложения на налоговую ставку.

4. Учет освобождений и льгот

Помимо определения базы налогообложения и расчета налоговой ставки, необходимо учитывать также возможные освобождения и льготы, которые могут снизить сумму налога на имущество. Освобождения и льготы могут быть предоставлены для определенных категорий граждан или видов имущества.

5. Уплата налога на имущество

После расчета суммы налога на имущество необходимо произвести его уплату в установленные сроки. Обычно налог на имущество уплачивается один раз в год. В случае неуплаты налога могут быть применены штрафы и пени.

6. Контроль за уплатой налога

Государственные органы осуществляют контроль за уплатой налога на имущество. В случае выявления нарушений данного обязательства, могут быть применены административные и уголовные меры ответственности. Поэтому важно своевременно и правильно рассчитывать и уплачивать налог на имущество.

| Заголовок 1 | Заголовок 2 | Заголовок 3 |

|---|---|---|

| Ячейка 1 | Ячейка 2 | Ячейка 3 |

Налоговый и отчетный периоды

Налоговый период — это временной интервал, в течение которого осуществляется учет и расчет налоговых обязательств. Он может быть установлен законодательством или регулироваться на основе отдельных условий соглашения между налоговым органом и налогоплательщиком.

Примеры налоговых периодов:

- Ежегодный налоговый период — налоговая отчетность подается ежегодно в соответствии с календарным годом;

- Квартальный налоговый период — налоговая отчетность подается каждые три месяца;

- Месячный налоговый период — налоговая отчетность подается каждый месяц;

- Нолька налоговый период — налоговая отчетность подается каждый раз, когда налогоплательщик превышает определенную сумму доходов или имущества.

Отчетный период представляет собой период времени, в течение которого налогоплательщик обязан подать налоговую отчетность о своей финансовой деятельности и уплатить соответствующие налоги. Он может совпадать с налоговым периодом или иметь отличную продолжительность в зависимости от конкретных требований законодательства.

Примеры отчетных периодов:

- Отчетный период по налогу на прибыль — обычно совпадает с годом, но может быть сокращен или увеличен в определенных случаях;

- Отчетный период по налогу на добавленную стоимость (НДС) — может быть ежеквартальным или ежемесячным в зависимости от оборота налогоплательщика;

- Отчетный период по налогу на имущество — обычно совпадает с годом;

- Отчетный период по акцизам — может быть ежеквартальным или ежегодным в зависимости от объема продаж товаров, подлежащих акцизу.

Точное определение налогового и отчетного периода является важным для налогоплательщика, так как от этого зависят сроки и порядок подачи отчетности и уплаты налогов. Соблюдение установленных сроков является необходимым условием для избежания штрафов и других негативных последствий.

Комплексный бухгалтерский сервис предоставляет широкий спектр услуг:

- Ведение бухгалтерии и налогового учета;

- Формирование и подача отчетности;

- Расчет заработной платы и учет кадров;

- Консультации по бухгалтерским и налоговым вопросам;

- Аудит и проверка финансового состояния;

- Оптимизация налоговых платежей и избежание налоговых рисков.

Все эти услуги предоставляются опытными и квалифицированными специалистами, которые имеют глубокие знания в области бухгалтерии и законодательства. Они помогут вашей компании не только сократить издержки, связанные с наемом профессиональных бухгалтеров, но и избежать ошибок при ведении финансовой деятельности и снизить риски возможных налоговых споров.

Использование комплексного бухгалтерского сервиса имеет следующие преимущества:

- Экономия времени и ресурсов организации;

- Минимизация рисков налоговых проверок и штрафов;

- Получение актуальной и надежной информации о финансовом состоянии компании;

- Удобство и простота в использовании;

- Конфиденциальность и защита информации;

- Возможность получения консультаций от профессионалов в области бухгалтерии и налогообложения.

Таким образом, комплексный бухгалтерский сервис является незаменимым помощником для организаций, которым важна эффективность, удобство и надежность ведения своей бухгалтерии. Выбрав такой сервис, вы сможете сфокусироваться на развитии бизнеса, в то время как профессионалы возьмут на себя все вопросы связанные с финансовой отчетностью и налоговым учетом.