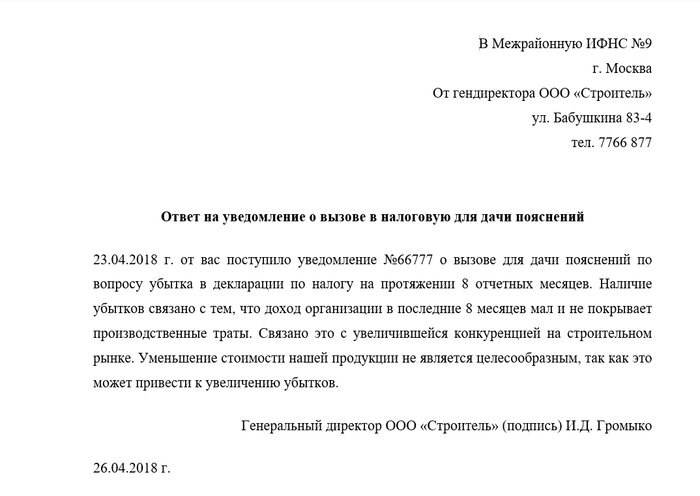

Ответ на уведомление образец — это официальное письменное обращение, которое направляется как реакция на полученное уведомление. В данном документе содержится подтверждение получения уведомления, а также ответ на поставленные в нем вопросы или запросы. Ответ на уведомление образец должен быть составлен грамотно и точно, с учетом всех требований и правил делового письма.

Что такое уведомление о вызове налогоплательщика?

Уведомление о вызове налогоплательщика может быть отправлено в различных случаях:

- Проведение налоговой проверки;

- Необходимость предоставления дополнительных документов или информации;

- Явка налогоплательщика для участия в консультации или собеседовании;

- Запрос налогового органа о представлении объяснений по налоговым вопросам.

При получении уведомления о вызове налогоплательщик обязан незамедлительно отреагировать и принять необходимые меры.

Что должно содержать уведомление о вызове налогоплательщика?

Уведомление о вызове налогоплательщика должно содержать следующую информацию:

- Наименование налогового органа, который направил уведомление;

- ФИО и контактные данные налогового инспектора;

- Цель вызова налогоплательщика;

- Срок, в течение которого необходимо явиться или предоставить необходимую информацию;

- Перечень документов или информации, которые требуется предоставить;

- Пункты законодательства, на основании которых направлено уведомление.

Действия налогоплательщика при получении уведомления

Получив уведомление о вызове налогоплательщика, необходимо принять следующие меры:

- Ознакомиться с уведомлением и выделить необходимые действия;

- В случае необходимости собрать все требуемые документы или информацию в соответствии с указаниями в уведомлении;

- Соблюдать установленные сроки и явиться в налоговый орган или предоставить необходимые документы вовремя;

- При необходимости проконсультироваться с юристом или специалистом по налогам для правильного выполнения требований налогового органа.

Последствия игнорирования уведомления о вызове налогоплательщика

Игнорирование уведомления о вызове налогоплательщика или несвоевременное выполнение требований налогового органа может повлечь за собой негативные последствия:

- Финансовые санкции, включая штрафы и проценты за неуплату налогов;

- Проверка налоговой службой с повышенной внимательностью и дополнительные проверки бухгалтерской отчетности;

- Усложнение процедуры получения налоговых вычетов и возможность применения упрощенной системы налогообложения;

- Юридические последствия, такие как возможность возбуждения уголовного дела в случае выявления уклонения от уплаты налогов.

В целом, уведомление о вызове налогоплательщика является важным документом, требующим незамедлительных действий со стороны налогоплательщика. Соблюдение требований и предоставление требуемой информации вовремя поможет избежать негативных последствий и поддерживать законопослушность в налоговой сфере.

Поводы для получения уведомления о вызове в налоговую

Уведомление о вызове в налоговую может прийти по различным поводам. Налоговая служба имеет право потребовать от граждан и организаций явиться на прием для решения определенных вопросов. Рассмотрим некоторые основные поводы для получения такого уведомления:

1. Предоставление дополнительной информации

Налоговая служба может потребовать от налогоплательщика предоставить дополнительную информацию или документацию в связи с проведением налоговой проверки или рассмотрением налоговых дел. Такое уведомление может содержать запрос на предоставление документов, отчетов, расчетов и других материалов, необходимых для проверки правильности уплаты налогов.

2. Уточнение налоговой базы

Если налоговая служба обнаружила несоответствие между уплаченными налогами и объемом дохода или имущества налогоплательщика, она может отправить уведомление о вызове для уточнения налоговой базы. В таком случае, налоговая служба может потребовать подтверждающие документы или объяснение от налогоплательщика.

3. Проверка правильности уплаты налогов

Уведомление о вызове в налоговую может быть отправлено для проверки правильности уплаты налогов. В рамках такой проверки налоговая служба может запросить дополнительные документы или провести дополнительные расследования для выяснения фактов, связанных с налогообложением.

В некоторых случаях, налогоплательщикам может быть предложено заключить договор о рассрочке или снижении налоговых платежей. Уведомление о вызове может быть отправлено, чтобы обсудить условия такого договора и уточнить необходимую информацию.

5. Подача объяснений или доказательств

В случае обнаружения несоответствий или нарушений в налогообложении, налоговая служба может отправить уведомление о вызове для получения объяснений или доказательств от налогоплательщика. Налогоплательщику может потребоваться представить свою позицию и предоставить документы, подтверждающие правомерность его действий.

В случае получения уведомления о вызове в налоговую, необходимо своевременно явиться на прием и предоставить требуемые документы или объяснения. Невыполнение требований налоговой службы может привести к наложению штрафов или иных административных или уголовных санкций.

Что делать, чтобы не вызывали в налоговую

Не хотите иметь неприятные сюрпризы от налоговой службы? Вот несколько полезных советов, которые помогут минимизировать риск вызова сотрудников налоговой в ваше предприятие:

1. Внимательно ведите учет

Налоговая служба обращает особое внимание на правильность ведения учета. Поэтому вам необходимо тщательно контролировать все финансовые операции и вести подробную отчетность. Регулярно проверяйте правильность заполнения документов и исправляйте возможные ошибки немедленно.

2. Внедрите программу автоматизации учета

Автоматизация учета помогает исключить возможные ошибки человеческого фактора и значительно упростить процесс подготовки отчетности. Используйте специальные программы и сервисы, которые автоматически вычисляют и заполняют необходимые данные. Это сэкономит ваше время и снизит риск ошибок.

3. Нанимайте профессионалов

Ошибки в учете часто возникают из-за неправильного понимания налогового законодательства или недостаточной квалификации бухгалтеров. Поэтому для качественной и правильной отчетности стоит нанимать профессионалов с опытом работы в сфере налогового учета.

4. Будьте внимательны при выборе партнеров

5. Следите за актуальностью налоговой информации

Налоговое законодательство постоянно меняется, и необходимо быть в курсе последних изменений. Регулярно проверяйте актуальность налоговой информации, проводите анализы и консультируйтесь с юристами и бухгалтерами, чтобы быть уверенными в соответствии вашей деятельности требованиям закона.

Соблюдение правил учета и налогообложения – залог успеха вашего бизнеса и избежания неприятностей с налоговой службой. Будьте внимательны, следите за законодательством и проявите ответственность в учете и отчетности.

В какой срок дать ответ на запрос налоговой?

Срок для предоставления ответа на запрос налоговой организации определяется на основании законодательства и может различаться в зависимости от конкретной ситуации. Вот несколько основных случаев и соответствующие сроки:

1. Запрос на предоставление дополнительной информации

Если налоговая организация запросила у налогоплательщика дополнительную информацию для проведения налоговой проверки или анализа, ответ необходимо предоставить в установленный срок, который обычно составляет 10-30 дней со дня получения запроса.

2. Запрос на представление документов

Если налоговая организация требует от налогоплательщика предоставить определенные документы, ответ должен быть предоставлен в течение 5-10 рабочих дней со дня получения запроса.

3. Запрос на уточнение информации

Если налоговая организация запросила у налогоплательщика уточнение определенной информации, ответ должен быть предоставлен в установленный срок, который обычно составляет 10-20 дней.

4. Запрос на предоставление справки или объяснений

Если налоговая организация делает запрос на предоставление справки или объяснений по определенному вопросу, ответ должен быть предоставлен в течение 7-14 дней со дня получения запроса.

В случае невыполнения требований налоговой организации по предоставлению ответа в указанные сроки, может быть применена административная ответственность, которая может включать наложение штрафов или привлечение к уголовной ответственности. Поэтому важно обращать особое внимание на соблюдение сроков ответов на запросы налоговой организации.

Нужно ли вообще давать пояснения в налоговую по ЕНП-уведомлениям?

Если вы получили уведомление от налоговой службы с просьбой предоставить пояснения по Единым Налоговым Платежам (ЕНП), то возникает вопрос: нужно ли на это отвечать? В данной статье мы рассмотрим, почему важно давать пояснения и как это может быть полезным для вас.

Преимущества предоставления пояснений в налоговую:

- Повышение доверия со стороны налоговой службы. Предоставление пояснений может показать вашу готовность к сотрудничеству и соблюдению законодательства.

- Уверенность в правильности расчетов. Если вы предоставляете все необходимые пояснения, вы будете уверены, что ваши расчеты налогов были выполнены правильно.

- Сокращение риска проверки и штрафных санкций. Зачастую, если вы предоставляете подробные пояснения, налоговая служба может решить не проверять вашу деятельность и не накладывать штрафные санкции.

Рекомендации по написанию пояснений:

- Будьте четкими и конкретными. Указывайте все необходимые данные и документы, чтобы налоговая служба могла более полно оценить вашу ситуацию.

- Используйте официальный язык. При написании пояснений в налоговую, старайтесь использовать официальный и грамотный язык, чтобы убедиться, что ваше сообщение будет понятно и без двусмысленностей.

- Отвечайте в срок. Предоставление пояснений требует времени, но возможно, налоговая служба установила срок ответа. Старайтесь соблюдать этот срок, чтобы избежать возможных нежелательных последствий.

Давая пояснения в налоговую по ЕНП-уведомлениям, вы демонстрируете свою ответственность и готовность сотрудничать с налоговой службой. Это поможет повысить доверие со стороны налоговой, уменьшить риск проверки и штрафных санкций, а также быть уверенным в правильности ваших расчетов. Следуя рекомендациям по написанию пояснений, вы сможете донести необходимую информацию и убедить налоговую службу в своей соблюдении законодательства.

Налоговая может запросить пояснение к уведомлению

- Недостаточности информации в предоставленном уведомлении.

- Неясности или неоднозначности указанной информации.

- Необходимости подтверждения достоверности предоставленных данных.

Запрос на пояснение может быть направлен налогоплательщику в письменной форме с указанием срока предоставления ответа.

Запрос на пояснение

В запросе на пояснение, налоговая организация может указать следующую информацию:

- Причину запроса и необходимость дополнительных пояснений.

- Конкретные вопросы, на которые требуется ответ.

- Срок предоставления ответа.

- Контактную информацию для связи в случае возникновения дополнительных вопросов.

Налогоплательщик обязан предоставить ответ на запрос в установленные сроки и предоставить все необходимые пояснения и документацию. Непредоставление ответа или предоставление недостоверной информации может привести к применению налоговыми органами мер ответственности в соответствии с действующим законодательством.

Правовые последствия

Налоговая организация имеет право на запрашивание дополнительных пояснений для обеспечения правильного и полного исчисления налогов и контроля за исполнением обязанностей налогоплательщиков. Неотвеченные или неудовлетворительно поясненные запросы могут повлечь за собой проведение дополнительных налоговых проверок и применение штрафных санкций.

| Штрафные санкции | Сумма штрафа |

|---|---|

| Несвоевременная или неполную уплата налогов | 5000 рублей |

| Предоставление недостоверных сведений | 10000 рублей |

| Отказ предоставить запрашиваемую информацию | 15000 рублей |

В целях избежания проблем и штрафных санкций, рекомендуется налогоплательщикам ответственно подходить к заполнению уведомления и предоставлять внятные и полные пояснения при запросе налоговой организации.

Как ответить на требование налоговой?

1. Изучите требование налоговой

Перед тем, как составлять ответ, внимательно ознакомьтесь с требованием налоговой. Выделите основные пункты и аргументы, которые требуется рассмотреть и опровергнуть.

2. Составьте структуру ответа

3. Аргументируйте свою позицию

В основной части ответа приведите аргументы и доказательства, подтверждающие вашу позицию. Ответьте на каждый пункт требования налоговой и обоснуйте свои аргументы ссылаясь на законодательство и нормативные акты.

4. Используйте технику «противопоставление»

Один из эффективных способов ответить на требование налоговой — это использование техники «противопоставление». Сначала приведите основные аргументы налоговой, а затем разрушьте их, представив контраргументы и объясняя, почему они не верны.

5. Приведите юридические прецеденты

Для подтверждения своего правового положения приведите примеры юридических прецедентов, когда аналогичные ситуации были разрешены в вашу пользу. Это поможет убедить налоговую в том, что ваша позиция основана на законе и судебной практике.

6. Формальности

Обратите внимание на формальные требования к ответу на требование налоговой. Следуйте указанным срокам и используйте правильные формы и санкции. При необходимости консультируйтесь с юристом, чтобы ответ был правильно оформлен.

7. Поставьте свою позицию в заключении

В заключительной части ответа подведите итоги и четко выразите свою позицию, указав на то, что ваш ответ базируется на законе и наличии аргументов и доказательств. Подтвердите свою готовность оспорить требование налоговой, если они будут настаивать на своей позиции.

Следуя этим рекомендациям, вы сможете составить юридически грамотный и эффективный ответ на требование налоговой. Помните, что в случае сомнений или непоняток, всегда лучше проконсультироваться с юристом или специалистом в области налогового права.

Срок ответа на запрос

Значение своевременного ответа

Своевременный ответ на запрос является важным элементом делового общения. Он позволяет установить профессиональные отношения с вашими клиентами и партнерами, демонстрируя ваше уважение к их потребностям и интересам. Кроме того, своевременный ответ помогает предотвратить возможные конфликты и недоразумения.

Допустимый срок ответа

Законодательство не устанавливает четкого срока, в течение которого необходимо ответить на запрос. Однако существует ряд рекомендаций, которыми следует руководствоваться:

- Неотложные запросы требуют немедленного ответа — в течение 24 часов.

- Срочные запросы следует рассмотреть и ответить на них в течение 2-3 рабочих дней.

- Обычные запросы могут быть рассмотрены и получить ответ в течение 5-7 рабочих дней.

Правовая ответственность

В случае несоблюдения срока ответа на запрос, может возникнуть правовая ответственность. Законодательство предусматривает различные меры ответственности, такие как штрафы, уплата неустойки или возмещение ущерба, как для физических, так и для юридических лиц. Поэтому, чтобы избежать негативных последствий, важно своевременно и грамотно отвечать на запросы.

Рекомендации по организации работы

Для эффективного ответа на запросы рекомендуется:

- Установить внутреннюю процедуру организации работы с запросами, определить ответственного сотрудника или отдел, который будет осуществлять ответы.

- Определить приоритетность запросов в зависимости от их важности и срочности.

- Ответить на запрос максимально полно и информативно, предоставив все необходимые данные и документы.

- Уведомить клиента или партнера о сроках ответа и по возможности выполнить их.

- Вести ежедневный контроль за поступающими запросами и их выполнением.

Своевременность ответа на запрос — это залог успешного делового общения. Постарайтесь всегда отвечать на запросы в установленные сроки, демонстрируя свою компетентность и уважение к партнерам.

Как отвечать на запрос ФНС

Ответ на запрос ФНС играет важную роль во взаимодействии с налоговыми органами и может повлиять на дальнейшее развитие вашего бизнеса. В данной статье мы рассмотрели основные этапы и ключевые моменты, которые необходимо учесть при составлении ответа на запрос.

- Внимательно ознакомьтесь с запросом ФНС. Перед тем, как приступить к составлению ответа, важно внимательно прочитать весь запрос и понять, какую информацию требуют от вас налоговые органы. Если что-то не ясно, обратитесь за разъяснениями к специалистам или юристам.

- Соберите необходимые документы и данные. Для составления ответа на запрос ФНС важно обеспечить доступ к нужной информации. Проверьте наличие необходимых документов и данных, которые потребуются для предоставления полной и достоверной информации налоговым органам.

- Структурируйте ответ и укажите все запрашиваемые данные. Ответ на запрос ФНС должен быть структурированным и понятным для получателя. Укажите все запрашиваемые данные, не упуская ни одной детали. Используйте номера или буллеты для облегчения восприятия информации.

- Проверьте правильность и полноту ответа перед отправкой. Перед отправкой ответа налоговым органам обязательно проверьте его на правильность и полноту. Убедитесь, что предоставленная информация соответствует запросу ФНС, а также что нет ошибок или пропусков.

- Отправьте ответ в срок. Соблюдение срока ответа на запрос ФНС является обязательным и важным для строительного взаимодействия с налоговыми органами. Поэтому убедитесь, что отправка ответа будет осуществлена вовремя.

Важно помнить, что ответ на запрос ФНС должен быть четким, конкретным и содержать все запрашиваемые данные. Также необходимо уделить внимание корректности и правильности оформления ответа. Составление ответа на запрос ФНС является важным этапом работы с налоговыми органами, поэтому рекомендуется привлекать профессиональных специалистов для его составления.