Вопрос о том, могут ли забрать автомобиль, если правообладатель не в состоянии выплачивать кредитные обязательства, становится всё более актуальным. Работа по трудовому контракту и официальная заработная плата не всегда являются защитой от проблем с возвратом кредитных средств. Здесь решающим фактором является степень просрочки платежей, сумма задолженности и действия кредитора.

Действия банка при неуплате кредита: обращение в суд

Какие действия предпринимает банк при неуплате кредита?

Когда заемщик пропускает одну или несколько оплат кредита, банк начинает процесс взыскания задолженности. Сначала банк может направить уведомление заемщику о просрочке платежа с просьбой немедленно погасить задолженность. Если этого не происходит, банк начинает предпринимать следующие шаги:

- Отправляет заявку на возбуждение исполнительного производства. Банк обращается в суд с требованием о взыскании суммы долга, а также судебных расходов.

- Заявляет взыскание судебным приставам. В случае положительного решения суда, исполнительное производство возлагается на судебных приставов, которые будут предпринимать меры по взысканию задолженности с должника.

- Может продать задолженность третьим лицам. Вместо обращения в суд, банк имеет право продать задолженность третьим лицам, которые будут пытаться взыскать долг самостоятельно.

Какие санкции могут быть наложены на должника?

В случае обращения банка в суд, должник может понести следующие санкции со стороны суда:

- Наложение штрафа.

- Блокировка банковских счетов. Суд может вынести решение о блокировке банковских счетов заемщика с целью принудительного взыскания долга.

- Зачет имущества должника. Суд может принять решение о зачете имущества должника с целью погашения его задолженности.

Как защитить себя в случае обращения банка в суд?

Если банк обратился в суд с требованием взыскания задолженности, следует принять ряд мер для защиты своих интересов:

- Получить консультацию юриста. Юрист поможет разобраться в ситуации, выявить возможные нарушения прав заемщика и предложить оптимальные пути решения спора.

- Проверить законность требований банка. Важно убедиться в том, что банк имеет полное право требовать взыскания задолженности и обосновать все суммы взыскания.

- Подготовить доказательную базу. Необходимо собрать все документы, подтверждающие факты платежей, пропусков оплаты и другие сведения, которые могут помочь доказать свою правоту в суде.

| Важно помнить! |

|---|

| Обращение банка в суд при неуплате кредита является серьезным юридическим процессом. Поэтому, рекомендуется немедленно обратиться за юридической помощью для защиты своих интересов и поиска наилучшего решения спора. |

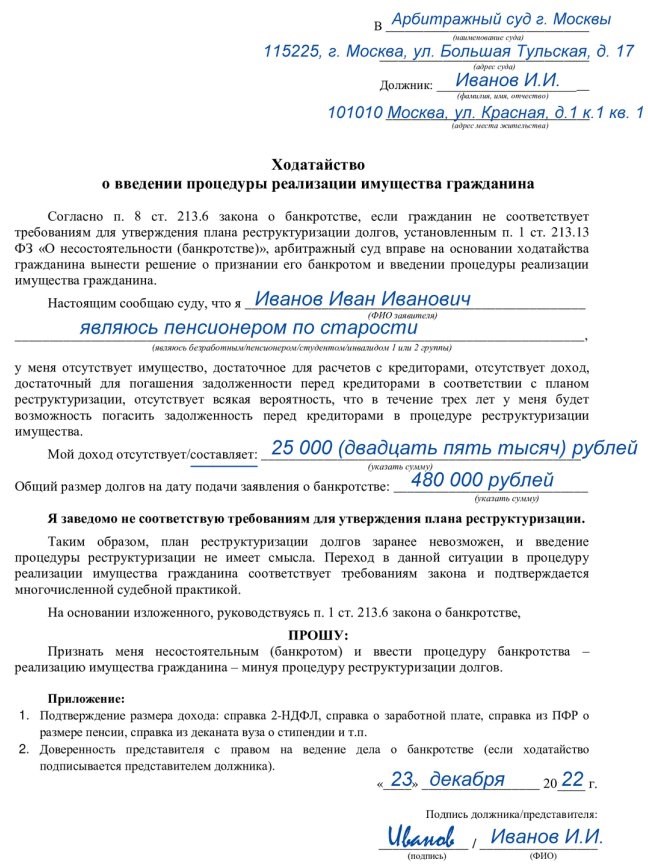

Требования к физическому лицу для банкротства через суд

Требования для начала процедуры банкротства через суд:

- Наличие долга. Должник должен иметь долг перед кредиторами, который он не способен выплатить.

- Недостаток собственности. Должник должен доказать отсутствие достаточной собственности для удовлетворения требований кредиторов.

- Отсутствие возможностей урегулировать долги. Должник должен доказать, что у него нет возможности выплатить долги кредиторам в установленные сроки.

Примерные шаги для прохождения процедуры банкротства через суд:

- Подготовка документов. Должник должен собрать все необходимые документы, подтверждающие его финансовое положение и наличие долгов.

- Подача заявления в суд. Должник должен подать заявление о банкротстве в суд, приложив все собранные документы.

- Рассмотрение заявления судом. Суд рассматривает заявление должника о банкротстве и принимает решение о возбуждении процедуры или отказе в нее.

- Назначение арбитражного управляющего. В случае возбуждения процедуры банкротства, суд назначает арбитражного управляющего, который осуществляет контроль над имуществом должника и распределение активов между кредиторами.

- Прохождение процедуры банкротства. Должник проходит процедуру банкротства в соответствии с требованиями суда и управляющего.

- Освобождение от долгов. По окончании процедуры банкротства должник может быть освобожден от долгов перед кредиторами, включая кредиторов по автокредиту.

Требования к физическому лицу для банкротства через суд включают наличие долга и отсутствие возможности его погашения, а также недостаток собственности для удовлетворения требований кредиторов. Процедура банкротства включает подачу заявления в суд, рассмотрение заявления, назначение арбитражного управляющего и прохождение процедуры банкротства. После успешного завершения процедуры, должнику может быть дано освобождение от долгов.

Какое наказание предусмотрено за неуплату кредита?

Административная ответственность

За просрочку платежей по кредиту кредитор имеет право обратиться с заявлением в суд с целью привлечения заемщика к административной ответственности. В случае установления вины заемщика, ему может быть наложен штраф, размер которого определяется судом.

Гражданско-правовая ответственность

В случае неуплаты кредита, кредитор имеет право расторгнуть договор и требовать возврата займа в судебном порядке. В результате судебного разбирательства может быть принято решение о наложении на заемщика обязательства вернуть задолженность и уплатить неустойку за просрочку платежей.

Уголовная ответственность

В редких случаях, когда неуплата кредита является результатом мошенничества или преступных действий, заимодавец может обратиться в полицию и внести заявление о привлечении заемщика к уголовной ответственности. В таких случаях заемщик может быть признан виновным в совершении преступления и наказан штрафом, лишением свободы или другими уголовными санкциями в соответствии с законодательством.

| Вид ответственности | Наказание |

|---|---|

| Административная | Штраф |

| Гражданско-правовая | Возврат задолженности и неустойка |

| Уголовная | Штраф, лишение свободы или другие уголовные санкции |

Неуплата кредита может также повлечь за собой негативные последствия для кредитной истории заемщика, что может затруднить получение кредитов в будущем.

Внесудебное банкротство при автокредите

В случае, когда вы не можете выплачивать автокредит и боитесь, что банк заберет ваш автомобиль, стоит рассмотреть возможность внесудебного банкротства. Этот процесс позволяет снизить долг по кредиту и сохранить имущество, включая автомобиль.

Преимущества внесудебного банкротства:

- Снижение общей суммы долга

- Защита имущества

- Остановка действия приставов и коллекторов

- Возможность начать финансовую реабилитацию

Процесс внесудебного банкротства:

1. Обращение в арбитражный управляющий. Нужно найти специалиста по внесудебному банкротству, завести дело и предоставить все необходимые документы, включая договор кредита.

2. Реструктуризация долга. Арбитражный управляющий проводит переговоры с банком о снижении общей суммы долга, уменьшении процентной ставки или увеличении срока кредита.

3. Утверждение плана реструктуризации. После достижения соглашения с банком, план реструктуризации направляется на утверждение в арбитражный суд.

4. Оплата денежных средств. По утвержденному плану реструктуризации необходимо выплачивать деньги банку в срок.

5. Наблюдение и контроль. Весь процесс внесудебного банкротства контролируется арбитражным управляющим и судом.

На что следует обратить внимание:

- Необходимость обратиться к специалисту с опытом внесудебного банкротства

- Подробное изучение договора кредита и условий реструктуризации

- Соблюдение сроков оплаты по утвержденному плану реструктуризации

- Своевременное предоставление необходимых документов и информации арбитражному управляющему

Внесудебное банкротство при автокредите является эффективным способом решить проблему задолженности и сохранить ваш автомобиль. Однако, стоит учитывать, что данный процесс требует компетентного подхода и своевременного выполнения всех требований арбитражного управляющего и суда.

Что делать, если вам продана кредитная машина?

1. Проверьте правовую чистоту автомобиля

Перед покупкой автомобиля необходимо точно установить, имеет ли он долги перед банком. Для этого можно обратиться в Банк России или воспользоваться специальными онлайн-сервисами, предоставляющими информацию о задолженностях.

Также важно проверить, имеется ли у автомобиля залоговое обременение. Для этого можно обратиться в регистрационную палату и запросить выписку из Государственного реестра транспортных средств.

2. Обратитесь к юристу

Если вы обнаружили, что автомобиль находится в залоге у банка, вам следует обратиться к юристу, специализирующемуся на вопросах автомобильного права. Юрист поможет вам разобраться в юридической стороне вопроса и предпримет необходимые действия.

3. Переговоры с банком

После обращения к юристу, вам понадобится провести переговоры с банком, владеющим залогом на автомобиль. Возможно, вам удастся договориться об условиях выкупа автомобиля или о разрешении его использования до полного погашения долга.

4. Судебное разбирательство

Если договориться с банком не удалось, вы можете обратиться в суд для разрешения спора. В суде будет производиться рассмотрение дела и вынесение решения. Однако стоит учитывать, что судебное разбирательство может занять продолжительное время и потребовать дополнительных расходов.

5. Урегулирование долга

В случае, если автомобиль был куплен в кредит, но продавец не выплатил кредитные обязательства, необходимо обратиться к нему для урегулирования долга. При отсутствии результата можно подать заявление в полицию о мошенничестве и предоставить все имеющиеся доказательства.

6. Защита своих прав

Необходимо активно защищать свои права в данной ситуации. Важно сохранить все документы и корреспонденцию с продавцом и банком, а также собрать все доказательства и аргументы в свою пользу.

Вам следует помнить, что каждая ситуация уникальна, и правовые последствия могут различаться. Поэтому важно посоветоваться с профессионалом, чтобы получить правильную юридическую консультацию и защитить свои интересы.

Что делать, чтобы отсрочить платежи по автокредиту?

Если у вас возникли финансовые трудности и вы не можете своевременно оплачивать кредитные платежи по автомобилю, есть несколько шагов, которые можно предпринять, чтобы отсрочить платежи. Вот некоторые из них:

1. Свяжитесь с банком и объясните свою ситуацию

Первым действием будет контактирование с вашим банком и объяснение причин, по которым вы не можете выполнять платежи по кредиту. Банки обычно предлагают различные варианты помощи клиентам в трудной ситуации, такие как отсрочка платежей или пересмотр условий кредита.

2. Проверьте условия своего кредитного договора

Ознакомьтесь с вашим кредитным договором и просмотрите условия отсрочки платежей. Возможно, вам нужно будет предоставить определенные документы или заполнить форму, чтобы запросить отсрочку.

3. Заполните соответствующие документы

Если ваш банк требует заполнения специальной формы для отсрочки платежей, обязательно заполните ее правильно и внимательно. Убедитесь, что все данные указаны без ошибок, и приложите все необходимые документы, которые могут потребоваться для рассмотрения вашего запроса.

4. Подайте запрос на отсрочку платежей

После заполнения всех необходимых документов и форм отправьте свой запрос на отсрочку платежей в банк. Обязательно сохраните копии всех отправленных документов и удостоверьтесь, что запрос был доставлен.

5. Договоритесь о новых условиях

Если ваш банк одобрит ваш запрос на отсрочку платежей, обязательно обсудите с ним новые условия вашего кредита. Уточните, какие будут проценты за отсрочку и как изменится срок погашения кредита.

6. Соблюдайте новые условия

После того, как вам будет предоставлена отсрочка платежей, важно строго соблюдать новые условия кредита. Регулярно проверяйте оставшиеся платежи и не пропускайте ни одного из них, чтобы избежать проблем в будущем.

Всегда помните, что своевременная связь с банком и соблюдение новых условий кредита помогут вам урегулировать финансовые трудности и избежать негативных последствий, таких как конфискация автомобиля.

Когда банк может забрать автомобиль по автокредиту?

Основные этапы процесса забора автомобиля:

- Пропущенный платеж — если вы пропустили оплату одного или нескольких кредитных платежей, банк отправляет вам уведомление о задолженности и предлагает уладить ситуацию. В этот момент вам следует немедленно связаться с банком и попытаться договориться о рассрочке или переговорах. Банк может рассмотреть различные варианты, чтобы избежать забора машины.

- Официальное предупреждение — если пропущенные платежи не оплачены в установленные сроки после уведомления от банка, вам будет отправлено официальное предупреждение о возможном заборе машины. В этом случае вы должны обратиться к юристу или представителю банка, чтобы узнать о дальнейших действиях и возможных вариантах решения проблемы.

- Судебное разбирательство — если вы не смогли урегулировать спор с банком, банк может предъявить иск в суд с требованием вернуть автомобиль или возместить ущерб. В суде будут рассмотрены все доказательства сторон и вынесено окончательное решение.

- Забор автомобиля — в случае положительного решения суда в пользу банка, судебный пристав может прийти забрать машину. Это процесс официального изъятия автомобиля, и вам будет предоставлено определенное время для передачи машины. Обычно вы должны вернуть ключи, документы и сам автомобиль.

Важно отметить, что каждый случай забора автомобиля по автокредиту рассматривается индивидуально, и ваши действия на каждом этапе влияют на исход ситуации. Лучше всего избегать просрочек и выплачивать кредитные платежи вовремя, чтобы избежать проблем с банком.

Что будет, если банк подал в суд за неуплату кредита

Если вы не выплачиваете кредит в банке, рано или поздно банк может решить подать в суд на вас. В этом случае возможны следующие последствия:

1. Судебное разбирательство

Судебное разбирательство начинается с того, что банк подает исковое заявление против вас. В рамках судебного процесса будет рассматриваться вопрос о вашей несостоятельности и наличии задолженности перед банком.

2. Судебное решение

После рассмотрения дела суд выносит свое решение, которое может быть в вашу пользу или в пользу банка. В случае, если решение суда будет в пользу банка, вы можете быть обязаны выплатить задолженность, а также уплатить проценты и штрафные санкции, указанные в договоре кредита.

3. Принудительное исполнение решения суда

Если вы не выполняете решение суда добровольно, банк может обратиться в судебные органы для принудительного исполнения решения. В рамках принудительного исполнения могут быть применены различные меры воздействия, такие как судебный пристав-исполнитель, арест имущества, ограничение поездок за границу и другие.

4. Постановление о банкротстве

В случае, если вы неспособны уплатить задолженность перед банком и имеете иные долгосрочные финансовые проблемы, банк может обратиться в суд с иском о признании вас банкротом. В этом случае возможно объявление официального банкротства и последующее ликвидация имущества для удовлетворения требований кредитора.

5. Возможное отражение на кредитной истории

Неоплату и проблемы с выплатой кредита могут отразиться на вашей кредитной истории. Банк может передать информацию о вашем несоблюдении условий кредитного договора в кредитные бюро, что может отрицательно сказаться на вашей способности взять новый кредит в будущем.

Всего есть три варианта развития событий

Когда человек не выплачивает кредит и работает официально, существуют три варианта развития событий.

Первый вариант. Банк может обратиться в суд, чтобы взыскать долг с заемщика по судебному решению. В таком случае, суд может принять решение о взыскании долга и наложении исполнительного возбуждения, например, через арест имущества. Суд может решить изъять автомобиль, чтобы покрыть задолженность по кредиту.

Второй вариант. Банк может выдвинуть предложение о добровольной реализации имущества заемщика для покрытия задолженности по кредиту. Если заемщик согласен на такое предложение, банк может изъять автомобиль и реализовать его на открытом аукционе. Эти средства будут направлены на покрытие задолженности по кредиту.

Третий вариант. Банк может заключить с заемщиком соглашение об отсрочке выплаты или реструктуризации задолженности. В таком случае, заемщик может продолжить пользоваться автомобилем при условии строгое соблюдение новых условий договора кредита. Это может включать увеличение срока кредита, изменение процентных ставок или другие меры, направленные на реорганизацию задолженности и обеспечение выплат.

Правовая сторона вопроса

Вопрос о том, могут ли забрать автомобиль у гражданина, который работает официально, но не платит кредит, имеет свою юридическую сторону. В данной ситуации следует обратиться к законодательству, которое регулирует отношения между кредиторами и заемщиками.

Обязательства по кредитному договору

По кредитному договору заемщик обязуется возвратить кредитную сумму и уплатить проценты в соответствии с условиями, указанными в договоре. За нарушение обязательств по кредиту кредитор имеет право применить меры, предусмотренные законодательством.

Иск в судебном порядке

Кредитор может подать иск в судебном порядке для взыскания задолженности по кредиту. В рамках этого иска кредитор может запрашивать арест имущества заемщика для обеспечения иска. В случае решения суда в пользу кредитора, может быть принято решение о взыскании имущества заемщика для погашения задолженности.

Залог

Если автомобиль был приобретен с использованием кредита и заложен в качестве обеспечения, кредитор имеет право осуществить взыскание заложенного имущества в случае нарушения заемщиком обязательств по кредиту. В этом случае автомобиль может быть изъят и продан на аукционе для погашения задолженности.

| Мера | Ситуация |

|---|---|

| Подача иска в суд | Нарушение заемщиком обязательств по кредиту |

| Арест имущества | Неисполнение решения суда о взыскании задолженности |

| Взыскание заложенного имущества | Нарушение обязательств по залогу |

Совместные договоры и поручительства

Если кредит был получен на основании совместного договора или с поручительством, кредитор может обращаться к другим участникам договора или поручителям для погашения задолженности. В этом случае автомобиль может быть забран у того, кто является поручителем или совместным заемщиком.

Таким образом, если заемщик работает официально, это не означает, что автомобиль не может быть изъят в случае невыплаты кредита. Кредитор имеет право обратиться в суд и применить меры по взысканию долга, включая арест имущества и изъятие заложенного автомобиля. В случае совместных договоров или поручительств, автомобиль может быть изъят у других участников договора.

Почему возникает невозможность выплачивать кредит?

Иногда у граждан возникают трудности с выплатой кредита из-за различных причин. Рассмотрим наиболее распространенные ситуации, в которых возникает невозможность погасить задолженность перед банком.

1. Потеря работы или снижение доходов

Одной из основных причин, по которой граждане не могут погасить кредит, является потеря работы или снижение уровня дохода. Вследствие экономических трудностей или финансовых кризисов многие люди остаются безработными или сталкиваются с сокращениями и застоем в своей отрасли. В таких условиях становится сложно выплачивать выплаты по кредиту.

2. Увеличение прочих финансовых обязательств

Возможность выплачивать кредит может быть снижена в результате увеличения других финансовых обязательств. Например, если у заемщика возникли неожиданные медицинские расходы, платежи по ипотеке или другие кредиты, то его общая финансовая нагрузка может стать несбалансированной, и появится невозможность выплатить все задолженности.

3. Изменение семейного положения

Часто изменение семейного положения, такое как развод или смерть супруга, может приводить к потере дополнительного источника дохода или возникновению дополнительных расходов. Это может пагубно сказаться на финансовой стабильности заемщика и сделать невозможным погашение кредита.

4. Повышение процентных ставок

Еще одной возможной причиной невозможности выплачивать кредит является повышение процентных ставок по кредиту. Если банк увеличивает процентную ставку, то ежемесячные платежи могут значительно возрасти, что приводит к трудностям в выплате.

5. Проблемы с здоровьем

Болезни и проблемы со здоровьем могут привести к временной или постоянной невозможности работать и получать стабильный доход. В таких случаях граждане оказываются в ситуации, когда они не в состоянии выплачивать кредитные обязательства.

| Причина | Возможное решение |

|---|---|

| Потеря работы | Поиск новой работы или получение временной финансовой поддержки |

| Увеличение обязательств | Разработка плана погашения всех задолженностей или реструктуризация кредитов |

| Изменение семейного положения | Обращение в банк для пересмотра условий кредита |

| Повышение процентных ставок | Переоформление кредита на более выгодных условиях |

| Проблемы со здоровьем | Обращение в медицинскую организацию или получение социальной поддержки |

Важно помнить, что при возникновении трудностей с выплатой кредита необходимо обратиться в банк, чтобы обсудить возможные варианты решения проблемы. Банк может предложить реструктуризацию кредита, временное снижение платежей или иные меры для помощи заемщику в погашении задолженности.

Пошаговый план как законно не платить кредит

Установившиеся трудности с выплатой кредита могут привести к ситуации, когда заемщику угрожает конфискация автомобиля. Однако, существует несколько легальных способов избежать этого. Прежде чем принимать какие-либо шаги, необходимо ознакомиться с договором кредита и проконсультироваться с юристом, чтобы убедиться в законности предпринимаемых действий.

Шаг 1: Обращение к банку

Первым шагом стоит обратиться в банк, выдавший кредит, и предоставить им полную информацию о вашей текущей финансовой ситуации. Возможно, банк согласится пересмотреть условия кредита и предложить вам временные или постоянные изменения в плане выплат.

Шаг 2: Переоформление кредита

Вторым шагом может быть переоформление кредита на более длительный срок или снижение размера ежемесячных выплат. Это может помочь вам справиться с финансовыми трудностями и избежать конфискации автомобиля.

Шаг 3: Восстановление суммы кредита

Если вы не платите кредит и банк инициирует процесс конфискации автомобиля, у вас по-прежнему есть возможность восстановить сумму кредита путем предложения банку альтернативного имущества или добровольного продажи автомобиля. В этом случае, вы можете попросить банк остановить процесс конфискации и перейти к урегулированию задолженности.

Шаг 4: Обращение к суду

В случае, если банк приступает к конфискации автомобиля, вы можете обратиться в суд и оспорить это решение. При наличии веских доказательств о том, что вы пытались законно решить проблему и сотрудничали с банком, суд может принять решение в вашу пользу.

Шаг 5: Продажа автомобиля

В случае, если конфискация автомобиля неизбежна, вы можете решить продать его самостоятельно, чтобы погасить задолженность перед банком. Однако, необходимо учесть, что до полной выплаты всех требований банка, продажа автомобиля может быть оспорена, и вы получите только оставшуюся сумму после вычета задолженности.

Важно понимать, что не платить кредит без оснований или вводить банк в заблуждение незаконно. Все предложенные выше шаги должны быть предприняты в соответствии с законодательством и после консультации с юристом. Безответственное отношение к выплатам кредита может иметь серьезные последствия, поэтому регулярное общение с банком и поиск правовых путей решения проблемы являются ключевыми в данной ситуации.

Как происходит продажа автомобиля при наличии автокредита?

1. Проверьте документы

Первым шагом при продаже автомобиля с автокредитом является проверка всех документов. Убедитесь, что у вас есть все необходимые документы:

- Свидетельство о регистрации ТС;

- Паспорт ТС;

- Договор о купле-продаже;

- Договор автокредита;

- Справка о задолженности перед банком (если таковая имеется).

Если у вас есть все эти документы, вы готовы перейти к следующему шагу.

2. Обратитесь в банк

Для продажи автомобиля с автокредитом вам необходимо обратиться в банк, выдавший кредит. При посещении банка вам потребуется предъявить следующие документы:

- Договор о купле-продаже, заключенный с новым владельцем автомобиля;

- Документы, подтверждающие личность продавца и покупателя;

- Справка о задолженности перед банком;

- Справка о регистрации автомобиля.

После того, как банк получит все необходимые документы, они начнут процесс оформления переоформления автокредита на нового владельца.

3. Завершение продажи

После того, как банк завершит процесс переоформления автокредита на нового владельца, останется только завершить продажу автомобиля. Для этого вы должны заключить договор купли-продажи с покупателем и передать ему документы, подтверждающие право собственности на автомобиль, включая свидетельство о регистрации ТС.

4. Погашение задолженности по кредиту

Не забудьте, что вы все еще несете ответственность за погашение автокредита. Для этого вам необходимо выплатить оставшуюся сумму кредита банку. В случае, если вы получите деньги от покупателя, вы можете использовать их для погашения задолженности перед банком.

5. Снятие автомобиля

После того, как задолженность будет погашена, банк выдаст вам справку об отсутствии задолженности. С этой справкой вы можете обратиться в ГИБДД для снятия автомобиля с учета.

Итак, процесс продажи автомобиля при наличии автокредита может быть несколько сложнее, но он полностью осуществим. Следуйте всем правилам и предоставьте все необходимые документы, и вы сможете продать свой автомобиль и погасить задолженность по кредиту.

Уголовная ответственность за неуплату кредита

Неуплата кредита может иметь серьезные юридические последствия, включая уголовную ответственность. В Российской Федерации действуют нормы, устанавливающие ответственность за неуплату кредита, которые могут привести к уголовному преследованию и наказанию.

Статья 177 УК РФ: «Мошенничество»

Неуплата кредита может быть квалифицирована как мошенничество, предусмотренное статьей 177 Уголовного кодекса Российской Федерации. Согласно данной статье, лицо, осуществляющее обман или злоупотребление доверием, может быть привлечено к уголовной ответственности.

- Элементы состава преступления:

- Обман или злоупотребление доверием.

- Причинение имущественного ущерба.

Последствия неуплаты кредита

Неуплата кредита может привести к следующим юридическим последствиям:

- Привлечение к уголовной ответственности.

- Инициирование судебного процесса со стороны кредитора.

- Повышение кредитного рейтинга.

- Наложение штрафных санкций или пени.

- Последующие затруднения при получении новых кредитов.

Как избежать уголовной ответственности за неуплату кредита?

Для того чтобы избежать уголовной ответственности за неуплату кредита, следует рассмотреть следующие варианты:

- Вовремя обращаться в банк для урегулирования финансовых проблем.

- Просить кредитора о реструктуризации кредита или установлении отсрочки.

- Постоянно отслеживать состояние своих финансов и планировать расходы.

- Проводить своевременную выплату задолженности по кредиту.

Помните, что неуплата кредита может иметь серьезные юридические последствия, включая уголовную ответственность. Будьте ответственными заемщиками и всегда придерживайтесь условий кредитного договора.

Как банки работают с должниками?

1. Уведомления и напоминания

Банки начинают работу с должниками с отправки уведомлений и напоминаний о просрочке платежей. Они могут отправлять письма, звонить или использовать SMS-сообщения. При этом банк может указать последствия неуплаты и предложить варианты решения проблемы.

2. Урегулирование задолженности

Банки готовы идти на урегулирование задолженности с должниками. Они могут предложить реструктуризацию кредита, увеличение срока или снижение платежей. Цель банка — помочь клиенту возвратить долг и сохранить кредитную историю, хотя и зачастую при этом сумму долга могут быть дополнительными проценты или штрафы.

3. Судебное преследование

Банки могут обратиться в суд, чтобы получить судебное решение о взыскании долга. Они могут предоставить суду все необходимые документы и доказательства просрочки платежей. В случае положительного решения суда, должник будет обязан выплатить долг в соответствии с решением или лишится имущество в пользу банка.

4. Коллекторские услуги

В случае неудачи судебного преследования, банки могут привлекать коллекторские агентства, чтобы извлечь долг от должника. Коллекторы могут использовать различные методы взыскания задолженности, включая звонки, встречи, отправку уведомлений или договоренности о выплате.

- Уведомления и напоминания

- Урегулирование задолженности

- Судебное преследование

- Коллекторские услуги

- Уведомления и напоминания

- Урегулирование задолженности

- Судебное преследование

- Коллекторские услуги

| Стратегия | Описание |

|---|---|

| Уведомления и напоминания | Банк отправляет уведомления и напоминания должнику о просрочке платежей. |

| Урегулирование задолженности | Банк предлагает реструктуризацию кредита или изменение условий для помощи должнику в возврате долга. |

| Судебное преследование | Банк обращается в суд для взыскания долга через судебное решение. |

| Коллекторские услуги | Банк привлекает коллекторские агентства для взыскания задолженности при неудаче судебного преследования. |

Важно помнить, что каждый банк имеет свою собственную политику в отношении работы с должниками и может использовать комбинацию вышеупомянутых стратегий, чтобы защитить свои интересы и взыскать долги.

«Сотрудничество должника и банка в решении вопроса задолженности с пользой для обеих сторон является наиболее предпочтительным и рациональным подходом.»

Возможные действия банка при просрочке

При невыполнении обязательств по кредиту, банк имеет право применить ряд мер, направленных на возмещение задолженности. Рассмотрим основные действия, которые может предпринять банк в случае просрочки:

1. Напоминание о просрочке

Банк отправляет клиенту письма или СМС-уведомления, напоминая о просроченных платежах и требуя их оплаты. Целью таких сообщений является информирование заемщика о возникшей проблеме и стимулирование его к исправлению ситуации.

2. Начисление пени

Банк вправе начислить пеню за просрочку платежей в соответствии с условиями кредитного договора. Размер пени определяется процентными ставками, указанными в договоре. Это может быть фиксированная сумма или процент от суммы просроченного платежа.

3. Информирование кредитных бюро

При продолжительной просрочке, банк может передать информацию о клиенте в кредитные бюро. Это может отразиться на кредитной истории заемщика и ухудшить его кредитную репутацию. Как результат, получение нового кредита может стать затруднительным в будущем.

4. Возбуждение судебного иска

Если клиент не исправляет ситуацию добровольно, банк может обратиться в суд с иском о взыскании задолженности. Если суд удовлетворяет иск, он вправе начислить не только сумму долга, но и пени, судебные расходы и возможные штрафы.

5. Передача долга коллекторам

Банк имеет право продать ваш долг коллекторским агентствам или передать его на взыскание третьей стороне. Коллекторы имеют широкие полномочия в вопросах взыскания долга и могут применять различные меры, включая звонки, письма, посещение дома и т.д.

6. Заберут автомобиль

В случае просрочки по кредиту, банк имеет право потребовать возврата залогового автомобиля, который служил обеспечением кредитной сделки. В случае отказа клиента передать автомобиль, банк может обратиться в суд для получения права на его изъятие.

Варианты решения проблемы

Если вы имеете проблемы с выплатой кредита и боитесь, что ваш автомобиль могут забрать, не отчаивайтесь. Существуют различные варианты решения этой проблемы, которые помогут вам сохранить ваш автомобиль и решить финансовые трудности.

Вот несколько вариантов, которые стоит рассмотреть:

1. Пересмотр условий кредита

Свяжитесь с вашим кредитором и попытайтесь договориться о пересмотре условий кредита. Вы можете предложить увеличение срока погашения кредита или уменьшение ежемесячного платежа. Кредитор может быть заинтересован в решении проблемы, так как это может оказаться более выгодным, чем забирать автомобиль и искать нового покупателя.

2. Рефинансирование кредита

Рефинансирование кредита — это процесс замены вашего текущего кредита на новый кредит с более выгодными условиями. Если ваша кредитная история позволяет, вы можете обратиться в другой банк или кредитную организацию, чтобы получить новый кредит на более низкую процентную ставку или более долгий срок погашения. Таким образом, вы сможете снизить ежемесячные платежи и избежать возможности, что автомобиль будет забран.

3. Продажа автомобиля и погашение кредита

Если вы не можете найти другое решение, вы можете рассмотреть вариант продажи своего автомобиля и использования полученных денег для погашения кредита. Хотя это может быть тяжелым решением, оно поможет избежать проблем со забором автомобиля и дальнейшими негативными последствиями.

4. Обратитесь к юристу

Если вы чувствуете, что ваши права нарушены, вы можете обратиться к юристу, специализирующемуся в области кредитных дел. Юрист поможет вам разобраться в вашей ситуации и предложить наиболее эффективные юридические решения, чтобы защитить вас и ваш автомобиль.

5. Улаживание проблемы с кредитором

Если ваш кредитор уже начал процедуру забора автомобиля, попробуйте связаться с ним и уладить проблему. Вы можете предложить выплатить задолженность частями или предложить другое решение, которое устроит обе стороны. Кредитор может быть готов к сотрудничеству и приостановить или отменить процедуру забора автомобиля.

6. Подайте заявление о реструктуризации

Зависимо от законодательства вашей страны, вы можете иметь возможность подать заявление о реструктуризации кредита или банкротстве. Это может помочь вам в снижении долга или переговорах с кредитором о новых условиях кредита. Однако, прежде чем принимать такое решение, обязательно проконсультируйтесь с юристом, так как это может иметь серьезные последствия для вашей финансовой ситуации.

В любом случае, если у вас возникли проблемы с кредитом и автомобилем, важно не игнорировать ситуацию и действовать активно. Обратитесь к специалистам, проведите юридическую консультацию и ищите наиболее подходящее решение для вашей ситуации. В конечном итоге, ваша финансовая стабильность и сохранность автомобиля зависят от ваших действий и принятых мер.

Реализация имущества должника, включая автомобиль, является одним из способов погашения задолженности. Однако, наличие официального трудоустройства может оказаться важным фактором для кредитора при принятии решения о реализации имущества. Работа по трудовому договору с регулярными выплатами может свидетельствовать о финансовой устойчивости и возможности поэтапного погашения задолженности без реализации автомобиля.

Все решения по списанию долгов должны приниматься в соответствии с законодательством, учитывая интересы обеих сторон – кредитора и должника. Поэтому, в случае возникновения проблем с выплатой кредита, рекомендуется обратиться к специалистам, чтобы найти взаимовыгодное решение и избежать реализации имущества.