В случае досрочного погашения кредита в банке необходимо учесть соответствующие бухгалтерские процедуры и возможные санкции за нарушение условий договора. Своевременная и правильная финансовая отчетность поможет избежать неприятных последствий и сохранить хорошую репутацию у банковского учреждения.

Необходимо рассчитать сумму задолженности по кредиту

Как рассчитать задолженность по кредиту:

- Проверьте договор кредита на наличие информации о штрафных санкциях и пенях за просрочку платежей.

- Определите сумму главного долга, которая остается непогашенной.

- Уточните процентную ставку по кредиту и расчетный период (дни, месяцы).

- Рассчитайте сумму пени за каждый день просрочки, умножив главную сумму задолженности на процентную ставку и количество дней задолженности.

- Сложите главный долг и сумму пени, получив общую сумму задолженности по кредиту.

- Добавьте к сумме задолженности комиссии или другие дополнительные расходы, указанные в договоре.

Пример расчета задолженности по кредиту:

| Главная сумма задолженности | 100 000 руб. |

|---|---|

| Процентная ставка | 0,1% в день |

| Количество дней задолженности | 30 дней |

| Сумма пени | 100 000 руб. x 0,1% x 30 = 300 руб. |

| Общая сумма задолженности | 100 000 руб. + 300 руб. = 100 300 руб |

| Дополнительные комиссии | 500 руб. |

| Итоговая сумма задолженности | 100 300 руб. + 500 руб. = 100 800 руб. |

Корректный расчет суммы задолженности по кредиту поможет избежать непредвиденных проблем и уточнить полную сумму к возврату. В случае возникновения спорных ситуаций или несоответствия данных в договоре, рекомендуется обратиться к юристу или специалисту в области финансового права для консультации и защиты своих прав и интересов.

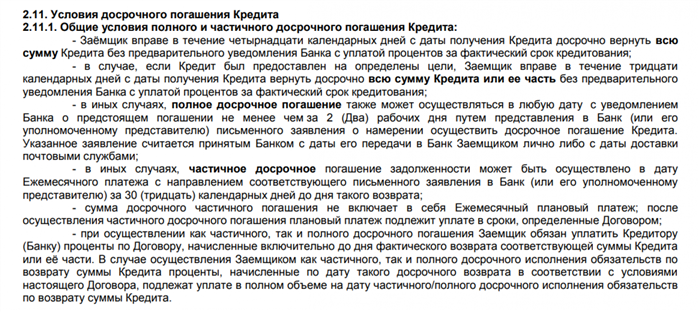

Не разбираться в условиях частичного досрочного погашения

Что такое частичное досрочное погашение?

Частичное погашение кредита означает возврат части суммы, которую вы займали у банка, до истечения срока кредитного договора. Такое погашение может быть полезно, если у вас есть лишние средства и вы хотите сократить срок кредита или снизить размер процентов.

Условия частичного досрочного погашения

- Обратитесь в банк, чтобы узнать условия частичного погашения вашего кредита. Вам могут потребоваться дополнительные сведения или документы.

- Определите сумму, которую вы хотите погасить досрочно. Изучите, как это повлияет на срок и размер выплат по кредиту.

- Проверьте, есть ли какие-либо ограничения или штрафы за досрочное погашение. Некоторые банки могут взимать комиссию или применять штрафные санкции.

Последствия неправильного погашения

Неправильное или несвоевременное погашение кредита может привести к следующим последствиям:

- Применение штрафных санкций. Если вы нарушили условия погашения, вам могут начислить штрафную сумму или проценты.

- Увеличение срока кредита. Если вы не погасили требуемую сумму или не уведомили банк о частичном погашении, ваш кредит может быть продлен.

- Повышение процентной ставки. Банк может пересмотреть условия кредита и увеличить процентную ставку, если вы нарушили договор.

- Плохая кредитная история. Несоблюдение условий погашения может негативно сказаться на вашей кредитной истории, что затруднит получение новых кредитов в будущем.

Как избежать проблем при частичном досрочном погашении

Чтобы избежать негативных последствий при частичном досрочном погашении, рекомендуется:

- Внимательно изучить условия погашения, предоставляемые банком.

- Своевременно связаться с банком и уточнить все детали перед погашением.

- Тщательно подготовить необходимые документы и сумму для погашения.

- Правильно заполнить документы и указать нужные реквизиты при переводе средств.

- Хранить копии всех документов и чеков, связанных с частичным погашением.

Погашение кредита — ответственный процесс, который требует внимательного отношения и соблюдения всех условий договора. Не разбираясь в условиях частичного досрочного погашения, вы можете рисковать своей кредитной историей и финансовой стабильностью. Поэтому не забывайте проверять информацию, консультируйтесь с профессионалами и принимайте взвешенные решения.

Как погасить долг правильно

1. Полное досрочное погашение кредита

Самый простой и надежный способ избежать нарастания долга – полностью его погасить. Это позволит вам избавиться от оплаты процентов и штрафов, а также сохранить свою кредитную историю в безупречном состоянии. Для этого необходимо:

- Рассчитать сумму долга, включая основную сумму, проценты и штрафы за досрочное погашение.

- Перевести указанную сумму на счет кредитной организации.

- Убедиться, что долг полностью погашен и кредит закрыт.

2. Частичное досрочное погашение кредита

Если у вас нет возможности полностью погасить долг, можно внести его частичное погашение. Это позволит вам снизить сумму ежемесячного платежа и сэкономить на процентах и штрафах. Для этого необходимо:

- Определить сумму, которую вы можете внести в долг без серьезных финансовых затруднений.

- Перевести указанную сумму на счет кредитной организации.

- Уточнить, какое количество платежей будет отменено из-за погашения.

3. Реструктуризация долга

Если у вас возникли временные финансовые трудности, вы можете обратиться в кредитную организацию с просьбой о реструктуризации долга. Это позволит вам пересмотреть сроки и суммы платежей, чтобы согласовать их с вашими возможностями. Для этого необходимо:

- Связаться с кредитной организацией и объяснить причины, по которым вы не можете выплачивать долг в срок.

- Предоставить необходимые документы, подтверждающие вашу финансовую ситуацию.

- Согласовать новые сроки и суммы платежей.

- Приложить все усилия, чтобы выполнять новые условия договора и постепенно погасить долг.

Погашение долга – ответственный шаг, который требует внимательного подхода. Независимо от выбранного способа, важно быть дисциплинированным и соблюдать все условия договора с кредитной организацией. Это позволит вам избежать негативных последствий и поддерживать хорошую кредитную историю.

Игнорирование штрафных санкций: риски и последствия

Когда банк налагает на вас штрафные санкции за нарушение условий кредитного договора, игнорировать их может иметь серьезные последствия для вашего финансового положения и кредитной истории. Вот почему так важно принимать штрафные санкции во внимание и принимать необходимые меры для их исполнения.

Риски игнорирования штрафных санкций:

- Повышение общей суммы задолженности: игнорирование штрафных санкций может привести к накоплению дополнительных процентов и комиссий, что в конечном итоге увеличит общую сумму вашей задолженности перед банком.

- Ухудшение кредитной истории: невыполнение условий кредитного договора, включая неуплату штрафных санкций, может отразиться на вашей кредитной истории. Это может привести к ухудшению вашей кредитной репутации и затруднить получение кредитов в будущем.

- Возможность судебных преследований: банк вправе обратиться в суд для защиты своих прав и взыскания неустойки от должника. Игнорирование штрафных санкций может привести к тому, что банк обратится в суд за взысканием задолженности, что повлечет за собой дополнительные расходы и неудобства.

Последствия игнорирования штрафных санкций:

- Обрыв отношений с банком: игнорирование штрафных санкций может стать основанием для банка прекратить сотрудничество с вами. Это может означать закрытие вашего банковского счета и потерю возможности получения дополнительных финансовых услуг в будущем.

- Судебное разбирательство: если банк решит обратиться в суд, игнорирование штрафных санкций может привести к судебному разбирательству и дополнительным расходам на юридические услуги.

- Задержка выплаты кредита: игнорирование штрафных санкций может привести к задержке или отказу в выплате новых кредитных средств. Это может существенно затруднить ваше финансовое положение и стать причиной дополнительных проблем.

Таким образом, игнорирование штрафных санкций является неразумным решением, которое может повлечь серьезные финансовые последствия и юридические проблемы. Важно всегда учитывать штрафные санкции и своевременно исполнять все обязательства перед банком, чтобы сохранить свою кредитную репутацию и избежать дополнительных неприятностей.

Зачем нужно читать договор

1. Правовая основа

Договор является юридическим документом, который регулирует отношения между банком и заемщиком. Все права и обязанности сторон указываются в этом документе. Подписывая его, вы соглашаетесь со всеми условиями, о которых читали или не читали.

2. Кредитные условия

Правильное понимание кредитных условий является основой успешного погашения кредита. Изучение договора позволяет вам ознакомиться со всеми процентными ставками, сроками погашения и другими финансовыми условиями кредитного договора. Поэтому стоит воздержаться от покупки или подписания документа до того момента, пока вы не понимаете все детали, связанные с кредитом.

3. Штрафы и санкции

Не читая договор, вы рискуете не заметить штрафные санкции за нарушение его условий. Банк имеет право начислять штрафы за просрочку платежей, использование кредита не по назначению и другие нарушения. Изучение договора позволяет вам заранее знать об этих условиях и избегать лишних расходов и неприятностей.

4. Досрочное погашение

Многие договоры предусматривают возможность досрочного погашения кредита. Однако, не все условия досрочного погашения выгодны для заемщика. Перед подписанием договора стоит изучить эту часть документа и узнать о возможных штрафах или комиссиях за досрочное погашение.

5. Ответственность сторон

Чтение договора позволяет вам узнать о правах и обязанностях каждой из сторон. Заимодавец может нести ответственность за условия предоставления кредита, а заемщик — за своевременное погашение задолженности. Изучение договора даст вам понимание всех рисков и последствий, связанных с неисполнением своих обязательств.

Только внимательное чтение договора позволяет вам защитить свои интересы и права. Не откладывайте на потом, прочтите договор сейчас, чтобы избежать проблем в будущем.

Игнорирование учета выплаченных процентов может привести к искажению финансовой отчетности, что может в дальнейшем повлиять на принятие решений по кредитованию и оценке финансового состояния банка. Кроме того, такой подход может нарушать требования законодательства и нормативных актов, регулирующих деятельность банков.