Счет-фактура — это документ, подтверждающий факт выполнения работ или оказания услуг. Он выставляется в ситуациях, когда необходимо оформить финансовые отношения между исполнителем и заказчиком в рамках выполненных работ или оказанных услуг. Счет-фактура должен содержать информацию о сумме работ, дате их выполнения, а также о ставке НДС, если применимо. Обычно счет-фактура выставляется сразу после выполнения работ или услуг, но в некоторых случаях может быть вынуждена быть отложена на более поздний срок.

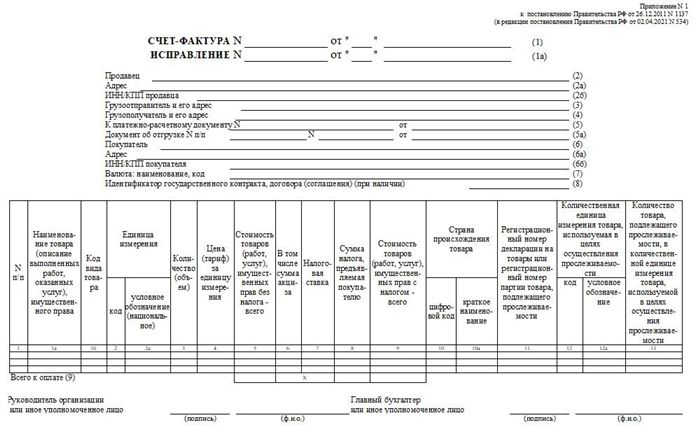

Как заполнить реквизиты счета-фактуры

1. Заголовок «Счет-фактура»

На самом верху счета-фактуры должен быть четкий и ясный заголовок «Счет-фактура», чтобы обозначить, что это официальный документ.

2. Реквизиты отправителя

Следующим шагом является указание реквизитов отправителя, то есть информации о компании или лице, которые выставляют счет-фактуру. Необходимо включить следующую информацию:

- Полное наименование компании или фамилия и инициалы физического лица

- Юридический адрес или адрес местонахождения

- ИНН (индивидуальный налоговый номер)

- КПП (код причины постановки на учет)

- ОГРН (основной государственный регистрационный номер)

3. Реквизиты получателя

Далее следует указать реквизиты получателя счета-фактуры, то есть информацию о компании или лице, которые будут оплачивать выполненные работы или приобретать товары. Важно включить следующую информацию:

- Полное наименование компании или фамилия и инициалы физического лица

- Юридический адрес или адрес местонахождения

- ИНН (индивидуальный налоговый номер)

- КПП (код причины постановки на учет)

- ОГРН (основной государственный регистрационный номер)

4. Номер и дата счета-фактуры

Последующим шагом является указание номера и даты счета-фактуры. Номер счета-фактуры должен быть уникальным для каждого документа и может включать буквы и цифры. Дата счета-фактуры должна соответствовать дате выставления документа.

5. Описание выполненных работ или товаров

Далее необходимо предоставить описание выполненных работ или товаров, за которые выставляется счет-фактура. Важно указать следующую информацию:

- Наименование работ или товаров

- Количество или объем

- Цена за единицу

6. Сумма и НДС

Последним шагом является указание суммы, которую необходимо оплатить, а также суммы НДС (налога на добавленную стоимость). Важно указать общую сумму, а также сумму НДС с указанием ставки.

Важно заполнять реквизиты счета-фактуры тщательно и точно, чтобы избежать возможных ошибок или проблем с законодательством. При неверно заполненных реквизитах можно столкнуться с финансовыми и юридическими последствиями. Поэтому рекомендуется обращаться за консультацией к специалистам в области бухгалтерии или юриспруденции, чтобы быть уверенным в правильности заполнения реквизитов.

В чем разница между исправленной счет-фактурой и корректировочной?

Исправленная счет-фактура

Исправленная счет-фактура используется для исправления каких-либо отдельных аспектов оригинальной счет-фактуры, таких как неправильно указанные суммы, неправильные наименования товаров или услуг и т.п. Исправление может быть произведено только продавцом (поставщиком) до получения платежа от покупателя. После исправления, оригинальная счет-фактура становится недействительной, а исправленная счет-фактура принимается в качестве нового документа для учета расчетов.

Корректировочная счет-фактура

Корректировочная счет-фактура используется в случае необходимости внести изменения в уже оплаченный счет-фактуру. Это может включать в себя изменение цены, количества или характера товаров или услуг. Корректировочная счет-фактура может быть выставлена как продавцом (поставщиком), так и покупателем (заказчиком) и служит основанием для учета изменений и возврата переплаты или доплаты. Корректировочная счет-фактура должна быть выставлена в течение определенного срока, установленного законодательством.

| Исправленная счет-фактура | Корректировочная счет-фактура |

|---|---|

| Исправление отдельных аспектов | Изменение цены, количества или характера |

| Выставляется до получения платежа | Выставляется после получения платежа |

| Оригинальная счет-фактура становится недействительной | Оригинальная счет-фактура остается действительной |

Важно понимать разницу между исправленной и корректировочной счет-фактурой, чтобы правильно применять их в бухгалтерском учете и расчетах. В случае несоблюдения требований законодательства, может возникнуть негативные последствия, включая штрафы и нарушение правового статуса документов.

Требования к оформлению счетов-фактур

1. Обязательные реквизиты

Счет-фактура должен содержать следующие обязательные реквизиты:

- Наименование и адрес организации-отправителя и организации-получателя;

- Номер и дата составления счета-фактуры;

- Сумма работ или услуг, включая налоги;

- Наименование выполняемых работ или оказываемых услуг;

- Реквизиты договора, по которому выполняются работы или оказываются услуги;

- ИНН (индивидуальный налоговый номер) организации-отправителя и организации-получателя.

2. Оформление и нумерация

Счет-фактура должен быть оформлен в печатной или электронной форме. Номер счета-фактуры должен быть непрерывным и уникальным для каждой операции. Он должен содержать последовательный номер и год, например, «001/2022».

3. Оформление налоговых реквизитов

Счет-фактура должен содержать следующие налоговые реквизиты:

- Сумма НДС (налог на добавленную стоимость), включенная в стоимость работ или услуг;

- Ставка НДС, применяемая к работам или услугам;

- Суммы налога, подлежащие уплате в бюджет.

4. Оформление документов

Счет-фактура должен быть подписан уполномоченным лицом организации-отправителя. Кроме того, необходимо иметь оригинал или копию договора, по которому выполняются работы или оказываются услуги, а также другие необходимые документы, подтверждающие факт выполненных работ или оказанных услуг.

5. Сроки и порядок представления

Счет-фактура должен быть представлен ранее или одновременно с товарно-транспортной накладной или другим документом, подтверждающим передачу товара или оказание услуги. Счет-фактура также должен быть представлен в налоговый орган в установленные сроки, в соответствии с законодательством.

6. Хранение документов

Счет-фактура и сопутствующие документы должны быть хранены организацией в течение определенного срока, установленного законодательством, как правило, не менее 5 лет.

Соблюдение указанных требований к оформлению счетов-фактур позволит избежать конфликтов с налоговыми органами и обеспечит правовую защиту в случае возникновения споров или необходимости предоставления документации.

Кто подписывает счет-фактуру?

Кто может подписывать счет-фактуру?

-

Директор организации: В соответствии с положениями закона и уставом организации, директор имеет право подписывать счет-фактуру. Он является руководителем и имеет полномочия представлять интересы организации.

-

Главный бухгалтер: В случае, когда у организации нет директора или директор не имеет права подписывать счет-фактуру, главный бухгалтер может быть уполномочен на подписание данного документа. Главный бухгалтер отвечает за финансовую отчетность и проверку правильности оформления документов.

-

Уполномоченное лицо: В некоторых случаях организация может уполномочить определенное лицо на подписание счет-фактуры. Уполномоченное лицо должно быть должностным лицом с соответствующими полномочиями.

Почему важно правильно определить подписывающее лицо?

Определение правильного лица для подписания счет-фактуры является важным для обеспечения юридической надежности и соответствия требованиям закона. Если счет-фактура будет подписана некомпетентным лицом, это может привести к неприятностям, включая возможные судебные разбирательства и финансовые штрафы.

Подписанная счет-фактура является доказательством оказания услуги или выполнения работ, а также основанием для начисления налогов, поэтому руководство организации должно уделять должное внимание правильному определению подписывающего лица.

Когда выставляется счет-фактура за выполненные работы

Основные условия для выставления счета-фактуры:

- Завершение всех работ по договору;

- Предоставление акта выполненных работ или иного подтверждающего документа;

- Определение стоимости работ и услуг на основе установленных договором условий;

- Присутствие всех необходимых реквизитов в счете-фактуре, включая наименование исполнителя и заказчика, номер и дату договора, описание выполненных работ и их стоимость.

Сроки выставления счета-фактуры:

Согласно законодательству, счет-фактура должен быть выставлен не позднее 5 дней со дня получения акта выполненных работ или иного подтверждающего документа. В случае отсутствия указанного срока в договоре стороны могут согласовать другие условия.

Последствия невыставления счета-фактуры:

Отсутствие выставления счета-фактуры в указанные сроки может иметь негативные последствия для обеих сторон договора. Заказчик может быть лишен возможности учесть затраты по этому договору в своей бухгалтерии, а исполнитель может столкнуться с проблемами в ведении своего бизнеса и получении оплаты за выполненные работы.

Выставление счета-фактуры за выполненные работы — это важный этап взаимодействия между исполнителем и заказчиком. Точное соблюдение установленных законодательством сроков и условий выставления счета-фактуры является гарантом эффективного ведения бизнеса и выполнения обязательств.

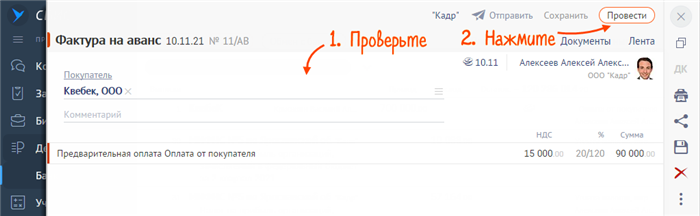

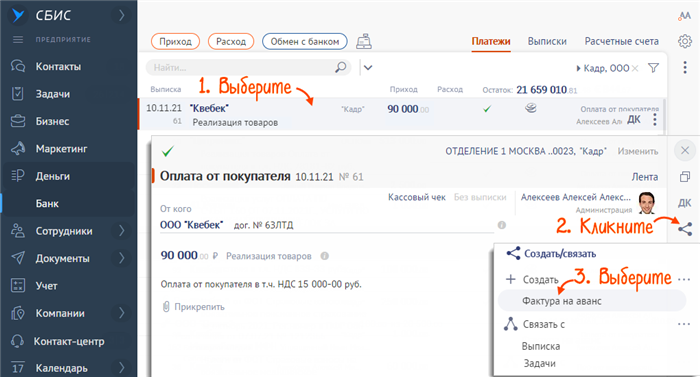

Как создать счет-фактуру в СБИС

Шаг 1: Вход в СБИС

- Перейдите на официальный сайт СБИС.

- Введите свои учетные данные (логин и пароль).

- Нажмите на кнопку «Войти».

Шаг 2: Создание нового счета-фактуры

После входа в СБИС, выберите в меню раздел «Счета и документы».

- Нажмите на кнопку «Создать документ».

- Выберите тип документа «Счет-фактура».

Шаг 3: Заполнение информации

Далее вам необходимо заполнить все необходимые поля в созданном документе:

| Поле | Описание |

|---|---|

| Номер счета-фактуры | Укажите уникальный номер счета-фактуры. |

| Дата выставления счета-фактуры | Укажите дату, когда был выставлен счет-фактура. |

| Информация о продавце | Укажите информацию о продавце товаров или оказывающем услуги лице (название, адрес). |

| Информация о покупателе | Укажите информацию о покупателе товаров или услуг (название, адрес). |

| Описание выполненных работ или поставленных товаров | Укажите детальное описание выполненных работ или поставленных товаров. |

| Сумма | Укажите общую сумму выполненных работ или поставленных товаров. |

Шаг 4: Подписание и отправка счета-фактуры

После заполнения всех полей, необходимо подписать и отправить счет-фактуру покупателю.

- Нажмите на кнопку «Подписать».

- Выберите способ подписания (электронная подпись, мобильная авторизация и т.д.).

- Подтвердите подписание указав соответствующий код или пароль.

- Нажмите на кнопку «Отправить» для отправки счета-фактуры.

Теперь вы знаете, как создать счет-фактуру в СБИС. Не забывайте, что счет-фактура является важным документом для бухгалтерии, поэтому требуется аккуратность и точность при его заполнении.

Когда продавец не составляет счет-фактуру на отгрузку

Согласно действующему законодательству, продавец обязан оформить и выслать покупателю счет-фактуру на отгрузку товаров или выполнение работ в определенных случаях. Однако, есть ситуации, когда продавец может не составлять такой документ.

Вот несколько ситуаций, в которых продавец не обязан составлять счет-фактуру на отгрузку:

- Отгрузка товаров или выполнение работ осуществляется физическим лицом, не являющимся предпринимателем. В этом случае счет-фактура не требуется, так как физическое лицо не обязано вести учет своих операций.

- Сумма операции ниже установленного законом порога. Если стоимость товаров или работ не превышает установленного законом порога (на данный момент 1000 рублей), продавец не обязан составлять счет-фактуру.

- Операция осуществляется между связанными лицами. При сделках между связанными лицами возможно отсутствие составления счет-фактуры на отгрузку, но существуют определенные требования по документированию таких операций.

Продавец имеет право не составлять счет-фактуру на отгрузку, если указанные выше условия применимы к сделке. Однако, в некоторых случаях рекомендуется составление и предоставление такого документа, даже если это не является обязательным требованием закона. Это может быть полезно для учета операций, подтверждения факта отгрузки, а также для предотвращения возможных споров и непонимания между сторонами.

Корректировочный и исправленный счет-фактура – в чем отличие

Корректировочный счет-фактура

Корректировочный счет-фактура составляется, когда после выставления первоначального счета-фактуры возникает необходимость внести изменения в некоторые его данные. Обычно корректировочный счет-фактура используется при исправлении ошибок в указании сумм, количества товаров или услуг, наиболее часто связанных с налоговыми расчетами. Он также может быть составлен в случае изменения сроков или условий оплаты, исправления юридической информации и других формальных деталей.

- Выполняется на основе первоначального счета-фактуры;

- Содержит только исправленные данные;

- Требует подписи исполнителя и получателя.

Исправленный счет-фактура

Исправленный счет-фактура составляется в случае обнаружения серьезных ошибок, которые не могут быть исправлены путем составления корректировочного счета-фактуры. Это может включать изменение ошибочно указанного получателя, неправильного товара или услуги, ошибочных налоговых расчетов или других факторов, которые существенно влияют на документ.

- Выполняется самостоятельно, без ссылки на предыдущий счет-фактуру;

- Содержит все необходимые данные, включая исправления;

- Требует подписи исполнителя и получателя и обязательного направления в налоговый орган.

Сводная таблица: отличия между корректировочным и исправленным счетом-фактурой

| Корректировочный счет-фактура | Исправленный счет-фактура |

|---|---|

| Основывается на первоначальном счете-фактуре | Не связан с предыдущими счетами-фактурами |

| Содержит только исправленные данные | Содержит все необходимые данные, включая исправления |

| Требует подписи исполнителя и получателя | Требует подписи исполнителя и получателя и направления в налоговый орган |

В конечном итоге, корректировочный и исправленный счет-фактура являются документами, которые позволяют исправить ошибки и внести изменения в уже выставленный счет-фактура. Однако их применение и процедуры составления различаются, и правильный выбор между ними зависит от характера и важности исправлений, которые необходимо внести.

Выставление счета-фактуры организацией на спецрежиме

При выставлении счета-фактуры организация на спецрежиме должна учесть следующие аспекты:

1. Правильное оформление документа

Счет-фактура должен соответствовать требованиям законодательства и содержать следующие обязательные реквизиты:

- Наименование организации-отправителя и ее ИНН;

- Наименование организации-получателя и ее ИНН;

- Дата и номер документа;

- Описание выполненных работ;

- Цена за выполненные работы;

- Ссылка на договор или соглашение, регламентирующее выполнение работ.

2. Учет специфики спецрежима

Организация на спецрежиме должна учесть особенности этого режима при выставлении счета-фактуры. Например:

- Наличие дополнительных разрешений или лицензий для выполнения определенных работ;

- Учет особых требований по безопасности и охране труда при выполнении работ;

- Возможность получения преимущественных налоговых или финансовых условий, которые должны быть отражены в счете-фактуре.

3. Соблюдение сроков выставления

Организация на спецрежиме должна выставлять счет-фактуру в установленные сроки, которые могут быть определены законодательством или договором с заказчиком. Соблюдение сроков выставления счета-фактуры позволяет избежать просрочек и неустоек по договору.

4. Проверка получателем счета-фактуры

Получатель счета-фактуры должен проверить правильность оформления документа и соответствие выполненных работ и цены. В случае обнаружения ошибок или несоответствий требуется обратиться к организации-отправителю для исправления или уточнения документа.

Таким образом, выставление счета-фактуры организацией на спецрежиме требует правильного оформления документа, учета специфики работы в данном режиме, соблюдения сроков выставления и взаимной проверки документа организацией-отправителем и получателем.

Когда счет-фактура не требуется?

1. Розничная продажа

Если Вы занимаетесь розничной торговлей и обслуживаете конечных потребителей, счет-фактура не требуется. Для таких продаж достаточно оформления кассового чека или чека-продажи, который является основным документом для учета розничных сделок.

2. Продажи между физическими лицами

Если продажа товара или услуги осуществляется между физическими лицами, то счет-фактура не требуется. В данном случае достаточно составления договора купли-продажи или оказания услуги.

3. Экспорт товаров

При экспорте товаров в страны-члены Евразийского экономического союза (ЕАЭС) счет-фактура не требуется. В данном случае основным документом является декларация о реализации товаров на территории государства-члена.

4. Поставки в рамках товарного знака

Если товары или услуги предоставляются в рамках товарного знака или франшизы, счет-фактура не требуется. Для таких сделок достаточно заключения соответствующего договора и предоставления кассового чека.

5. Продажа недвижимости

При продаже недвижимости, как правило, счет-фактура не требуется. Вместо него используется договор купли-продажи недвижимости, который является основным юридическим документом для таких сделок.

Что такое счет-фактура?

Структура счета-фактуры

В структуре счета-фактуры обычно присутствуют следующие основные элементы:

- Номер и дата выставления счета-фактуры;

- Реквизиты продавца и покупателя;

- Описание поставленного товара или оказанных услуг;

- Количество, стоимость и единицы измерения товара или услуги;

- Сумма сделки и указание налогов;

- Подпись продавца и печать организации.

Применение счета-фактуры

Счет-фактура имеет несколько важных функций:

- Счет-фактура служит основанием для осуществления расчетов между продавцом и покупателем. Он подтверждает факт поставки товара или оказания услуги, а также сумму, которую необходимо оплатить.

- Счет-фактура требуется для учета товарооборота и налогообложения. Он содержит информацию о налоговых ставках, которые применяются к сумме сделки.

- Счет-фактура необходима для получения налоговых вычетов. Она является основанием для списания налоговой задолженности или получения возмещения налога.

Особенности выставления счета-фактуры

Счет-фактуру нужно выставлять в определенные сроки и соблюдать определенные требования:

- Счет-фактура должен быть выставлен после оказания услуги или поставки товара, но до оплаты.

- Счет-фактура должен быть выставлен в соответствии с налоговым законодательством и содержать все необходимые реквизиты.

- Счет-фактура должен быть храниться в течение определенного срока в случае проверки налоговыми органами.

Важно помнить, что счет-фактура является юридическим документом, который должен быть оформлен правильно и содержать достоверную информацию. Он играет важную роль в бухгалтерском учете и налогообложении.

Учет счетов-фактур за разные налоговые периоды

Сроки выставления счетов-фактур

Учет счетов-фактур за разные налоговые периоды требует соблюдения определенных сроков:

- Счета-фактуры за текущий налоговый период должны быть выставлены в течение 15 дней с момента выполнения работ или оказания услуг.

- Если счет-фактура выписывается за предыдущие налоговые периоды, то он должен быть выставлен в течение 5 рабочих дней с момента получения соответствующего запроса от налоговых органов.

Учет счетов-фактур в бухгалтерии

Для правильного учета счетов-фактур за разные налоговые периоды необходимо принять следующие меры:

- Регистрация счетов-фактур в общем журнале бухгалтерии с указанием даты и номера документа, а также суммы.

- Сверка счетов-фактур с платежными документами и контроль за своевременной оплатой.

- Учет налоговых обязательств и соблюдение сроков уплаты налогов.

Ответственность за несоблюдение сроков

Несоблюдение сроков выставления счетов-фактур может повлечь за собой негативные последствия:

- На предприятии могут возникнуть проблемы с учетом финансовых показателей и налоговым отчетностью.

- Нарушение сроков выставления счетов-фактур может привести к штрафным санкциям или повышенным налоговым платежам.

| Дата выставления счета-фактуры | Номер счета-фактуры | Сумма |

|---|---|---|

| 01.02.2021 | 001 | 10 000 руб. |

| 15.02.2021 | 002 | 15 000 руб. |

| 20.02.2021 | 003 | 7 000 руб. |

Кто и в каких случаях обязан оформить счет-фактуру

Обязанности по оформлению счет-фактуры

Оформление счет-фактуры – это обязанность поставщика товаров или оказывающего услуги. Счет-фактура является основанием для начисления и оплаты налога на добавленную стоимость (НДС). В следующих случаях необходимо составить счет-фактуру:

- Оплата товаров или услуг: если производится покупка товаров или использование услуги, то поставщик должен составить счет-фактуру для оплаты.

- Экспорт товаров или услуг: при экспорте товаров или оказании услуг за пределы страны также требуется оформление счет-фактуры.

- Внутренний расчет: при внутреннем расчете счет-фактура необходим для правильного учета и налогообложения операций.

Требования к оформлению счет-фактуры

Счет-фактура должен быть оформлен в соответствии с законодательством и содержать следующую информацию:

| 1. | Полное наименование и адрес поставщика и покупателя. |

| 2. | Индивидуальный налоговый номер (ИНН) и код причины постановки на налоговый учет (КПП). |

| 3. | Дата составления счет-фактуры. |

| 4. | Уникальный номер счет-фактуры. |

| 5. | Описание товаров или услуг, их стоимость и количество. |

| 6. | Сумма налога на добавленную стоимость (НДС). |

Учет и хранение счет-фактур

Счет-фактуры должны храниться в течение 4 лет со дня представления налоговых деклараций, к которым они относятся. Организации и предприниматели должны иметь возможность предоставить счет-фактуры налоговым органам по их требованию.

Как вести учет счетов-фактур

Для ведения учета счетов-фактур следует соблюдать следующие шаги:

- Создать электронную копию счета-фактуры в электронном виде и сохранить ее на защищенных от несанкционированного доступа носителях;

- Создать учетную запись в программе бухгалтерии для ввода и хранения информации о счете-фактуре;

- Внести все необходимые данные о счете-фактуре, такие как дата выставления, номер документа, наименование организации-поставщика, сумма и названия оказанных услуг или товаров;

- Провести необходимые проверки и контроли, чтобы убедиться в правильности и аккуратности ведения учета;

- Отчеты и документы, связанные с счетами-фактурами, должны быть хранятся в отдельном месте в течение установленного законодательством срока;

Итог

Учет счетов-фактур – это важный и сложный процесс, который требует внимательности и аккуратности. Однако, правильное ведение этого учета позволяет контролировать финансовые потоки в компании, предоставлять достоверную отчетность и снижать возможность налоговых конфликтов. Внедрение современных информационных систем и использование специализированных программного обеспечения значительно упрощает и автоматизирует данный процесс, способствуя повышению эффективности всей бухгалтерии предприятия.