Учет пени по просроченному кредиту является важным фактором для банка, позволяющим рассчитать степень возможных потерь и оценить финансовые риски. Для проведения соответствующей проводки следует учитывать правила и нормы, предусмотренные законодательством, а также уточнить процедуры банка по начислению пени на основе данных о просрочке кредита.

Задавайте вопросы в форме ниже

Если у вас имеются вопросы или требуется юридическая консультация по вопросам учета пени по просроченному кредиту, мы готовы помочь. Наша команда опытных юристов готова предоставить вам необходимую информацию и рекомендации для правильного учета пени и соблюдения законодательства.

Пожалуйста, заполните форму ниже, чтобы задать свой вопрос и получить подробные ответы от наших специалистов.

Отражение в бухучете пени, процентов за несвоевременное погашение кредита

При несвоевременном погашении кредита организации, заемщикам начисляются пени и проценты. В бухгалтерии такие суммы должны быть отражены соответствующим образом, чтобы учет был корректным и отражал финансовое состояние компании.

Отражение пени в бухучете

Отражение пени в бухучете производится на основе договора кредитования. В случае несвоевременного погашения кредита, организация начисляет пеню на основании установленных процентных ставок. Отражение пени можно осуществить следующим образом:

- Создать хозяйственную операцию с указанием суммы пени

- Списать сумму пени со счета дебиторов

- Зачесть сумму пени на соответствующий счет кредиторов, относимый к доходам

Отражение процентов за несвоевременное погашение кредита в бухучете

Отражение процентов за несвоевременное погашение кредита в бухучете также может осуществляться на основе договора кредитования. Проценты начисляются на основе установленных процентных ставок и обычно должны быть учтены в соответствующих разделах бухгалтерского учета:

- Создать хозяйственную операцию с указанием суммы процентов

- Списать сумму процентов со счета дебиторов

- Зачесть сумму процентов на соответствующий счет кредиторов, относимый к доходам

Важно отметить, что для точного отражения пени и процентов за несвоевременное погашение кредита необходимо обратиться к главному бухгалтеру или специалисту в области бухгалтерского учета, чтобы узнать конкретные правила и документы, применимые в данной организации.

Пример отражения пени и процентов в бухучете

Ниже приведен пример отражения пени и процентов за несвоевременное погашение кредита в бухучете:

| Счет | Дебет | Кредит |

|---|---|---|

| Счет дебиторов | Сумма пени/процентов | |

| Счет кредиторов (доходы) | Сумма пени/процентов |

Это только пример, и конкретное отражение пени и процентов может различаться в зависимости от организации. Каждая компания может использовать свои счета и правила отражения данных операций в бухгалтерских записях.

Шаг 3: Калькулятор расчета процентов неустойки по договору

При рассмотрении вопроса о расчете процентов неустойки по договору важно учесть ряд факторов, включая сумму просроченной задолженности, срок просрочки, размер процентной ставки и дату, с которой начисляются проценты.

Ниже представлен пример калькулятора, который может помочь вам определить сумму процентов неустойки:

Шаги для расчета

- Определите сумму просроченной задолженности по договору.

- Определите срок просрочки в днях или месяцах.

- Узнайте процентную ставку, которая применяется для расчета процентов неустойки.

- Определите дату, с которой начисляются проценты.

- Используя формулу: проценты неустойки = сумма просроченной задолженности * (процентная ставка / 100) * (срок просрочки / 365 или 12)

Пример расчета

Допустим, у вас имеется просроченная задолженность в размере 100 000 рублей по договору, срок просрочки составляет 30 дней, процентная ставка равна 12% годовых, и начисление процентов начинается с 1 января 2022 года.

Используя формулу:

проценты неустойки = 100 000 рублей * (12 / 100) * (30 / 365) = 986.30 рублей

Следовательно, сумма процентов неустойки по данному договору составляет 986.30 рублей.

Важно помнить

- При расчете процентов неустойки необходимо учитывать дату, с которой начисляются проценты.

- Рекомендуется проверять законодательство вашей страны или обратиться к юристу для подтверждения правильности расчета.

Дебет и кредит

Дебет и кредит являются противоположными операциями, которые используются для изменения сальдо на счетах, их правильного балансирования и подсчета финансовой информации.

Дебет

Дебет — это сторона учетной записи, которая отражает увеличение активов и уменьшение пассивов и капитала организации. Зачисления на счета дебетуется, а списания — кредитуется.

Кредит

Кредит — это сторона учетной записи, которая отражает увеличение пассивов и капитала организации и уменьшение активов. Зачисления на счета кредитуется, а списания — дебетуется.

Дебет и кредит могут быть представлены с помощью таблицы:

| Счет | Дебет (Доходы и активы) | Кредит (Расходы и обязательства) |

|---|---|---|

| Счет 1 | Зачисления | Списания |

| Счет 2 | Зачисления | Списания |

Применение дебета и кредита в бухгалтерии позволяет организации точно отслеживать движение денежных средств и получать корректную финансовую информацию. Дебет и кредит являются важными инструментами для поддержания баланса и корректного учета активов и обязательств организации.

Калькулятор неустойки

Как использовать калькулятор неустойки:

- Определить основание для начисления неустойки (нарушение договора, просрочка платежа, задержка сроков выполнения работ и т.д.).

- Ввести сумму долга или задолженности.

- Ввести срок задержки или нарушения.

- Выбрать процентную ставку неустойки в соответствии с договором или законом.

- Нажать кнопку «Рассчитать».

Полученный результат позволит определить размер неустойки, который может подлежать взысканию с нарушившей стороны.

Примеры расчета неустойки:

| Основание | Сумма долга | Срок нарушения | Процентная ставка | Размер неустойки |

|---|---|---|---|---|

| Просрочка платежа | 100 000 рублей | 10 дней | 0,1% | 100 рублей |

| Задержка сроков выполнения работ | 500 000 рублей | 5 дней | 0,2% | 500 рублей |

Калькулятор неустойки позволяет упростить процесс расчета и предоставляет прозрачность в определении размеров компенсации за нарушение условий договора. Но необходимо учесть, что размер неустойки может быть ограничен законодательством и условиями договора.

Важно помнить, что использование калькулятора неустойки не заменяет консультацию юриста или специалиста по вопросам обязательственного права. В каждом конкретном случае необходимо применять соответствующие нормы и правила.

Неустойка за несвоевременное погашение задолженности и иные нарушения условий договоров

Неустойка в банковском кредитовании

В банковском кредитовании неустойка применяется в случаях задержки платежей по просроченному кредиту. В соответствии с договором кредита и правилами банка, за несвоевременное погашение задолженности устанавливается штраф в виде фиксированной суммы или процентной ставки на сумму просроченного платежа.

Неустойка за несвоевременное погашение задолженности выплачивается кредитору в дополнение к основному долгу и начисляется за каждый день просрочки платежа. Размер неустойки должен быть заранее оговорен в договоре кредита и не может превышать установленные законодательством пределы.

Неустойка за иные нарушения условий договоров

Кроме несвоевременного погашения задолженности, сторона может нарушить иные условия договора. В таких случаях также возможно применение неустойки.

- Например, в договоре купли-продажи оговорено, что продавец обязан поставить товар в определенный срок. Если он не выполнил свое обязательство в срок, покупатель может потребовать уплаты неустойки в виде дополнительной компенсации за задержку.

- Аналогично, в договоре аренды может быть предусмотрено, что арендатор обязан выплатить страховую премию до определенной даты. Если арендатор не выполнил это условие, арендодатель может требовать неустойки за его нарушение.

Размер неустойки

Размер неустойки определяется договором или законодательством. Применительно к банковскому кредитованию, размер неустойки за несвоевременное погашение задолженности может составлять процент от просроченной суммы или фиксированную сумму за каждый день просрочки.

При оценке размера неустойки за иные нарушения условий договоров, суд может учитывать последствия нарушения, степень вины сторон, а также действительные убытки, понесенные в результате нарушения.

Неустойка за несвоевременное погашение задолженности и иные нарушения условий договоров — это мера ответственности, применяемая в бизнесе для восстановления нарушенного баланса интересов сторон. Размер неустойки должен быть четко оговорен в договоре и учитывать реальные убытки, вызванные нарушением. Правильное применение неустойки способствует сохранению доверия между сторонами и обеспечению исполнения обязательств.

Типовые бухгалтерские проводки по счету 67

Ниже представлены типовые бухгалтерские проводки, которые могут быть сделаны по счету 67:

1. Зачисление средств на счет 67

Проводка, отражающая зачисление денежных средств на счет 67, может выглядеть следующим образом:

ДебетСчет 67 "Расчеты с поставщиками и подрядчиками"Счет ... (счет, с которого произведено зачисление)КредитСчет ... (счет, с которого произведено зачисление)Счет 51 "Расчетный счет"

2. Оплата поставщикам и подрядчикам

Проводка, отражающая оплату поставщикам и подрядчикам, может иметь следующий вид:

ДебетСчет ... (счет, с которого произведена оплата)Счет 91 "Расчеты с поставщиками и подрядчиками"КредитСчет 67 "Расчеты с поставщиками и подрядчиками"

3. Возврат товаров или отказ от услуг

Если банк вернул товары или отказался от получения услуг у поставщика или подрядчика, проводка может быть сделана по следующему образцу:

ДебетСчет 67 "Расчеты с поставщиками и подрядчиками"КредитСчет ... (счет, на который производится возврат товаров или услуг)

4. Передача задолженности с одного счета на другой

При передаче задолженности с одного счета на другой, проводка может выглядеть следующим образом:

ДебетСчет ... (счет, с которого производится передача задолженности)Счет 67 "Расчеты с поставщиками и подрядчиками"КредитСчет 67 "Расчеты с поставщиками и подрядчиками"Счет ... (счет, на который производится передача задолженности)

Важно осуществлять все бухгалтерские проводки в соответствии с действующим законодательством и внутренними правилами банка. Бухгалтеры должны тщательно отслеживать все операции по счету 67 и правильно оформлять проводки, чтобы обеспечить корректность учета и своевременное отражение финансовых операций.

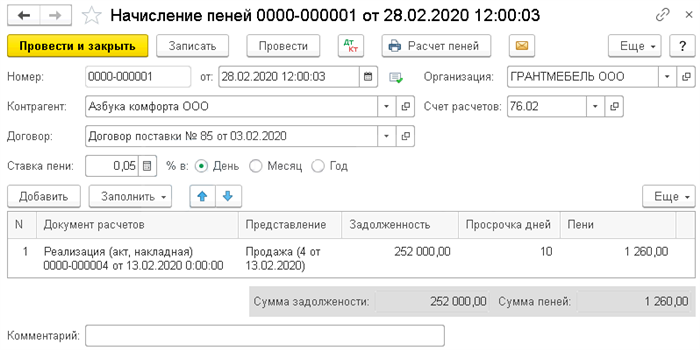

Отражение пени по договору

В случае просрочки по кредиту, банк имеет право начислить пеню за несвоевременное исполнение обязательств. Отражение пени по договору происходит в бухгалтерском учете с учетом требований законодательства и правил бухгалтерии.

1. Расчет пени

Пеня должна быть рассчитана исходя из условий договора. Размер пени обычно определен в процентах от несвоевременно уплаченной суммы. Например, если ставка пени составляет 0,2% в день, то за каждый день просрочки будет начисляться 0,2% от суммы просроченного платежа.

2. Отражение пени в бухгалтерском учете

Отражение пени по договору происходит в бухгалтерском учете в момент начисления пени. При этом создается запись в журнале учета прочих доходов и расходов.

| Счет | Наименование счета | Сумма |

|---|---|---|

| 91 | Прочие доходы и расходы | Сумма пени |

| 60 | Расчеты с бюджетом и внебюджетными фондами | -Сумма пени |

3. Учет пени в налоговом учете

При учете пени в налоговом учете важно учесть требования налогового законодательства. В соответствии с ними, пеня может быть исключена из налогооблагаемой прибыли.

4. Отражение пени в финансовой отчетности

Отражение пени в финансовой отчетности происходит в виде отдельной строки в отчете о прибылях и убытках. При этом необходимо указать сумму начисленной пени и отразить ее в соответствующих разделах отчета.

- Прибыль (убыток) до налогообложения

- Налог на прибыль отчетного года

- Чистая прибыль (нераспределенная прибыль)

Пример:

- Выручка от реализации товаров (работ, услуг)

- Себестоимость реализации товаров (работ, услуг)

- Валовая прибыль (валовый убыток)

- Прочие доходы и расходы

- Пени по договору

- Прибыль (убыток) до налогообложения

- Налог на прибыль отчетного года

- Чистая прибыль (нераспределенная прибыль)

Отражение штрафных отчислений в учете продавца

Штрафные отчисления как расходы

При отражении штрафных отчислений в учете продавца, они обычно рассматриваются как операционные расходы. Обычно такие расходы относятся к статье «Прочие расходы», которая отражает непредвиденные затраты, не связанные с основной деятельностью организации.

В учетной политике продавца, необходимо прописать правила отражения штрафных отчислений, определиться с порядком их учета и классификацией. При этом может быть принято решение открывать отдельный субсчет в рамках статьи «Прочие расходы» для учета только штрафных отчислений.

Отражение штрафных отчислений в бухгалтерии

Для учета штрафных отчислений в бухгалтерии продавца необходимо провести следующие операции:

- Создать запись в журнале учета расчетов с поставщиками или покупателями, где указать сумму штрафных отчислений и дату их возникновения.

- Списать соответствующую сумму со счета расчетов с поставщиком или покупателем. Если отчисления рассматриваются как операционные расходы, то сумма списывается со счета «Прочие расходы».

- Учесть штрафные отчисления в счете-фактуре или счете-договоре, чтобы иметь возможность проверить их правомерность и соответствие законодательству.

Отражение штрафных отчислений в налоговой отчетности

При отчетности о штрафных отчислениях, продавец должен быть готов предоставить соответствующую информацию о размере, дате и основаниях возникновения таких отчислений. Обычно эта информация отражается в налоговой декларации в разделе «Прочие расходы».

Необходимо помнить, что отражение штрафных отчислений в учете продавца требует соблюдения правил и нормативных актов, чтобы избежать ошибок и претензий со стороны налоговых органов. Поэтому рекомендуется консультироваться с юристами или бухгалтерами для правильного и надежного отражения таких отчислений в учете.

Шаг 4.2: Формула расчета пени и штрафов

Для расчета пени и штрафов по просроченному кредиту банк использует определенную формулу. Формула позволяет определить сумму долга клиента, которую необходимо уплатить в виде пени и штрафов за просрочку.

Формула расчета пени и штрафов включает следующие параметры:

- Основная сумма кредита: это первоначальная сумма, которую клиент получил от банка в качестве займа.

- Ставка пени: это процентная ставка, применяемая к долгу клиента за каждый день просрочки.

- Количество дней просрочки: это количество дней, на которое клиент не выплатил кредитную задолженность вовремя.

- Штрафы и комиссии: это дополнительные суммы, которые банк взыскивает с клиента за просрочку.

Формула расчета пени и штрафов выглядит следующим образом:

Пени и штрафы = (Основная сумма кредита * Ставка пени * Количество дней просрочки) + Штрафы и комиссии

Применение данной формулы позволяет банку точно определить сумму пени и штрафов, которую клиент должен заплатить за просрочку платежей по кредиту.

Погашение кредита в бухучете

1. Определение суммы погашения

Перед проведением записей в бухгалтерии необходимо определить сумму, которую заемщик будет погашать. Эта сумма может включать основной долг, начисленные проценты, пеню или другие комиссии, предусмотренные договором кредита.

2. Зачисление суммы на счет заемщика

После определения суммы погашения необходимо произвести зачисление этой суммы на счет заемщика. Зачисление производится на основной счет заемщика и отражается в бухгалтерской системе.

3. Отражение погашения в журнале бухгалтерских проводок

Для правильного учета погашения кредита необходимо создать соответствующую бухгалтерскую проводку. Основную сумму погашения следует списать с соответствующего счета заемщика и зачислить на счет «Погашение кредита».

| Счет | Сумма должна быть… |

|---|---|

| Счет заемщика | Списана |

| Счет «Погашение кредита» | Зачислена |

4. Отражение погашения в кассовом журнале

Если погашение кредита производится через кассу, необходимо также отразить это событие в кассовом журнале. Сумма погашения должна быть указана как приход на соответствующем счете и соответствующим образом пронумерована.

5. Проверка баланса после погашения

После проведения всех необходимых записей следует проверить баланс счетов заемщика и счета «Погашение кредита». Они должны быть равны нулю или близки к нулю. Если есть расхождения, нужно провести анализ и выявить возможные ошибки или пропущенные проводки.

Шаг 1: Как выглядит формула расчета пени по кредиту

Формула расчета пени по кредиту состоит из нескольких компонентов, которые необходимо учесть при расчете. Основные элементы формулы:

- Основная сумма кредита: это сумма, которую заемщик должен возвратить банку.

- Процентная ставка по кредиту: это процент, который применяется к основной сумме кредита и определяет размер пени.

- Период просрочки: это временной интервал, в течение которого заемщик не возвращал кредитные средства.

На основе этих компонентов формула расчета пени по кредиту имеет следующий вид:

Пени = Основная сумма кредита * Процентная ставка по кредиту * Период просрочки

Эта формула позволяет точно определить сумму пени, которую заемщик должен заплатить банку за просрочку по кредиту. Используя эту формулу, банк может с уверенностью взыскать пеню и обеспечить соблюдение договорных обязательств со стороны заемщика.

Признание штрафа в учете потребителя

Правовой статус штрафа

Штраф по кредитному договору является неотъемлемой частью обязательств потребителя перед банком. Он устанавливается на основании договора и может регулироваться соглашением сторон. Законодательство определяет максимальные размеры штрафов и условия их начисления.

Учет штрафа в финансовой отчетности

Признание штрафа в учете потребителя требует правильного подхода к его классификации и учету. Согласно требованиям бухгалтерского учета, штрафы обычно отражаются в отдельном субсчете в пассиве баланса с указанием срока их погашения.

Расчет платежей и начисление процентов на штраф

При определении общей суммы задолженности потребителя, включающей штраф и просроченный платеж, следует учитывать не только основную сумму кредита, но и начисление процентов на штраф. Для этого используется формула расчета процентов на штраф, установленная законодательством.

Возможность списания штрафа

Согласно законодательству, банк имеет право списать штраф с банковского счета потребителя без его согласия. Однако, все действия банка должны соответствовать требованиям закона и условиям кредитного договора.

Формула расчета пеней по просроченному кредиту

Компоненты формулы расчета пеней:

- Сумма задолженности: определяется как остаток основной суммы кредита, который клиент должен возвратить банку.

- Процентная ставка: устанавливается в кредитном договоре и указывает на сумму платежей, которую клиент обязан уплатить сверх основного долга за каждый день задержки.

- Период просрочки: количество дней, в течение которых клиент не вносит платежи по кредиту.

Формула расчета пеней:

Пеня = Сумма задолженности * (Процентная ставка / 100) * (Период просрочки / 365)

С использованием данной формулы, банк может рассчитать сумму пеней, которую клиент должен уплатить за задержку платежей по кредиту. Это является честным и прозрачным способом определить размер компенсации за несвоевременное погашение долга.

Пример расчета пеней:

| Сумма задолженности | Процентная ставка | Период просрочки (в днях) | Пеня |

|---|---|---|---|

| 100 000 рублей | 0,1% | 30 дней | 273,97 рублей |

В данном примере при задолженности в размере 100 000 рублей, процентной ставке 0,1% и периоде просрочки 30 дней, клиент должен уплатить пеню в размере 273,97 рублей.

Учет пеней по просроченному кредиту является важным аспектом деятельности банка. Формула расчета пеней помогает определить размер компенсации за задержку платежей по кредиту и обеспечивает прозрачность в отношениях между банком и клиентом.

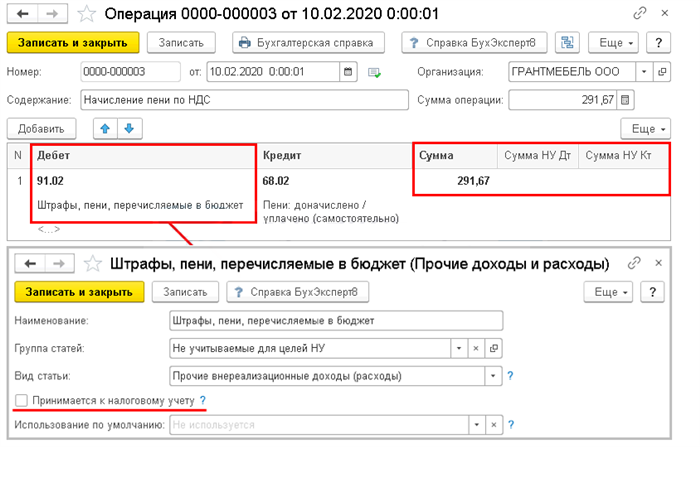

Пени по НДС: основные аспекты и учет

Основные аспекты учета пени по НДС:

- Срок начисления пени. Пени начисляются с момента нарушения сроков уплаты или неправильного расчета НДС. Размер пени определяется законодательством и может варьироваться в зависимости от длительности задержки.

- Порядок начисления и уплаты пени. Пени начисляются автоматически вместе с суммой НДС при представлении налоговой декларации. Уплата пени должна быть произведена в течение установленного законом срока, который указывается в уведомлении налоговой инспекции.

- Учет пени по НДС. Пени по НДС отражаются в бухгалтерском учете на специальном субсчете 68 «Расчеты по налогам и сборам». Пени учитываются отдельно от суммы НДС и отражаются в составе расходов.

Санкции за неуплату пени по НДС:

В случае неуплаты пени по НДС налоговым органом может быть применено несколько санкций, включая:

- Штрафные санкции. В зависимости от степени нарушения и суммы неуплаченной пени, налоговый орган может назначить штраф налогоплательщику в размере от 10% до 30% суммы неуплаченной пени.

- Административные санкции. В случае систематических нарушений или уклонений от уплаты пени, налоговый орган может привлечь налогоплательщика к административной ответственности, включая возможность штрафа или лишения свободы.

Пример учета пени по НДС:

| Счет | Название счета | Сумма |

|---|---|---|

| 68 | Расчеты по налогам и сборам | 5000 руб. |

| 68-1 | Пени по НДС | 1000 руб. |

В данном примере пени по НДС в размере 1000 рублей отражены на субсчете 68-1 «Пени по НДС» в составе расчетов по налогам и сборам на общей сумме 5000 рублей.

Важно помнить, что пени по НДС — это существенный фактор, который может повлиять на финансовое состояние компании. Поэтому рекомендуется внимательно отслеживать и своевременно уплачивать НДС, чтобы избежать начисления пени и связанных с ними санкций.

Субсчета и аналитика

В бухгалтерии банков, субсчета и аналитика играют важную роль в учете пени по просроченным кредитам. Субсчета позволяют детализировать учетную информацию и проводить детальные аналитические расчеты, аналитика же позволяет анализировать и отслеживать движение денежных средств, связанных с начислением пени.

Субсчета

Субсчета позволяют банкам разделить информацию о пенях на различные категории и проводить учет с учетом этих различий. Например, банк может использовать субсчета для учета пени по видам кредитов, валютам, видам операций и т.д. Это позволяет более точно отслеживать и контролировать начисление пени и учитывать особенности каждой категории.

Примеры субсчетов для учета пени:

- Субсчет 91.1 — пени по кредитам в рублях

- Субсчет 91.2 — пени по кредитам в иностранной валюте

- Субсчет 91.3 — пени по кредитам с просрочкой более 90 дней

- Субсчет 91.4 — пени по кредитам с просрочкой менее 90 дней

Аналитика

Аналитика позволяет банкам детально анализировать и отслеживать движение денежных средств, связанных с начислением пени. С помощью аналитики можно получить информацию о суммах пени, дате и причине начисления, а также о состоянии платежей по просроченным кредитам.

Примеры аналитических данных для учета пени:

| Дата начисления | Сумма пени | Причина начисления | Состояние платежей |

|---|---|---|---|

| 01.01.2022 | 1000 руб. | Превышение срока кредита | Задолженность по основному долгу |

| 15.02.2022 | 500 руб. | Неуплата процентов | Отсутствуют задолженности |

Пени по просроченному кредиту: проводки и правила учета

Пени по просроченному кредиту представляют собой дополнительные суммы, которые клиент должен заплатить за нарушение условий кредитного договора. Банк имеет право начислять пени только при наличии соответствующей договоренности с клиентом.

1. Начисление пени

При просрочке платежей клиента, банк проводит начисление пени и вносит соответствующие проводки в учетную систему. Начисленные пени относятся на счет «Пени по просроченному кредиту».

2. Счет «Пени по просроченному кредиту»

Счет «Пени по просроченному кредиту» является пассивным счетом и предназначен для учета начисленных и полученных пени по просроченным кредитам.

- Начисление пени по этому счету осуществляется по мере поступления просроченных платежей от клиентов;

- Пени, начисленные по этому счету, учитываются в составе процентов на просроченные суммы кредита.

3. Списывание пени

При получении платежа от клиента, банк списывает задолженность по основному долгу и пени с основного счета клиента. Проводка списания пени выполняется с учетом всех начисленных сумм по счету «Пени по просроченному кредиту».

4. Отражение пени по бухгалтерии

| Счет | Дебет | Кредит | Примечание |

|---|---|---|---|

| Пени по просроченному кредиту | Х | Начисление пени на задолженность клиента | |

| Пени по просроченному кредиту | Х | Списание пени при получении платежа от клиента |

Где «Х» — сумма начисленных или списанных пени.

5. Правовой аспект

Учет пени по просроченному кредиту должен осуществляться в соответствии с требованиями законодательства и правилами бухгалтерского учета. Банк должен иметь соответствующие договорные обязательства и информировать клиентов о начислении пени и правилах ее учета.

В случае возникновения споров с клиентами, банк должен предоставить документы, подтверждающие начисление и списание пени.

Важно отметить, что проведение правильных проводок и должное осуществление учета пени по просроченному кредиту позволяют банку следить за состоянием задолженности клиентов и эффективно управлять рисками.

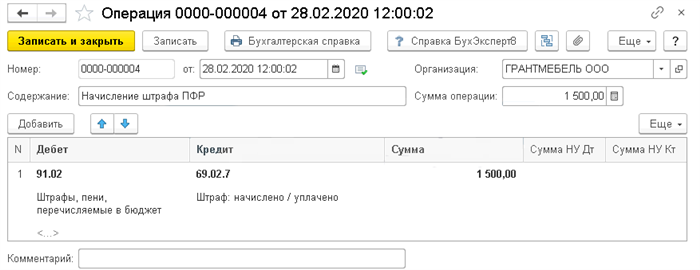

Отражение штрафов Пенсионного Фонда

Первым шагом при отражении штрафов Пенсионного Фонда является проведение соответствующей проводки. В бухгалтерии штрафы отражаются в разделе расходов. При этом, необходимо учесть, что данные расходы не являются основными операционными расходами организации, а являются внешними расходами, вызванными нарушением норм и требований со стороны Пенсионного Фонда.

- Сначала создается счет-регистр учета штрафов, который будет отображать все начисления и списания штрафов. На этом счете отражаются все дополнительные расходы связанные с штрафами Пенсионного Фонда.

- Затем необходимо создать соответствующую проводку на счете-регистре учета штрафов. В проводке указывается сумма штрафов и подразделение, к которому они относятся.

- Каждый месяц, при начислении штрафов Пенсионного Фонда, необходимо провести соответствующие проводки по счету-регистру учета штрафов. В проводке указывается сумма штрафа и номер документа, подтверждающий начисление.

- По истечении определенного периода, штрафы могут быть списаны. Для списания штрафов необходимо провести соответствующую проводку с учетом суммы штрафов, которые подлежат списанию, и номера документа, подтверждающего списание.

Весь процесс отражения штрафов Пенсионного Фонда должен быть осуществлен в соответствии с требованиями налогового законодательства и правилами бухгалтерского учета. Это позволит избежать возможных проблем с налоговыми органами и обеспечить достоверность и точность бухгалтерской отчетности.