НДС (налог на добавленную стоимость) является одним из важных налогов, которые должны уплачивать предприниматели в России. В этом статье представлен образец платежки по НДС за четвертый квартал 2026 года, который поможет предпринимателям правильно заполнить и оплатить данный налог. Уплата НДС является обязательным условием для всех организаций и индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность в России. Следуя образцу платежки, предприниматели смогут произвести оплату НДС вовремя и избежать штрафных санкций.

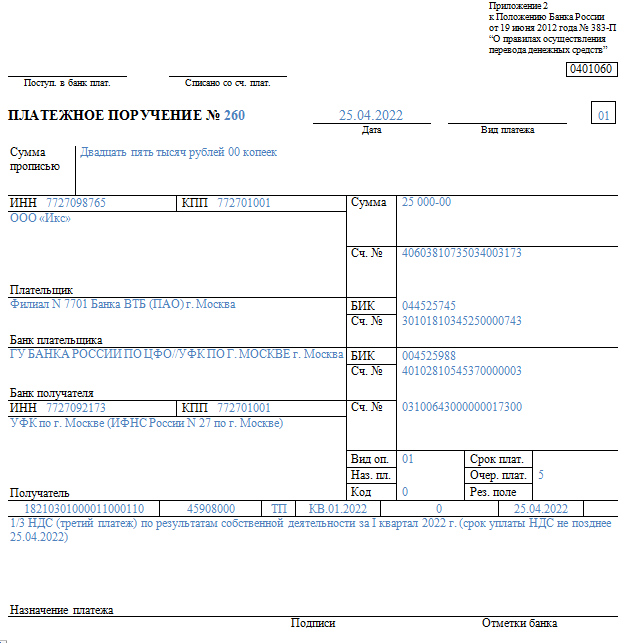

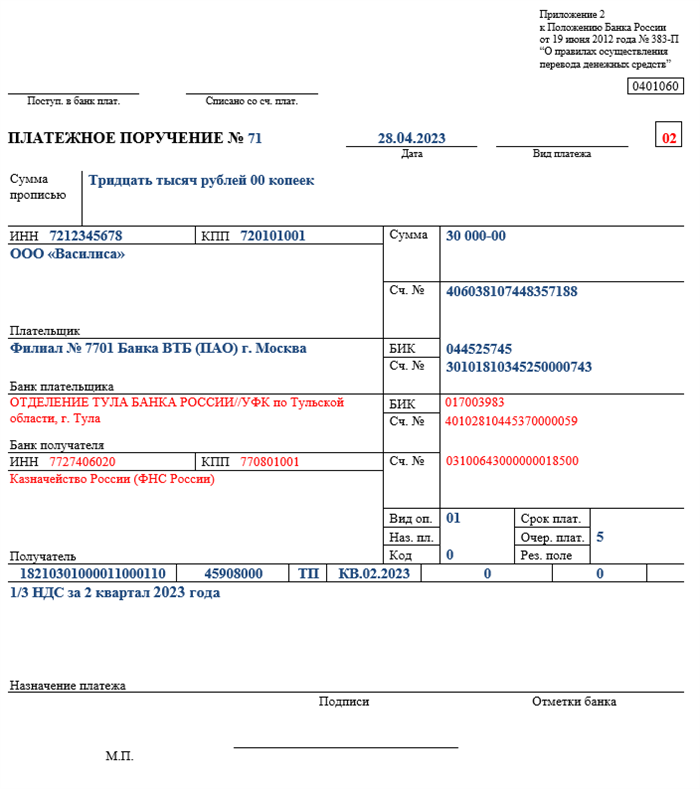

Платежное поручение на перечисление НДС налогоплательщиком — 2026

Составление платежного поручения

При составлении платежного поручения на перечисление НДС налогоплательщиком в 2026 году следует учесть следующие основные моменты:

- Плательщик НДС должен указать свои реквизиты, включая наименование организации или ФИО индивидуального предпринимателя, ИНН, КПП и статус плательщика НДС.

- Платежное поручение должно содержать информацию о сумме НДС, подлежащей уплате. Сумма НДС рассчитывается исходя из общей суммы поступивших на счет организации средств и ставки НДС.

- Необходимо указать налоговый период, за который осуществляется уплата НДС. Обычно налоговый период для НДС составляет один календарный месяц. В случае уплаты НДС за квартал, необходимо указать соответствующие кварталы и год.

- В платежном поручении следует указать код бюджетной классификации, отражающий тип платежа и налоговую базу.

- Платежное поручение должно быть подписано уполномоченным лицом организации или самим налогоплательщиком.

Причины возникновения проблем при заполнении платежного поручения

При заполнении платежного поручения могут возникнуть проблемы, которые могут затруднить или нарушить правильность платежа:

- Неправильно указанные реквизиты плательщика НДС могут привести к ошибкам при зачислении средств и дополнительным задержкам в учете платежа.

- Неправильная сумма НДС может привести к неправильному расчету обязательных платежей и созданию недоплаты или переплаты.

- Отсутствие указания налогового периода или неправильный указанный период может привести к задержкам в обработке и отражении платежа налоговым органом.

- Неправильно указанный код бюджетной классификации может привести к неправильному распределению платежа и созданию дополнительных проблем при его обработке.

Как избежать проблем при составлении платежного поручения

Для избежания проблем при составлении платежного поручения на перечисление НДС налогоплательщикам рекомендуется:

- Тщательно проверять и исправлять все реквизиты плательщика НДС перед подачей платежного поручения.

- Проверять правильность расчета суммы НДС и учитывать все необходимые факторы при ее определении.

- Указывать налоговый период в соответствии с требованиями налогового законодательства.

- Осуществлять проверку и использование правильного кода бюджетной классификации при заполнении платежного поручения.

- Подписывать платежное поручение лично или уполномоченным лицом организации.

Правильное составление и подача платежного поручения на перечисление НДС налогоплательщиком является важным аспектом налогообложения и своевременного выполнения финансовых обязательств. Соблюдение всех требований и рекомендаций при заполнении платежного поручения поможет избежать проблем и задержек при уплате НДС.

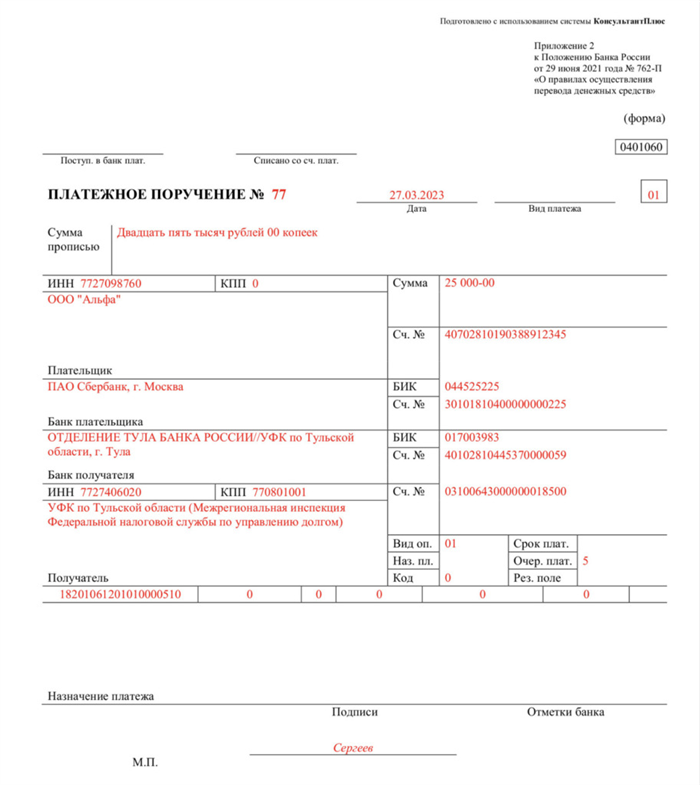

Если НДС перечисляется за третье лицо

Перечисление НДС за третье лицо: основные моменты

- Основание для перечисления. Предприятие может перечислять НДС за третье лицо на основании договора или соглашения с этим лицом. В таком договоре должны быть прописаны все условия и порядок перечисления налога.

- Оформление платежки. При перечислении НДС за третье лицо необходимо составить платежное поручение или платежное требование, в котором указывается лицо, за которое производится уплата НДС, а также код расчета и сумма платежа.

- Сроки уплаты. НДС должен быть перечислен за третье лицо в течение установленных законодательством сроков. В случае несоблюдения сроков могут предусматриваться штрафы и пеня.

- Бухгалтерский учет. Перечисление НДС за третье лицо должно быть правильно отражено в бухгалтерском учете, чтобы не нарушить требования налогового законодательства.

Пример оформления платежки по НДС за третье лицо

Представляем вам пример оформления платежки по НДС за третье лицо.

| Код расчета: | 18210803 |

| Сумма: | 100 000 руб. |

| Получатель: | Иванов Иван Иванович |

| ИНН: | 1234567890 |

| Банк получателя: | АО «Банк» |

| БИК: | 123456789 |

| Счет получателя: | 987654321 |

Не забудьте передать эту информацию своему бухгалтеру для правильного оформления платежки по НДС за третье лицо.

При перечислении НДС за третье лицо необходимо строго соблюдать все требования законодательства и правильно оформить платежку. По возникающим вопросам лучше обратиться к квалифицированному специалисту, который поможет разобраться в ситуации и даст рекомендации по дальнейшим действиям.

Как платить НДС в 2026 году: новые правила

В 2026 году вступают в силу новые правила для уплаты НДС. Они описаны в Федеральном законе № 115 от 05.07.2022 «О внесении изменений в Налоговый кодекс Российской Федерации». Нововведения коснутся всех плательщиков НДС и имеют свои особенности.

Упрощение процесса учета

В новом году упрощается процесс учета НДС. Теперь плательщикам необходимо сдавать только одну декларацию ежеквартально в формате электронного документа. Услуга подачи декларации также становится доступной на платформе «Мой налоговый кабинет». Это позволит существенно сократить время и упростить процедуру уплаты НДС.

Новые сроки уплаты

В новом году меняются сроки уплаты НДС. Теперь уплата НДС за 1-й квартал должна быть произведена до 25 апреля, за 2-й квартал — до 25 июля, за 3-й квартал — до 25 октября, а за 4-й квартал — до 25 января следующего года. В случае, если срок попадает на выходные или праздничные дни, плательщик может осуществить уплату в следующий рабочий день.

Изменение ставки НДС

В 2026 году также произойдет изменение ставки НДС для отдельных категорий товаров и услуг. В частности, для некоторых продуктов питания и медицинских услуг будет применяться повышенная ставка НДС в размере 20%. Однако для большинства товаров и услуг ставка НДС останется на уровне 18%.

Создание электронного реестра

В рамках новых правил будет создан электронный реестр плательщиков НДС. Это позволит улучшить контроль за уплатой налога и сократить возможности для злоупотребления. В реестре будут содержаться сведения о каждом плательщике НДС, его реквизиты и история уплаты налога.

| Квартал | Срок уплаты |

|---|---|

| 1-й | до 25 апреля |

| 2-й | до 25 июля |

| 3-й | до 25 октября |

| 4-й | до 25 января следующего года |

В 2026 году уплату НДС становится проще, процесс учета упрощается, а новые сроки уплаты и изменения ставок позволят более эффективно вести бухгалтерию и снизить налоговые риски для предприятий.

Как заполнить платежку по НДС

Вот шаги, которые помогут вам заполнить платежку по НДС:

1. Определите период и код дохода

Первым шагом необходимо определить период, за который вы будете уплачивать НДС. Обычно это месяц, однако в некоторых случаях уплата производится за квартал или год. Также важно правильно указать код дохода, связанный с НДС.

2. Запишите свои реквизиты

Следующим шагом необходимо заполнить свои реквизиты в соответствующих полях платежки. Укажите полное наименование организации, адрес, ИНН и КПП.

3. Укажите сумму налога

В следующих полях платежки укажите сумму налога, которую вы должны уплатить. Обратите внимание на правильность расчета и округления суммы налога.

4. Укажите период и сроки платежа

В поле «Период» укажите актуальный период, за который производится уплата НДС. Также важно учесть сроки платежа и уплатить налог в срок, указанный в законодательстве.

5. Подпишите и отправьте платежку

После заполнения всех необходимых полей платежки, необходимо подписать документ и отправить его в налоговый орган. Обратите внимание на правильность заполнения и отсутствие ошибок.

Пример заполнения платежки по НДС:

| Период: | 4 квартал 2026 года |

| Код дохода: | 1104 |

| Реквизиты: | ООО «Название организации»

Адрес: г. Москва, ул. Примерная, д. 1 ИНН: 1234567890 КПП: 9876543210 |

| Сумма налога: | 500 000 рублей |

| Срок платежа: | до 20 января 2026 года |

Заполнение платежки по НДС требует внимательности и точности. Не допускайте ошибок при заполнении и всегда следуйте правилам, установленным налоговым законодательством. Это поможет избежать проблем с налоговыми органами и обеспечить правильную уплату налога.

Что изменилось в платежном поручении по НДС с 2026 года

С 2026 года в платежном поручении по НДС произошли некоторые изменения, которые важно учесть при его заполнении. Новые требования позволяют более четко и однозначно указать информацию, необходимую для правильного расчета и уплаты налога.

Изменения в платежном поручении:

1. Идентификационный номер налогоплательщика (ИНН)

Теперь обязательно указывается 10-значный ИНН организации или 12-значный ИНН индивидуального предпринимателя. Это позволяет исключить возможные ошибки и упростить процесс идентификации плательщика.

2. КПП (Код причины постановки на учет)

Также стало обязательным указание КПП, предоставляемого налоговыми органами. Это позволяет определить причину постановки на учет и правильно отразить ее в документах.

3. Дата

В платежке необходимо указать точную дату платежа, чтобы избежать возможных несоответствий в отчетности Системы электронного документооборота. При этом дата указывается в формате ДД.ММ.ГГГГ.

4. Номер счета плательщика

Нововведение заключается в указании номера счета плательщика, на который будет перечислен налог. Это помогает автоматизировать процесс обработки и зачисления денежных средств на счет получателя.

Пример заполнения платежного поручения:

Ниже представлен пример заполнения платежки по НДС с учетом всех изменений:

| Наименование плательщика | ИНН | КПП | Дата | Номер счета |

|---|---|---|---|---|

| ООО «НДС-Сервис» | 1234567890 | 987654321 | 01.04.2026 | 40817810099910004321 |

Указывая все необходимые данные и следуя требованиям платежного поручения, можно быть уверенным в правильном расчете и уплате НДС согласно действующему законодательству.

А можно ли платить НДС «как раньше»?

Развитие налогового законодательства и внедрение новых правил вносят изменения в процедуру расчета и уплаты НДС. Но возникает вопрос: можно ли платить НДС «как раньше»? Ответ на данный вопрос неоднозначен и зависит от ситуации.

Общая система налогообложения

В случае применения общей системы налогообложения, предприятия обязаны уплачивать НДС путем перечисления средств в бюджет. При этом, компания может использовать вычет по НДС. Это означает, что предприятие может списывать уплаченный НДС с суммы налога, который оно перечисляет в бюджет.

| Период уплаты | Сроки уплаты |

|---|---|

| Ежемесячно | До 20 числа следующего месяца |

| Квартально | До 20 числа первого месяца следующего квартала |

Упрощенная система налогообложения

Предприниматели, которые применяют упрощенную систему налогообложения, могут уплачивать НДС «как раньше» только в случае, если они выбрали патентную систему налогообложения. При этом, они могут уплачивать фиксированный размер НДС ежеквартально.

- Единовременный платеж: до 25 числа первого месяца следующего квартала.

- Рассрочка: до 25 числа каждого месяца.

Особенности отдельных видов деятельности

Отдельные виды деятельности могут иметь свои специфические правила уплаты НДС. Например, сельскохозяйственные товаропроизводители могут применять специальные налоговые режимы, которые предусматривают особые условия уплаты НДС.

Взимание НДС «как раньше» возможно в некоторых случаях, однако необходимо тщательно изучить налоговое законодательство и учитывать конкретные обстоятельства вашей деятельности.

Итак, ответ на вопрос о возможности платить НДС «как раньше» зависит от выбранной системы налогообложения и особенностей вашей деятельности. Лучше всего обратиться к юристам или налоговым консультантам для получения точной информации и совета в вашей ситуации. Соблюдение налоговых обязательств важно для предотвращения возможных штрафов и проблем с налоговыми органами.

В 2026 году будет введен новый КБК по НДС, который будет соответствовать изменениям в налоговом законодательстве. Уточнение КБК позволит более точно определить платеж по НДС по отчетному периоду и обеспечить ясность в бухгалтерских записях. Обратите внимание на новый КБК при заполнении платежных документов и следуйте указанным рекомендациям для корректного проведения операций.

Этот гайд предоставляет пример платежки по НДС за 4-й квартал 2026 года, чтобы помочь вам понять и применить новый КБК правильно и безошибочно. Эта информация позволит вам уверенно исправить платежные документы и избежать возможных проблем с налоговыми органами. Рекомендуется внимательно изучить каждый пункт и учесть все особенности, связанные с учетом НДС и его оплатой в четвертом квартале 2026 года.