Транспортный налог является одним из неотъемлемых расходов для владельцев транспортных средств. Однако существуют некоторые способы снижения этого налога, что может стать выгодным для каждого автолюбителя.

Что будет, если не платить транспортный налог?

Транспортный налог представляет собой обязательный платеж, который необходимо вносить владельцам транспортных средств. Нарушение законодательства и неуплата данного налога могут привести к возникновению различных последствий.

Вот что может произойти, если вы не будете платить транспортный налог:

1. Административное наказание

Неуплата транспортного налога рассматривается как административное правонарушение. Если вы будете замечены в нарушении, вам может быть выписан штраф в соответствии с законодательством. Сумма штрафа зависит от местного законодательства и размера задолженности. Более того, вы можете потерять право на управление транспортным средством на определенный период.

2. Принудительное взыскание

В случае неуплаты транспортного налога, государство имеет право обратиться к суду, чтобы принудительно взыскать задолженность. Это может включать в себя опись и взыскание имущества, зарплаты или иных активов. Принудительное взыскание может привести к значительным неудобствам и материальным потерям.

3. Недопуск к использованию транспортного средства

При нарушении обязательства по уплате транспортного налога, власти могут приостановить регистрацию и обслуживание вашего транспортного средства. В некоторых случаях, вас могут не пустить на дорогу, пока вы не решите свои финансовые обязательства.

4. Увеличение задолженности

Если вы не будете своевременно платить транспортный налог, ваши задолженности будут увеличиваться. Это может привести к появлению штрафных процентов и пени на сумму задолженности. Увеличение задолженности будет только ухудшать вашу финансовую ситуацию.

5. Уголовная ответственность

В случае систематического уклонения от уплаты транспортного налога, вы можете столкнуться с уголовной ответственностью. За уклонение от уплаты налога предусмотрены уголовные наказания, включая штрафы и лишение свободы. Уголовные последствия могут серьезно повлиять на вашу жизнь и репутацию.

Уплата транспортного налога является обязательным для всех владельцев транспортных средств. Важно соблюдать законодательство и своевременно платить налог, чтобы избежать негативных последствий.

Оформление документов для снижения налога

1. Договор аренды или субаренды

Если вы арендуете автомобиль или сдаёте его в субаренду, вы можете включить эту сумму в стоимость аренды в качестве расходов, что может привести к снижению налогооблагаемой базы.

2. Документы о страховании

Получите и сохраните копии полисов страховых компаний, которые подтверждают оплату страховки вашего транспортного средства. Это поможет вам показать налоговым органам, что вы правильно оплачиваете обязательное страхование, что также может снизить ваш налог.

3. Документы о ремонте и обслуживании

Сохраняйте все квитанции о ремонтах и предоставления услуг вашему автотранспортному средству. Вы можете использовать эти расходы в качестве дополнительных расходов для снижения налоговой базы.

4. Документы о покупке автомобиля

Предоставьте налоговым органам данные о покупке автомобиля, включая цену покупки и стоимость опций, если они были установлены отдельно. Не забывайте предоставить документы, подтверждающие платежи по автокредиту или лизингу, если вы использовали их для приобретения автомобиля.

5. Документы о техническом осмотре

Сохраняйте копии документов о прохождении ежегодного технического осмотра вашего транспортного средства. Это поможет вам подтвердить своевременность прохождения осмотра и наличие необходимых документов для управления транспортным средством, что может повлиять на снижение вашего налога.

6. Документы о использовании транспортного средства

Сохраняйте документы, подтверждающие цель использования транспортного средства. Например, если вы используете автомобиль в коммерческих целях, предоставьте налоговым органам соответствующие документы, такие как договоры с клиентами или заказами на перевозку, чтобы снизить налогооблагаемую базу.

Как уменьшить налог?

Уменьшение налоговых платежей может быть актуальным для многих предпринимателей и граждан. В данной статье мы рассмотрим несколько способов снизить транспортный налог, который выплачивается владельцами автомобилей.

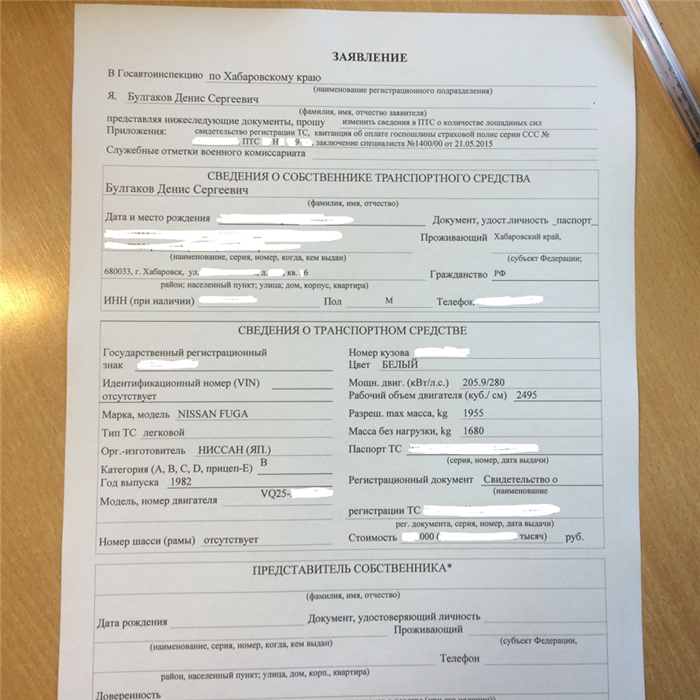

1. Проверьте правильность учетных данных

Первым шагом в уменьшении транспортного налога является проверка правильности учетных данных в Государственном автомобильном реестре.

- Убедитесь, что указаны верные характеристики вашего автомобиля, такие как модель, год выпуска, объем двигателя.

- Если ваши автомобильные данные ошибочны или устарели, обратитесь в регистрационное управление для их исправления.

2. Оцените техническое состояние автомобиля

Техническое состояние автомобиля может влиять на сумму транспортного налога. Если ваш автомобиль находится в плохом состоянии, вы можете снизить свои платежи, получив оценку его стоимости на основе состояния.

- Проходите регулярное техническое обслуживание и ремонт автомобиля.

- Осуществляйте необходимые ремонты и замены деталей.

- Сохраняйте все документы, подтверждающие ваши действия по поддержанию автомобиля в хорошем состоянии.

3. Ищите льготы и скидки

В некоторых случаях, вы можете воспользоваться различными льготами и скидками для уменьшения транспортного налога.

- Имеются льготы для владельцев автомобилей старше определенного возраста или инвалидов.

- Проверьте наличие программ субсидирования налогов для определенных категорий автомобильных владельцев.

- Обратитесь к специалистам, которые помогут вам и определят, какие скидки и льготы могут быть доступны в вашем регионе.

4. Снижайте расходы на транспорт

Снизить транспортный налог также можно путем снижения затрат на использование транспортных средств.

Некоторые эффективные способы:

- Используйте общественный транспорт или велосипед для поездок в городе.

- Организуйте совместные поездки с коллегами или друзьями.

- Используйте автомобиль только по необходимости, избегайте лишних поездок.

- Используйте программы лояльности и скидочные карты для снижения стоимости топлива и автозапчастей.

Сокращение транспортного налога может оказаться выгодным для вашего финансового положения. Воспользуйтесь предложенными способами и добейтесь снижения налоговых платежей.

Как применять коэффициент при расчете транспортного налога?

Выбор правильного коэффициента

Первый шаг в применении коэффициента при расчете транспортного налога — это выбор правильного коэффициента, которые зависит от основных характеристик транспортного средства. К таким характеристикам могут относиться:

- Мощность двигателя

- Тип двигателя (бензиновый, дизельный, гибридный и т.д.)

- Возраст транспортного средства

- Размер и вес

- Экологический класс

Имеется несколько различных таблиц, которые определяют соответствующие коэффициенты для каждой из этих характеристик. Определение правильного коэффициента — это важный шаг, который помогает установить правильную налоговую ставку.

Расчет налога с использованием коэффициента

После выбора правильного коэффициента, можно приступить к расчету транспортного налога. Процедура расчета обычно выглядит следующим образом:

- Определите налоговую базу — сумму, от которой будет рассчитываться налог. Налоговая база зависит от различных критериев, включая пробег, возраст и физические характеристики транспортного средства.

- Умножьте налоговую базу на выбранный коэффициент. Это позволит получить налоговую ставку, которую необходимо заплатить.

Результатом будет сумма, которую владелец транспортного средства должен будет заплатить в качестве транспортного налога.

Важное примечание

Важно отметить, что коэффициенты и налоговые ставки могут быть изменены со временем. Правительство может вносить изменения в систему расчета транспортного налога в зависимости от экономической и экологической ситуации в стране. Поэтому владельцам транспортных средств важно быть в курсе последних изменений и актуальных коэффициентов для правильного расчета налога.

Таким образом, применение коэффициента при расчете транспортного налога является важным шагом, который помогает установить правильную налоговую ставку на основе характеристик транспортного средства. Выбор правильного коэффициента и его умножение на налоговую базу позволяет определить сумму, которую необходимо заплатить в качестве транспортного налога. Владельцам транспортных средств следует быть внимательными к последним изменениям и актуальным коэффициентам для точного расчета налога.

Кто обязан платить транспортный налог в России?

Обязанность уплачивать транспортный налог возлагается на физических и юридических лиц, собственников автомобилей, мотоциклов и других видов транспорта. Владельцы транспортных средств, зарегистрированных на территории России, должны уплачивать этот налог каждый год.

Категории обязанных лиц:

- Физические лица – владельцы автомобилей или других транспортных средств, зарегистрированных в Госавтоинспекции.

- Юридические лица – владельцы автопарков и других транспортных средств, зарегистрированных на предприятии.

Особенности обязанности уплаты транспортного налога:

- Сроки уплаты налога – до 1 декабря текущего года.

- Размер налога зависит от мощности двигателя, возраста автомобиля и региона его регистрации.

- Сумма налога пересчитывается каждый год и может меняться.

- Законодательство предусматривает возможность льгот и освобождений от уплаты транспортного налога для некоторых категорий граждан и транспортных средств.

Цитата: «Транспортный налог – это обязательный платеж, который должны вносить владельцы зарегистрированных транспортных средств в России. Уплата налога является одним из важных аспектов правомерного использования автотранспорта и обеспечения бюджета страны.»

Выбор оптимальной категории автомобиля

При выборе автомобиля необходимо учесть не только его внешние параметры и характеристики, но и категорию, в которую он относится. Различные категории автомобилей имеют отличия в стоимости транспортного налога, а также в других налоговых и правовых аспектах. Поэтому выбор оптимальной категории автомобиля может помочь вам уменьшить транспортный налог и сэкономить деньги.

Категория автомобиля

Категория автомобиля определяется его характеристиками, такими как мощность двигателя, тип и год выпуска. На основе этих параметров автомобиль может быть отнесен к определенной категории. В России существуют следующие категории автомобилей:

- Категория А: легковые автомобили с двигателем объемом до 1000 куб. см.

- Категория B: легковые автомобили с двигателем объемом от 1000 куб. см. до 1500 куб. см.

- Категория C: легковые автомобили с двигателем объемом от 1500 куб. см. до 2000 куб. см.

- Категория D: легковые автомобили с двигателем объемом более 2000 куб. см.

Как выбрать оптимальную категорию автомобиля

Для выбора оптимальной категории автомобиля нужно учитывать следующие факторы:

- Мощность двигателя: Чем ниже мощность двигателя, тем ниже будет транспортный налог. Поэтому, если вы не нуждаетесь в мощном автомобиле, стоит выбирать автомобиль с более низкой мощностью.

- Год выпуска: Чем старше автомобиль, тем меньше будет транспортный налог. Поэтому, если вы не принципиально необходимы недавно выпущенные модели, стоит обратить внимание на более старые автомобили.

- Тип автомобиля: Некоторые типы автомобилей могут иметь более низкий транспортный налог по сравнению с другими. Например, электромобили или гибриды часто имеют льготы при оплате налога.

Важность правильного выбора категории автомобиля

Выбор оптимальной категории автомобиля может существенно влиять на размер транспортного налога и, соответственно, на бюджет владельца автомобиля. Правильный выбор категории может помочь сэкономить деньги, особенно на долгосрочной основе.

«Выбор оптимальной категории автомобиля позволяет уменьшить транспортный налог и сократить затраты на его содержание. При выборе следует учитывать мощность двигателя, год выпуска и тип автомобиля. Категория автомобиля должна быть выбрана, исходя из индивидуальных потребностей и финансовых возможностей владельца.»

Особенности взыскания задолженности налога на транспорт

Основные способы взыскания задолженности налога на транспорт:

- Взыскание задолженности путем предъявления исполнительного документа;

- Взыскание задолженности путем удержания из заработной платы;

- Взыскание задолженности путем ареста имущества;

- Взыскание задолженности путем штрафов и наложения административных санкций.

В случае возникновения задолженности налога на транспорт, налоговая служба может приступить к взысканию ее с должника путем предъявления исполнительного документа. Исполнительный документ содержит все данные о задолженности и указывает на необходимость ее уплаты в течение определенного срока.

Если должник не исполнил свою обязанность по уплате налога на транспорт в установленный срок, налоговая служба имеет право приступить к удержанию суммы задолженности из заработной платы должника. Удаление задолженности с заработной платы происходит в соответствии с установленными нормами и правилами.

В случае, если должник не расплатился с задолженностью путем предъявления исполнительного документа или удержания из заработной платы, налоговая служба имеет право приступить к аресту имущества должника. Арест имущества может быть осуществлен в соответствии с требованиями законодательства.

Кроме того, взыскание задолженности налога на транспорт может осуществляться путем наложения штрафов и административных санкций на должника. Размеры штрафов и санкций определяются законодательством и зависят от величины задолженности и срока ее уплаты.

Как рассчитывается транспортный налог при угоне автомобиля?

Рассмотрим, каким образом рассчитывается транспортный налог при угоне автомобиля в России.

1. Налог на транспорт при наличии ОСАГО

Если автомобиль был похищен, имел действующую полис ОСАГО на момент угона и полис был расторгнут страхователем, то владелец авто может рассчитывать на льготы при уплате транспортного налога. В этом случае сумма налога может быть уменьшена.

2. Налог на транспорт без страхового полиса

Если автомобиль был угнан и не имел действующего полиса ОСАГО на момент угона, владелец авто не может рассчитывать на льготы при уплате транспортного налога. В этом случае сумма налога будет рассчитываться исходя из базовых тарифов, без каких-либо скидок.

3. Порядок расчета налога

Расчет транспортного налога при угоне автомобиля производится на основании данных о технических характеристиках авто и тарифов, установленных региональными властями. Сумма налога рассчитывается как произведение базового тарифа и коэффициента учета типа двигателя автомобиля. Размеры тарифов и коэффициентов могут быть разными в различных регионах России.

| Тарифы | Коэффициенты |

|---|---|

| Тариф 1 | Коэффициент 1 |

| Тариф 2 | Коэффициент 2 |

| Тариф 3 | Коэффициент 3 |

| Тариф 4 | Коэффициент 4 |

4. Действия при утере автомобиля

Если ваш автомобиль был угнан, нужно незамедлительно обратиться в полицию, чтобы они фиксировали факт пропажи. После этого следует обратиться в налоговый орган с заявлением о признании факта угона. В дальнейшем, рассчитав налог, вы можете обратиться в налоговую инспекцию для получения справки о наличии задолженности.

5. Возможность освобождения от налога

В некоторых регионах России предусмотрена льгота по транспортному налогу для угнанных автомобилей, если они не были восстановлены в течение года. При наличии необходимых документов и подаче соответствующего заявления, автовладелец может быть освобожден от уплаты данного налога.

Как избавиться от уплаты транспортного налога

1. Перерегистрация транспортного средства

Если вы собираетесь продать свой автомобиль, можете перерегистрировать его на другого члена семьи. В этом случае, новый владелец будет платить налог в соответствии с его личными преференциями и тарифами. Однако, стоит обратить внимание на то, что данный метод работает только в случае продажи транспорта.

2. Приобретение электромобиля

Если вы задумываетесь о покупке нового автомобиля, рекомендуется обратить внимание на электромобили. Приобретение электромобиля освобождает владельца от уплаты транспортного налога. Кроме того, некоторые регионы предоставляют дополнительные льготы для владельцев электрических автомобилей, такие как льготы на парковку или зарядные станции.

3. Использование автомобиля в коммерческих целях

Если ваш автомобиль используется для коммерческих целей, вы можете претендовать на уменьшенный тариф на транспортный налог. Для этого необходимо оформить соответствующий договор и предоставить доказательства использования автомобиля в коммерческих целях.

4. Участие в программе «Тонировка»

В некоторых регионах России существует программа «Тонировка», которая позволяет получить скидку на транспортный налог в обмен на установку защитной пленки на стекла автомобиля. Установка пленки позволяет снизить теплоаккумуляцию и защитить салон от вредного воздействия ультрафиолетового излучения.

5. Обращение в налоговую службу по поводу неправомерного начисления

Если вы сомневаетесь в правомерности начисления транспортного налога, вы можете обратиться в налоговую службу с запросом о проверке точности начисления налога. Если будет доказано неправомерное начисление налога, вам будет выплачена компенсация.

Не стоит забывать о том, что в случае нарушения законодательства или совершения мошеннических действий с целью уклонения от уплаты транспортного налога, владелец автомобиля может быть привлечен к ответственности и оштрафован соответствующими органами государственной власти.

Какие факторы влияют на размер транспортного налога?

Размер транспортного налога зависит от нескольких факторов, которые учитываются при расчете данного налога. Важно понимать, какие именно факторы могут влиять на его размер, чтобы оптимизировать платежи и уменьшить расходы.

Ниже приведены основные факторы, которые влияют на размер транспортного налога:

1. Категория транспортного средства

Размер налога зависит от категории транспортного средства, так как каждая категория имеет свои ставки налогообложения. Категория может определяться типом транспортного средства (легковой автомобиль, мотоцикл, грузовой автомобиль и т. д.), его мощностью или иными характеристиками.

2. Возраст транспортного средства

Старые транспортные средства могут влечь уменьшение транспортного налога. Чем старше автомобиль, тем меньше будет начисляться налог. Обратите внимание, что возраст транспортного средства определяется на момент его регистрации или получения специального разрешения.

3. Регион регистрации

Транспортный налог может различаться в зависимости от региона регистрации. В разных регионах могут действовать различные ставки налога, что может влиять на его размер. Некоторые регионы также предлагают льготы или скидки на транспортный налог в зависимости от своих собственных правил и политики.

4. Мощность двигателя

Мощность двигателя транспортного средства также является фактором, влияющим на размер транспортного налога. Чем больше мощность двигателя, тем выше ставка налога. Мощность может указываться в лошадиных силах или в киловаттах.

5. Экологические характеристики

С недавнего времени транспортный налог может зависеть от экологических характеристик транспортного средства. В некоторых странах и регионах существуют программы льготного налогообложения для экологически чистых автомобилей, основанные на их выбросах углекислого газа, загрязняющих веществ и других факторах.

Учитывая эти факторы, можно применить различные стратегии для уменьшения транспортного налога. Например, можно выбрать более экологически чистое транспортное средство, зарегистрировать его в регионе с более низкими ставками налога или использовать более старое транспортное средство. Важно ознакомиться с местными законодательством и правилами в отношении транспортного налога, чтобы определить наиболее оптимальный способ уменьшения расходов.

Преимущества использования альтернативных видов транспорта

Преимущества использования альтернативных видов транспорта:

- Экологическая чистота: многие альтернативные виды транспорта, такие как велосипеды, электросамокаты и скейтборды, не загрязняют окружающую среду и являются экологически чистыми.

- Экономия денег: использование альтернативных видов транспорта позволяет сэкономить значительные суммы денег на топливе, обслуживании автомобиля и страховке.

- Физическая активность: многие альтернативные виды транспорта, включая ходьбу, велосипеды и роликовые коньки, способствуют физической активности и улучшают общую физическую форму.

- Меньше пробок: при использовании альтернативных видов транспорта можно избежать пробок, особенно в городах с большим потоком транспорта.

- Удобство и мобильность: альтернативные виды транспорта, такие как электросамокаты и электроскутеры, позволяют быстро и удобно передвигаться в городской среде.

Использование альтернативных видов транспорта способствует не только снижению транспортного налога, но и имеет множество других значительных преимуществ, включая экологическую чистоту, экономию денег, физическую активность, уменьшение пробок и повышение мобильности.

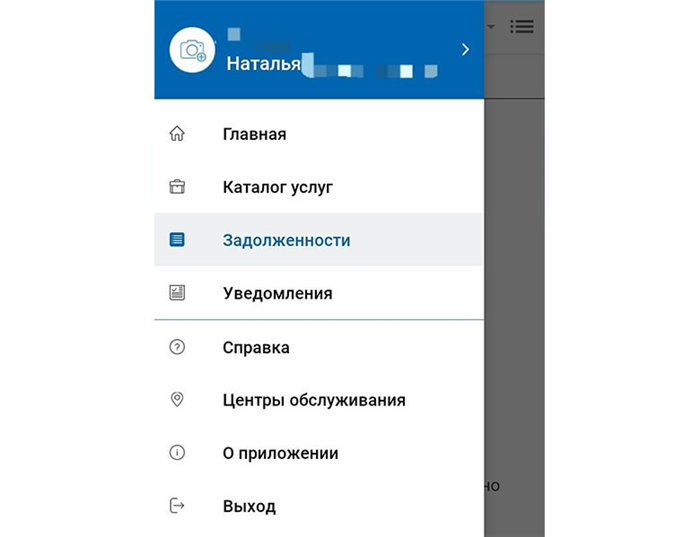

Как проверить задолженность

Через официальный сайт налоговой службы

Один из самых удобных способов проверить задолженность по транспортному налогу — воспользоваться официальным сайтом налоговой службы. На сайте вы можете ввести свои персональные данные и получить информацию о задолженности, а также просмотреть историю прошлых платежей.

Через мобильное приложение налоговой службы

Если вы предпочитаете использовать мобильные устройства, то можете скачать мобильное приложение налоговой службы на свой смартфон или планшет. В этом приложении также есть возможность проверить задолженность по транспортному налогу и получить подробную информацию о своих платежах.

Обратившись в налоговую инспекцию

Если вы не имеете доступа к интернету или предпочитаете личное общение, вы можете обратиться в ближайшую налоговую инспекцию. Там вам предоставят полную информацию о задолженности по транспортному налогу и помогут решить вопросы, которые возникли.

- На официальном сайте налоговой службы

- Через мобильное приложение налоговой службы

- Обратившись в налоговую инспекцию

Неотложность проверки задолженности по транспортному налогу связана с возможностью наложения штрафных санкций и других мер государственного воздействия. Поэтому рекомендуется регулярно проверять свою задолженность и своевременно регулировать платежи.

Особенности начисления транспортного налога

Основные факторы, влияющие на размер транспортного налога:

- Тип транспортного средства (легковой автомобиль, грузовик, мотоцикл и т.д.);

- Мощность двигателя;

- Экологический класс;

- Год выпуска;

- Страна производства;

- Регистрационный номер;

- Срок владения транспортным средством.

Как правило, налог начисляется ежегодно и его размер устанавливается органами исполнительной власти региона. Однако, в некоторых случаях налог может быть уплачен единовременно на весь период владения транспортным средством.

Снижение транспортного налога:

1. Использование автомобиля с более низкой мощностью двигателя. Чем меньше мощность двигателя, тем ниже транспортный налог. Поэтому, выбирая транспортное средство, следует обратить внимание на мощность двигателя.

2. Приобретение автомобиля с более высоким экологическим классом. Автомобили с низким уровнем выбросов загрязняющих веществ также могут иметь более низкий размер налога.

Пример начисления транспортного налога:

Для легкового автомобиля с мощностью двигателя 150 л.с., годом выпуска 2018 года, и регистрационным номером В123АВ77, нахождением в собственности в течение 3 лет, в Московской области (уровень транспортного налога составляет 2% от технической стоимости автомобиля), можно рассчитать транспортный налог следующим образом:

| Фактор | Значение |

|---|---|

| Мощность двигателя | 150 л.с. |

| Год выпуска | 2018 |

| Ставка налога | 2% |

| Техническая стоимость автомобиля | 1 000 000 рублей |

Расчет:

Транспортный налог = 2% * 1 000 000 рублей = 20 000 рублей

Таким образом, в данном случае размер транспортного налога составляет 20 000 рублей.

Уменьшение транспортного налога: полезные советы

1. Проверьте правильность расчета

Перед оплатой транспортного налога важно проверить правильность расчета суммы. Иногда возможны ошибки, которые могут привести к переплате. Убедитесь, что данные о вашем автомобиле и тарифах установлены корректно.

2. Используйте налоговые льготы

В некоторых случаях владельцы автомобилей могут воспользоваться налоговыми льготами, которые позволяют снизить сумму налога. Например, семьи с детьми могут иметь право на льготный тариф. Обратитесь в налоговую инспекцию, чтобы узнать о возможных льготах, которые вы можете получить.

3. Меняйте класс экологической безопасности

Класс экологической безопасности автомобиля определяет ставку транспортного налога. Чем более экологически безопасный ваш автомобиль, тем ниже будет ставка налога. Рассмотрите возможность замены своего автомобиля на более экологически чистый и экономичный вариант.

4. Пересмотрите категорию использования

Категория использования автомобиля также влияет на сумму транспортного налога. Если ваш автомобиль используется в основном для личных целей, вам может быть выгоднее изменить категорию использования на «личная». Это позволит уменьшить налоговую ставку.

5. Оплачивайте налог заранее

В некоторых регионах предусмотрена система досрочного оплаты транспортного налога. Если вы оплатите налог заранее, то можете получить скидку на его сумму. Обратитесь в налоговую инспекцию, чтобы узнать о возможности досрочной оплаты транспортного налога.

6. Снижение налоговой базы

Если у вас нет возможности использовать налоговые льготы, вы все равно можете снизить сумму транспортного налога путем уменьшения налоговой базы. Для этого вам нужно предоставить документы о пробеге и техническом состоянии автомобиля, которые подтвердят его ухудшение или неполный год использования.

7. Продажа или сдача автомобиля

Если вы планируете продать или сдать автомобиль в аренду на длительный срок, вы можете получить льготы или освобождение от уплаты транспортного налога. Узнайте у налоговой инспекции о дополнительных условиях и требованиях для получения таких льгот.

| Совет | Описание |

|---|---|

| Проверьте расчет | Убедитесь в правильности расчета налога |

| Пользуйтесь налоговыми льготами | Изучите возможность получения льготных тарифов |

| Измените класс экологической безопасности | Рассмотрите замену автомобиля на более экологически чистый |

| Пересмотрите категорию использования | Измените категорию на «личная», если автомобиль используется только для личных целей |

| Оплачивайте налог заранее | Воспользуйтесь возможностью досрочной оплаты с получением скидки |

| Снизьте налоговую базу | Предоставьте документы, подтверждающие ухудшение состояния автомобиля |

| Рассмотрите продажу или сдачу в аренду | Узнайте об условиях освобождения от налога при продаже или сдаче автомобиля в аренду |

Следуя этим полезным советам, вы сможете снизить транспортный налог и сэкономить свои деньги. Учтите, что правила и возможности могут отличаться в разных регионах, поэтому лучше обратиться в налоговую инспекцию для получения более подробной информации.

Купил или продал машину. Что будет с налогом

Покупка или продажа автомобиля влечет за собой определенные изменения в транспортном налоге. В зависимости от ситуации, налог может уменьшиться или остаться прежним.

Рассмотрим два случая: когда вы покупаете машину и когда вы продаете машину.

Покупка автомобиля

- Если вы купили новый автомобиль, вам необходимо зарегистрировать его и получить новый свидетельство о регистрации. Свидетельство будет содержать новый номер транспортного средства.

- С новым номером транспортного средства вы должны пойти в налоговую инспекцию и сообщить об изменении своих данных.

- На основе нового номера транспортного средства и другой информации о машине, налоговая инспекция пересчитает ваш транспортный налог.

- В результате покупки новой машины ваш транспортный налог может увеличиться или уменьшиться в зависимости от характеристик нового автомобиля.

Продажа автомобиля

- Если вы продали свою машину, вам необходимо предоставить покупателю свидетельство о регистрации и другие необходимые документы.

- Покупатель должен связаться с налоговой инспекцией и зарегистрировать машину на себя.

- После регистрации машины на покупателя, вы будете автоматически освобождены от обязанности платить транспортный налог.

Важно помнить, что в случае продажи машины вы должны убедиться, что покупатель зарегистрировал ее на себя и получил новое свидетельство о регистрации. В противном случае, вы можете продолжать быть ответственным за уплату транспортного налога.

Уменьшение налога при использовании автомобиля в коммерческих целях

1. Приобретение автомобиля с малым объемом двигателя

Объем двигателя автомобиля имеет непосредственное влияние на размер транспортного налога. Чем меньше объем двигателя, тем меньше налог необходимо платить. При выборе автомобиля для коммерческого использования, рекомендуется обратить внимание на модели с малым объемом двигателя.

2. Получение статуса «такси»

Владельцы коммерческих автомобилей могут получить статус «такси», что позволяет существенно уменьшить транспортный налог. Для этого необходимо соответствовать определенным требованиям, включая наличие специального оборудования и оформление документов в соответствии с законодательством.

3. Установка GPS-трекера

Установка GPS-трекера на коммерческий автомобиль не только позволит отслеживать его местоположение, но и может помочь уменьшить транспортный налог. Многие регионы предоставляют скидки на налог для автомобилей, оснащенных GPS-трекерами, так как такие автомобили считаются более безопасными и эффективными в использовании.

4. Правильное оформление налоговой декларации

Владельцам коммерческих автомобилей необходимо тщательно заполнять налоговые декларации, чтобы избежать ошибок и указать все применимые скидки и льготы. Важно ознакомиться с законодательством и консультироваться с квалифицированными специалистом для максимальной оптимизации налоговых выплат.

5. Минимизация личного использования автомобиля

Если владелец коммерческого автомобиля использует его и в личных целях, то необходимо контролировать количество пройденных километров в коммерческих целях и правильно распределить использование автомобиля. Минимизация личного использования автомобиля поможет уменьшить транспортный налог.

6. Использование экологически чистых автомобилей

Владельцы коммерческих автомобилей могут получить скидки на налог, если используют экологически чистые автомобили, такие как электромобили или автомобили с гибридным двигателем. В разных регионах могут действовать различные программы и льготы для владельцев таких автомобилей.

| Способ | Преимущества |

|---|---|

| Приобретение автомобиля с малым объемом двигателя | Уменьшение транспортного налога |

| Получение статуса «такси» | Значительное уменьшение транспортного налога |

| Установка GPS-трекера | Возможность получить скидку на транспортный налог |

| Правильное оформление налоговой декларации | Использование применимых скидок и льгот |

| Минимизация личного использования автомобиля | Снижение транспортного налога |

| Использование экологически чистых автомобилей | Льготы и скидки на транспортный налог |

Уменьшение транспортного налога при использовании автомобиля в коммерческих целях возможно при соблюдении определенных правил и условий. Это позволяет снизить расходы бизнеса и повысить его эффективность.

Легальные способы снизить транспортный налог

1. Отказ от использования автомобиля в коммерческих целях

Владельцы автомобилей, используемых в коммерческих целях (такси, грузоперевозки и т.д.), обязаны уплачивать более высокий транспортный налог. Перешагнув на некоммерческое использование автомобиля, можно снизить налоговую нагрузку.

2. Использование электромобиля

Владение электромобилем подразумевает не только экологические преимущества, но и снижение транспортного налога. Законодательство предусматривает льготы и скидки для владельцев электромобилей.

3. Амортизация автомобиля

Снижение транспортного налога возможно путем учета амортизации автомобиля. При объявлении нулевой остаточной стоимости автомобиля можно значительно уменьшить сумму налога, которую нужно уплатить.

4. Временное снятие с учета

Владельцы автомобилей могут временно снять свои транспортные средства с учета и избежать уплаты налога в период их неиспользования.

5. Замена двигателя на более экологичный

Замена двигателя на более экологичный позволяет получить скидку на транспортный налог.

6. Использование льгот для инвалидов

Инвалиды имеют право на освобождение или снижение транспортного налога в соответствии с законодательством.

7. Выбор режима налогообложения

Для индивидуальных предпринимателей существует возможность выбора режима налогообложения, который может предусматривать снижение транспортного налога.

8. Освобождение от транспортного налога при определенных условиях

Законодательство предусматривает возможность освобождения от уплаты транспортного налога в определенных случаях, например, для военнослужащих или лиц, работающих в сфере экстренных служб.

Подготовка к уменьшению транспортного налога

1. Проверьте свои права собственности на автомобиль

Перед тем, как приступить к уменьшению транспортного налога, убедитесь, что у вас есть все необходимые документы, подтверждающие ваше право собственности на автомобиль. К ним могут относиться птс и свидетельство о регистрации транспортного средства.

2. Ознакомьтесь с законодательством

Хорошая подготовка перед уменьшением транспортного налога — это изучение законодательства, регулирующего данную сферу. Особое внимание следует уделить статье 358 Налогового кодекса и соответствующим нормативным актам вашего региона.

3. Проверьте техническое состояние автомобиля

Один из факторов, влияющих на размер транспортного налога, — это техническое состояние автомобиля. Если ваше транспортное средство имеет повреждения или неисправности, то это может снизить его налоговую стоимость. Проведите техническую диагностику и устраните все выявленные проблемы.

4. Пройдите техническую экспертизу

Для уменьшения транспортного налога вам может потребоваться прохождение технической экспертизы. Она позволяет подтвердить фактическую стоимость автомобиля и может быть предоставлена в налоговый орган для учета при расчете налога.

5. Узнайте о возможных льготах

В зависимости от вашей ситуации, вы можете иметь возможность получить льготы при расчете транспортного налога. Например, ветераны и инвалиды могут быть освобождены от уплаты налога полностью или частично. Изучите все возможные льготы и предоставьте соответствующие документы, подтверждающие ваше право на них.

6. Своевременно подайте заявление

Последний шаг перед уменьшением транспортного налога — это своевременная подача заявления в налоговый орган вашего региона. Убедитесь, что вам известны все необходимые сроки подачи документов и не пропустите их. В случае неправильного или опоздавшего подачи заявления, вы можете лишиться возможности уменьшить налог.

Влияние экологического класса налогооблагаемого автомобиля на размер транспортного налога

Транспортный налог включает в себя ряд параметров, включая экологический класс, которые влияют на его размер. Экологический класс автомобиля определяется на основе выбросов вредных веществ в атмосферу и степени их вредности. Чем меньше выбросы и вредность, тем ниже экологический класс. Выбор именно автомобиля с низким экологическим классом может существенно снизить размер транспортного налога.

Основные преимущества автомобилей с низким экологическим классом:

- Снижение выбросов вредных веществ: автомобили с низким экологическим классом используют более эффективные системы очистки отработавших газов, что способствует снижению выбросов вредных веществ в атмосферу.

- Экономия топлива: автомобили с низким экологическим классом обычно имеют более эффективные двигатели, что позволяет снизить расход топлива и, как следствие, экономить деньги на заправках.

- Снижение транспортного налога: автомобили с низким экологическим классом платят меньший транспортный налог, что может значительно уменьшить расходы на содержание транспортного средства.

Как узнать экологический класс автомобиля?

Экологический класс автомобиля указывается в техническом паспорте и может быть также определен по наличию специальных эмблем на кузове автомобиля. Классификация экологических классов различается в разных странах и может быть обозначена буквенными или цифровыми обозначениями. Например, в России классификация производится с использованием обозначений «Евро-1» до «Евро-6», где «Евро-6» — самый низкий экологический класс.

Транспортный налог в зависимости от экологического класса автомобиля

| Экологический класс автомобиля | Размер транспортного налога |

|---|---|

| Евро-6 | Наименьший |

| Евро-5 | Сниженный |

| Евро-4 | Средний |

| Евро-3 | Повышенный |

| Евро-2 | Высокий |

| Евро-1 | Наивысший |

Таким образом, выбор автомобиля с низким экологическим классом позволяет не только снизить выбросы вредных веществ и экономить топливо, но и уменьшить размер транспортного налога. Изучите экологический класс автомобиля перед его приобретением, чтобы сделать осознанный выбор в пользу экологически более безопасного и экономного транспортного средства.

Налог на роскошь: суть и особенности

Основными особенностями налога на роскошь являются:

- Прогрессивная шкала – налоговая ставка зависит от стоимости предмета роскоши. Чем выше стоимость, тем выше налоговая ставка. Такая система налогообложения способствует более справедливому распределению налоговой нагрузки.

- Дифференциация предметов роскоши – предметы роскоши могут различаться по степени роскошности и соответственно подлежать разным налоговым ставкам. Например, автомобили эконом-класса, предметы искусства и товары роскоши класса люкс могут иметь разные ставки налога.

- Ограничения по категориям товаров – возможно введение ограничений на определенные категории товаров роскоши, которые облагаются налогом. Например, налог может быть введен только на автомобили определенной мощности или ценового диапазона.

Преимущества и недостатки налога на роскошь

Введение налога на роскошь имеет как положительные, так и отрицательные стороны.

Преимущества налога на роскошь:

- Снижение неравенства – налог на роскошь способствует уменьшению различий в доходах и формированию более справедливого социально-экономического порядка.

- Повышение доходов бюджета – налог на роскошь позволяет государству получать дополнительные средства для финансирования социальных программ, развития инфраструктуры и других приоритетных направлений.

- Социальный эффект – введение налога на роскошь может способствовать сокращению потребления предметов роскоши, что в свою очередь может позитивно влиять на экологию, устойчивость ресурсов и формирование более здорового образа жизни.

Недостатки налога на роскошь:

- Уход предпринимателей – высокие налоговые ставки на предметы роскоши могут стимулировать предпринимателей к переводу предприятий и капитала в другие страны с более выгодным налоговым режимом.

- Создание «теневого» рынка – наличие высоких налогов на предметы роскоши может способствовать развитию нелегального рынка, где предметы роскоши будут продаваться без уплаты налогов.

Налог на роскошь является инструментом для регулирования рынка предметов роскоши и повышения доходов бюджета. Он обладает своими особенностями, преимуществами и недостатками. Внедрение такого налога требует балансировки между справедливым распределением налоговой нагрузки и сохранением предпринимательского климата страны.

Как уменьшить транспортный налог на автомобиль

1. Выбор автомобиля с меньшим объемом двигателя

Одним из основных факторов, влияющих на размер транспортного налога, является объем двигателя автомобиля. Чем меньше объем двигателя, тем ниже налог. При выборе автомобиля стоит учитывать этот фактор и предпочтение отдавать моделям с меньшим объемом двигателя.

2. Регистрация автомобиля на физическое лицо

Регистрация автомобиля на физическое лицо позволяет уменьшить транспортный налог. Для этого необходимо оформить автомобиль на себя, а не на юридическое лицо. Также можно воспользоваться налоговыми вычетами, если на автомобиль был получен кредит на покупку.

3. Использование экологически чистых автомобилей

Некоторые регионы предоставляют льготы и скидки на транспортный налог для владельцев экологически чистых автомобилей. Такие автомобили работают на альтернативных источниках энергии, например, на электричестве. Приобретение такого автомобиля может значительно снизить размер налога.

4. Установка дополнительных устройств

Установка дополнительных устройств, таких как газовое оборудование, может существенно снизить транспортный налог. Владельцы автомобилей, которые работают на газе, имеют право на налоговые льготы и скидки в ряде регионов.

5. Снижение стоимости автомобиля

На транспортный налог влияет и стоимость автомобиля. Чем ниже стоимость автомобиля, тем ниже налог. При покупке автомобиля стоит учитывать этот фактор и выбирать более доступные по цене модели.

| Способ | Описание |

|---|---|

| Выбор автомобиля с меньшим объемом двигателя | Чем меньше объем двигателя, тем ниже налог |

| Регистрация на физическое лицо | Уменьшение налога при регистрации автомобиля на себя |

| Использование экологически чистых автомобилей | Льготы и скидки налога для владельцев экологически чистых автомобилей |

| Установка дополнительных устройств | Установка газового оборудования для получения льгот и скидок |

| Снижение стоимости автомобиля | Чем ниже стоимость автомобиля, тем ниже налог |

Важно помнить: перед принятием решения по уменьшению транспортного налога, необходимо ознакомиться с законодательством вашего региона, так как некоторые правила и льготы могут быть установлены на уровне региональных органов власти.

Оценка стоимости автомобиля

Факторы, влияющие на оценку стоимости автомобиля:

- Марка и модель: Популярные марки и модели автомобилей обычно имеют более высокую стоимость на вторичном рынке.

- Год выпуска: Чем новее автомобиль, тем выше его стоимость.

- Пробег: Меньший пробег обычно увеличивает стоимость автомобиля.

- Техническое состояние: Автомобили, находящиеся в хорошем техническом состоянии, могут иметь более высокую стоимость.

- Рыночные тенденции: Спрос и предложение на рынке также могут влиять на стоимость автомобиля.

Методы оценки стоимости автомобиля:

Существует несколько методов оценки стоимости автомобиля:

- Сравнение с аналогичными автомобилями: Оценщик сравнивает стоимость автомобиля с аналогичными моделями, продающимися на рынке. Этот метод позволяет узнать среднюю рыночную стоимость автомобиля.

- Оценка по состоянию автомобиля: Оценщик учитывает техническое состояние автомобиля, его историю обслуживания и возможные повреждения. Этот метод позволяет учесть все факторы, влияющие на стоимость автомобиля.

- Оценка по справочным данным: Оценщик использует справочные данные, такие как базы данных средней рыночной стоимости автомобилей, чтобы определить стоимость транспортного средства.

Значимость оценки стоимости автомобиля:

Корректно оценить стоимость автомобиля может иметь важное значение:

«При продаже автомобиля важно не недооценить его стоимость и получить справедливую цену. При покупке автомобиля оценка позволяет избежать переплаты и приобрести транспортное средство по рыночной цене.»

| Преимущества оценки стоимости автомобиля: | Результаты оценки: |

|---|---|

| 1. Максимизация выручки при продаже автомобиля. | Получение справедливой цены при продаже. |

| 2. Защита от переплаты при покупке автомобиля. | Приобретение автомобиля по рыночной цене. |

| 3. Учёт всех факторов, влияющих на стоимость. | Более точная и объективная оценка. |

Необходимо помнить, что оценка стоимости автомобиля может быть проведена как профессионалами, так и самостоятельно, при условии доступа к достоверным и проверенным справочным данным и информации о рыночных тенденциях.

Что такое транспортный налог?

Как рассчитывается транспортный налог?

Размер транспортного налога зависит от ряда факторов, включая тип транспортного средства, мощность двигателя, регион прописки владельца и возраст автомобиля. Обычно налог рассчитывается в процентах от стоимости автомобиля или от установленных изготовителем нормативов. Формула расчета может отличаться в разных регионах и от типа транспортного средства.

Как уменьшить транспортный налог?

Существует несколько способов уменьшить размер транспортного налога:

- Выбор правильной категории автомобиля: При выборе автомобиля можно учесть его мощность и специальные характеристики, которые могут позволить получить более низкую ставку налога.

- Регистрация в более выгодном регионе: В зависимости от региона прописки владельца, размер транспортного налога может различаться. Поэтому можно рассмотреть возможность регистрации автомобиля в регионе с более низкой ставкой налога.

- Сдача автомобиля на временное хранение: Если автомобиль не используется постоянно, можно рассмотреть вариант сдачи его на временное хранение. В этом случае налог может быть уменьшен пропорционально времени хранения.

- Снижение мощности двигателя: Установка меньшего по мощности двигателя может помочь в уменьшении транспортного налога.

Зачем нужен транспортный налог?

Транспортный налог несет важную функцию в обеспечении финансирования транспортной инфраструктуры, поддержания безопасности дорожного движения и иных транспортных мероприятий. От выручки, полученной от транспортного налога, государство финансирует строительство и ремонт дорог, поддерживает работу дорожной полиции, улучшает систему общественного транспорта и развивает другие транспортные проекты.

Как рассчитывается налог

Расчет транспортного налога происходит на основе таких параметров, как мощность двигателя, возраст автомобиля, его экологический класс и регион проживания владельца.

Для определения стоимости налога используется специальная формула, которая может отличаться в разных регионах. Обычно эта формула выглядит примерно следующим образом:

- Налог = (Мощность двигателя в лошадиных силах / 10) * Коэффициент мощности + Коэффициент возраста * Стоимость базового налога + Коэффициент экологичности * Стоимость базового налога.

Коэффициенты мощности, возраста и экологичности устанавливаются законодательством каждого региона и могут различаться в зависимости от политики налогообложения и экологических требований.

Итак, чтобы уменьшить транспортный налог, можно обратить внимание на следующие факторы:

- При покупке автомобиля выбирать более экономичные и экологичные модели.

- Следить за своевременным прохождением технического осмотра и экологической проверки автомобиля.

- Использовать возможности льготного налогообложения, которые предусмотрены для некоторых категорий граждан.

- Изучить налоговое законодательство своего региона и узнать возможности снижения налога.

- Следить за изменениями в законодательстве и вовремя применять новые меры по снижению налога.

Учитывая все эти факторы, можно снизить транспортный налог на автомобиль и сохранить больше денег в семейном бюджете.

Итог

Расчет транспортного налога основывается на различных параметрах, таких как мощность двигателя, возраст автомобиля, экологический класс и региональные коэффициенты. Для уменьшения налога рекомендуется выбирать экономичные и экологичные автомобили, следить за техническим состоянием автомобиля и использовать возможности льготного налогообложения. Кроме того, полезно изучить налоговое законодательство своего региона и быть внимательным к изменениям в законодательстве. Соблюдение этих советов поможет уменьшить транспортный налог и сэкономить деньги.