Увольнение по собственному желанию – это один из распространенных способов завершения трудового договора. Однако, работодатель должен учесть, что при таком решении сотрудника ему предоставляется стандартный вычет, который может быть учтен при расчете суммы выплаты компенсации сотруднику. В данной статье мы рассмотрим, каким образом работодатели могут применить стандартный вычет при увольнении по собственному желанию.

Право на вычеты после увольнения сотрудника

После увольнения сотрудника, он сохраняет определенные права на получение вычетов при уплате налогов. Ниже перечислены возможные вычеты, доступные бывшим сотрудникам:

1. Вычеты по налогу на доходы физических лиц

После увольнения сотрудник имеет право на получение вычетов по налогу на доходы физических лиц. Эти вычеты включают детский вычет, вычеты по найму жилья, медицинские расходы и другие.

2. Вычеты по страховому взносу на обязательное пенсионное страхование

После увольнения сотрудник может продолжать получать вычеты по страховым взносам на обязательное пенсионное страхование, учитывая выплаченные им взносы в течение года.

3. Вычет на обучение

Бывший сотрудник имеет право на получение вычета на обучение, если он получает дополнительное образование или повышает свою квалификацию после увольнения.

4. Вычеты по ипотечным кредитам

Если бывший сотрудник выплачивает ипотечный кредит, он может иметь право на получение вычетов по процентам, выплаченным за этот кредит, в пределах установленной суммы.

5. Вычеты по добровольному медицинскому страхованию

Бывший сотрудник также может иметь право на получение вычетов по страховым взносам, внесенным им по своей добровольной медицинской страховке.

6. Вычеты по пожертвованиям

Бывший сотрудник имеет право на получение вычетов по пожертвованиям, сделанным им в течение года. Эти вычеты могут быть учтены при уплате налогов.

7. Вычеты по декретным отпускам

Если бывший сотрудник находился в декретном отпуске и получал пособие по уходу за ребенком, он может иметь право на получение вычетов на основании выплаченного ему пособия.

8. Вычеты по возврату НДС

При осуществлении предпринимательской деятельности после увольнения, бывший сотрудник может иметь право на получение вычетов по возврату НДС.

После увольнения сотрудника, ему предоставляется ряд вычетов по налогам, которые помогут уменьшить сумму подлежащих уплате налогов. Эти вычеты включают вычеты по налогу на доходы физических лиц, страховому взносу на обязательное пенсионное страхование, обучению, ипотечным кредитам, добровольному медицинскому страхованию, пожертвованиям, декретным отпускам и возврату НДС. В зависимости от конкретных обстоятельств, сотрудник может использовать эти вычеты для снижения налоговой нагрузки и облегчения финансового положения после увольнения.

На какую сумму можно уменьшить подоходный налог благодаря детям

По действующему законодательству Российской Федерации, у вас есть возможность уменьшить сумму подоходного налога, если у вас есть дети.

Согласно стандартным вычетам, каждый родитель имеет право получить вычет на каждого ребенка до достижения им возраста 18 лет.

Сумма стандартного вычета

В 2021 году:

- За первого ребенка — 3 000 рублей в месяц, то есть 36 000 рублей в год.

- За второго ребенка — 6 000 рублей в месяц, то есть 72 000 рублей в год.

- За каждого последующего ребенка — 10 000 рублей в месяц, то есть 120 000 рублей в год.

Таким образом, если у вас есть двое детей, вы можете уменьшить свой подоходный налог на сумму до 108 000 рублей в год.

Пример расчета

| Заработок в год | Подоходный налог без учета вычетов | Подоходный налог с учетом вычетов |

|---|---|---|

| 500 000 рублей | 90 000 рублей (с учетом ставки 18%) | 72 000 рублей (с учетом стандартного вычета за двух детей) |

В данном примере, при заработке в 500 000 рублей в год, сумма подоходного налога после учета стандартного вычета за двух детей составит 72 000 рублей.

Дополнительные вычеты

Также, помимо стандартного вычета, вы можете иметь право на получение дополнительных вычетов, связанных с образованием, лечением или другими расходами, связанными с воспитанием ребенка.

Для получения указанных вычетов необходимо обратиться в налоговую инспекцию и предоставить необходимые документы, подтверждающие затраты.

Учтите, что вычеты за детей могут изменяться в зависимости от года, так как суммы пересматриваются каждый год в соответствии с инфляцией и другими факторами. Поэтому следите за обновлениями законодательства и не упускайте возможность уменьшить свой подоходный налог благодаря детям.

Не получили положенный вычет?

В случае, если вы не получили положенный вычет, вам следует обратиться за помощью к профессионалам в области налогового права. Данная ситуация может быть неприятной и вызывать беспокойство, однако существует несколько способов решить эту проблему.

1. Проверьте правильность заполнения декларации

При осуществлении налогового вычета важно правильно заполнить декларацию. Проверьте, нет ли ошибок или пропусков в указанных данных. Также убедитесь, что вы предоставили все необходимые документы и информацию. Если вы обнаружите ошибки или пропуски, исправьте их и рассмотрите возможность повторной подачи декларации.

2. Свяжитесь с налоговым органом

Если вы уверены, что заполнили декларацию правильно и предоставили все необходимые документы, но всё равно не получили вычет, свяжитесь с налоговым органом. Передайте им свою ситуацию и укажите, что вы не получили положенный вычет. Налоговый орган будет проводить проверку и выяснит, почему вы не получили вычет.

3. Обратитесь к юристу по налоговым вопросам

Если ваши обращения в налоговый орган не привели к результату, обратитесь к юристу по налоговым вопросам. Он сможет рассмотреть вашу ситуацию подробнее, проанализировать правовую сторону вопроса и составить претензию в налоговый орган. Юрист поможет вам защитить свои права и добиться получения положенного вычета.

Важно помнить, что несвоевременное обращение за помощью может осложнить процесс получения вычета. Поэтому рекомендуется решать данную проблему как можно скорее.

Кому положен вычет

Увольнение по собственному желанию стандартный вычет предусмотрен для определенных категорий граждан. Ознакомьтесь с перечисленными ниже категориями, чтобы узнать, кто может претендовать на этот вычет:

1. Работники, увольнение которых произошло в связи с ликвидацией организации

Если ваша компания прекратила свою деятельность и вы были уволены из-за ликвидации организации, вы можете претендовать на стандартный вычет при увольнении по собственному желанию.

2. Военнослужащие, уволенные по собственному желанию

Если вы являетесь военнослужащим и приняли решение об увольнении из армии по собственному желанию, вам также будет положен стандартный вычет при увольнении.

3. Работники, увольнение которых произошло из-за переезда в другой город

Если вы были вынуждены уволиться из-за необходимости переезда в другой город, вы можете воспользоваться стандартным вычетом при увольнении по собственному желанию.

4. Индивидуальные предприниматели, прекратившие свою деятельность

Если вы были индивидуальным предпринимателем и приняли решение прекратить свою деятельность, вы также можете претендовать на стандартный вычет при увольнении по собственному желанию.

5. Граждане, уволенные по собственному желанию из-за несоответствия условий труда

Если ваши условия труда существенно изменились и вы были вынуждены уволиться из-за этого, вы можете получить стандартный вычет при увольнении по собственному желанию.

| Категория | Условия |

|---|---|

| Работники | Уволены из-за ликвидации организации |

| Военнослужащие | Увольнение по собственному желанию |

| Работники | Уволены из-за переезда в другой город |

| Индивидуальные предприниматели | Прекратили свою деятельность |

| Граждане | Уволены из-за несоответствия условий труда |

Помните, что для получения стандартного вычета при увольнении по собственному желанию необходимо предоставить соответствующие документы и заполнить соответствующую декларацию. Обратитесь к уполномоченному лицу или специалисту по налоговым вопросам, чтобы узнать все необходимые детали и требования для получения этого вычета в вашей конкретной ситуации.

Уменьшение подоходного налога на детей в 2021 году

Уважаемые родители, важно быть в курсе изменений в налоговом законодательстве, чтобы максимально эффективно использовать вычеты и снизить свою налоговую нагрузку. Одно из таких изменений в 2021 году касается уменьшения подоходного налога на детей.

Кто может воспользоваться вычетом?

Вычет на детей предоставляется родителям, опекунам или иным законным представителям несовершеннолетних детей, а также усыновителям и фактическим усыновителям. Важно знать, что вычет применяется по отношению к каждому ребенку и может применяться к детям до достижения ими возраста 18 лет.

Каковы размеры вычета?

В 2021 году размер вычета на детей составляет 3 000 рублей в месяц на каждого ребенка. То есть, если у вас двое детей, то весь год вы можете воспользоваться вычетом в размере 72 000 рублей (2 детей * 3 000 рублей/месяц * 12 месяцев).

Вычет на детей считается в годовом исчислении, а значит, если ребенок родился или вы стали опекуном в течение года, вычет будет исчисляться пропорционально количеству месяцев, когда ребенок был на вашем обеспечении.

Как применить вычет?

Чтобы воспользоваться вычетом на детей, вам нужно внести информацию о детях в налоговую декларацию при подаче декларации по налогу на доходы физических лиц. При этом, кроме декларации, не требуется предоставлять дополнительные документы, подтверждающие право на вычет. В случае проведения налоговой проверки, вам могут потребоваться документы, подтверждающие наличие детей.

Особые случаи

Есть несколько важных особенностей, которые важно знать о применении вычета на детей:

- Вычет на детей не может быть применен одновременно с другими вычетами, связанными с детьми (например, вычет на детский сад или образование).

- Вычет на детей не может быть перенесен на следующий год, если вы не использовали его полностью в текущем году.

- Вычет на детей применяется как к доходам, облагаемым стандартными ставками, так и к доходам, облагаемым повышенными ставками.

Уменьшение подоходного налога на детей является важной мерой поддержки родителей, особенно в сложных экономических условиях. Не забывайте учесть размеры вычета при составлении налоговой декларации и воспользоваться правом на снижение налоговой нагрузки.

Кому можно производить этот вычет

- Работникам, увольняющимся по собственному желанию с места работы

- Фрилансерам и самозанятым гражданам, прекращающим свою деятельность по собственному решению

- Членам кооперативных организаций, выходящим из кооператива

- Индивидуальным предпринимателям, прекращающим свою предпринимательскую деятельность

В каждом случае есть свои нюансы и требования, которые необходимо учитывать для получения вычета. Например, для работников необходимо быть уверенным в их трудовой деятельности на протяжении нескольких лет и иметь соответствующий стаж. Фрилансеры и самозанятые граждане должны предоставить доказательства прекращения своей деятельности и отсутствие доходов. Члены кооператива должны получить согласие о выходе и удостоверение от кооператива. Индивидуальные предприниматели должны закрыть свой бизнес и предоставить все необходимые документы о прекращении деятельности.

Важно отметить, что налоговый вычет доступен для граждан Российской Федерации, имевших налоговую обязанность в течение периода работы или деятельности, и при условии правильного заполнения декларации по налогу на доходы физических лиц.

Кому полагается вычет на ребенка

В соответствии с действующим законодательством, вычет на ребенка может быть предоставлен определенным категориям граждан. Вот кто может претендовать на получение данного вычета:

- Родители, воспитывающие несовершеннолетних (до 18 лет) детей.

- Одна из родителей, если ребенок официально признан инвалидом или инвалидом с детства.

- Одна из родителей, если ребенок относится к категории детей-сирот и детей, оставшихся без попечения родителей.

- Одна из родителей, если ребенок является участником военной операции активной фазы или пострадал от террористического акта.

Условия получения вычета на ребенка

Для получения вычета на ребенка необходимо выполнение следующих условий:

- Ребенок должен быть зарегистрирован на постоянное проживание вместе с одним из родителей.

- Родитель должен иметь официальный статус работника или индивидуального предпринимателя, платить налоги и вносить соответствующие страховые взносы.

Размеры вычета на ребенка

Размеры вычета на ребенка устанавливаются законодательством и могут меняться каждый год. На 2021 год, размер вычета составляет:

| Количество детей | Размер вычета на одного ребенка |

|---|---|

| 1 | 3 000 рублей в месяц |

| 2 | 3 500 рублей в месяц |

| 3 и более | 4 500 рублей в месяц |

Вычет на ребенка предоставляется в виде увеличения налоговых вычетов родителя. Это означает, что родитель может уменьшить свою налоговую базу на сумму, соответствующую размеру вычета на ребенка.

Важно знать!

Следует помнить, что вычет на ребенка может быть получен только одним из родителей, указанным в налоговой декларации. Если родители проживают отдельно, вычет может быть предоставлен только тому родителю, который является фактическим опекуном ребенка.

Также стоит отметить, что размер вычета на ребенка может быть изменен в случае изменения законодательства. Поэтому родителям необходимо следить за новостями и обновлениями в данной сфере, чтобы быть в курсе всех изменений и получить максимально возможный вычет на ребенка.

Кроме того, следует учитывать, что вычет на ребенка может быть получен только при наличии соответствующих документов и выполнении требований, установленных законодательством. Поэтому родителям следует заранее ознакомиться со всей необходимой информацией и правильно оформить все документы для получения вычета.

Документы для налогового вычета на ребёнка

Какие документы нужны для налогового вычета на ребёнка?

1. Свидетельство о рождении ребенка. Данный документ подтверждает факт наличия ребенка и его родственные отношения с заявителем.

2. Документы, подтверждающие право обязательного социального страхования ребенка. Как правило, это медицинская страховая полис и свидетельство о включении в списки застрахованных лиц (если таковые имеются).

3. Документы, подтверждающие фактические расходы на содержание и воспитание ребенка. Это могут быть копии документов, свидетельствующих о расходах на питание, одежду, образование, занятия спортом, лекарства, оплату кружков и т.д. Важно иметь подтверждающие документы, такие как кассовые чеки, счета, квитанции и договоры.

Для получения налогового вычета на ребенка необходимо обращаться в налоговую инспекцию по месту жительства или прописки и предоставить указанные выше документы. Учитывайте, что в некоторых случаях может потребоваться предоставление дополнительных документов, зависящих от конкретной ситуации.

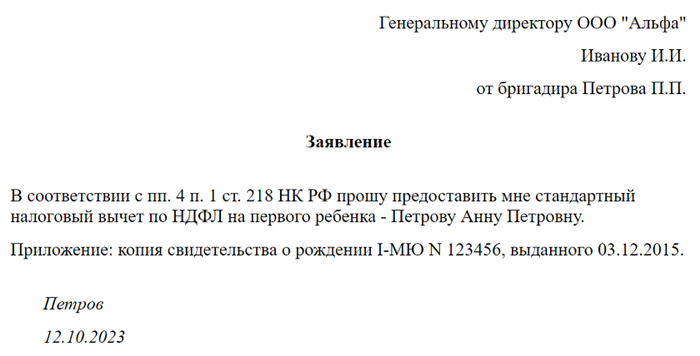

Заявление на предоставление вычета

Уважаемый (ФИО начальника),

Прошу Вас рассмотреть мое заявление о предоставлении мне вычета при увольнении по собственному желанию. Я считаю, что у меня есть право на данный вычет, и хотел бы получить его согласно действующему законодательству.

Почему я считаю, что мне полагается вычет:

1. Я увольняюсь по собственному желанию и не имею оснований для получения вычета по другим основаниям.

2. Моя работа необходима учреждению только до определенного момента, и я больше не смогу выполнять свои обязанности после этого момента.

Документы, подтверждающие мою просьбу:

- Заявление об увольнении по собственному желанию;

- Трудовой договор;

- Справка с места работы;

- Паспорт;

- Иные документы, которые могут быть необходимы для подтверждения моей просьбы.

Прошу Вас принять во внимание следующую информацию:

- Я готов предоставить все необходимые документы для рассмотрения моего заявления.

- Я понимаю, что решение о предоставлении мне вычета принимается по усмотрению учреждения.

- Я готов предоставить дополнительную информацию или документы, если это потребуется для принятия положительного решения.

С учетом вышеизложенного, я прошу Вас рассмотреть мое заявление о предоставлении мне вычета при увольнении по собственному желанию и принять положительное решение согласно действующему законодательству. Я готов соблюдать все требования, предъявляемые для получения данного вычета.

С уважением,

(Ваше ФИО)

Регистрация и отражение детских вычетов в «1С»

1. Регистрация в программе

Для начала работы необходимо зарегистрировать вычеты в программе. В главном меню выберите раздел «Учет», затем перейдите в «Расчеты с персоналом» и выберите пункт «Детские вычеты».

2. Создание карточки вычета

В открывшемся окне нажмите кнопку «Создать». Здесь в шапке документа необходимо указать информацию о родителе и ребенке (ФИО, дата рождения и другие данные) и выбрать нужный документ, подтверждающий право на вычет. Возможные документы могут включать свидетельство о рождении, усыновление или определенные справки.

3. Учет выплат и удержаний

В разделе «Вычеты» можно указать сумму вычета и период его начисления, а также добавить комментарий к вычету. Учет выплат и удержаний можно осуществить в разделе «Пропускающие начисления», где необходимо ввести информацию о начислениях, удержаниях и применяемых налоговых ставках.

4. Обработка вычетов

После внесения всех данных, необходимо сохранить и закрыть карточку вычета. В программе «1С» можно сгруппировать все карточки вычетов и получить сводную информацию о налоговых льготах, а также произвести расчет суммы налога на основе имеющихся вычетов.

5. Отчеты и документы

В программе «1С» также предусмотрены возможности для генерации различных отчетов и документов, связанных с детскими вычетами. Например, можно сгенерировать справку о наличии вычетов для предоставления в налоговую службу или для подачи в другие организации.

- Отчеты можно сгруппировать по нескольким параметрам, например, по родителям или по периодам

- Полученные отчеты можно экспортировать в различных форматах (например, в Excel или PDF)

- Для удобства можно настроить ежегодную автоматическую генерацию отчетов о детских вычетах

Вся информация о детских вычетах в программе «1С» является конфиденциальной и защищена паролем. Благодаря удобному интерфейсу и возможностям создания отчетов, регистрация и отражение детских вычетов будет проведена правильно и эффективно.

С какого времени начисляют вычет?

1. Необходимый стаж работы

Для начисления вычета при увольнении по собственному желанию требуется отработать определенный стаж. По законодательству Российской Федерации, граждане имеют право на этот вычет, если они отработали не менее двух лет на одном или нескольких местах работы. Учет стажа работы ведется в календарных годах, поэтому при определении периода работы учитываются только полные годы.

2. Понятие «увольнение по собственному желанию»

Увольнение по собственному желанию – это форма прекращения трудового договора по инициативе работника. При увольнении по собственному желанию работник самостоятельно решает прекратить трудовые отношения и подает заявление об увольнении. Данный вид увольнения может быть объяснен различными причинами, такими как недовольство условиями работы, несовместимость с коллективом и др.

3. Момент начисления вычета

Вычет при увольнении по собственному желанию начисляется с месяца, следующего за месяцем увольнения. То есть если работник увольняется в январе, то вычет будет начислен с февраля. Следует учесть, что предоставление вычета необходимо указывать в годовой декларации по налогу на доходы физических лиц. Заявление о начислении вычета нужно подать в налоговую инспекцию в установленный срок.

Таким образом, вычет при увольнении по собственному желанию начисляется с месяца, следующего за месяцем увольнения, при условии отработки не менее двух лет на одном или нескольких местах работы. Чтобы воспользоваться данной льготой, необходимо вовремя подать заявление и указать вычет в годовой декларации.

Двойной размер вычета

При увольнении по собственному желанию работнику предоставляется право на получение стандартного вычета. Изменение размера этого вычета возможно в некоторых случаях, в том числе при наличии определенных категорий работников.

Категории работников с повышенным размером вычета:

- Ветераны Великой Отечественной войны;

- Лица, проработавшие на вредном производстве определенный период времени;

- Инвалиды I и II группы;

- Беременные женщины и женщины, имеющие детей в возрасте до трех лет;

- Особо многодетные семьи.

Двойной размер вычета для ветеранов Великой Отечественной войны:

Ветераны Великой Отечественной войны имеют право на двойной размер вычета при увольнении по собственному желанию. Данный вычет увеличивается на 200% от установленного стандартного размера. При этом, ветеран должен предоставить соответствующее подтверждающее документальное подтверждение своего статуса.

Двойной размер вычета для лиц, проработавших на вредном производстве:

Работники, проработавшие определенный период времени на вредном производстве, также имеют право на двойной размер вычета при увольнении по собственному желанию. Данный вычет увеличивается на 200% от установленного размера. Для подтверждения своего статуса, работник должен предоставить соответствующий трудовой договор или другие документы, удостоверяющие факт работы на вредном производстве.

Двойной размер вычета для инвалидов I и II группы:

Двойной размер вычета для беременных женщин и женщин с детьми до трех лет:

Беременные женщины и женщины, имеющие детей в возрасте до трех лет, также имеют право на двойной размер вычета при увольнении по собственному желанию. Вычет увеличивается на 200%. В данном случае, необходимо предоставить соответствующее подтверждение беременности или свидетельство о рождении ребенка.

Двойной размер вычета для особо многодетных семей:

Особо многодетные семьи, имеющие трех и более детей, также имеют право на двойной размер вычета при увольнении по собственному желанию. Вычет увеличивается на 200%. Для подтверждения статуса особо многодетной семьи, необходимо представить документы, подтверждающие количество детей.

Таким образом, при увольнении по собственному желанию работнику может быть предоставлен двойной размер вычета, если он относится к одной из указанных категорий и предоставил необходимые документы, подтверждающие свой статус.

Финальные сроки вычетов

Сроки подачи заявления на вычет

Согласно законодательству, заявление на получение вычета по увольнению нужно подать в налоговую инспекцию в течение года после увольнения. Если вы не сделаете это в установленные сроки, то лишитесь возможности получить вычет.

Важно помнить, что дата увольнения является основной точкой отсчета для указания сроков. Поэтому рекомендуется внимательно следить за этой датой и не откладывать подачу заявления на последний день.

Финальная дата выплаты вычета

Как только вы подали заявление на получение вычета, налоговая инспекция должна рассмотреть вашу заявку и выплатить вычет в течение 30 дней со дня подачи документов. Если вы наблюдаете задержки в получении вычета, обратитесь в налоговую инспекцию для уточнения причин и сроков получения.

Сумма стандартного вычета

В соответствии с законодательством, сумма стандартного вычета по увольнению составляет определенный процент от вашего среднемесячного заработка за последние 12 месяцев работы. Для разных категорий работников этот процент может варьироваться.

Например, для работников до 25 лет, стандартный вычет составляет 30% среднемесячного заработка. Для женщин в период отпуска по уходу за ребенком до 3 лет процент увеличивается до 50%. Подробности о размерах стандартного вычета можно уточнить в налоговой инспекции.

- Заявление на получение вычета необходимо подать в течение года после увольнения.

- Финальная дата выплаты вычета — в течение 30 дней со дня подачи документов.

- Сумма стандартного вычета зависит от категории работника и составляет определенный процент от среднемесячного заработка.

Важно помнить! Чтобы получить стандартный вычет по увольнению, необходимо соблюдать все установленные сроки и предоставить необходимые документы. В случае задержек или вопросов, рекомендуется обратиться в налоговую инспекцию для получения подробной информации и разъяснений.

Предел, установленный для дохода при начислении вычета

Предел дохода, установленный для начисления вычета при увольнении по собственному желанию, зависит от нормативных актов и регулирующих документов.

Федеральный закон

Федеральный закон «О порядке предоставления вычетов по налогу на доходы физических лиц» устанавливает общий порядок начисления вычета при увольнении по собственному желанию. Согласно этому закону, доходы физических лиц могут быть освобождены от налогообложения в определенном размере.

Размер вычета

При увольнении по собственному желанию предусмотрен стандартный вычет. Размер стандартного вычета установлен на основе минимальной заработной платы. На текущий год, размер стандартного вычета составляет 13 500 рублей.

Превышение дохода

Если доходы физического лица превышают установленный предел вычета, то налогообложение будет происходить с учетом в полном объеме заработанных средств. При этом, если доход превышает установленный предел на незначительную сумму, налогообложение будет происходить только по превышающей сумме.

Порядок предоставления вычета

Для того, чтобы получить вычет при увольнении по собственному желанию, необходимо представить соответствующую заявление в налоговую инспекцию и предоставить все необходимые документы, подтверждающие основание для начисления вычета.

Важно: Предел дохода, установленный для начисления вычета, может быть изменен в будущем, поэтому всегда следует проверять актуальные данные в соответствующих нормативных актах и обращаться за консультацией к специалистам области налогообложения.

Первый, второй, третий… Сколько вычитаем?

В статье мы разобрали стандартные вычеты при увольнении по собственному желанию и выяснили, что количество вычитаемых сумм зависит от времени работы на предприятии. Но как быть, если вы работали в разных организациях и увольнялись несколько раз? Необходимо знать, как правильно определить порядок учета уже вычтенных сумм, чтобы избежать ошибок.

Согласно действующему законодательству, при увольнении по собственному желанию стандартный вычет применяется только один раз при каждом увольнении. Это означает, что если вы уже воспользовались стандартным вычетом при первом увольнении и у вас появилась новая работа, то при последующем увольнении этот вычет не будет применяться повторно.

Важно помнить:

- Стандартный вычет применяется при увольнении по собственному желанию.

- Он применяется только один раз при каждом увольнении.

- Если у вас были несколько увольнений, то вычитаемая сумма будет зависеть от порядка учета уже вычтенных сумм.

В таблице ниже представлена последовательность вычетов при нескольких увольнениях:

| Порядок | Сумма вычета |

|---|---|

| Первое увольнение | Сумма 1 |

| Второе увольнение | Сумма 2 |

| Третье увольнение | Сумма 3 |

| … | … |

Таким образом, чтобы правильно определить порядок и суммы вычитаемых сумм при нескольких увольнениях, необходимо проследить за тем, какие суммы были уже вычтены при предыдущих увольнениях и последовательно применить вычеты при каждом новом увольнении.